SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. jk555 |Нужна или не нужна своя модель улыбки волатильности?

- 22 августа 2013, 18:10

- |

Сегодня я немного написал про улыбку волатильности (http://smart-lab.ru/blog/136550.php) как функцию волатильности от цены и от страйка.

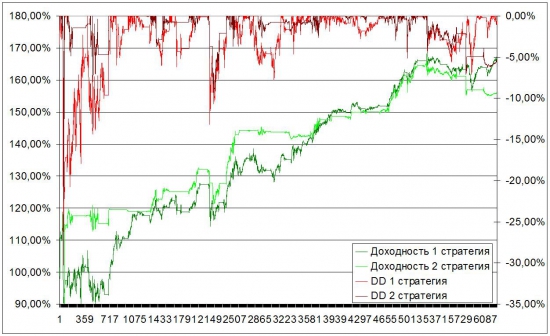

И естественно протестировал вариант торговли с ее использованием. Результат тестирования и правила использования чуть ниже.

После сравнения со стратегией описанной мной ранее

(Описание идеи торговли волатильностью (идея управления портфелем) здесь http://smart-lab.ru/blog/124999.php и Оптимизация стратегии здесь http://smart-lab.ru/blog/126805.php)

задался вопросом: а нужно ли рассчитывать свою улыбку?

Правила входа: Продажа опциона, если его волатильность больше рассчетной волатильности.

Правила выхода: Покупка опциона, если его волатильность меньше рассчетной волатильности.

Управление портфелем: Дельтахеджирование каждый час.

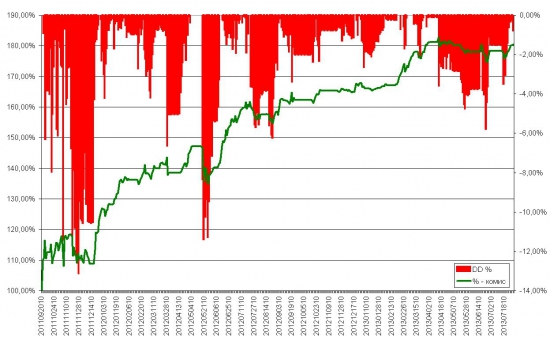

Вот график для сравнения результатов.

Где преимущесва расчета своей улыбки?

И естественно протестировал вариант торговли с ее использованием. Результат тестирования и правила использования чуть ниже.

После сравнения со стратегией описанной мной ранее

(Описание идеи торговли волатильностью (идея управления портфелем) здесь http://smart-lab.ru/blog/124999.php и Оптимизация стратегии здесь http://smart-lab.ru/blog/126805.php)

задался вопросом: а нужно ли рассчитывать свою улыбку?

Правила входа: Продажа опциона, если его волатильность больше рассчетной волатильности.

Правила выхода: Покупка опциона, если его волатильность меньше рассчетной волатильности.

Управление портфелем: Дельтахеджирование каждый час.

Вот график для сравнения результатов.

Где преимущесва расчета своей улыбки?

- комментировать

- ★5

- Комментарии ( 20 )

Блог им. jk555 |Улыбка волатильности и эффективное дельтахеджирование (мои рассуждения и эксперимент)

- 22 августа 2013, 16:04

- |

Улыбка волатильности. Мои рассуждения.

Согласно Модели Блэка-Шоулза, ключевым элементом определения стоимости опциона является ожидаемая волатильность базового актива. В зависимости от колебания актива, цена на него возрастает или понижается, что прямопропорционально влияет на стоимость опциона.

http://ru.wikipedia.org/wiki/%CC%EE%E4%E5%EB%FC_%C1%EB%FD%EA%E0_%97_%D8%EE%F3%EB%E7%E0

И так, у меня есть модель Блэка-Шоулза, и подставив в нее волатильность я могу посчитать цену опциона. Осталось понять какую волатильность подставить в формулу.

В моделе Блэка-Шоулза, речь идет о волатильности базового актива (БА). Попробую разобраться для начала с тем, какая волатильность должна быть у БА, чтобы опцион с выбранным страйком вышел в деньги до экспирации. При расчете данной функции буду учитывать, что есть текущая подразумеваемая волатильность (IV), и рассчитываемая волатильность не должна быть ниже IV.

( Читать дальше )

Согласно Модели Блэка-Шоулза, ключевым элементом определения стоимости опциона является ожидаемая волатильность базового актива. В зависимости от колебания актива, цена на него возрастает или понижается, что прямопропорционально влияет на стоимость опциона.

http://ru.wikipedia.org/wiki/%CC%EE%E4%E5%EB%FC_%C1%EB%FD%EA%E0_%97_%D8%EE%F3%EB%E7%E0

И так, у меня есть модель Блэка-Шоулза, и подставив в нее волатильность я могу посчитать цену опциона. Осталось понять какую волатильность подставить в формулу.

В моделе Блэка-Шоулза, речь идет о волатильности базового актива (БА). Попробую разобраться для начала с тем, какая волатильность должна быть у БА, чтобы опцион с выбранным страйком вышел в деньги до экспирации. При расчете данной функции буду учитывать, что есть текущая подразумеваемая волатильность (IV), и рассчитываемая волатильность не должна быть ниже IV.

( Читать дальше )

Блог им. jk555 |Теория и практика торговли опционами.

- 14 августа 2013, 14:27

- |

Отличие практики от теории. Отчет по стратегии на реальном счете. Продолжение.

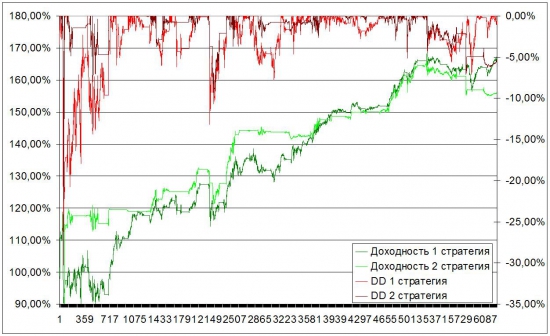

Тестирование стратегии за 24 месяца:

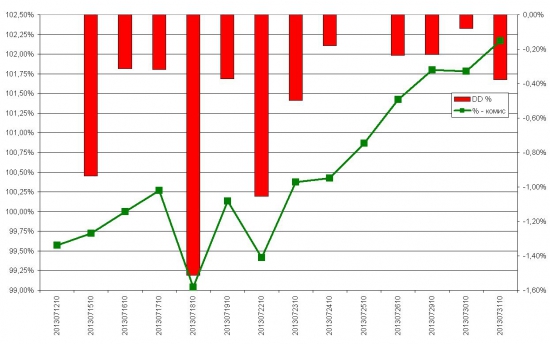

Тестирование последнего контракта (RIU3, опционы со сроком исполнения 15/08) (данные до 31 июля, доходность за вычетом комиссий):

( Читать дальше )

Тестирование стратегии за 24 месяца:

Тестирование последнего контракта (RIU3, опционы со сроком исполнения 15/08) (данные до 31 июля, доходность за вычетом комиссий):

( Читать дальше )

Блог им. jk555 |IPad за опцион?

- 04 июля 2013, 14:43

- |

Всем привет!

Вопрос к сообществу у меня простой: что нужно написать про опционы (про другое писать не хочу) или про торговлю опционами, какие вопросы осветить или какое исследование провести, описать и опубликовать (и в каком виде) на смарт-лабе, чтобы получить IPad?

Торгую опционами с 2007 года. Изучаю с 2006 года. Есть большое количество материалов и исследований на эту тему. Изучал диссертации. Изучал англоязычные и франкоязычные ресурсы, работы. В общем информации много.

Как мои знания используются мной на практике смотрите в профиле, там скрин от брокера.

http://smart-lab.ru/company/smartlabru/blog/128050.php

www.facebook.com/questions/560961497299267/

P.S. Появился интерес — пишу посты. Хочется чтобы их было интересно читать другим, ну и польза была, мне в том числе.

Вопрос к сообществу у меня простой: что нужно написать про опционы (про другое писать не хочу) или про торговлю опционами, какие вопросы осветить или какое исследование провести, описать и опубликовать (и в каком виде) на смарт-лабе, чтобы получить IPad?

Торгую опционами с 2007 года. Изучаю с 2006 года. Есть большое количество материалов и исследований на эту тему. Изучал диссертации. Изучал англоязычные и франкоязычные ресурсы, работы. В общем информации много.

Как мои знания используются мной на практике смотрите в профиле, там скрин от брокера.

http://smart-lab.ru/company/smartlabru/blog/128050.php

www.facebook.com/questions/560961497299267/

P.S. Появился интерес — пишу посты. Хочется чтобы их было интересно читать другим, ну и польза была, мне в том числе.

Блог им. jk555 |Оптимизация стратегии. Арбитраж волатильности.

- 25 июня 2013, 19:09

- |

Первоначальные условия были такими:

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

Блог им. jk555 |Продажа опционов. Один месяц в деталях.

- 17 июня 2013, 11:48

- |

Тестирую стратегии (измененной) программой. Описание первой версии по ссылке http://smart-lab.ru/blog/114221.php

Публичные рассуждения о продаже опционов начал тут http://smart-lab.ru/blog/114233.php

Еще немного о программе для тестирования тут http://smart-lab.ru/blog/114286.php

Еще немного мыслей о продаже опционов здесь http://smart-lab.ru/blog/124465.php

Описание идеи арбитражной торговли опционами по ссылке http://smart-lab.ru/blog/124999.php

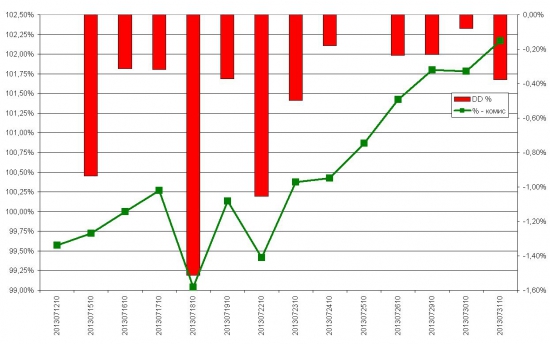

Контракт RTS-3.13

Центральный страйк 160000

Опцион Пут для продажи 150000 100шт

Опцион Кол для продажи 170000 100шт

Хеджирование портфеля опционов по рыночной дельте

Максимальное количество проданных контрактов (хедж) 54

Сделок с фьючерсом 183

Оборот фьючерса в контрактах 376

Стоимость хеджирования фьючерсом + 59150

Затраты на комиссию и проскальзывание – 37600 (100 пунктов на каждую сделку)

Прибыль по опционам 77615

( Читать дальше )

Публичные рассуждения о продаже опционов начал тут http://smart-lab.ru/blog/114233.php

Еще немного о программе для тестирования тут http://smart-lab.ru/blog/114286.php

Еще немного мыслей о продаже опционов здесь http://smart-lab.ru/blog/124465.php

Описание идеи арбитражной торговли опционами по ссылке http://smart-lab.ru/blog/124999.php

Контракт RTS-3.13

Центральный страйк 160000

Опцион Пут для продажи 150000 100шт

Опцион Кол для продажи 170000 100шт

Хеджирование портфеля опционов по рыночной дельте

Максимальное количество проданных контрактов (хедж) 54

Сделок с фьючерсом 183

Оборот фьючерса в контрактах 376

Стоимость хеджирования фьючерсом + 59150

Затраты на комиссию и проскальзывание – 37600 (100 пунктов на каждую сделку)

Прибыль по опционам 77615

( Читать дальше )

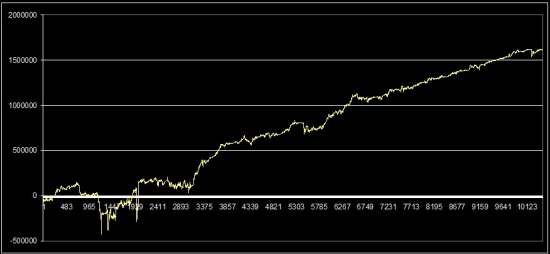

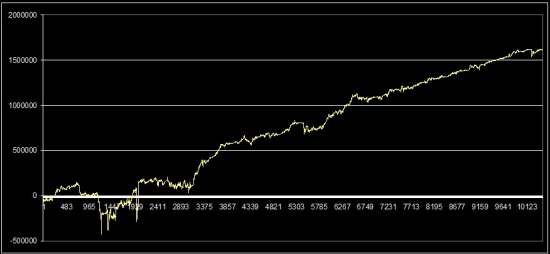

Блог им. jk555 |Продажа опционов. Построение арбитражной стратегии.

- 15 июня 2013, 17:56

- |

В моем понимании арбитражная сделка это не безрисковая сделка, а сделка с переоцененным или недооцененным активом с последующим хеджированием и расчетом на то, что дисбаланс в скором времени будет устранен рынком.

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

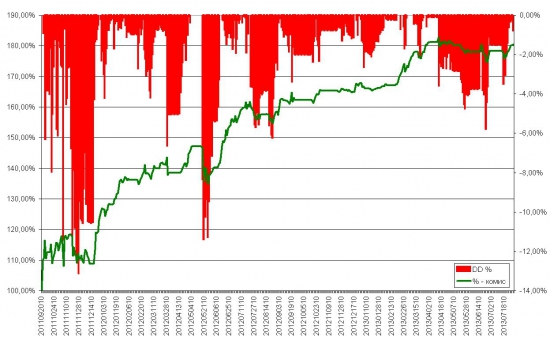

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

Блог им. jk555 |Продажа опционов с дальними страйками

- 13 июня 2013, 09:26

- |

В своем исследовании «Продажа опционов с дальними страйками» (http://smart-lab.ru/blog/124435.php#) автор провел большую работу. Попробую порассуждать и поспорить с автором.

Тема для исследования выбрана очень интересная. Многие желают зарабатывать, и делать это так, как делают профессионалы рынка – продавая опционы. Выбор страйка безусловно важная тема, но один ли страйк важен?

Ну а теперь обо всем по порядку.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Автор в своем исследовании начинает с того, что берет «крайние» даты фьючерса для своих расчетов и считает отклонения на дату экспирации, а заканчивает тем, что предлагает хеджировать по дельте. Сразу возникает вопрос: если я продаю опцион, и планирую хеджировать его по дельте то, что мне важно? – где будет цена к экспирации? Или сколько я денег затрачу на дельта-хеджирование? Мой ответ – важнее затраты на хеджирование, и не важно где будет экспирация, важно какая волатильность продана и какая реализовалась.

( Читать дальше )

Тема для исследования выбрана очень интересная. Многие желают зарабатывать, и делать это так, как делают профессионалы рынка – продавая опционы. Выбор страйка безусловно важная тема, но один ли страйк важен?

Ну а теперь обо всем по порядку.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Автор в своем исследовании начинает с того, что берет «крайние» даты фьючерса для своих расчетов и считает отклонения на дату экспирации, а заканчивает тем, что предлагает хеджировать по дельте. Сразу возникает вопрос: если я продаю опцион, и планирую хеджировать его по дельте то, что мне важно? – где будет цена к экспирации? Или сколько я денег затрачу на дельта-хеджирование? Мой ответ – важнее затраты на хеджирование, и не важно где будет экспирация, важно какая волатильность продана и какая реализовалась.

( Читать дальше )

Блог им. jk555 |Сегодня отличная возможность закрыть шорт +5%

- 31 мая 2013, 14:38

- |

Вем доброго времени суток!

В прошлом блоге упоминал о возможности заработать на снижении без риска в случае снижения к 135000 по fRTS. Так вот, можно фиксить прибыль. Думаю +5%, с учетом комиссии и повышения ГО, вполне достаточно для этого движения и тех ожиданий.

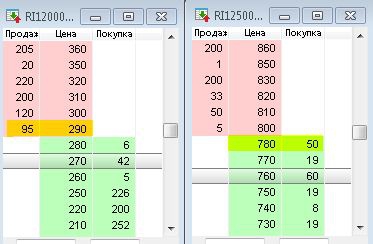

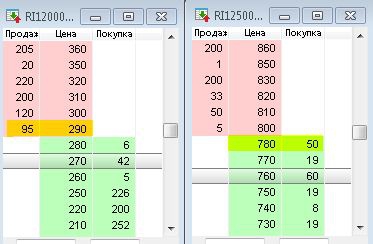

Скрин стаканов:

( Читать дальше )

В прошлом блоге упоминал о возможности заработать на снижении без риска в случае снижения к 135000 по fRTS. Так вот, можно фиксить прибыль. Думаю +5%, с учетом комиссии и повышения ГО, вполне достаточно для этого движения и тех ожиданий.

Скрин стаканов:

( Читать дальше )

Блог им. jk555 |Вчера были отличные возможности для шорта - без риска (опционы)

- 23 мая 2013, 17:19

- |

Вем доброго времени суток!

Вчера были отличные возможности для шорта — без риска (опционы).

Сегодня можно поделиться со всеми.

Мысли были такими:

«Простой вариант заработать в случае движения индекса РТС вниз. Сегодня выступает председатель ФРС США и могут быть сюрпризы для рынка. РТС неплохо вырос в последние дни и можно ожидать движения вниз. Продаем Путы на страйке 120000 и покупаем Путы на страйке 125000. Что в итоге: 1) если цена не пойдет вниз, то убытка не будет 2) если цена пойдет вниз, то можно фиксировать на +6% при достижении фьючерсом на индекс РТС примерно 135000.»

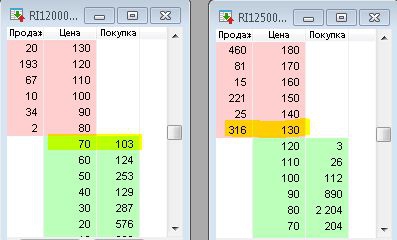

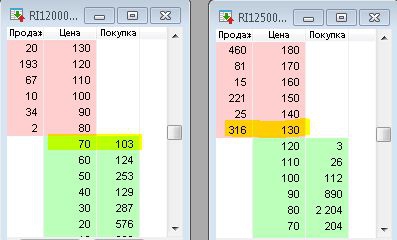

Скрин стакана из квика (вчера), а чуть позже и по 120 продавали в 125000 страйке:

( Читать дальше )

Вчера были отличные возможности для шорта — без риска (опционы).

Сегодня можно поделиться со всеми.

Мысли были такими:

«Простой вариант заработать в случае движения индекса РТС вниз. Сегодня выступает председатель ФРС США и могут быть сюрпризы для рынка. РТС неплохо вырос в последние дни и можно ожидать движения вниз. Продаем Путы на страйке 120000 и покупаем Путы на страйке 125000. Что в итоге: 1) если цена не пойдет вниз, то убытка не будет 2) если цена пойдет вниз, то можно фиксировать на +6% при достижении фьючерсом на индекс РТС примерно 135000.»

Скрин стакана из квика (вчера), а чуть позже и по 120 продавали в 125000 страйке:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс