SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Ведущая компания по добыче платины предсказывает сильный рост ее стоимости

- 19 января 2021, 15:33

- |

Крупнейшая в мире компания по добыче платины из ЮАР заявила, что цена на данный металл может вырасти более чем на 80% в течение следующих четырех-пяти лет по мере восстановления мировой экономики и сокращения предлагаемых объемов поставок.

Этот прогноз основан на рыночных данных, свидетельствующих о том, что спрос на металлы платиновой группы уже восстановился до уровня, предшествующего пандемии коронавируса, заявил главный исполнительный директор Sibanye Stillwater Ltd. Нил Фронеман в интервью, которое он дал в провинции Лимпопо в Южной Африке. Стоимость платины почти удвоилась с 18- летнего минимума в марте на фоне перебоев в поставках и оживления в автомобильной промышленности Китая, которая использует этот металл в устройствах, снижающих уровень загрязнения окружающей среды.

«Платина только начала более высоко оцениваться и этот тренд будет продолжаться» — сказал Фронеман. «Нет никаких причин, по которым платина в конечном итоге не будет торговаться по цене 2.000 долларов за унцию, а, возможно, и выше».

( Читать дальше )

Этот прогноз основан на рыночных данных, свидетельствующих о том, что спрос на металлы платиновой группы уже восстановился до уровня, предшествующего пандемии коронавируса, заявил главный исполнительный директор Sibanye Stillwater Ltd. Нил Фронеман в интервью, которое он дал в провинции Лимпопо в Южной Африке. Стоимость платины почти удвоилась с 18- летнего минимума в марте на фоне перебоев в поставках и оживления в автомобильной промышленности Китая, которая использует этот металл в устройствах, снижающих уровень загрязнения окружающей среды.

«Платина только начала более высоко оцениваться и этот тренд будет продолжаться» — сказал Фронеман. «Нет никаких причин, по которым платина в конечном итоге не будет торговаться по цене 2.000 долларов за унцию, а, возможно, и выше».

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Автопроизводители по всему миру испытывают острую нехватку чипов.

- 18 января 2021, 11:33

- |

Возникшая в глобальном масштабе проблема удовлетворения промышленного спроса на полупроводниковые элементы, которая ограничивает объемы производства автомобилей от Toyota Motor Corp. до Volkswagen AG, предвещает хорошие перспективы для одного из ведущих мировых изготовителей микросхем.

Заводы компании Globalfoundries Inc. в условиях возникшего дефицита сейчас работают в режиме беспрецедентной загрузки мощностей и уделяют при этом приоритетное внимание производству чипов для автомобильной отрасли – рассказал Майк Хоган, возглавляющий автомобильное бизнес-подразделение компании. Полностью принадлежащая суверенному фонду в Абу-Даби компания закрытого типа Globalfoundries ожидает в этом году увеличения доходов в этом сегменте своей деятельности более чем в два раза.

«То количество изделий, которое мы в настоящее время выпускаем — это рекордные результаты, и то, сколько мы тратим в текущий момент на увеличение производства, вдвое превышает подобные расходы в 2020 г.» — сказал Хоган в интервью.

( Читать дальше )

Заводы компании Globalfoundries Inc. в условиях возникшего дефицита сейчас работают в режиме беспрецедентной загрузки мощностей и уделяют при этом приоритетное внимание производству чипов для автомобильной отрасли – рассказал Майк Хоган, возглавляющий автомобильное бизнес-подразделение компании. Полностью принадлежащая суверенному фонду в Абу-Даби компания закрытого типа Globalfoundries ожидает в этом году увеличения доходов в этом сегменте своей деятельности более чем в два раза.

«То количество изделий, которое мы в настоящее время выпускаем — это рекордные результаты, и то, сколько мы тратим в текущий момент на увеличение производства, вдвое превышает подобные расходы в 2020 г.» — сказал Хоган в интервью.

( Читать дальше )

SoftBank продал акции Uber Technologies в объеме 2 миллиардов долларов после их подорожания

- 14 января 2021, 13:09

- |

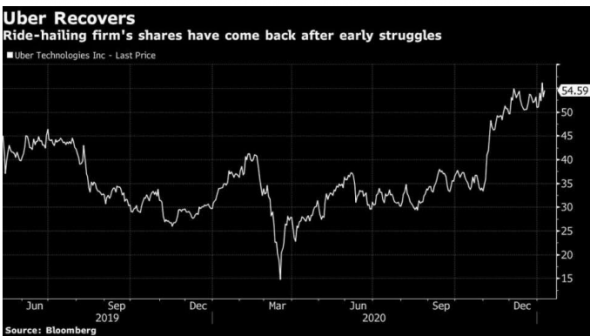

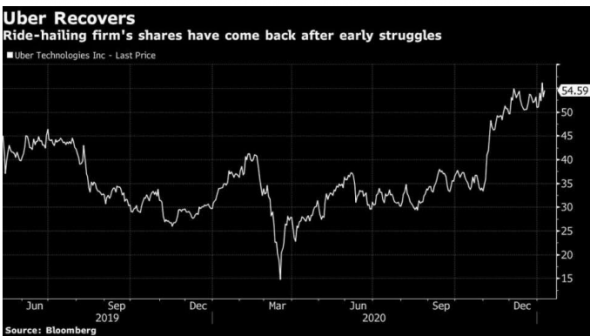

Фонд Vision Fund, входящий в состав SoftBank Group Corp., продал акции компании Uber Technologies Inc. на сумму приблизительно в 2 млрд долларов после того, как биржевые котировки ведущего в Северной Америке онлайн-сервиса заказа такси значительного выросли. Этот результат сигнализирует о том, что SoftBank, ранее вкладывавший средства и в другие специализирующиеся на перевозке пассажиров компании, может получить существенную прибыль в этом секторе в будущем.

SoftBank продал 7 января 38 миллионов акций Uber Technologies по средней цене 53.46 долларов, согласно документации, поданной в Комиссию по ценным бумагам и биржам США. При этом в соответствии с представленными данными SoftBank по-прежнему владеет 184.2 млн акций Uber Technologies на сумму примерно в 10 млрд долларов в текущих ценах.

Основатель SoftBank Масаёши Сон был активным инвестором в секторе услуг по таксомоторным перевозкам пассажиров, приобретя крупные доли в Uber Technologies, китайской Didi Chuxing, индийской Ola и действующей на юго-востоке Азии Grab. Эти вложения оказались под угрозой, когда Uber Technologies потерпел неудачу после своего первичного публичного размещения акций в 2019 году, а пандемия коронавируса резко снизила спрос на эти услуги.

( Читать дальше )

SoftBank продал 7 января 38 миллионов акций Uber Technologies по средней цене 53.46 долларов, согласно документации, поданной в Комиссию по ценным бумагам и биржам США. При этом в соответствии с представленными данными SoftBank по-прежнему владеет 184.2 млн акций Uber Technologies на сумму примерно в 10 млрд долларов в текущих ценах.

Основатель SoftBank Масаёши Сон был активным инвестором в секторе услуг по таксомоторным перевозкам пассажиров, приобретя крупные доли в Uber Technologies, китайской Didi Chuxing, индийской Ola и действующей на юго-востоке Азии Grab. Эти вложения оказались под угрозой, когда Uber Technologies потерпел неудачу после своего первичного публичного размещения акций в 2019 году, а пандемия коронавируса резко снизила спрос на эти услуги.

( Читать дальше )

Фондовый рынок США в новом году продолжает уверенное восхождение

- 12 января 2021, 12:56

- |

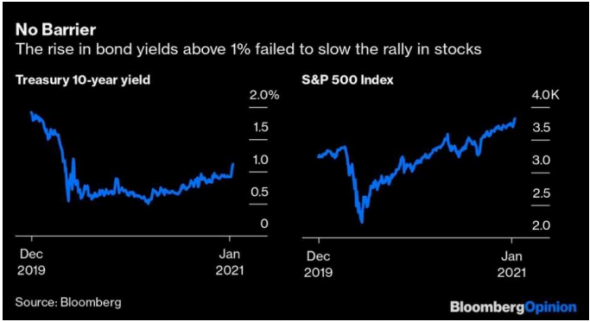

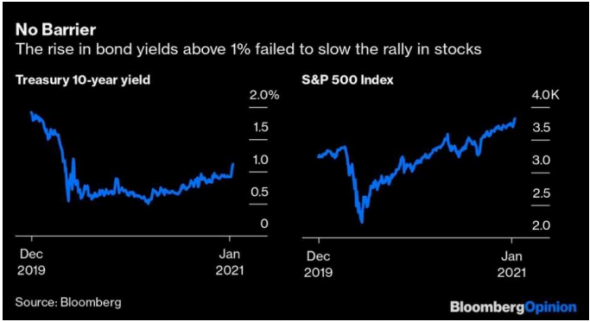

Американский фондовый рынок стартовал в 2021 г. так же, как он завершал предыдущий год, то есть в первую неделю он продемонстрировал впечатляющее ралли даже на фоне ряда тревожных событий и известий. Таким образом, несмотря на штурм экстремистами здания Конгресса США в попытке отменить победу новоизбранного президента Джо Байдена, разговоры о применении 25-й поправки для немедленного отстранения Дональда Трампа от должности и ежемесячный отчет о занятости, который показал, что национальная экономика потеряла в декабре 140.000 рабочих мест, индекс S&P 500 вырос в пятницу на 1.83%, достигнув нового рекордного значения.

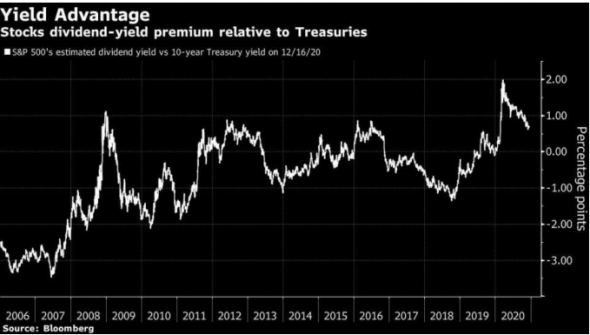

Но помимо этого результата профессиональные рыночные эксперты обратили внимание и на то обстоятельство, что доходность казначейских облигаций превысила 1%. Так, доходность 10- летних казначейских облигаций, которые помогают определить стоимость заимствований для правительства, компаний и даже частных лиц, в среду поднялась выше этого психологически важного уровня впервые с марта, прежде чем закончить неделю на уровне 1.12%. Нельзя отрицать тот факт, что доходность бондов значительно ниже 1% была основной причиной резкого роста акций в прошлом году даже в условиях глобальной пандемии и худшей рецессии со времен Великой депрессии.

( Читать дальше )

Но помимо этого результата профессиональные рыночные эксперты обратили внимание и на то обстоятельство, что доходность казначейских облигаций превысила 1%. Так, доходность 10- летних казначейских облигаций, которые помогают определить стоимость заимствований для правительства, компаний и даже частных лиц, в среду поднялась выше этого психологически важного уровня впервые с марта, прежде чем закончить неделю на уровне 1.12%. Нельзя отрицать тот факт, что доходность бондов значительно ниже 1% была основной причиной резкого роста акций в прошлом году даже в условиях глобальной пандемии и худшей рецессии со времен Великой депрессии.

( Читать дальше )

Росту реальных цен на нефть препятствует спад покупательского спроса в Азии

- 24 декабря 2020, 12:17

- |

Ралли на физическом рынке нефти выдыхается, поскольку азиатские нефтепереработчики сокращают объемы приобретения «черного золота» после начавшегося ранее обычного всплеска активности его закупок.

Многие переработчики в регионе почти полностью удовлетворили свои потребности в прямых поставках нефти, которые, по словам трейдеров, будут осуществлены в основном в январе и феврале. Азиатский спрос привел к росту цен на физические баррели нефти повсюду, от Ближнего Востока до России и Латинской Америки, при этом некоторые независимые китайские нефтеперерабатывающие заводы скупали нефть в начале месяца для обеспечения последующего их снабжения.

Нефть марки Murban из ОАЭ была продана на азиатском спотовом рынке по цене ниже официальной, впервые с августа этого года, при этом компания Total SE также предложила этот сорт со скидкой на электронной платформе S&P Global Platts в пятницу. Спотовая премия для российской нефти ESPO также снизилась с шестимесячного максимума.

( Читать дальше )

Многие переработчики в регионе почти полностью удовлетворили свои потребности в прямых поставках нефти, которые, по словам трейдеров, будут осуществлены в основном в январе и феврале. Азиатский спрос привел к росту цен на физические баррели нефти повсюду, от Ближнего Востока до России и Латинской Америки, при этом некоторые независимые китайские нефтеперерабатывающие заводы скупали нефть в начале месяца для обеспечения последующего их снабжения.

Нефть марки Murban из ОАЭ была продана на азиатском спотовом рынке по цене ниже официальной, впервые с августа этого года, при этом компания Total SE также предложила этот сорт со скидкой на электронной платформе S&P Global Platts в пятницу. Спотовая премия для российской нефти ESPO также снизилась с шестимесячного максимума.

( Читать дальше )

BlackRock высоко оценивает перспективы дивидендных акций в следующем году

- 21 декабря 2020, 13:02

- |

Согласно утверждениям BlackRock, крупнейшей в мире компании по размеру активов под управлением, акции снова пользуются популярностью у инвесторов, ищущих стабильный поток доходов, и могут быть более привлекательными, чем облигации в условиях самых низких в истории процентных ставок.

После того, как несколько компаний сократили или приостановили выплаты дивидендов ранее в этом году и «возможно, отпугнули инвесторов», ожидания по дивидендным выплатам стабилизировались, сказал Тони ДеСпирито, главный инвестиционный директор подразделения по американским фундаментальным активам в BlackRock. Он добавил, что это хорошая новость для компаний с высокими дивидендами в то время, когда процентные ставки по всему миру будут еще долго оставаться низкими.

«Инвесторы будут все чаще приходить к такому мнению, что отдавать предпочтение выплачивающим дивиденды компаниям не только безопасно, но и выгодно» — заявил ДеСпирито, курирующий в BlackRock активы на сумму 137.3 миллиардов долларов. «Дивиденды фирм, вероятно, в течение некоторого времени будут приносить больший доход, чем облигации».

( Читать дальше )

После того, как несколько компаний сократили или приостановили выплаты дивидендов ранее в этом году и «возможно, отпугнули инвесторов», ожидания по дивидендным выплатам стабилизировались, сказал Тони ДеСпирито, главный инвестиционный директор подразделения по американским фундаментальным активам в BlackRock. Он добавил, что это хорошая новость для компаний с высокими дивидендами в то время, когда процентные ставки по всему миру будут еще долго оставаться низкими.

«Инвесторы будут все чаще приходить к такому мнению, что отдавать предпочтение выплачивающим дивиденды компаниям не только безопасно, но и выгодно» — заявил ДеСпирито, курирующий в BlackRock активы на сумму 137.3 миллиардов долларов. «Дивиденды фирм, вероятно, в течение некоторого времени будут приносить больший доход, чем облигации».

( Читать дальше )

Крупные инвесторы наделяют Китай особым статусом

- 15 декабря 2020, 15:19

- |

Расширяющаяся экономическая пропасть между Китаем и другими развивающимися рынками побуждает некоторых крупнейших инвесторов в мире менять структуру распределения денег по классам активов.

Amundi Asset Management, которая управляет активами на сумму почти в 2 триллиона долларов, и Robeco, контролирующая активы в размере 190 миллиардов долларов, внедряют новые стратегии, ориентированные на Китай, на фоне резкого роста спроса со стороны клиентов, которые ранее инвестировали в эту страну через глобальные фонды развивающихся стран. BNY Mellon Investment Management отдает предпочтение целевым вложениям в китайскую экономику, в то время как BlackRock позиционирует Китай, как «особую зону для инвестиций, отличную от прочих развивающихся рынков».

Китай давно выделялся среди стран с развивающейся экономикой своим уникальным сочетанием размеров, роста и глубины рынка. Но для многих инвесторов этих различий было недостаточно, чтобы вычленить данную страну из обширного портфеля развивающихся рынков. Сейчас все меняется, поскольку быстрое восстановление Китая после пандемии Covid-19 и модель роста, в большей степени ориентированная на внутренний рынок, делают разрыв слишком большим, чтобы его можно было игнорировать.

( Читать дальше )

Amundi Asset Management, которая управляет активами на сумму почти в 2 триллиона долларов, и Robeco, контролирующая активы в размере 190 миллиардов долларов, внедряют новые стратегии, ориентированные на Китай, на фоне резкого роста спроса со стороны клиентов, которые ранее инвестировали в эту страну через глобальные фонды развивающихся стран. BNY Mellon Investment Management отдает предпочтение целевым вложениям в китайскую экономику, в то время как BlackRock позиционирует Китай, как «особую зону для инвестиций, отличную от прочих развивающихся рынков».

Китай давно выделялся среди стран с развивающейся экономикой своим уникальным сочетанием размеров, роста и глубины рынка. Но для многих инвесторов этих различий было недостаточно, чтобы вычленить данную страну из обширного портфеля развивающихся рынков. Сейчас все меняется, поскольку быстрое восстановление Китая после пандемии Covid-19 и модель роста, в большей степени ориентированная на внутренний рынок, делают разрыв слишком большим, чтобы его можно было игнорировать.

( Читать дальше )

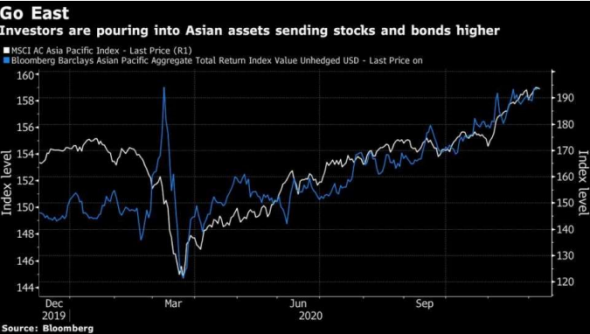

Глобальные денежные потоки подстегивают бурный рост азиатских рынков

- 10 декабря 2020, 11:23

- |

Инвесторы из самых разных стран активно вкладывают свои денежные средства в азиатские акции, облигации и практически в любой другой класс местных активов, рассчитывая на то, что это будет самый быстрорастущий регион после того, как мир оправится от пандемии коронавируса.

Индекс MSCI Asia Pacific вырос до рекордного уровня на прошлой неделе, а азиатский индекс облигаций Bloomberg Barclays близок к самому высокому уровню за четыре года. Местные валюты в совокупности являются самыми сильными с 2018 года, и цены на сырьевые товары также растут. Неудивительно, что рассчитываемый Citigroup индекс экономических неожиданностей в регионе находится на уровне 2007 г.

Позитивные последствия выборов в США, обнадеживающий прогресс в области создания вакцин против Covid-19, обильная ликвидность и «улучшающийся импульс роста» в Азии стимулировали спрос на активы региона, по словам руководителя исследовательской группы по азиатскому направлению Хун Го из Australia and New Zealand Banking Group Ltd.

( Читать дальше )

Индекс MSCI Asia Pacific вырос до рекордного уровня на прошлой неделе, а азиатский индекс облигаций Bloomberg Barclays близок к самому высокому уровню за четыре года. Местные валюты в совокупности являются самыми сильными с 2018 года, и цены на сырьевые товары также растут. Неудивительно, что рассчитываемый Citigroup индекс экономических неожиданностей в регионе находится на уровне 2007 г.

Позитивные последствия выборов в США, обнадеживающий прогресс в области создания вакцин против Covid-19, обильная ликвидность и «улучшающийся импульс роста» в Азии стимулировали спрос на активы региона, по словам руководителя исследовательской группы по азиатскому направлению Хун Го из Australia and New Zealand Banking Group Ltd.

( Читать дальше )

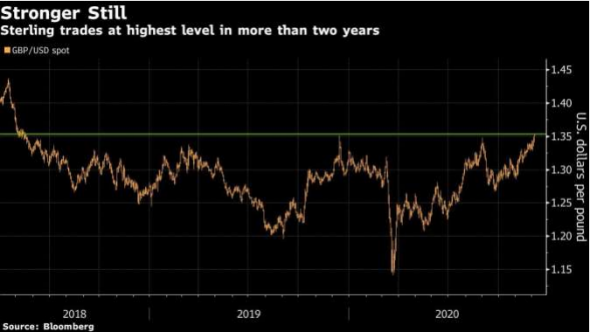

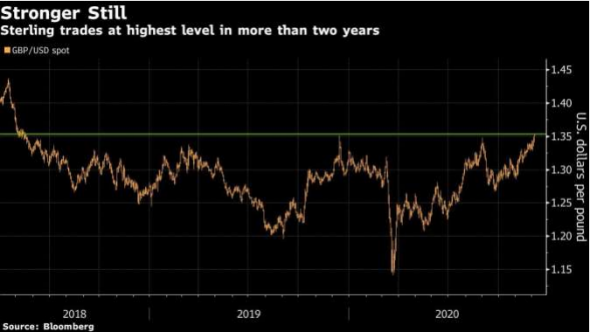

Фунт подскочил до максимума 2018 года на фоне оптимистичных ожиданий заключения соглашения по Brexit и в результате слабости доллара.

- 08 декабря 2020, 17:44

- |

Английский фунт стерлингов вырос на фоне распространившихся слухов о том, что Великобритания и Европейский союз приближаются к заключению торгового соглашения по Brexit.

Фунт стерлингов увеличился на 0,7% до 1.3539 доллара, достигнув самого высокого уровня с мая 2018 года благодаря широкой слабости доллара, однако затем несколько отступил от этого значения. Трейдеры очень внимательно отслеживают заголовки, связанные с Brexit, поскольку стоимость страховки от внезапного колебания фунта по отношению к евро стремится к наибольшему уровню с марта.

Надежды на то, что ЕС и Великобритания смогут заключить торговую сделку до 31 декабря, укрепили фунт, который с июня вырос более чем на 9% по отношению к доллару. Трейдеры тщательно анализировали все обстоятельства длящейся более чем четыре года драмы под названием Brexit и пришли к выводу, что решение в последнюю минуту вполне вероятно.

«Люди немного нервничают при приближении крайнего срока, особенно с учетом того, насколько агрессивными могут быть результирующие изменения валютных курсов в случае потенциального возможного разочарования» — сказал Валентин Маринов, руководитель отдела стратегии валютообменных операций в Credit Agricole SA. Вот почему трейдеры в условиях волатильности покупают фунт на спадах.

( Читать дальше )

Фунт стерлингов увеличился на 0,7% до 1.3539 доллара, достигнув самого высокого уровня с мая 2018 года благодаря широкой слабости доллара, однако затем несколько отступил от этого значения. Трейдеры очень внимательно отслеживают заголовки, связанные с Brexit, поскольку стоимость страховки от внезапного колебания фунта по отношению к евро стремится к наибольшему уровню с марта.

Надежды на то, что ЕС и Великобритания смогут заключить торговую сделку до 31 декабря, укрепили фунт, который с июня вырос более чем на 9% по отношению к доллару. Трейдеры тщательно анализировали все обстоятельства длящейся более чем четыре года драмы под названием Brexit и пришли к выводу, что решение в последнюю минуту вполне вероятно.

«Люди немного нервничают при приближении крайнего срока, особенно с учетом того, насколько агрессивными могут быть результирующие изменения валютных курсов в случае потенциального возможного разочарования» — сказал Валентин Маринов, руководитель отдела стратегии валютообменных операций в Credit Agricole SA. Вот почему трейдеры в условиях волатильности покупают фунт на спадах.

( Читать дальше )

Входящие в альянс ОПЕК+ страны договорилась о постепенном наращивании объемов добычи нефти в следующем году

- 07 декабря 2020, 12:47

- |

Альянс ОПЕК+ достиг соглашения о более продолжительном периоде смягчения принятых обязательств по сокращению добычи нефти в следующем году, чем планировалось ранее, что дает шаткому рынку больше времени для поглощения дополнительных поставок.

Группа входящих в ОПЕК+ стран в совокупности дополнительно поставит в январе на рынок 500.000 баррелей нефти в день — четверть того, что произошло бы в соответствии с предыдущим планом — говорится в заявлении министерства энергетики Казахстана в четверг. Затем министры по энергетике будут проводить ежемесячные консультации, чтобы решить, стоит ли увеличивать производство в аналогичном объеме в последующие месяцы.

Постепенное ослабление не соответствует тому, что многие ожидали до этой недели: а именно трехмесячной задержки ранее запланированного на январь повышения добычи нефти. Тем не менее, компромиссная сделка также позволяет избежать разрушения единства в ОПЕК+, предпосылки для которого возникли в ходе нескольких дней напряженных переговоров, выявивших новый раскол между основными членами картеля — Объединенными Арабскими Эмиратами и Саудовской Аравией.

( Читать дальше )

Группа входящих в ОПЕК+ стран в совокупности дополнительно поставит в январе на рынок 500.000 баррелей нефти в день — четверть того, что произошло бы в соответствии с предыдущим планом — говорится в заявлении министерства энергетики Казахстана в четверг. Затем министры по энергетике будут проводить ежемесячные консультации, чтобы решить, стоит ли увеличивать производство в аналогичном объеме в последующие месяцы.

Постепенное ослабление не соответствует тому, что многие ожидали до этой недели: а именно трехмесячной задержки ранее запланированного на январь повышения добычи нефти. Тем не менее, компромиссная сделка также позволяет избежать разрушения единства в ОПЕК+, предпосылки для которого возникли в ходе нескольких дней напряженных переговоров, выявивших новый раскол между основными членами картеля — Объединенными Арабскими Эмиратами и Саудовской Аравией.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал