SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Где инвесторы могли укрыться от шторма на финансовых рынках

- 03 марта 2020, 14:39

- |

Безжалостный китайский коронавирус продолжает распространяться быстрыми темпами по планете и грозит замедлить темпы роста глобальной экономики до минимума за десятилетие. Однако и в таких суровых условиях есть активы, которые проявляют завидную устойчивость к пертурбациям на мировых финансовых рынках и позволяют инвесторам как минимум сохранить свои вложения. Это прежде всего инструменты глобальных кредитных рынков и фонды суверенных облигаций, а также доллар США, который неплохо проявляет себя в качестве защитного актива – с начала этого года индекс доллара (Bloomberg Dollar Spot Index) повысился на 2%.

Однако позитивную динамику можно наблюдать и среди других видов активов.

Акции

Лишь 11 из 94 основных мировых фондовых индексов, отслеживаемых Bloomberg, остаются в «зеленой зоне» с начала года, чего нельзя сказать ни об одном из глобальных секторов. Среди тех, кто все еще находится «на плаву» − рынок акций Дании. Индекс OMX Copenhagen 20 все еще пребывает в 2%-м плюсе с начала года, в том числе благодаря высокому весу в нем акций компаний из сектора здравоохранения.

( Читать дальше )

Однако позитивную динамику можно наблюдать и среди других видов активов.

Акции

Лишь 11 из 94 основных мировых фондовых индексов, отслеживаемых Bloomberg, остаются в «зеленой зоне» с начала года, чего нельзя сказать ни об одном из глобальных секторов. Среди тех, кто все еще находится «на плаву» − рынок акций Дании. Индекс OMX Copenhagen 20 все еще пребывает в 2%-м плюсе с начала года, в том числе благодаря высокому весу в нем акций компаний из сектора здравоохранения.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Доходность 10-летних «трежериз» может пойти в район 1.25% и ниже

- 27 февраля 2020, 16:10

- |

Доходность 10-летних гособлигаций США упала до рекордного минимума. Между тем аналитики Уолл-стрит видят потенциал дальнейшего снижения, причем, возможно, весьма существенного. Все будет зависеть от того, насколько масштабным будет экономический ущерб от китайского коронавируса.

Во вторник ставка по американским суверенным «десятилеткам» опускалась до 1.3055% годовых, что на 60 базисных пунктов ниже, чем она была в начале года, поскольку инвесторы кинулись покупать «защитные» активы на фоне продолжающегося падения рынков акций. В результате главный бенчмарк глобальных долговых рынков обновил минимум, державшийся с 2016 г. Доходности по 30-летним госбумагам США также упала до беспрецедентно низких уровней, и трейдеры резко увеличили ставки на то, что Федрезерв к середине года смягчит монетарную политику с целью поддержки экономики.

По мнению Джима Карона, управляющего портфелем инструментов с фиксированной доходностью в Morgan Stanley Investment Management, ставки по американским госбондам, вероятно, продолжат снижаться на фоне растущего спроса на активы «тихой гавани» в мире. При этом стратеги Bank of America Пол Циана и Бруно Брайзинха уверены, что ставка по 10-летним «трежериз» опустится до 1.25% к концу июня, а Крис Лоу из FHN Financial допускает в наихудшем сценарии ее падение ниже 1% позднее в этом году.

( Читать дальше )

Во вторник ставка по американским суверенным «десятилеткам» опускалась до 1.3055% годовых, что на 60 базисных пунктов ниже, чем она была в начале года, поскольку инвесторы кинулись покупать «защитные» активы на фоне продолжающегося падения рынков акций. В результате главный бенчмарк глобальных долговых рынков обновил минимум, державшийся с 2016 г. Доходности по 30-летним госбумагам США также упала до беспрецедентно низких уровней, и трейдеры резко увеличили ставки на то, что Федрезерв к середине года смягчит монетарную политику с целью поддержки экономики.

По мнению Джима Карона, управляющего портфелем инструментов с фиксированной доходностью в Morgan Stanley Investment Management, ставки по американским госбондам, вероятно, продолжат снижаться на фоне растущего спроса на активы «тихой гавани» в мире. При этом стратеги Bank of America Пол Циана и Бруно Брайзинха уверены, что ставка по 10-летним «трежериз» опустится до 1.25% к концу июня, а Крис Лоу из FHN Financial допускает в наихудшем сценарии ее падение ниже 1% позднее в этом году.

( Читать дальше )

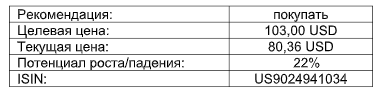

Акции Tyson Foods остаются на пути к росту

- 25 февраля 2020, 16:48

- |

Tyson Foods – американская компания, являющаяся одним из крупнейших в мире производителей свинины, говядины и курятины, рыночная капитализация которой на сегодняшний день составляет порядка $29,56 млрд. Основана компания была американским бизнесменом Джоном Тайсоном в 1935 году, а на сегодняшний день она является лидером в пищевой промышленности США. За последние три месяца акции компании подешевели на 9,6%, однако за 12 месяцев доходность по бумагам составила 30,9%, и потенциал роста в долгосрочной перспективе, на наш взгляд, сохраняется.

Сравнительная динамика акций Tyson Foods и индекса S&P 500 за последние 12 месяцев

( Читать дальше )

Где в Европе больше всего работают из дома

- 21 февраля 2020, 15:19

- |

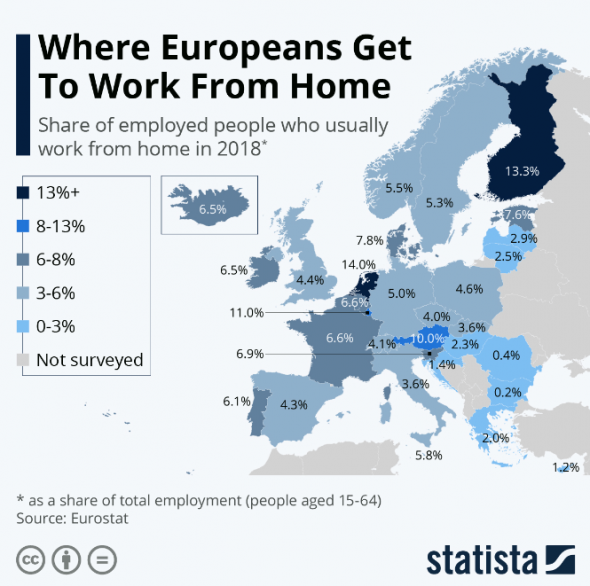

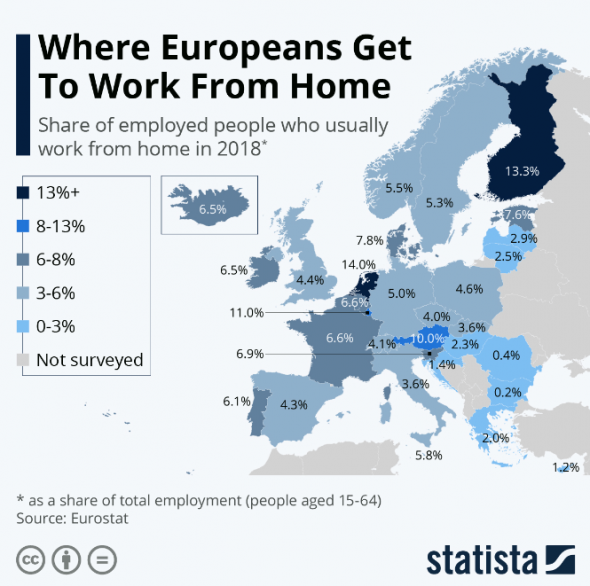

Евростат недавно опубликовал весьма интересные данные, показывающие, где в Европе люди больше всего регулярно работают из дома.

Как оказалось, в 2018 г. регулярно работали из дома 5.2% европейцев в возрасте от 15 до 64 лет. Причем, как отметил Ниал Маккарти с сайта, данный процент оставался достаточно стабильным на протяжении последних 10 лет, колеблясь в районе 5%-й отметки.

Больше сего (в процентном отношении) работают из дома в Нидерландах – 14% всех работников. Вслед за ними с небольшим отрывом идут финны с 13.3%.

Между тем работа из дома мало популярна в странах Восточной Европы, особенно в Румынии и Болгарии, где этим занимаются лишь 0.4% и 0.2% работников, соответственно.

Из данных Евростата также следует, что чем старше европеец, тем он более склонен работать из дома. Так, в 2018 г. в Европе всего 1.8% работников в возрасте от 15 до 24 лет работали из дома, тогда как среди работников в возрасте от 25 до 49 лет таких было 5%, а среди работников в возрасте от 50 до 64 лет – целых 6.4%.

( Читать дальше )

Как оказалось, в 2018 г. регулярно работали из дома 5.2% европейцев в возрасте от 15 до 64 лет. Причем, как отметил Ниал Маккарти с сайта, данный процент оставался достаточно стабильным на протяжении последних 10 лет, колеблясь в районе 5%-й отметки.

Больше сего (в процентном отношении) работают из дома в Нидерландах – 14% всех работников. Вслед за ними с небольшим отрывом идут финны с 13.3%.

Между тем работа из дома мало популярна в странах Восточной Европы, особенно в Румынии и Болгарии, где этим занимаются лишь 0.4% и 0.2% работников, соответственно.

Из данных Евростата также следует, что чем старше европеец, тем он более склонен работать из дома. Так, в 2018 г. в Европе всего 1.8% работников в возрасте от 15 до 24 лет работали из дома, тогда как среди работников в возрасте от 25 до 49 лет таких было 5%, а среди работников в возрасте от 50 до 64 лет – целых 6.4%.

( Читать дальше )

Лидеры американского хайтека проигнорировали предупреждение Apple

- 20 февраля 2020, 10:46

- |

Американский фондовый рынок иногда сравнивают с каменной стеной, структурная целостность которого практически полностью зависит от устойчивости акций всего пяти технологических мегакомпаний. И это его свойство хорошо проявило себя во вторник.

Так, если бумаги одной компании из «великолепной пятерки» вчера находились под значительным давлением, то остальные занимались тем, что они обычно делают в нормальные времена – росли. Акции Facebook и Netflix подорожали как минимум на 1.6%, кроме того, в плюсе также завершили день акции Amazon.com и Alphabet. Причем для индекса FANG, который как раз состоит из бумаг Facebook, Netflix, Amazon.com и Alphabet, вчерашняя сессия стала лучшей за три дня. Складывается такое ощущение, что эти акции абсолютно проигнорировали предупреждение Apple.

В целом же, смотря на динамику членов FANG, можно заключить, что акции этих быстрорастущих техгигантов, торгующихся с высокими мультипликаторами, стали чем-то вроде защитных активов на рынке, который пока пытается оценить долгосрочное влияние распространения китайского коронавируса. Инвесторов привлекает в таких компаниях их высокая ликвидность, сильные балансы, а также большое влияние на общий рынок. И этого, по-видимому, оказалось достаточно, чтобы компенсировать опасения по поводу динамики их прибылей из-за замедления экономического роста Китая.

( Читать дальше )

Так, если бумаги одной компании из «великолепной пятерки» вчера находились под значительным давлением, то остальные занимались тем, что они обычно делают в нормальные времена – росли. Акции Facebook и Netflix подорожали как минимум на 1.6%, кроме того, в плюсе также завершили день акции Amazon.com и Alphabet. Причем для индекса FANG, который как раз состоит из бумаг Facebook, Netflix, Amazon.com и Alphabet, вчерашняя сессия стала лучшей за три дня. Складывается такое ощущение, что эти акции абсолютно проигнорировали предупреждение Apple.

В целом же, смотря на динамику членов FANG, можно заключить, что акции этих быстрорастущих техгигантов, торгующихся с высокими мультипликаторами, стали чем-то вроде защитных активов на рынке, который пока пытается оценить долгосрочное влияние распространения китайского коронавируса. Инвесторов привлекает в таких компаниях их высокая ликвидность, сильные балансы, а также большое влияние на общий рынок. И этого, по-видимому, оказалось достаточно, чтобы компенсировать опасения по поводу динамики их прибылей из-за замедления экономического роста Китая.

( Читать дальше )

МВФ: отсутствие реформ больно бьет по мировой экономике

- 18 февраля 2020, 15:03

- |

По мнению главы МВФ Кристалины Георгиевой, недостаток глубоких улучшений в глобальной экономической системе ухудшает и без того не самые благоприятные ожидания в отношении мировой экономики. Причем особенно сильно это проявляется сейчас, когда шок, вызванный распространением китайского коронавируса, еще сильнее ослабляет возможности для подъема в текущем году.

«Возможности монетарного стимулирования сужаются, и мы вынуждены теперь больше рассчитывать на фискальные меры и структурные реформы в деле поддержки роста, − заявила Георгиева в интервью Bloomberg Television. − Более агрессивное продвижение структурных реформ – как раз то, чего нам сейчас особенно не хватает».

Распространение нового коронавируса уже начинает разрушать глобальные цепочки поставок. Большинство крупнейших центральных банков сохраняют бдительность и внимательно следят за ситуацией, однако еще не сигнализировали о планах смягчать денежно-кредитную политику. Между тем еще до того, как стал ясен масштаб эпидемии, МВФ предупреждал, что темпы глобального экономического роста в этом году будут несколько ниже, чем в прошлом, из-за рисков, связанных с сохраняющимися торговыми трениями и напряженностью на Ближнем Востоке.

( Читать дальше )

«Возможности монетарного стимулирования сужаются, и мы вынуждены теперь больше рассчитывать на фискальные меры и структурные реформы в деле поддержки роста, − заявила Георгиева в интервью Bloomberg Television. − Более агрессивное продвижение структурных реформ – как раз то, чего нам сейчас особенно не хватает».

Распространение нового коронавируса уже начинает разрушать глобальные цепочки поставок. Большинство крупнейших центральных банков сохраняют бдительность и внимательно следят за ситуацией, однако еще не сигнализировали о планах смягчать денежно-кредитную политику. Между тем еще до того, как стал ясен масштаб эпидемии, МВФ предупреждал, что темпы глобального экономического роста в этом году будут несколько ниже, чем в прошлом, из-за рисков, связанных с сохраняющимися торговыми трениями и напряженностью на Ближнем Востоке.

( Читать дальше )

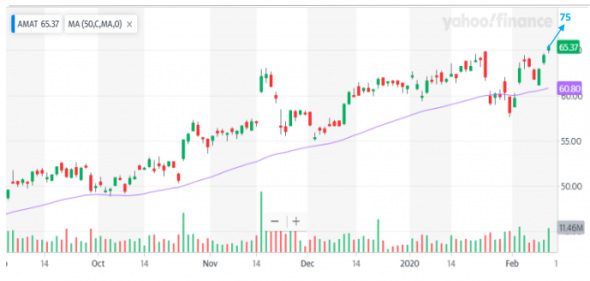

Инвестиционные идеи Applied Materials

- 14 февраля 2020, 14:25

- |

Applied Materials (AMAT), ведущий мировой производитель оборудования для выпуска полупроводниковых чипов, представил сильный отчет за 1-й квартал 2020 фингода, завершившийся 26 января. Выручка увеличилась на 10.9% г/г до $4.16 млрд. и оказалась выше консенсус-прогноза на уровне $4.11 млрд. Подъем был обусловлен высоким спросом на продукцию компании в Китае и на Тайване, что было частично компенсировано ослаблением спроса в Южной Корее, Европе, Японии, США и странах Юго-Восточной Азии. Продажи в сегменте Semiconductor Systems составили 68% от общей выручки, подскочив за год на 24.1% до $2.81 млрд. в связи с улучшением результата подразделения по производству оборудования для выпуска кремниевых пластин. Доходы в сегменте Applied Global Services (24% выручки) увеличились на 3.6 до $997 млн., а продажи в сегменте Display рухнули на 34.5% до $332 млн., и их доля в выручке опустилась до 8%. Скорректированный показатель EBITDA вырос на 14.7% до $1.16 млрд., и рентабельность по EBITDA повысилась на 0.9 п.п. до 27.9%. Скорректированная прибыль на акцию подскочила на 21% до 98 центов и на 6 центов превзошла среднюю оценку аналитиков Уолл-стрит.

( Читать дальше )

Чтобы оправдать стоимость акций Tesla в $1000, ее выручка должна вырасти в 10 раз

- 13 февраля 2020, 11:56

- |

В ходе своего внушительного ралли стоимость акций Tesla на прошлой неделе вплотную приблизилась к уровню $1000. И это заставило многих экспертов и наблюдателей поломать голову над тем, что должно произойти, чтобы оправдать столь высокую оценку бумаг возглавляемого Илоном Маском производителя электромобилей.

После резкого падения в прошлую среду, акции Tesla вновь пошли вверх в начале этой недели. За понедельник и вторник они подорожали почти на 4% до $774, чему способствовали сообщения о возобновлении работы нового шанхайского завода компании после остановки, вызванной распространением коронавируса в Китае. Свою роль, вероятно, сыграла и статья в Forbes, в которой рассматривается гипотетическая возможность покупки электромобильной компании техгигантом Google по цене $1500 за акцию Tesla. Отметим также, что с начала года акции Tesla по-прежнему остаются в очень существенном плюсе – на 80%.

Использую модель оценки активов, разработанную профессором Школы бизнеса Штерна при Нью-Йоркском университете Асватом Дамодараном, оправдать стоимость акций Tesla на уровне $1000 в принципе возможно. Но для этого выручка компании должна не много не мало вырасти в 10 раз по сравнению с 2019 г.

( Читать дальше )

После резкого падения в прошлую среду, акции Tesla вновь пошли вверх в начале этой недели. За понедельник и вторник они подорожали почти на 4% до $774, чему способствовали сообщения о возобновлении работы нового шанхайского завода компании после остановки, вызванной распространением коронавируса в Китае. Свою роль, вероятно, сыграла и статья в Forbes, в которой рассматривается гипотетическая возможность покупки электромобильной компании техгигантом Google по цене $1500 за акцию Tesla. Отметим также, что с начала года акции Tesla по-прежнему остаются в очень существенном плюсе – на 80%.

Использую модель оценки активов, разработанную профессором Школы бизнеса Штерна при Нью-Йоркском университете Асватом Дамодараном, оправдать стоимость акций Tesla на уровне $1000 в принципе возможно. Но для этого выручка компании должна не много не мало вырасти в 10 раз по сравнению с 2019 г.

( Читать дальше )

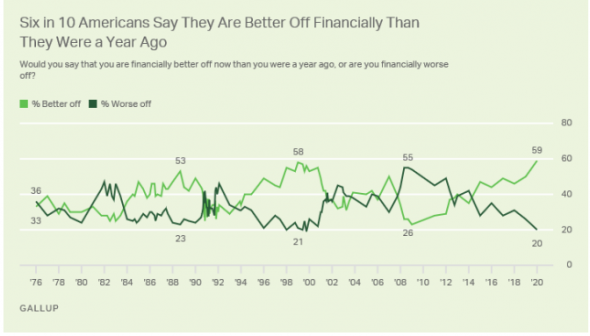

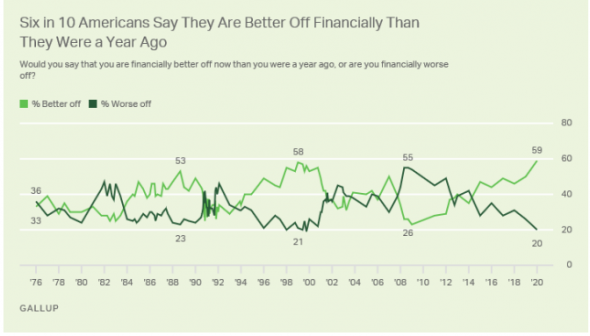

Оптимизм американцев в отношении личных финансов на рекордном уровне

- 11 февраля 2020, 11:33

- |

Оптимизм американцев в отношении личных финансов непрерывно растет с 2018 г. и достиг рекорда, свидетельствуют данные исследования Gallup. Так, почти 6 из 10 опрошенных граждан Штатов (59%) сообщили, что их финансовая ситуация улучшилась за последний год. Причем процент отметивших улучшение заметно увеличился с 50% в январе 2019 г. Опрос проводился в период со 2 по 15 января нынешнего года, то есть после многих месяцев рекордно низкой безработицы в стране и на фоне рекордных уровней биржевых индексов.

Отметим, что почти такая же высокая доля американцев, отмечавших улучшение своей финансовой ситуации за год, наблюдалась в январе 1999 г., во времена бума доткомов. Причем и экономические условия тогда были схожими – безработица находилась на минимумах за несколько десятилетий, а фондовые индексы устанавливали исторические максимумы. Правда, темпы роста ВВП Штатов тогда были выше.

И в целом в 1998-2000 гг. процент граждан США, заявлявших об улучшения своих финансов за год, стабильно превышал 50%. Ситуация изменилась в последующие годы, когда показатель стал регулярно оказываться ниже 50%-й отметки и достиг минимума в 26% в мае 2009 г., во время «Великой рецессии».

( Читать дальше )

Отметим, что почти такая же высокая доля американцев, отмечавших улучшение своей финансовой ситуации за год, наблюдалась в январе 1999 г., во времена бума доткомов. Причем и экономические условия тогда были схожими – безработица находилась на минимумах за несколько десятилетий, а фондовые индексы устанавливали исторические максимумы. Правда, темпы роста ВВП Штатов тогда были выше.

И в целом в 1998-2000 гг. процент граждан США, заявлявших об улучшения своих финансов за год, стабильно превышал 50%. Ситуация изменилась в последующие годы, когда показатель стал регулярно оказываться ниже 50%-й отметки и достиг минимума в 26% в мае 2009 г., во время «Великой рецессии».

( Читать дальше )

Акции Tesla рухнули на 17% − будет ли повторение истории с биткойном?

- 07 февраля 2020, 14:07

- |

Акции производителя электромобилей Tesla в последние дни были самыми «горячими» на Уолл-стрит. Так, только за понедельник и вторник их цена подскочила на 36% до рекордных $887, а за последние три месяца удорожание бумаг возглавляемой Илоном Маском компании составило внушительные 180%. Однако в среду, судя по всему, пришло «отрезвление», и котировки Tesla обвалились на 17.2%, причем в ходе торгов падение достигало 21%.

Некоторые комментаторы при этом поспешили заявить, что катализатором продаж стали новости о временном прекращении поставок автомобилей Tesla с завода в Шанхае из-за распространения коронавируса в Китае. Однако о проблемах с этим заводом было уже известно ранее, что совсем не помешало акциям Tesla продолжить безудержное ралли. Более реальным видится мнение, что данные бумаги до этого росли слишком быстро и «зашли слишком далеко», хотя серьезных предпосылок для этого не было. И в итоге они просто обвалились «под собственной тяжестью».

( Читать дальше )

Некоторые комментаторы при этом поспешили заявить, что катализатором продаж стали новости о временном прекращении поставок автомобилей Tesla с завода в Шанхае из-за распространения коронавируса в Китае. Однако о проблемах с этим заводом было уже известно ранее, что совсем не помешало акциям Tesla продолжить безудержное ралли. Более реальным видится мнение, что данные бумаги до этого росли слишком быстро и «зашли слишком далеко», хотя серьезных предпосылок для этого не было. И в итоге они просто обвалились «под собственной тяжестью».

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал