Руслан Грецкий

Почему укрепляется рубль и где ждать разворот

- 20 марта 2025, 17:47

- |

Основные вопросы, которые будут затронуты:

- Почему стоит обратить внимание на укрепление рубля

- На каких факторах курс отыгрывает усиление

- Когда ждать фундамент для ослабления

- Когда и почему стоит или не стоит покупать «дешёвый» доллар.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Розовые очки

- 02 февраля 2025, 17:11

- |

Этот материал — продолжение одного из самых популярных аудио-монологов на моем канале «Розовые очки: Ты уверен, что оно тебе надо?».

Приятного смакования ощущения разбитых розовых очков.

( Читать дальше )

Шестой элемент

- 27 декабря 2024, 21:23

- |

Предисловие

Ключевой вопрос, на который Я постараюсь дать ответ, «Чего тебе не хватает на рынке для стабильного заработка или перехода на новый уровень доходности?».

Идея, раскрываемая в этом материале, носит характер моей личной глубокой рефлексии последних лет работы на рынке, которой хочется поделиться.

Каждый элемент представляет собой столп/опору для пребывания внутри деятельности. Упустив хотя бы один из столпов — архитектура будет нестабильна, а то и вовсе начнет рушиться.

Безусловно, это не исчерпывающий список «элементов», а лишь наиболее важные на мой взгляд. Те, которые кажутся тривиальными, но многие ими пренебрегают.

( Читать дальше )

Альтсезон

- 30 ноября 2024, 21:12

- |

Вы ждали этого более 1000 дней.

В этом материале вашему вниманию Я представлю:

- пару графиков, которые позволят наиболее точно оценить момент старта альтсезона. Не просто роста альтмаркета, а сезона, сопровождающегося абсолютным ебанистическим безумием, где каждый день — зеленый;

- длительность сезона ошеломительного роста альткоинов;

- вызовы, с которыми мы все так или иначе столкнемся, чтобы выявить сильнейших, совершив очередной факт перераспределения капитала.

( Читать дальше )

То самое чувство

- 24 сентября 2024, 20:19

- |

В этом и есть настоящий секрет жизни: целиком отдаваться тому, что ты делаешь прямо здесь и сейчас, и вместо того, чтобы называть это работой, осознать, что это и все вокруг — игра.—

( Читать дальше )

ФРС: «Пристегнитесь, мы снижаем!»

- 18 сентября 2024, 16:16

- |

Данный ресерч подготовлен командой аналитики Popcorn Capitals Research специально для комьюнити Popcorn и подписчиков канала GAPS BY GRETSKY.

В этом материале мы привели ряд важных метрик, оценили их состояние и потенциальное влияние на величину первого с 2020 года снижения ставки ФРС, а также то, как это повлияет на мировые рынки.

( Читать дальше )

Суперпозиция

- 17 сентября 2024, 19:14

- |

Фундаментально, принцип суперпозиции — это определение из физики и математики, описывающее наложение процессов и, как следствие, возникновение конструктивной и деструктивной интерференции.

В шахматах тоже применяется такое определение. Дело в том, что в шахматах нужно не столько просчитывать ходы наперед, сколько стараться понять, как и через какие ходы и потенциалы встать в суперпозицию.

Я не гроссмейстер, но по-моему очевидно, когда твои фигуры покрывают наибольшее кол-во фигур противника — они генерируют потенциал просто переломать хребет своей позицией на доске. Иначе говоря его фигуры покрывают половину твоих, а твои покрывают все его вместе. Теперь твой противник при любом исходе проиграет. Ты сильнее, ты в суперпозиции.

Эдакий цугцванг.

Цугцванг, например, сейчас в глобальной экономике. Ведущие государства пришли к позиции, где единственное «спасение» — Quantitative easing, QE. Печатание бабла. Но это порочный круг, раздувающий пузырь исчисляемый квадриллионами, ждёт лишь один логичный конец.

( Читать дальше )

Глобальное погружение в цифру

- 12 сентября 2024, 18:43

- |

В этом материале я постараюсь углубиться в этапы принятия цифровой эпохи, где мы находимся сейчас, что нас ждёт дальше и почему желательно на этом заработать. Приятного!

Для начала пройдёмся по этапам и разберём, что они из себя представляют:

• Фаза №1. Новаторы (Технические энтузиасты), 2,5% — это когорта, которая всегда стремится получить доступ к чему-то новому одними из первых, ввиду определенного психологического портрета и соответствующего склада ума, будь то крипта, электрокары Тесла или полёты в космос на суднах Virgin Galactic от Ричарда Бренсона и проживают жизнь с кредо «дайте мне прочувствовать это одним из первых, изучить возможности новой штукенции и получить эмоции».

• Фаза №2. Провидцы (Ранние последователи/стратеги), 13,5% — кластер аккумулирует в себе более прагматичных «новаторов», т.к. лезут они не во всё подряд, а в то, что уже получило хоть какое-то принятие и начинают оценивать больше за/против ввиду более глубокого анализа. Самое важное в этой стадии — это люди, которые уже видят реальную ценность продукта и знают, как с его помощью выиграть себе «время», «деньги», «внимание/влияние» и тд, одним словом — жизненные ресурсы. Данная когорта играет ключевую роль в открытии любой новой технологии. С этого стартует экспоненциальный рост, потому что «спрос» подтверждается.

( Читать дальше )

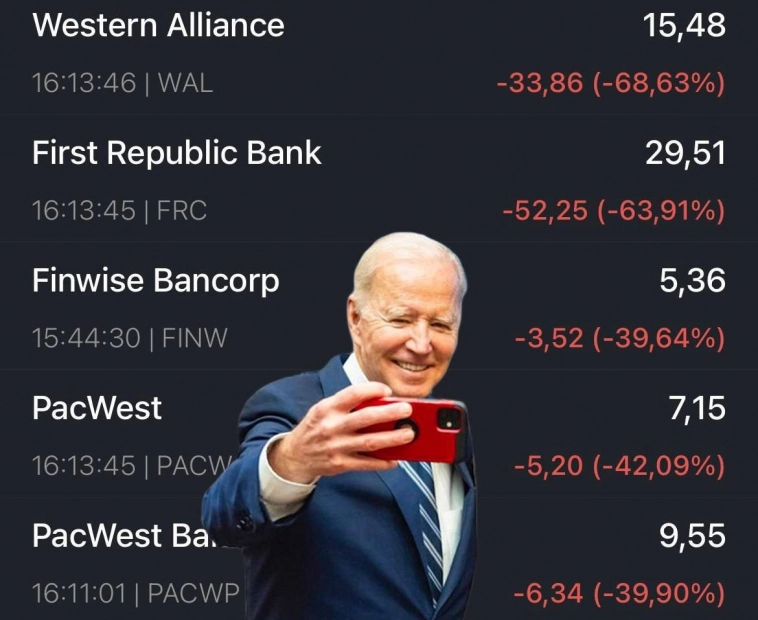

Предвыборный цирк: старик, ухо и псевдо Биткоин-макси

- 10 сентября 2024, 19:01

- |

Как вы знаете 5 ноября 2024 года будут определены результаты предвыборной гонки США. В этом материале ответим на вопрос, что ждёт крипторынок дальше, а также по рассуждаем на тему идиотизма Мирового масштаба, сопровождающегося нелепым пребыванием Джо Байдена на посту президента, подстреленное ухо Дональда Трампа и появление тёмной лошадки в лице Камалы Харрис, которые топят за $BTC.

Часть материала и мысли не мои, Я их украл позаимствовал у коллег по цеху, но поверх них порисовал с удовольствием.

Глава первая: старик

Не буду разводить демагогию на тему этого индивида, лишь вкратце освежу в памяти последние события.

Совсем недавно Байден свалился с ковидом и отменил выступление в Лас-Вегасе. После этого вышел из гонки, самоизолировался и уже успел выздороветь, выйдя с отрицательным ковид-тестом. Трамписты уже успели построить конспирологические теории о кончине президента.

Джо Байден объявил о выходе, но не сложил текущих полномочий. Обычно подобные решения сопровождаются официальными пресс-релизами и выступлениями. Но сейчас скорее нетипичная модель взаимодействия с аудиторией для американских властей, так как показательные выступления и заявления сделаны на коленке и поданы достаточно сухо, словно всем по-ху-ю.

( Читать дальше )

Тёмная лошадка грядущей коррекции на рынках

- 07 июля 2023, 03:48

- |

В этом лонгриде акцент на грядущий третий квартал 2023 года и потенциальную коррекцию широкого рынка.

Начну с того, что весомая часть нашего подхода основана на циклах, сезонности и ряду кросс-предпосылок, которые формируют нашу среднесрочную стратегию. Зайду чуток издалека и пробежимся по первому полугодию. Там наблюдалось с самого начала сильное бычье движение, которое мы также предвидели ввиду ряда факторов в декабре-январе:

Полный пост по ссылке — t.me/lineoffrus/548

Вкратце:

«Сейчас наблюдается редкое сочетание трёх бычьих индикаторов, что предполагает рост в 2023 году.

Эффект возникает, когда акции растут в течение трёх периодов:

• Период Санта-Клаус-Ралли (последние 5 торговых дней календарного года и первые 2 торговых дня нового года);

• Первые пять торговых дней января;

• Весь январь

Внимание: исторически за последние 73 года акции росли в 90% (!!!) случаев в таком году, где был триппл-килл из этих факторов. »

( Читать дальше )

теги блога Руслан Грецкий

- CNYRUB

- NASDAQ

- Nasdaq 100

- SP 500 прогноз

- SPX 500

- акции

- акции США

- банки США

- банкротство банков

- выборы в америке

- ДКП

- доллар рубль

- инфляция в США

- Коррекция S&P500

- коррекция в США

- коррекция на мировых рынках

- криптовалюта

- нефть Brent

- Политика

- предпосылки

- природный газ

- рынок - глобальный взгляд

- сезонность

- ставка ФРС США

- Трамп

- трейдинг

- финановый кризис

- финансовая система

- форекс

- ФРС

- ФРС Пауэлл

- ФРС ставка

- ФРС США