megatrade

ЦИАН - как обкешиться об лохов.

- 10 ноября 2021, 16:27

- |

Сервис по аренде и продаже недвижимости «Циан», который на прошлой неделе провел IPO, потратит больше половины оставшейся в распоряжении компании суммы от размещения новых акций на выплаты менеджменту.

«Циану» IPO могло принести $291 млн. Основные деньги получили «Эльбрус Капитал» ($160 млн) и Goldman Sachs, а также основатель ЦИАН Дмитрий Демин и бывший руководитель сервиса Сергей Осипов. За вычетом денег изъятыми акционерами осталось $55,7 млн чистых поступлений. Из них «Циан» потратит порядка $29,4 млн на выплаты менеджменту в рамках программы «фантомных акций». Например, $21,6 млн получит CEO «Циана» Максим Мельников.

После завершения IPO компания намерена запустить новую программу мотивации сотрудников. Под вознаграждение сотрудников выделят до 6,5% капитала компании, что размоет доли инвесторов.

После выплат менеджменту компании останется $26,3 млн При это у «Циана» еще и трудности с кредитами, которые она собирается погашать из денег IPO. На борьбу с кусачими конкурентами, (Авито, Сбер, Яндекс) развитие и сделки, похоже, денег толком не останется

- комментировать

- ★2

- Комментарии ( 43 )

Как банки кидают людей. Лихие 90е возвращаются?

- 05 ноября 2021, 13:54

- |

Тамара Сайботалова решила рефинансировать свой кредит на 282 000 рублей в «Вос...» на более выгодных условиях.

В банке ее убедили, что в случае оформления нового кредита (средства которого погасят старый) ежемесячный платеж составит всего 9000 рублей (прежде она платила 16 400).

Как выяснилось, вместо обычного кредита она получила кредитную карту с лимитом 300 000 рублей и ставкой 27% годовых. Фактически ее ограбили — 149 850 рублей было перечислено в страховую компанию по договору страхования (банк забирает огромные комиссии себе). Этой, мягко говоря, несуразной суммы (учитывая размер заимствования) банкирам оказалось мало, и они подключили даму к программе коллективного страхования держателей банковских карт, что будет обходиться ей еще в 2970 рублей в месяц.

Часть денег (144 210 рублей) всё же ушли на погашение первого кредита. Но у него сохранился приличный остаток (137 889 рублей).

В результате рефинансирования один кредит превратился в два, а общая сумма долга увеличилась до 496 274 рублей (75%).

Но и это еще не всё. Выпуск карты обошелся в 32 375 рублей, а за перечисление средств со счета кредитной карты на счет банк взял комиссию 6% от суммы.

Почувствуй себя кальмаром!

- 01 ноября 2021, 17:54

- |

Основатели токена Squid Game, созданного по мотивам сериала «Игра в кальмара», обманули всех кальмаров и сбежали. Цена обвалилась на 99,9%, до $0,008. При этом на прошлой неделе она поднималась с $0,01 до отметок выше $2,8 тыс.

Теперь соцсети проекта и его сайт недоступны. Согласно адресу контракта криптовалюты, ее приобрели свыше 40 тыс. пользователей. При этом информация о невозможности продажи альткоина была прописана в white papers.

Руководители проекта обещали в ноябре запустить онлайн-турнир, который будет состоять из шести раундов, аналогичных играм в сериале. Предполагалось, что токены SQUID будет необходимо заплатить за участие в турнире. А по его завершению средства будут распределены между разработчиками и победителем в пропорциях 10% и 90%.

Как заработать 1 000 000 долларов?

- 27 октября 2021, 20:39

- |

Американский трейдер Стивен Галлахер смог заработать более $1 млн, рекламируя «грошовые» акции (penny stocks — акции, которые стоят меньше $5) в своем аккаунте в Twitter.

Во вторник, 26 октября, 50-летний трейдер был арестован в США за использование схемы pump & dump («накачать и сбросить»).

С конца 2019 года Галлахер активно рекламировал в соцсети не менее 60 акций компаний и продолжал манипулировать рынком даже после того, как брокерская компания закрыла его счет. Ему предъявлено уголовное обвинение в мошенничестве и манипулировании на рынке ценных бумаг.

Аккаунт трейдера в Twitter — AlexDelarge6553, на который было подписано более 70 тыс. пользователей, был удален. В Twitter Галлахер писал под псевдонимом Александр Деларж — это имя главаря молодежной банды из фильма режиссера Стэнли Кубрика «Заводной апельсин» (A Clockwork Orange). Число 655321, которое является частью учетной записи Галлахера в Twitter, было тюремным номером персонажа в фильме.

Как украсть 70 млн рублей

- 22 октября 2021, 20:26

- |

Суд Уфы вынес обвинительный приговор бывшей сотруднице банка Открытие по делу о хищении более 70 млн рублей.

Суд приговорил к 4,5 годам лишения свободы в колонии общего режима. Кассир с декабря 2016 по июль 2019 года вместе с коллегами формировала ордера на выдачу денег без согласия вкладчиков и проводила эти операции по кассе. Таким образом было похищено и поделено более 45 млн рублей.

Также соучастники похитили деньги из кассы банка на общую сумму 15,8 млн рублей, составив документы о снятии средств со счетов клиентов без их ведома. На 23 клиента без их согласия сообщники оформили полисы и договоры страхования жизни, при этом оплату — 1,3 млн рублей в кассу не внесли.

Также сотрудники Открытия не вносили на лицевые счета средства вкладчиков при открытии и пополнении ими вкладов и таким образом похитили еще 8,7 млн рублей.

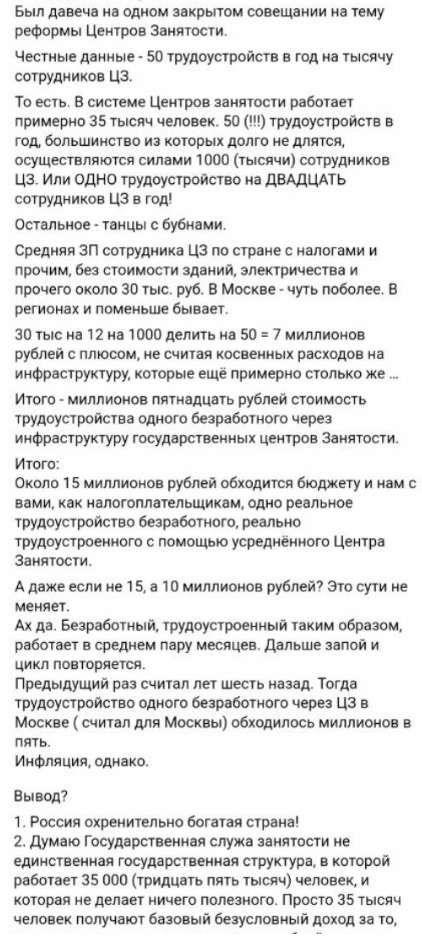

Невероятная эффективность работы!

- 30 сентября 2021, 17:00

- |

Этак мы 1000 лет Россию-матушку с колен поднимать будем

Как распилить миллиарды долларов

- 23 августа 2021, 18:54

- |

“На фоне фантастического провала США в Афганистане выяснились самые диковинные и неизъяснимые подробности американской операции. Оказалось, что американцы изначально не знали, с кем воюют, внятного плана операции не существовало вовсе

Начнем с того, что сами американцы так и не поняли, для чего они пришли в Афганистан и куда надо воевать. Так, тогдашний министр обороны США Дональд Рамсфельд признался в 2003 году, что просто не знает, с кем борются американцы. По словам Рамсфельда, сам президент Буш-младший буквально не помнил, кого он отправил командовать войсками США в Афганистане. Более того, Буш начал войну без каких-либо готовых планов, о чем в свою очередь сообщил дипломат Райан Крокер, отправленный в Афганистан в самом начале вторжения. При этом Крокер не имел примерно никаких знаний о регионе.

Еще более фееричные истории происходили, когда американцы пытались обустроить оккупированные территории. Там строителей демократии обували уже сами афганцы. Так, для поддержания порядка командование США платило полевым командирам, они же в ответ нападали на американских солдат и выбивали еще больше денег для охраны военных конвоев. Впрочем, эта схема меркнет по сравнению с карьерой переводчика, ставшего самым богатым человеком в Кабуле. Этот деятель выступал посредником каждый раз, когда американский командир покупал что-то у афганцев, завышая при этом цену почти в 100 раз. Однажды американец отдал за неназванный товар $20 тысяч. При этом цена нисколько не смутила янки.

( Читать дальше )

Как инвестирует поколение зуммеров?

- 18 августа 2021, 13:25

- |

Исследователи из сервиса по управлению финансами MagnifyMoney опросили 1100 американских инвесторов, чтобы узнать, как эмоции влияют на их поступки при торговле на бирже.

Согласно опросу, 66% инвесторов сожалеют о своих импульсивных поступках или решениях об инвестициях, которые приняли в порыве эмоций.

1. Чаще всего о своих решениях жалеют «зумеры» (с 1997 года рождения и младше) — 85% и миллениалы (люди 1981-1996 года рождения) — 73%.

2. 32% инвесторов торговали в состоянии алкогольного опьянения. Среди них 59% — инвесторы-«зумеры».

3. Большинство инвесторов (58%) согласны, что инвестиционный портфель лучше собирать, не опираясь на эмоции, но это сложно сделать. А 47% инвесторам сложно удержать эмоции при инвестировании.

4. Около 37% испытывают бессонницу, так как беспокоятся о ситуации на фондовом рынке, а 30% — плакали из-за инвестиций.

5. Главные причины слёз: потеря денег — 43%, подавленность — 36% и преждевременные продажи — 34%.

6. Около 44% инвесторов чувствуют взволнованность от инвестиций — это самая популярная эмоция. За ней следуют стресс и облегчение.

теги блога megatrade

- Tesla

- авто

- акции

- аэрофлот

- банк

- банки

- беспредел

- беспредел РФ

- биржа

- биткойн

- биток

- брокеры

- бэквордация

- Вирус

- втб

- выборы

- газпром

- ГМК Норникель

- гуру

- доллар

- Доходы домохозяйств

- ЕР

- золото

- игра

- Инвестиции в недвижимость

- коронавирус

- Корпоративный беспредел

- коррупция

- криптовалюта

- кукл

- лохотрон

- лчи

- ЛЧИ 2011

- ЛЧИ 2012

- ЛЧИ 2014

- лчи 2019

- Магнит

- маржа

- Мечел

- ММВБ

- ммм

- МММ 2011

- мордокнига

- мошенники

- Мошенничество

- МРСК

- налог

- налоги

- наша раша

- недвижимость

- недвижимость Москвы

- Нефть

- нефть Brent

- Норильский Никель

- норникель

- обвал рынка

- опрос

- опционы

- отдых

- офтоп

- оффтоп

- пенсия

- пик

- РБК

- РБК эфир

- роснано

- россия

- ростелеком

- РТС

- рынки

- рынок

- сбер

- сбербанк

- сбой на бирже

- серебро

- Советы начинающему трейдеру

- Соль Руси

- страшный сон

- сша

- такси

- Тесла Моторс

- торговые сигналы

- транснефть

- трейдинг

- Украина

- управляющий

- уралкалий

- фб

- фейсбук

- ФОРТС

- фото

- ФРС

- ФСК Россети

- фьючерс на индекс РТС

- ха ха ха

- ЦБ

- циан

- экспирация

- юмор

- Яндекс