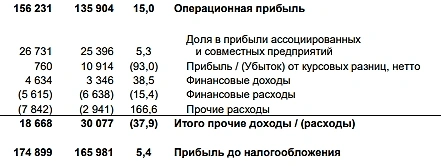

Компания работает в условиях «ценовых ножниц»: индексация тарифа на передачу электроэнергии ограничена 5,5% в год, в результате чего выручка за 9 мес 21 выросла на 5,4% г/г, а операционные расходы – на 10% (за счет покупной электроэнергии для компенсации потерь и амортизации). Прибыль закономерно снизилась на 6,5%.

У ФСК уже давно наблюдается тенденция к сокращению прибыльности: в 2016 г. маржа по EBITDA была 69,21%, в 2020 г. уже 56,11%, а за 9 мес 21 небольшой отскок к 58%. По абсолютным цифрам скорее стагнация – 2017-2019 гг. EBITDA на уровне 129 млрд, сейчас пошло небольшое сокращение, дно которого будет в 2022 г., где EBITDA должна составить по прогнозам компании 123,6 млрд, после чего начнется рост как результат реализации инвестиционной программы до 140,1 млрд в 2025 г.

Планируемый CAPEX: в 2021 – 129 млрд, в 2022-2024 гг – по 135-137 млрд в год, что почти на треть больше, чем по предыдущей инвестиционной программе до 2020 г (электрификация БАМа, энергообеспечение нефтегазовых месторождений, Силы Сибири). Окупаемость под вопросом, тут скорее решение государственных задач.

За 9 мес заработали 50 млрд чистой прибыли, на дивиденды должно идти 50% от максимума ЧП по МСФО или РСБУ (по РСБУ за 9 мес ЧП 27,2 млрд), но не больше ЧП по РСБУ. 50% по МСФО – это 25 млрд или 12,85% к текущим котировкам за 9 мес. Довольно неплохо, но судя по тому, как укатывают бумагу, участники рынка закладывают меньший дивиденд.

Дилетант, чето сомневаюсь я что они заплатят 50% МСФО

Тимофей Мартынов, не досмотрел, что они корректируют payout на размер инвестиций из прибыли. На сайте Минэнерго в zip-архиве нашел их обновленную инвестпрограмму со структурой финансирования.