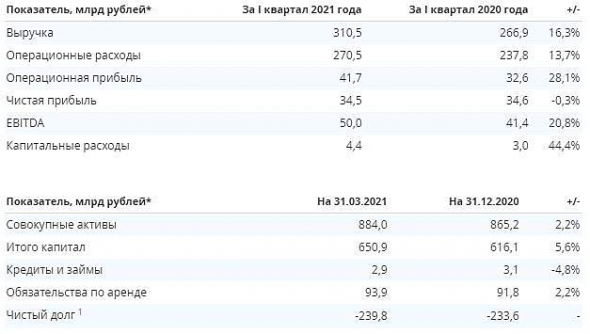

Фактически компания вышла на докризисный уровень: средняя квартальная выручка в 2019 г. была 622 млрд, сейчас 611 млрд, средняя квартальная EBITDA 178 млрд vs 173 млрд сейчас. Однако по чистой прибыли из-за роста налоговой нагрузки пока отставание на 16%: было в среднем 100 млрд в кв, сейчас 84 млрд.

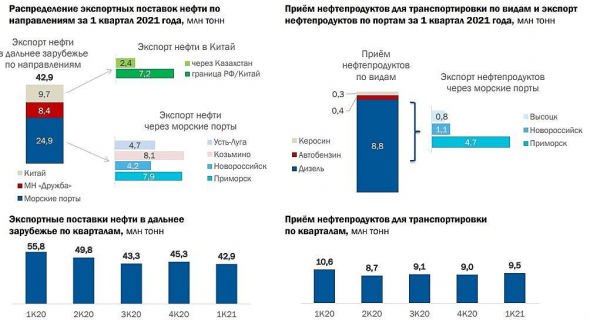

Газпромнефть практически не пострадала от действия соглашения ОПЕК+. Добыча снизилась всего на 2,8% г/г. Для сравнения у Роснефти до сих пор провал по добыче на уровне 17%. Влияние ограничений на EBITDА всего 4 млрд

До кризиса Газпром нефть была самой дешевой компанией в секторе. И сейчас компания не выглядит дорого: P/E = 8,3х с учетом провальных 2-3 кв 2020. Форвардный P/E = 5,6х при текущей динамике прибыли. За 1 кв 2021 заработали 8,9 руб дивиденда на акцию, с учетом текущей цены на нефть за 1 полугодие заплатят около 20 рублей, вместе с уже утвержденной выплатой по итогам 4 кв доходность будет 8%.

Долг низкий, дивиденды приличные, спада добычи нет. Я ожидаю ближе к отчету за полугодие рост котировок до 400 руб за акцию, до коронакризиса во 2 пол 2019 г. акция стоила 420 руб, финансовые результаты практически туда вернулись.

Дилетант, забрал 2 приз!