Андрей Михайлец

Падение фондовых рынков. Когда ждать второе дно, и какие акции стоит покупать?

- 04 сентября 2020, 14:56

- |

- комментировать

- Комментарии ( 2 )

$26 миллиардов в год – цена того, чтобы каждый рождающийся ребенок на пенсии был миллионером

- 04 сентября 2020, 09:24

- |

Билл Акман, один из топовых управляющих активами в мире, в своем последнем письме инвесторам писал о важности двух проблем:

- Сохранить капитализм, как одну из наиболее эффективных систем распределения капитала

- Сократить гэп между богатыми и бедными

Чтобы достичь одновременного решения этих двух проблем, Акман предложил следующее решение. Заводить на каждого рождающегося ребенка инвестиционный счет в размере $6,750. За счет сложного процента и среднегодовой доходности 8%, к 65 годам размер этого счета превысит $1,000,000. С учетом темпов рождаемости, это будет стоить американскому государству всего $26 миллиардов в год.

С учетом триллионов, вливаемых в систему, эта цифра выглядит как статистическая погрешность. Но пока мы не видим никаких движений в эту сторону. Многие в США объясняют это властью республиканцев, а вот демократы как раз нацелены на применение множества подобных мер. Поэтому шансы на победу Байдена очень высоки.

Но важно не только это, важно то, что сокращая гэп между богатыми и бедными, увеличивая благосостояние большей части населения, вы увеличиваете его покупательскую способность, а значит, увеличиваете потенциальный рост экономики. И реакция рынков на потенциальную победу Байдена может быть, такая же как и после победы Трампа, когда все ожидали коллапса, но после однодневного падения мы увидели несколько лет устойчивого роста.

Авторский Telegram канал по финансовым рынкам.

Стоит ли запрыгивать в уходящий поезд роста рынков?

- 03 сентября 2020, 17:37

- |

Сейчас это самый частый вопрос, который я получаю на консультациях. На эту тему много сказано и написано, и тут я хотел бы поделиться своими мыслями на этот счет, которые, надеюсь, будут вам полезны.

Первое, что вы должны знать, приходя в инвестирование, что не бывает времени или момента для входа, когда все просто и понятно. По истории легко покупать на коррекциях, но в моменте — нет, потому что коррекции не бывают просто так, всегда есть причина, которая и заставляет рыночных игроков продавать. Покупать на хаях страшно из-за риска коррекции, покупать во время коррекции просто страшно, ведь информационный поток соответствующий. Я неоднократно приводил в пример мартовское падение и поведение своих клиентов. Несмотря на мои рекомендации покупать, далеко не все ими воспользовались, а некоторые до сих пор сидят в кэше в надежде на второе дно.

Второй пункт несколько сложнее. Это понимание рисков. Еще каких-то 10-15 лет назад вы вообще могли не думать об инвестировании, держать деньги в банках или гособлигациях и получать положительную реальную доходность. Сейчас такой опции больше нет. Причем, что интересно, в то время, когда доходности были выше, риски в этих инструментах были ниже. Сейчас же, когда в банках 0, а в облигациях 0-1%, риски в этих инструментах стали гораздо выше, и доходность в них явно их не покрывает. И речь идет не столько про кредитные риски, сколько про риски валютные. Именно валютные риски это одна из причин текущих цен среди множества классов активов.

( Читать дальше )

Как фонд Нассима Талеба заработал на "Черном лебеде" 4144% за год

- 02 сентября 2020, 05:25

- |

P.S. буду признателе за +, в знак благодарности за труды.

( Читать дальше )

Тесла хочет привлечь $5млрд в виде дополнительного размещения акций (SPO)

- 01 сентября 2020, 17:09

- |

Вышла новость, что Тесла, с целью улучшить свой баланс и снизить долговую нагрузку, решила привлечь $5млрд путем дополнительной продажи акций. Выглядит логично.

Но еще более логичным выглядит вот что. Недавно смотрел интервью одного из основателей QIWI, где он рассказывал, как они выходили из бизнеса после IPO. Когда цена на акции начала стремительно расти, один из партнеров пришел и сказал: «Ребята, мы столько не проживем». Речь шла о том, что акции в моменте торговались при P/E 96. И было очень логично продавать перегретый актив при такой оценке, что герой интервью и сделал.

Напомню, что Tesla торгуется при P/E 1300, и, невзирая на это, акции раскупают как горячие пирожки.

P.S.: а вот чарт QIWI

Авторский Telegram канал по инвестициям.

Как сплит акций Тесла (Tesla) увеличил капитализацию на $51 миллиард? Маск стал богаче Цукерберга.

- 01 сентября 2020, 09:22

- |

Вчера акции Тесла выросли на 10% за один день, что прибавило в капитализации компании $51млрд. Почему так произошло? Кто сейчас покупает акции Тесла и почему? Как Маск стал третьим самым богатым человеком в мире и кто готов заплатить ему еще $50 миллиардов? Обо всем этом и не только в свежем видеоролике.

( Читать дальше )

Дэн Билзерян банкрот. Как потратить деньги инвесторов на красивую жизнь? И ждет ли его тюрьма?

- 31 августа 2020, 15:39

- |

Многие из вас слышали о таком персонаже, как Дэн Билзерян. Это якобы профессиональный игрок в покер, который по легенде заработал свои деньги, играя на закрытых турнирах со звездами и крупными бизнесменами. Яхты, дорогие автомобили, оружие, девушки – это все несменные атрибуты его образа жизни.

На западе сейчас активно обсуждают возможное его банкротство и банкротство его компании, а также последующие судебные разбирательства. Дело в том, что компания, которая ему принадлежит, которая привлекала деньги инвесторов и кредиторов, де-факто обслуживает его красивый уровень жизни, вместо того, чтобы развивать бизнес. В этом видео мы поговорим о том, кто такой Дэн Билзерян, поговорим о семейном стиле ведения бизнеса, а также детально рассмотрим финансовую отчетность компании, и посмотрим, куда же на самом деле уходят деньги инвесторов.

( Читать дальше )

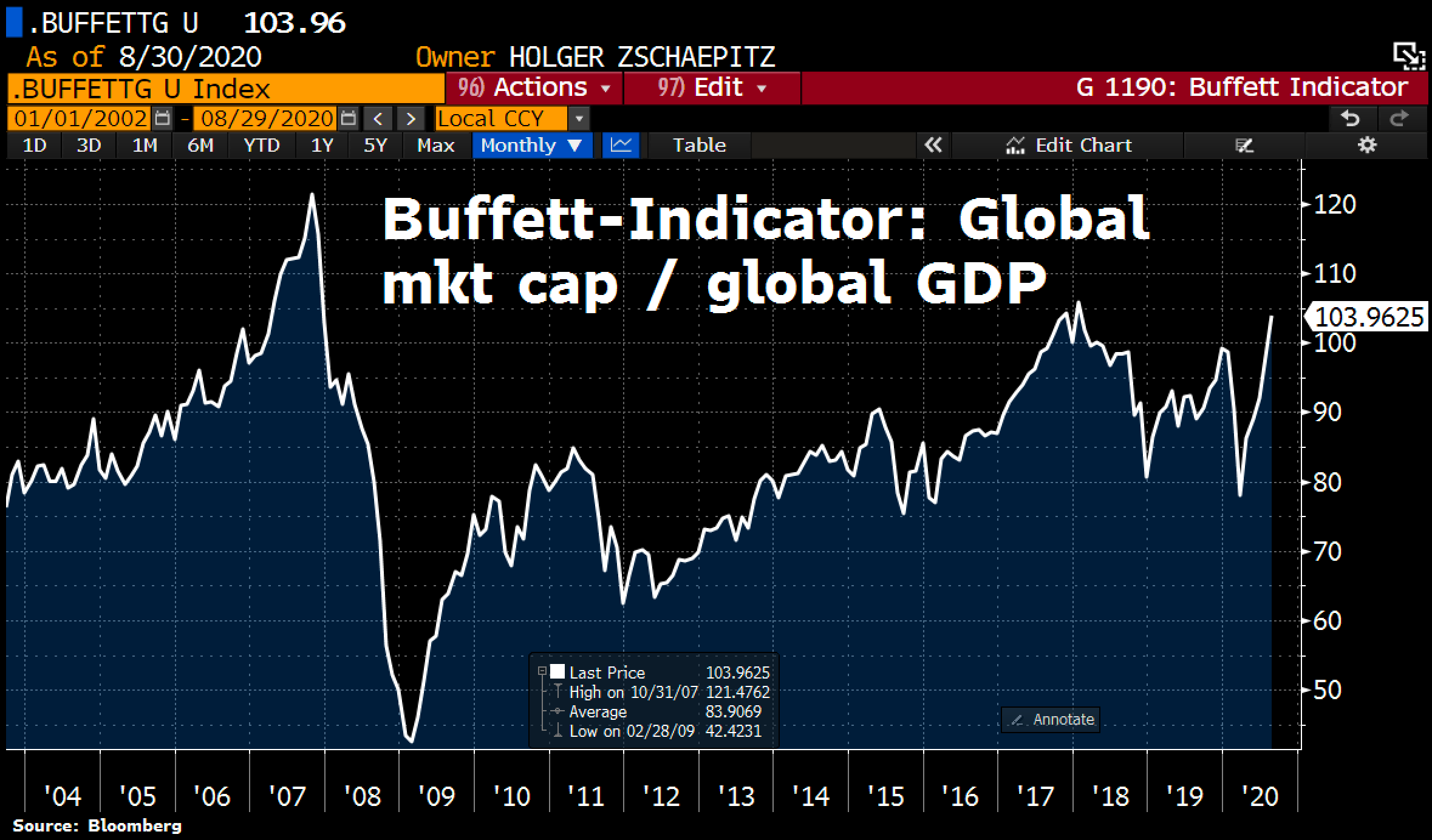

Индикатор Баффета находится в зоне перекупленности рынка. Что является ценностью?

- 30 августа 2020, 19:15

- |

В последнем видео мы разбирали такой индикатор, как соотношение капитализации рынка к ВВП по разным странам, его еще называют индикатором Баффета. На картинке ниже показан этот мультипликатор для мира. Мы видим, что пика он еще не достиг, но принято считать, что при значениях выше 100% рынок находится в состояние пузыря.

Но так ли это? Давайте вспомним, почему лопаются пузыри. Главная причина, это недостаток ликвидности, который возникает по различным причинам, банкротства, рост процентных ставок и т.д. Инвесторы принимают деньги как более значимую меру ценности, чем активы, и охотно меняют их на валюту. Но сейчас мы наблюдаем процесс, когда недостатка в деньгах нет. Нужен триллион? Получите. Нужно два? Чуть сложнее, ведь надо попутно набить политических баллов и «поговорить», но в целом тоже не так проблематично.

И тут возникает вопрос, а что же является ценностью? Являются ли валюты по-прежнему тем мерилом, на которое мы должны опираться? Подробно этот вопрос разбирал в видео, «Золото 21 века», рекомендую вам его посмотреть, чтобы лучше понимать суть проблем и смены парадигм, которые мы сейчас переживаем.

Разрыв между экономикой и рынком достиг пика. Инвестиции в Индию, на чем можно хорошо заработать?

- 29 августа 2020, 06:21

- |

Рынок каждый день обновляет исторические максимумы, в том время как ВВП очень далек от своих пиковых значений. Это значит, что разрыв рынка с экономикой растет ежедневно. По истории есть несколько примеров подобной ситуации, и мы можем без труда посмотреть, к чему это приводит.

С учетом дороговизны рынка США, очевидной становится задача максимально диверсифицировать свой капитал. Одной из перспективных стран на ближайшие годы является Индия. Можно инвестировать просто в индекс на ее рынок, а можно выбрать отдельные компании. Об одной из таких компаний, с разбором ключевых идей и фундаментальных показателей, мы так же поговорим в этом ролике.

( Читать дальше )

Россия скоро станет главным майнинговым центром в мире

- 28 августа 2020, 15:40

- |

Хочу поделиться информацией, которая не так давно ко мне попала. Идея майнинга, которая зародилась вместе с крипто индустрией, когда каждый, используя вычислительные возможности своих устройств, мог заработать себе хотя бы немного денег, бесследно ушла в небытие. Сейчас это уже зрелый бизнес, и как любой зрелый бизнес, в нем уже давно нет сверх доходов. Конкуренция между игроками идет в основном по двум направлениям:

- Гонка технологий. Хотя этот процесс сложно назвать гонкой. В современном мире, между тем, как ты создашь новую железку, запустишь ее в жизнь, и моментом, когда ее скопируют, проходит меньше времени, чем между митингами в Беларуси и отравлением Навального.

- Стоимость электроэнергии

По сути, вся конкурентная гонка между майнерами сводится к тому, у кого дешевле электроэнергия. Так вот в России есть возможности в этом плане, которых больше нет нигде в мире. За счет размеров страны, значительная часть месторождений нефти находится далеко от крупных населенных пунктов. Вместе с нефтью добывается газ, который обязательно нужно сжигать. И сжигается он, как правило, для выработки электроэнергии. Если месторождение находится рядом с населенным пунктом, то электроэнергия идет туда. Но если такого населенного пункта нет, то газом просто греют воздух (вот и раскрыта главная причина глобального потепления, опять во всем виноваты русские).

( Читать дальше )

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- ввп

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- падение рынка

- портфель

- Продажа опционов

- процентные ставки

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фондовый рынок США

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США