SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

nakhusha

Готовы ли Вы нести такой риск?

- 23 октября 2018, 12:16

- |

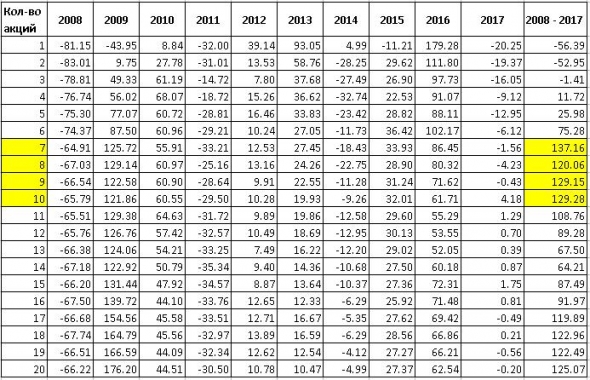

Господин AlexChi в своем посте Оптимальное количество бумаг в портфеле выложил такую табличку доходностей портфелей акций в зависимости от их количества.

Откинем ошибочную базу рассуждений и посмотрим на сами результаты. Индекс ММВБ за указанный промежуток вырос в номинале всего на 23%. Указанные портфели в разы больше. Классно же!

НО! Даже если откинуть ошибочную статистику, посмотрите на 2014 год. Индекс ММВБ упал за год всего на 8%. А портфели, состоящие из 2-15 акций теряли, порой, в 2-3 раза больше. А если бы индекс упал не на 8%, а на 15%?

Риск всегда обоюден. Кажется, в лучшие годы вы на нем выезжаете, но в худшие годы вас непременно качнет обратно с не меньшей силой. И если риск индекса хоть как-то можно спрогнозировать, то риск одиночных акций — нет и никогда.

З. Ы. Обратите внимание на разброс конечных результатов портфелей из 2-15 акций. От -52% до 137%. То есть, прогнозу не только риск, но и прибыль как элемент риска не поддается.

Откинем ошибочную базу рассуждений и посмотрим на сами результаты. Индекс ММВБ за указанный промежуток вырос в номинале всего на 23%. Указанные портфели в разы больше. Классно же!

НО! Даже если откинуть ошибочную статистику, посмотрите на 2014 год. Индекс ММВБ упал за год всего на 8%. А портфели, состоящие из 2-15 акций теряли, порой, в 2-3 раза больше. А если бы индекс упал не на 8%, а на 15%?

Риск всегда обоюден. Кажется, в лучшие годы вы на нем выезжаете, но в худшие годы вас непременно качнет обратно с не меньшей силой. И если риск индекса хоть как-то можно спрогнозировать, то риск одиночных акций — нет и никогда.

З. Ы. Обратите внимание на разброс конечных результатов портфелей из 2-15 акций. От -52% до 137%. То есть, прогнозу не только риск, но и прибыль как элемент риска не поддается.

- комментировать

- ★9

- Комментарии ( 18 )

Доходность рынков США 1945-1980 гг.

- 22 октября 2018, 14:09

- |

Взято из https://nakhusha.livejournal.com/46892.html

В теме про риски, глубинный и поверхностный, у меня возник вопрос: "Как себя вели инструменты в этот сложный период повышения ставок?"

И вообще, если облигации не давали реальную доходность, какие инструменты могли это исправить?

Я поленился перевести в реальные доходности. За инфляционную границу можно принять доходность T-bills.

В качестве альтернативы решил добавить Постоянный портфель Гарри Брауна.

( Читать дальше )

В теме про риски, глубинный и поверхностный, у меня возник вопрос: "Как себя вели инструменты в этот сложный период повышения ставок?"

И вообще, если облигации не давали реальную доходность, какие инструменты могли это исправить?

Я поленился перевести в реальные доходности. За инфляционную границу можно принять доходность T-bills.

В качестве альтернативы решил добавить Постоянный портфель Гарри Брауна.

( Читать дальше )

Субботнее ни о чем: о пенсии

- 20 октября 2018, 20:43

- |

Взято из https://nakhusha.livejournal.com/46655.html

Я прям чувствую пренебрежение, когда веду беседу о пенсии. В нашей стране это слово стало настолько уничижительным, насколько трудно влачить остаток жизни на 12-15 тыс. рублей.

Но в слове «пенсия» нет ничего оскорбительного или старческого. Пенсия — это то, на что мы потрудились, и что есть у нас всех в кармане независимо от внешних обстоятельств: работодателя, состояния здоровья или собственного настроения. Некий аналог безусловного дохода.

При помощи пенсии можно решать огромное количество задач. Конечно, чаще всего мы воспринимаем ее как некий финиш, отказ от дальнейшей активной трудовой деятельности. Это так называемая «полная пенсия», когда предыдущий доход, получаемый при нашем активном участии, замещается полностью, и есть возможность не заниматься этой деятельностью от слова «совсем».

Следует сделать ремарку, что моя беседа о пенсии направлена прежде всего к большинству. Тем, кому не повезло в жизни иметь любимую работу, да еще и получать приличные деньги за это. Хотя, и они могут извлечь из разговора свою выгоду.

( Читать дальше )

Я прям чувствую пренебрежение, когда веду беседу о пенсии. В нашей стране это слово стало настолько уничижительным, насколько трудно влачить остаток жизни на 12-15 тыс. рублей.

Но в слове «пенсия» нет ничего оскорбительного или старческого. Пенсия — это то, на что мы потрудились, и что есть у нас всех в кармане независимо от внешних обстоятельств: работодателя, состояния здоровья или собственного настроения. Некий аналог безусловного дохода.

При помощи пенсии можно решать огромное количество задач. Конечно, чаще всего мы воспринимаем ее как некий финиш, отказ от дальнейшей активной трудовой деятельности. Это так называемая «полная пенсия», когда предыдущий доход, получаемый при нашем активном участии, замещается полностью, и есть возможность не заниматься этой деятельностью от слова «совсем».

Следует сделать ремарку, что моя беседа о пенсии направлена прежде всего к большинству. Тем, кому не повезло в жизни иметь любимую работу, да еще и получать приличные деньги за это. Хотя, и они могут извлечь из разговора свою выгоду.

( Читать дальше )

Андрей Мовчан о долгосрочных трендах

- 19 октября 2018, 13:14

- |

Взято из https://nakhusha.livejournal.com/46415.html

В продолжение поднятой темы о видах риска Андрей Мовчан предостерегает нас о возможном длительном цикле повышения ставок.

В продолжение поднятой темы о видах риска Андрей Мовчан предостерегает нас о возможном длительном цикле повышения ставок.

Два вида риска: поверхностный и глубинный

- 19 октября 2018, 12:52

- |

Взято из https://nakhusha.livejournal.com/46084.html

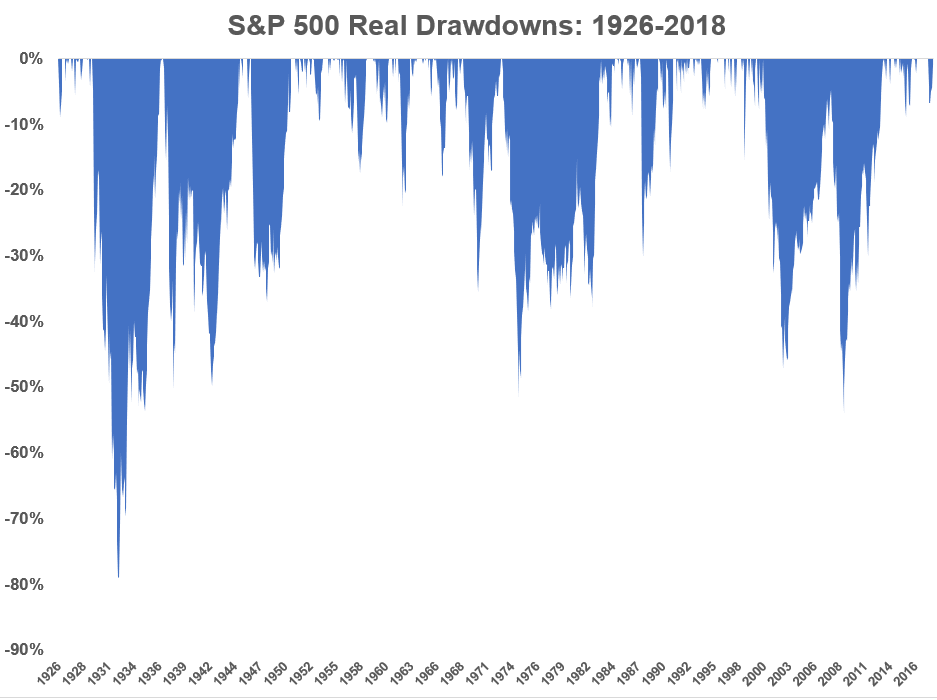

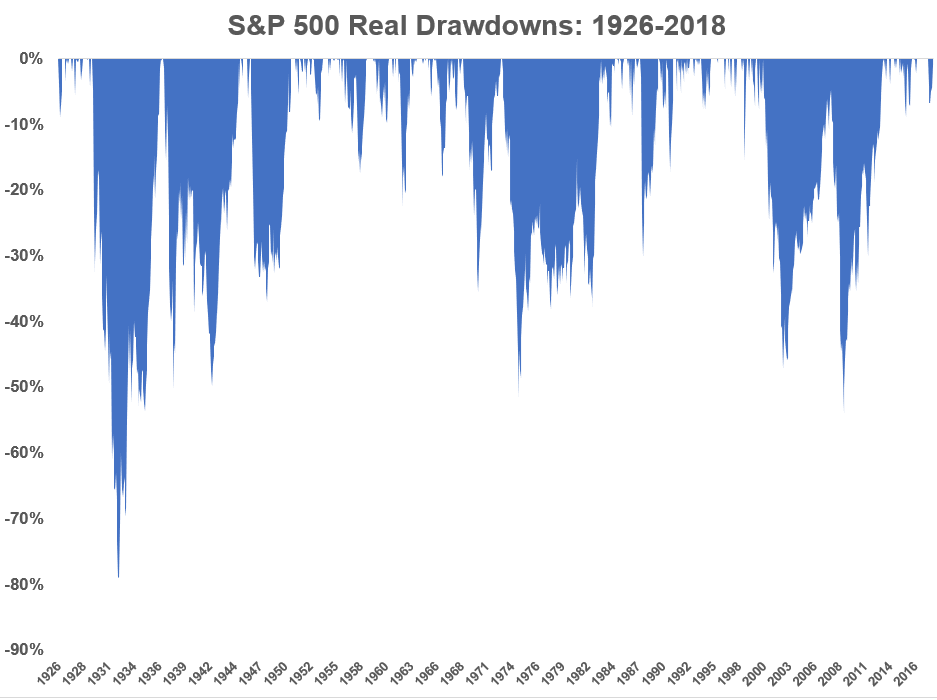

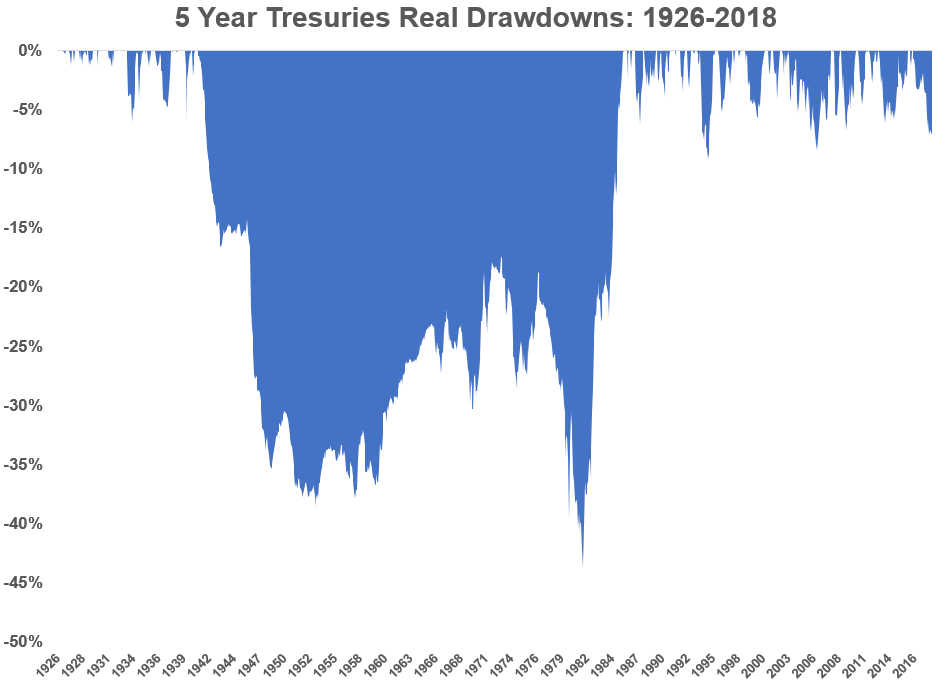

Бен Карлсон, основатель ресурса awealthofcommonsense.com, в своей статье The Worst Kind of Bear Market приводит интересную статистику насчет медвежьих рынков.

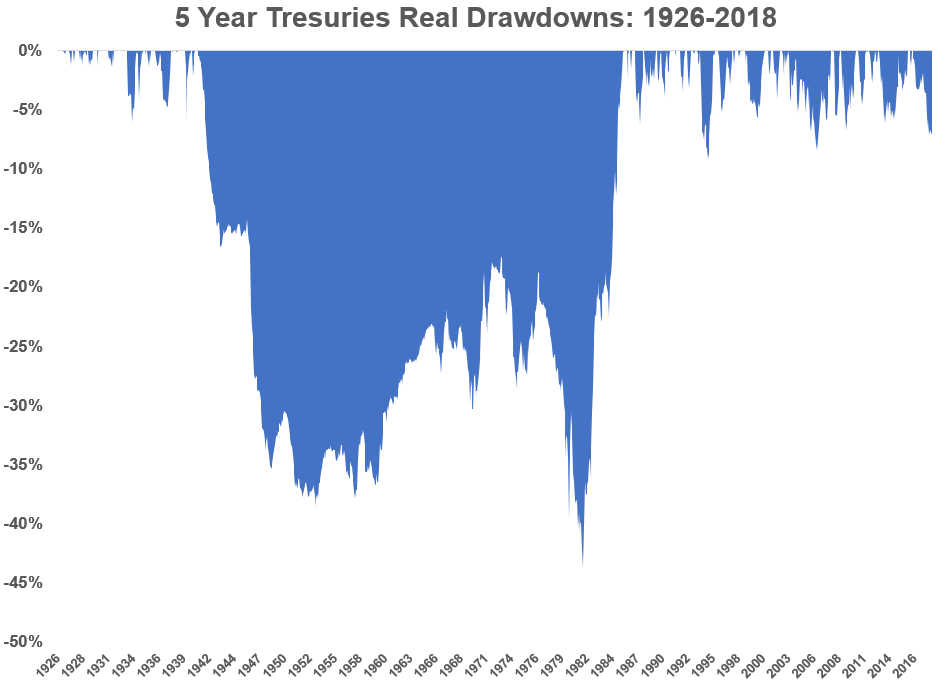

Бен услышал, как Джереми Шварц сообщил, что облигации США в 20 веке пережили самый длинный в реальном выражении медвежий рынок. Бен Карлсон не из тех, кто верит на слово, и потому предлагает нам свое маленькое исследование.

Для начала посмотрим на реальные просадки SnP 500:

А теперь по этому же принципу на реальные просадки 5-летних государственных облигаций:

( Читать дальше )

Бен Карлсон, основатель ресурса awealthofcommonsense.com, в своей статье The Worst Kind of Bear Market приводит интересную статистику насчет медвежьих рынков.

Бен услышал, как Джереми Шварц сообщил, что облигации США в 20 веке пережили самый длинный в реальном выражении медвежий рынок. Бен Карлсон не из тех, кто верит на слово, и потому предлагает нам свое маленькое исследование.

Для начала посмотрим на реальные просадки SnP 500:

А теперь по этому же принципу на реальные просадки 5-летних государственных облигаций:

( Читать дальше )

Начинайте планировать сегодня, прямо сейчас

- 18 октября 2018, 19:25

- |

Взято из https://nakhusha.livejournal.com/45884.html

Мы никогда не можем полноценно представить себя через 30 лет. Но я вас уверяю, в 60 лет также хочется жить, как и в 30, если не сильнее. Но 60-летние часто живут с денежными привычками 20-летних. И, поверьте, от этого им очень горько на душе, что жизнь прошла, а они как пахали, так и пашут без возможности уволиться, потому что на пенсию не прожить, а сбережений нет.

Но даже у пенсионера, отягощенного каждодневным походом на ненавистную уже работу, есть выход. Всего лишь необходимо понять, что вариантов в жизни осталось мало, поскольку самого ценного ресурса (времени) уже почти нет. Значит, надо отсеять все лишнее и оставить одно-два самых сильных желания.

Если он хочет каждое утро не «чесать на работу», а попивать чаек на даче, не надо покупать на последние сбережения новый домик, строить забор, а стоит прикинуть, сколько есть средств, сколько они дадут прибавки к пенсии, найти работу полегче (на полставки, эпизодическую) и осуществить желаемое.

( Читать дальше )

Мы никогда не можем полноценно представить себя через 30 лет. Но я вас уверяю, в 60 лет также хочется жить, как и в 30, если не сильнее. Но 60-летние часто живут с денежными привычками 20-летних. И, поверьте, от этого им очень горько на душе, что жизнь прошла, а они как пахали, так и пашут без возможности уволиться, потому что на пенсию не прожить, а сбережений нет.

Но даже у пенсионера, отягощенного каждодневным походом на ненавистную уже работу, есть выход. Всего лишь необходимо понять, что вариантов в жизни осталось мало, поскольку самого ценного ресурса (времени) уже почти нет. Значит, надо отсеять все лишнее и оставить одно-два самых сильных желания.

Если он хочет каждое утро не «чесать на работу», а попивать чаек на даче, не надо покупать на последние сбережения новый домик, строить забор, а стоит прикинуть, сколько есть средств, сколько они дадут прибавки к пенсии, найти работу полегче (на полставки, эпизодическую) и осуществить желаемое.

( Читать дальше )

Почему пассивные инвестиции, а не спекуляции или активные инвестиции?

- 15 октября 2018, 12:54

- |

Взято из https://nakhusha.livejournal.com/45668.html

Мои личные вопросы, на которые я не смог найти ответ, что, в свою очередь, когда-то меня подтолкнуло в сторону пассивных инвестиций.

Все вопросы очень общего характера, без конкретных систем.

Технический анализ и спекуляции, основанные на его использовании.

1. Что делать, если у разных брокеров (и дилеров, в особенности) разные котировки?

2. Что делать, если есть торги после основной сессии? А если, в частности форекс, один дилер открывает торги в одно время, а другой — в другое?

3. Как относиться к шпилькам?

4. Выбор таймфрейма, выбор индикаторов, выбор отображения графика (бары, свечи, крестики-нолики)?

5. Линии тренда и поддержки-сопротивления проводить по экстремумам или по закрытию? А если шпилька?

6. Как понять, что ТС перестала работать? Как понять, что в ней сломалось?

7. Как понять, что сейчас просадка, и ТС не сломалась?

8. Если ТС сломалась, как найти новую и сколько это займет времени? Что в это время делать со слитой частью депозита, ведь она уже не отыграется по старой ТС? Принять убытки насовсем и начинать сначала?

( Читать дальше )

Мои личные вопросы, на которые я не смог найти ответ, что, в свою очередь, когда-то меня подтолкнуло в сторону пассивных инвестиций.

Все вопросы очень общего характера, без конкретных систем.

Технический анализ и спекуляции, основанные на его использовании.

1. Что делать, если у разных брокеров (и дилеров, в особенности) разные котировки?

2. Что делать, если есть торги после основной сессии? А если, в частности форекс, один дилер открывает торги в одно время, а другой — в другое?

3. Как относиться к шпилькам?

4. Выбор таймфрейма, выбор индикаторов, выбор отображения графика (бары, свечи, крестики-нолики)?

5. Линии тренда и поддержки-сопротивления проводить по экстремумам или по закрытию? А если шпилька?

6. Как понять, что ТС перестала работать? Как понять, что в ней сломалось?

7. Как понять, что сейчас просадка, и ТС не сломалась?

8. Если ТС сломалась, как найти новую и сколько это займет времени? Что в это время делать со слитой частью депозита, ведь она уже не отыграется по старой ТС? Принять убытки насовсем и начинать сначала?

( Читать дальше )

Не могу найти блогера

- 15 октября 2018, 11:39

- |

Который пару недель назад писал, что взял на месяц деньги с кредитной карты и решил обогнать депозит на этот срок. Листаю-листаю ленту и не найду никак.

Интересный ресурс

- 03 октября 2018, 18:51

- |

Взято из https://nakhusha.livejournal.com/45563.html

В ветке на форуме «Вокруг да около» наткнулся на любопытный и понятный стороннему обывателю ресурс 42trends.ru.

Вот, что пишет автор viator:

«Давненько у меня появилась идея сделать сервис, который будет автоматически собирать финансовые данные и поставлять по ним аналитику, а также помогать выбирать фин. инструменты для портфеля. В итоге была проделана некоторая работа и опубликованы первоначальные результаты - https://42trends.ru/.

Пока здесь лишь несколько активов на одном графике, НО: 1. График интерактивный — можно крутить, вертеть и разворачивать. 2. Данные обновляются автоматически и ежедневно.

В ближайшей перспективе планируется добавить несколько периодов (5, 10, 15 лет), сделать расчет корреляции и, может быть, табличку с данными. Далее будет расширяться спектр инструментов вплоть до ПИФов и иностранных индексов с возможностью их произвольного сравнения. Может быть дойдет до автоматизированного анализа портфелей и внутридневной аналитики (интересно смотреть в моменты резких колебаний).

( Читать дальше )

В ветке на форуме «Вокруг да около» наткнулся на любопытный и понятный стороннему обывателю ресурс 42trends.ru.

Вот, что пишет автор viator:

«Давненько у меня появилась идея сделать сервис, который будет автоматически собирать финансовые данные и поставлять по ним аналитику, а также помогать выбирать фин. инструменты для портфеля. В итоге была проделана некоторая работа и опубликованы первоначальные результаты - https://42trends.ru/.

Пока здесь лишь несколько активов на одном графике, НО: 1. График интерактивный — можно крутить, вертеть и разворачивать. 2. Данные обновляются автоматически и ежедневно.

В ближайшей перспективе планируется добавить несколько периодов (5, 10, 15 лет), сделать расчет корреляции и, может быть, табличку с данными. Далее будет расширяться спектр инструментов вплоть до ПИФов и иностранных индексов с возможностью их произвольного сравнения. Может быть дойдет до автоматизированного анализа портфелей и внутридневной аналитики (интересно смотреть в моменты резких колебаний).

( Читать дальше )

Каждый месяц или раз в год?

- 01 октября 2018, 22:37

- |

Взято из https://nakhusha.livejournal.com/45203.html

ВНИМАНИЕ! ЛОНГРИД!

В комментариях к записи про Кризисный момент в накоплении и экономии была затронута животрепещущая тема о частоте внесении средств на брокерский счет.

Существует некая уверенность, чем чаще кидать средства на брокерский счет (идеально раз в месяц), тем большую сумму удастся получить в будущем, ловя таким образом больше хороших моментов для инвестиций. Уверенность эта подпитывается, в первую очередь, литературой, которая советует ради усреднения брать активы часто и мелкими частями, а во вторых, синдромом FOMO (fear of missing out) — страхом упустить хорошую возможность на рынке.

Если вы не следите за темами в моем ЖЖ (а это очень вероятно, я не питаю иллюзий), вы, скорее всего, пропустили важную деталь:

— в первые 6-10 лет (в зависимости от доходности портфеля) существенную и основную роль в увеличении портфеля играет прежде всего сумма довложений, а не доходность купленных активов, поэтому нет разницы, вкладываетесь вы раз в месяц или копите весь год, а потом переводите всю сумму разом, главное тут — конечный размер самой вкладываемой суммы;

( Читать дальше )

ВНИМАНИЕ! ЛОНГРИД!

В комментариях к записи про Кризисный момент в накоплении и экономии была затронута животрепещущая тема о частоте внесении средств на брокерский счет.

Существует некая уверенность, чем чаще кидать средства на брокерский счет (идеально раз в месяц), тем большую сумму удастся получить в будущем, ловя таким образом больше хороших моментов для инвестиций. Уверенность эта подпитывается, в первую очередь, литературой, которая советует ради усреднения брать активы часто и мелкими частями, а во вторых, синдромом FOMO (fear of missing out) — страхом упустить хорошую возможность на рынке.

Если вы не следите за темами в моем ЖЖ (а это очень вероятно, я не питаю иллюзий), вы, скорее всего, пропустили важную деталь:

— в первые 6-10 лет (в зависимости от доходности портфеля) существенную и основную роль в увеличении портфеля играет прежде всего сумма довложений, а не доходность купленных активов, поэтому нет разницы, вкладываетесь вы раз в месяц или копите весь год, а потом переводите всю сумму разом, главное тут — конечный размер самой вкладываемой суммы;

( Читать дальше )

теги блога nakhusha

- FinEx ETF

- finex rus eurobonds etf fxrb

- S&P500 фьючерс

- акции

- альфа-директ

- Биржа "Санкт-Петербург"

- биткоин

- богатые

- брокеры

- втб брокер

- иис

- инвестиции

- инвестции

- индекс

- книги об инвестициях

- математика

- мнение по рынку

- мобильный пост

- мысли

- налоги

- Налогообложение на рынке ценных бумаг

- Облигации

- офз

- ОФЗ с индексируемым номиналом облигации

- психилогия

- психология

- рынки

- спекулянт

- Спирин

- Ставки

- статистика

- технический анализ

- философическое

- фнс рф

- Шадрин

- Шадрин опять всех переиграл

- экономика