Ренат Валеев

Ключевые новости – 01/04/2020

- 01 апреля 2020, 17:52

- |

Ключевые новости – 01/04/2020

- Трамп: «могут умереть до 240 тыс. американцев». Вот это поворот в тональности. «Предстоящие две недели могут быть очень тяжелыми для американцев»

- Многие страны продлевают lockdown. => Тенденция?

- Трамп: «Путин уже два года просит снять санкции». Недавно Трамп и Путин разговаривали по телефону.

- Путин просил о моратории на санкции на недавнем конференц-коле G20.

- На этом фоне Роснефть продает активы в Венесуэле, где у США есть экономические интересы (в обмен на приостановку санкций?) => значит с рублём всё не так очевидно?

- Трамп про Россию:

«I'm not saying they're babies, I'm not saying they're perfect. But you know they also fought World War II, they lost 50 million people. They were our partner in World War II» Сомневается, что штатам нужно сотрудничать с Германией по НАТО. - Венесуэла начинает переговоры с Китаем. Страна трещит по швам.

- Россия отправила самолёт с помощью в США. Во как.

- Путин начал проводить совещания удаленно после контакта с заразившимся доктором.

- 31 марта – новый рекорд по новым случаям (+73.6 тыс.)

- В Сингапуре жители используют приложение, которое позволяет отслеживать контакты.

- Говорят, что пик в Италии пройден. Наибольшее количество новых случаев было 11 дней назад.

- Economist (Commerzbank): Европа проходит пик, а в США вирус набирает обороты».

- Германия: «Мы сделали уже 918 тысяч тестов. Делаем по 50 тыс. тестов в день»

- Банки по всему миру режут дивиденды.

- Австралия: 3-месячный мораторий на выплату потребительских кредитов.

- Доктора: есть люди, которые переносят вирус почти бессимптомно, но заражают других.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Эпоха СССР - лучшее время?

- 31 марта 2020, 14:48

- |

https://www.youtube.com/watch?v=QVdMkdK0fvo

Тот отрезок, где я прямо говорю: «Да, эпоха СССР была лучшим временем России» — вырезали.

Да, я считаю, это было лучшее время. Мне вообще кажется, мы были лучшей страной в мире. Понимаю, сколько сейчас споров будет, но всё же выскажу свою точку зрения.

Нет, я не жил в то время, но стараюсь судить по некоторым объективным показателям. У нас было:

— бесплатное образование

— бесплатная медицина

— бесплатное жильё

— люди были добрые, порядочные — это видно по советским фильмам.

— была атмосфера всеобщего доверия, люди были дружные, даже не закрывали двери

— мы были самой мощной военной державой, нас все боялись

— наша страна до сих пор плывет на остатках промышленности, которые были созданы в ту эпоху.

— науки шла вперёд, ученых уважали

— запустили человека в Космос

— мы побеждали на олимпиадах

Какое-то время назад мы с семьей вложились в склад — часть бывшего военного завода со времен СССР. Вы знаете, когда я хожу мимо этих стен, я поневоле задумываюсь, какая это всё таки была супер-держава. А ведь этим стенам лет 40-50!

( Читать дальше )

Ключевые новости – 30/03/2020

- 30 марта 2020, 15:17

- |

Ключевые новости – 30/03/2020

- США: многие компании обращаются за возобновляемыми кредитами для поддержания ликвидности.

- Bank of America прогнозирует удвоение баланса ФРС до 9 трлн.$ в 2020.

- Медицинские чиновники в США: вакцина будет не ранее, чем через год.

- Moody’s: коронавирус опаснее кризиса 2008 года.

- Dr. Fauci, член администрации Трампа, по CNN: «В США от вируса могут умереть 100 – 200 тыс. человек. Количество случаев пойдет на миллионы»

- Трамп на пресс-конференциях всё время говорит, что скоро будет вакцина. А потом к микрофону выходят доктора и говорят, что клинических испытаний еще даже не проводилось. «К концу года будет экономический подъём! Я чувствую это!» В этом весь Трамп.

- Трамп: пик будет в ближайшие две недели.

- Трамп: хотел открыть экономику на 2 недели раньше, но прислушался к советникам. Социальное дистанцирование будет иметь место до 30 апреля.

- Китай говорит, что Италия делает ошибку: нужно не только изолировать людей с мягкими симптомами, но и помещать их на полный карантин, иначе они заражают членов семьи. «Мы тоже делали такую ошибку в начале».

- Италия: кол-во случаев может быть в 10 раз больше, поэтому реальная смертность ниже.

- 29 марта по новым случаям — уже не рекорд (59.2 тыс. против 66.7 тыс. позавчера). Пошло на спад?

- США: возможно примут еще один, четвертый, пакет помощи гос. расходов на триллионы (предыдущий пакет на 2 трлн. – это третий).

- США: проблемы у банка Capital One.

- США, Испания, Италия: нехватка оборудования. В Испании врачи решают, кому умереть.

- В Москве сделали тест, который определяет коронавирус за 15 минут. Испытания — в мае. Массовое производство – летом.

- США: компания Abbott Laboratories сделала тест за 5-минут. С 1 апреля будут поставлять по 50 тыс. тестов в день. Акции на этом +17%.

- Германия: самая низкая смертность среди развитых стран, как в Японии.

- Резервы ЦБ за неделю 16-22 марта упали на рекордную величину 30 млрд.$. Не думайте, что ЦБ сильно поддерживал рубль. В эту неделю сильно упали все валюты против доллара. А так как резервы более чем на 50% состоят из евро, фунта, юаня и т.п., и резервы измеряются в долларах, вот резервы и упали. За неделю 23-29 марта мировые валюты против доллара отросли – отчёт покажет, что будет прирост резервов почти на ту же величину.

- Королевский канадский монетный двор: «Мы столкнулись с беспрецедентным уровнем спроса на слитки».

- ВОЗ: надо изучить эффект лекарства bacillus Calmette-Guerin (BCG), по-русски – БЦЖ, которому уже 100 лет. Это та прививка от туберкулеза, от которой остается шрам.

- JP Morgan: нижняя точка пройдена. Все условия выполнены: произошел re-pricing, рынок стабилизировали, фискальные меры приняты.

- Golman Sachs: акции еще пойдут ниже.

- Gavekal Research: исторические данные показывают, что должен быть еще re-test дна.

- Нефть Brent упала на 17-летнее дно. Нет складских запасов, чтобы хранить текущие излишки. Алжир попытался созвать членов, но большинства не набралось. Признаки готовящегося компромисса нет.

- Goldman Sachs: спрос на этой неделе упадет на 26 млн. баррелей, или на 25%.

- Bill Ackman сделал 2.6 млрд. $ прибыли на ставке в 26 млн. долларов на то, что спрэды расширятся. Его обвиняют в предумышленных комментариях «двинуть рынок» ниже во время интервью на CNBC.

( Читать дальше )

Ключевые новости – 27/03/2020

- 27 марта 2020, 21:37

- |

• В США на рынке на этой неделе была передышка, точнее самое сильное ралли с 1933 года. Пакет на 2 трлн. сегодня приняли. Ок, что дальше? А дальше рецессия.

• Цифры по вирусу кошмарные. За 26 марта + 60 тыс. новых случаев.

• США вышли на 1 место по общим случаям.

• Jobless claims (заявки по безработице) были в четверг просто ужас. Бизнес-индикаторы – тоже.

• Министр финансов США: «не обращайте внимания на данные по безработице». А, ну ок.

• JP Morgan: «текущий отскок характеризуется низкой вовлеченностью игроков. Да, отскоки будут, но нужно занимать защитную позицию».

• Прибыль в промышленности в Китае упала на 40% за тот же месяц от года ранее.

• Глава МВФ: мир вступает в рецессию.

• Не совсем понимаю сейчас людей, которые ищут компании, которые могут в кризис выглядеть лучше. Это всё равно, что думать, какой из гвоздей причинит меньше боли, если воткнуть его в ногу.

• Business Times: сейчас идёт шок и со стороны спроса (все сидят дома), и со стороны предложения (нарушение цепочек поставок). Тоже двойной удар.

• Настоящая катастрофа произойдёт, когда вирус разлетится в бедных странах. Эти страны неподготовлены, и счёт пойдёт на миллионы. Хотя в этих странах теплее климат (вирус в тепле приживается хуже) и моложе население.

• Кстати, если уж сравнивать, то узкоглазые справились с вирусом намного круче, чем запад.

• Во многих странах траектория заболеваемости такая же как в Италии.

• А что, если этот вирус – на годы? Что если повторные вспышки будут снова и снова?

• Чарльз Кэлишер, американский вирусолог: «вирус заразит миллионы».

• Трамп недавно ляпнул, что хлорикин и гидроксихлорикин могут помочь от болезни. Это оказалось неправдой. Вообще, Трамп какой-то смешной. Хочет народ выгнать на работу побыстрее. Лишь бы что-нибудь ляпнуть, чтобы дружки акции выросли и дружки из лонгов вышли.

• По S&P 50-дневная средняя пересекает сверху 200-дневную. Этот сигнал считается «death cross» (медвежий).

• Пошла волна понижения кредитных рейтингов.

• Ухудшается экономическая ситуация в Японии.

• Индия: пакет расходов на 22.6 млрд.

• Испания: пакет помощи на 100 млрд. евро.

• Премьер-министр Борис Джонсон заболел вирусом.

• Авиакомпании в UK запросили гос.помощи. Канцлер казначейства там сказал, что всех спасать не будут.

• Франция продлевает lockdown на две недели.

• Физическое золото: спрос растёт, предложение подорвано (логистика).

• Нефть: не хватает складских мощностей для хранения.

• Goldman Sachs: «Будет шок спроса на нефть (спрос сильно снизится!). Какая разница, что предпримет ОПЕК? Шок затмит какое-либо снижение добычи». Похоже, пора докупать бакс.

• Zerohedge: после таких ралли статистически рынок в след. два дня проседал. Потом – очень большой разброс.

• OneWeb – старт-ап, который хотел запустить спутниковый мировой интернет, — банкрот.

• Financial Times: в Китае есть признаки восстановления: потребление угля возвратилось на уровень 95% от нормы.

( Читать дальше )

S&P сегодня и российский рынок по понедельникам

- 27 марта 2020, 12:08

- |

Напомню, что происходило на открытии нашего рынка в первый час торгов после выходных последние три раза:

( Читать дальше )

Что такое price action?

- 26 марта 2020, 14:57

- |

Последние два дня акции Полюс Золота выглядят лучше рынка, снова бьют исторические максимумы. Это при том, что золото последние два дня тихонько падает. Явно сильный price action. Это всё еще лонг.

Что такое price action?

В широком смысле — это «поведение цены», т.е. любой трейдер, торгующий на основе технического анализа, по сути опирается на price action.

В узком смысле, это то, как цена себя ведёт:

а) в ответ на новости

б) на фоне других инструментов

Если акции, к примеру, в ответ на выход негативных новостей растут, это — сильный price action и довод в пользу покупок. Если акции в условиях падающего рынка бьют свои исторические максимумы — это тоже исключительно сильный price action.

Price action может быть очень ценной подсказкой для определения дальнейшего направления цены.

____________________________

telegram: renat_vv

Key points – 24/03/2020

- 24 марта 2020, 16:46

- |

Key points – 24/03/2020

• Европа: индекс IHS Markit – коллапс до 31.4. Это указывает примерно на 8% снижение ВВП. PMI индекс – 28.4 (самое низкое значение за всю историю). Эти индексы отражают ожидания экономических субъектов. Значения были посчитаны до закрытия всего и вся, значит они могли быть еще хуже.

• Goldman Sachs: ВВП Европы в этом году сократится на 9%.

• Однако в данный момент на рынках позитив. Рынок в целом почти забыл про выход экономических индикаторов. Растут рынки на том, что ввели QE, а также на ожиданиях о скором принятии пакета гос. поддержки в США на 2 трлн. долл.

• Китай: снимают ограничения в провинции Hubei.

• 12 стран обратились за помощью к МВФ.

• Министр финансов Франции: экономика оперирует на уровне 25% от нормы.

• Трамп начал говорить, что сильный доллар – это плохо.

• Goldman Sachs: «время покупать золото». Золото кстати выстрелило, чуть ли не перебив максимум. Ну про золото я уже много писал. Если спросите, до какого момента держать, отвечу: до смерти:)

• REITs (real estate investment trusts) – фонды, которые инвестируют в ипотечные облигации – в эпицентре кризиса. Три крупнейших фонда упали почти вдвое. То же самое было в 2008.

( Читать дальше )

Unlimited QE и разъяснение, что это такое

- 24 марта 2020, 12:04

- |

Unlimited QE и разъяснение, что это такое

Итак, ФРС: unlimited QE. Беспрецедентный ход. Будут покупать «as much as necessary»: US Treasuries, ипотечные облигации, корпоративный долг, бумаги, обеспеченные студенческими кредитами, авто-займами и т.п. На первичном и вторичном рынке. Результат: облигации – ралли. Золото – ралли. Рынок акций: непонятка. Теперь ФРС стала похожа на Банк Японии. После таких базук дальнейшее направление рынка акций становится неочевидно.

▫️справка для тех, кто не в теме, простыми словами:

QE (quantitative easing – «количественное смягчение») = грубо говоря, насыщение экономики деньгами. Печатает их ФРС – центральный банк США. Вливание денег происходит через покупку на рынке центральным банком ценных бумаг: в основном, облигаций, выпускаемых правительством, но также и других бумаг, которые в кризисные периоды падают.

В кризис все боятся, что им не отдадут долги. Растёт риск дефолтов. Бумаги займа падают в цене. Их держат пенсионные фонды и другие. Появляется системный риск. Вот эти проблемные бумаги и скупает массово ФРС. QE означает рост предложения денег. За этим, по идее, должна следовать переоценка активов. Ну допустим, стало в системе денег в два раза больше – цены на активы тоже должны вырасти в два раза. Это грубо. НЕ ВСЕГДА, однако, QE приводит к инфляции в реальной экономике, потому что все напечатанные деньги устремляются в финансовые инструменты: акции, облигации и т.п. Валюта той страны, которая запускает QE, как правило падает относительно других валют. Но сейчас QE запустили все главные ЦБ мира.

( Читать дальше )

Есть ли еще куда падать? - часть II.

- 23 марта 2020, 18:34

- |

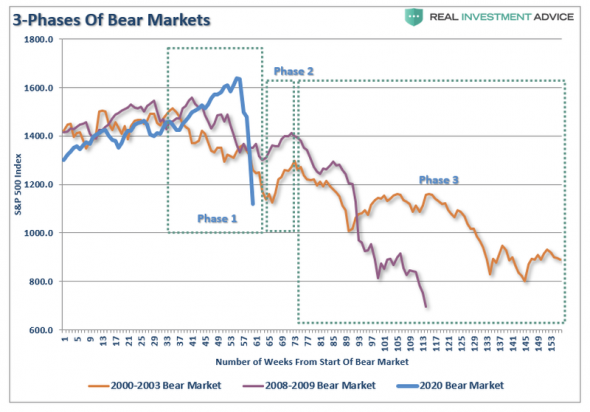

Теория волн Доу: рынок двигается тремя волнами с коррекциями (как у Эллиота). Медвежий в том числе.

С этой точки зрения интересно провести аналогию с падениями dot-com бума и финансового кризиса 2008 (см. график ниже).

Медвежий рынок заканчивается не тогда, когда имеется оптимизм. Он заканчивается тогда, на рынках полное отчаяние.

Время покупать акции – это такой момент, когда вы НЕ ХОТИТЕ этого делать.

Медвежий рынок и рецессии длятся в среднем 18 месяцев.

P.S. Конечно, на этот раз может быть и по-другому ввиду того, что ФРС уже просто заливает систему деньгами.

______________________

telegram: renat_vv

Key points – 23/03/2020 – Дело уже не в вирусе, или Wild Wild West.

- 23 марта 2020, 10:28

- |

Key points – 23/03/2020 – Дело уже не в вирусе, или Wild Wild West.

• Я убеждён, что рынок США вошёл уже в такую стадию, в которой он падает от того, что он падает. Это не опечатка. Идёт процесс делевереджинга. Когда такое началось, это уже не остановить, пока не произойдёт надрыва в виде каких-то банкротств и кому-то не разорвёт пукало. Такое падение можно сравнить с лавиной: падающий снег цепляет другой снег, и всё съезжает. В такие моменты нужно всеми силами удерживать себя от соблазна угадать дно (если вы хотите купить в долгую). У вас еще будет уйма времени, чтобы подобрать акции из слабых рук. Посмотрите, что было с российским рынком в 2008 году. Рынок США сейчас падает со скоростью времён краха Lehman Brothers.

• США: пакет стимулирования экономики может превысить 2 трлн. долл. (10% от ВВП). Однако демократы против. Сегодня будет голосование. Этот пакет помощи включает долги малому бизнесу и 3000$ для домохозяйств. 50 млрд. для авиакомпаний входят в этот пакет. Демократы: нужны гарантии, что компании не будут на эти деньги выкупать акции (видимо, у менеджеров и собственников).

( Читать дальше )

теги блога Ренат Валеев

- Apple

- audusd

- DXY

- EURGBP

- eurusd

- forex

- gbpjpy

- GBPUSD

- Gold

- IMOEX

- IPO

- S&P

- S&P500

- S&P500 фьючерс

- Sber

- tesla

- usdjpy

- USDRUB

- акции

- Акции РФ

- акции США

- банковский кризис

- биткоин

- братиш

- Веселье

- вью

- Газпром

- геополитика

- грааль

- Джим Роджерс

- диверсификация

- дисциплина

- доллар

- Доллар Рубль

- Евро

- золото

- идеи

- инвестиции

- Индекс МБ

- инфляция

- инфляция в США

- Кипр

- Китай

- книга

- книга о трейдерах

- Книги

- книги о трейдинге

- коронавирус

- кризис

- криптовалюта

- Ливермор

- маги рынка

- нефть

- Новости

- обзор книги

- обзор рынка

- облигации

- опрос

- оффтоп

- Пауэлл

- правила

- прогноз

- психология

- психология трейдинга

- рекомендации

- ренат валеев

- рецензия на книгу

- российские акции

- Российский рынок

- российский рынок акций

- Россия

- рубль

- рынки

- рынок

- рынок США

- Рэй Далио

- Сбербанк

- сделка

- Сирия

- ставка ФРС

- стоп лосс

- стратегия

- США

- текущая ситуация

- технический анализ

- торговые сигналы

- торговый сигнал

- трейд

- трейдинг

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ

- Фунт

- фьючерс РТС

- фьючерс mix

- фьючерс РТС

- экономика

- юмор