SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

RUH666

Итоги недели 17.06.2021. Встреча Путина и Байдена. Курс доллара и нефть

- 17 июня 2021, 19:17

- |

Обязательная вакцинация в Москве

Встреча Путина и Байдена

Заседание ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Встреча Путина и Байдена

Заседание ФРС

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 28 )

Питер Шифф: ФРС кормит нас ложью

- 17 июня 2021, 15:50

- |

Данные по ИПЦ в мае снова оказались выше ожиданий. Если посмотреть на эту тенденцию, это должно вызвать серьезные сомнения в отношении того, что инфляция является «временной». В этом году данные о ценах ежемесячно выходят более горячими, чем ожидалось. Но реакция рынка выглядит прямо противоположной. Отчет об индексе потребительских цен, который оказался хуже ожиданий, укрепил повествование о том, что инфляция преходяща. Как объяснил Питер Шифф в своем подкасте, все покупаются на ложь, которую ФРС кормит нас с ложечки. «Люди кажутся еще более уверенными в том, что инфляция носит временный характер, чем до того, как мы получили все эти действительно плохие данные».

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».

( Читать дальше )

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».( Читать дальше )

Прогнозы по банкам снижаются, Даймон предупредил о падении доходов от торговых операций

- 17 июня 2021, 12:16

- |

Рыночный хаос год назад был замаскированным благословением для таких компаний, как JPMorgan и его банки-аналоги, которые на фоне безумной торговли и стремительно выросшего VIX (не говоря уже о последней и самой крупной помощи финансовой системе США, оказанной ФРС, которая продолжила покупать не только триллионы государственных облигаций, но также облигации IG и HY ETF).

Перенесемся в сегодняшний день, когда гораздо более стабильный и скучный рынок оказывается серьезной проблемой для банков, которые буквально печатали деньги год назад, поскольку никто иной, как Джейми, заявил: «Я уволю любого, кто торгует биткойнами», — сказал Даймон в понедельник во время виртуальной конференции, когда он предположил, что торговый бум на Уолл-стрит в эпоху пандемии подходит к концу. По словам Даймона, торговая выручка крупнейшего банка США упадет до чуть более 6 миллиардов долларов во втором квартале, что на 38% меньше, чем год назад, снижение намного больше, чем ожидалось ранее. Если бы не какой-то чудесный рост доходов за последние 2 недели квартала, эта сумма оказалась бы намного ниже, чем уже уменьшенная средняя оценка аналитиков в 6,5 миллиардов долларов. Этот квартал будет «более нормальным» для торговли фиксированным доходом и акциями, что означает «что-то немного выше 6 миллиардов долларов, что, кстати, все еще довольно неплохо», — сказал он. В то же время доход от инвестиционного банкинга будет увеличиваться за счет активного рынка слияний и поглощений, что приведет к тому, что «квартал может стать одним из лучших, которые вы когда-либо видели» для этого бизнеса.

( Читать дальше )

Перенесемся в сегодняшний день, когда гораздо более стабильный и скучный рынок оказывается серьезной проблемой для банков, которые буквально печатали деньги год назад, поскольку никто иной, как Джейми, заявил: «Я уволю любого, кто торгует биткойнами», — сказал Даймон в понедельник во время виртуальной конференции, когда он предположил, что торговый бум на Уолл-стрит в эпоху пандемии подходит к концу. По словам Даймона, торговая выручка крупнейшего банка США упадет до чуть более 6 миллиардов долларов во втором квартале, что на 38% меньше, чем год назад, снижение намного больше, чем ожидалось ранее. Если бы не какой-то чудесный рост доходов за последние 2 недели квартала, эта сумма оказалась бы намного ниже, чем уже уменьшенная средняя оценка аналитиков в 6,5 миллиардов долларов. Этот квартал будет «более нормальным» для торговли фиксированным доходом и акциями, что означает «что-то немного выше 6 миллиардов долларов, что, кстати, все еще довольно неплохо», — сказал он. В то же время доход от инвестиционного банкинга будет увеличиваться за счет активного рынка слияний и поглощений, что приведет к тому, что «квартал может стать одним из лучших, которые вы когда-либо видели» для этого бизнеса.

( Читать дальше )

Групповое мышление Уолл-стрит следует ФРС: 72% считают инфляцию «временной»

- 16 июня 2021, 19:12

- |

Ранее мы критиковали опрос управляющих фондами Bank of America, который за последние два года потерял всякий «сигнал» и превратился в шумное проявление добродетели и бессмысленное позирование, когда респонденты говорят не то, что они на самом деле думают или делают, а просто отрыгивают банальную конвенцию, стремящуюся к тому, каким, по их мнению, должен быть «правильный ответ», чтобы они не подвергались остракизму со стороны коллег. Хуже того, теперь опрос просто отражает все, что телеграфируют преобладающие цены, и вместо того, чтобы пытаться предсказать или дисконтировать будущее, самые лучшие (оплачиваемые) и самые умные с Уолл-стрит превратились в стадо бездумного скота, колеблющегося на ветру от одной инъекции ликвидности к другой, вместо того, чтобы каждый формулировал свое мнение (хотя их в этом и винить нельзя, если и винить кого-то, так это ФРС за то, что она разрушила то немногое, что осталось из эффективности рынка).

Публикация последней версии FMS (в которой ИТ-директор BofA Майкл Хартнетт опросил 224 участника дискуссии, управляющих 667 млрд долларов в период с 4 по 10 июня) был показательным примером: изюминкой отчета о том, что подавляющее большинство профессионалов Уолл-стрит теперь на стороне ФРС (и становясь в оппозицию к таким светилам, как Пол Тюдор Джонс и Кайл Басс), поскольку 72% назвали инфляцию «временной», а менее четверти, или 23%, считают инфляцию постоянной.

( Читать дальше )

Публикация последней версии FMS (в которой ИТ-директор BofA Майкл Хартнетт опросил 224 участника дискуссии, управляющих 667 млрд долларов в период с 4 по 10 июня) был показательным примером: изюминкой отчета о том, что подавляющее большинство профессионалов Уолл-стрит теперь на стороне ФРС (и становясь в оппозицию к таким светилам, как Пол Тюдор Джонс и Кайл Басс), поскольку 72% назвали инфляцию «временной», а менее четверти, или 23%, считают инфляцию постоянной.

( Читать дальше )

Смешанные сигналы о перспективах нефтяного рынка

- 16 июня 2021, 15:40

- |

Цены на сырую нефть по большей части оставались стабильными на прошлой неделе, за исключением короткого периода в четверг, когда вводящий в заблуждение заголовок предположил, что США сняли все нефтяные санкции в отношении Ирана. Заголовок оказался ложным, и только один человек, связанный с иранской нефтяной промышленностью, отменил санкции. Таким образом, цена на нефть резко отскочила после резкого падения согласно первоначальным отчетам и даже сумела закрыться на многолетних максимумах в тот же день. Тем не менее, полная отмена нефтяных санкций, скорее всего, произойдет в ближайшее время, если ядерные переговоры продвинутся вперед, а администрация Байдена, похоже, одержима этим, поэтому это не должно стать сюрпризом для нефтяного рынка, когда этот день действительно наступит. Важно отметить, что, как мы уже отмечали в прошлом, многие судовые трекеры указывают на то, что Иран уже несколько месяцев увеличивает добычу нефти и поставки нефти в Китай тайными методами, поэтому отмена нефтяных санкций, вероятно, будет менее влиятельной для баланса физической нефти, но финансовый риск, как мы видели на этой неделе, все еще присутствует постоянно.

( Читать дальше )

( Читать дальше )

Крипто: о чем может свидетельствовать «странный» мир уникальных токенов (перевод с elliottwave com)

- 16 июня 2021, 12:15

- |

«Каждое рыночное безумие кажется безумнее предыдущего»

В мире криптографии есть нечто, известное как невзаимозаменяемые (уникальные) токены, которые называются аббревиатурой NFT. Если вы с ними не знакомы, они немного странные, но довольно простые. Вот что было отмечено в апрельской Global Market Perspective: «Маниакальное поведение инвесторов распространилось и на невзаимозаменяемые токены, они платят большие суммы денег за изображение чего-либо». Если говорить более подробно, «невзаимозаменяемый токен — это уникальный идентификационный код, который прикрепляется к [цифровому] активу с помощью блокчейна, чтобы отличить его от всех других [цифровых] активов». Наша апрельская Global Market Perspective предоставила больше информации с этим графикои и комментариями:

В мире криптографии есть нечто, известное как невзаимозаменяемые (уникальные) токены, которые называются аббревиатурой NFT. Если вы с ними не знакомы, они немного странные, но довольно простые. Вот что было отмечено в апрельской Global Market Perspective: «Маниакальное поведение инвесторов распространилось и на невзаимозаменяемые токены, они платят большие суммы денег за изображение чего-либо». Если говорить более подробно, «невзаимозаменяемый токен — это уникальный идентификационный код, который прикрепляется к [цифровому] активу с помощью блокчейна, чтобы отличить его от всех других [цифровых] активов». Наша апрельская Global Market Perspective предоставила больше информации с этим графикои и комментариями:

( Читать дальше )

В мире криптографии есть нечто, известное как невзаимозаменяемые (уникальные) токены, которые называются аббревиатурой NFT. Если вы с ними не знакомы, они немного странные, но довольно простые. Вот что было отмечено в апрельской Global Market Perspective: «Маниакальное поведение инвесторов распространилось и на невзаимозаменяемые токены, они платят большие суммы денег за изображение чего-либо». Если говорить более подробно, «невзаимозаменяемый токен — это уникальный идентификационный код, который прикрепляется к [цифровому] активу с помощью блокчейна, чтобы отличить его от всех других [цифровых] активов». Наша апрельская Global Market Perspective предоставила больше информации с этим графикои и комментариями:

В мире криптографии есть нечто, известное как невзаимозаменяемые (уникальные) токены, которые называются аббревиатурой NFT. Если вы с ними не знакомы, они немного странные, но довольно простые. Вот что было отмечено в апрельской Global Market Perspective: «Маниакальное поведение инвесторов распространилось и на невзаимозаменяемые токены, они платят большие суммы денег за изображение чего-либо». Если говорить более подробно, «невзаимозаменяемый токен — это уникальный идентификационный код, который прикрепляется к [цифровому] активу с помощью блокчейна, чтобы отличить его от всех других [цифровых] активов». Наша апрельская Global Market Perspective предоставила больше информации с этим графикои и комментариями:

( Читать дальше )

Потребительские цены вверх! Инфляция цен может привести к дефляции долга (перевод с deflation com)

- 15 июня 2021, 21:43

- |

Говоря о разговоре об ошибке в политике. Опубликованный на прошлой неделе отчет по инфляции потребительских цен в США за май показал, что общая инфляция составляет 5% в год, а базовая инфляция (без учета продуктов питания и энергии) — 3,8% в год. Во многом это увеличение является результатом математической базы низкого значеня 12 месяцев назад, но с учетом того, что оба релиза вышли выше прогнозов экономистов, это открывает дверь к вероятности того, что рост цен окажется несговорчивым. ФРС хочет, чтобы средняя инфляция потребительских цен составляла 2% в долгосрочном периоде, и поэтому его «стратегия» заключается в том, чтобы она превысила 2%, прежде чем ужесточать денежно-кредитную политику. ФРС очень уверена, что у нее есть «инструменты», чтобы обуздать инфляцию потребительских цен, если станет слишком жарко.

Это действительно невероятный аспект происходящего, потому что это та же ФРС, которая в течение последнего десятилетия боролась с тем фактом, что независимо от того, что она делала для повышения инфляции потребительских цен, она упорно снижалась. Так почему же ФРС думает, что сможет остановить безудержную инфляцию? Более того, почему рынок верит ФРС? Ответ кроется в социальном настроении. Именно этот пик положительного социального настроения заставляет ФРС поверить в то, что она может контролировать экономику, а также заставляет рынок поверить в то, что ФРС может.

( Читать дальше )

Это действительно невероятный аспект происходящего, потому что это та же ФРС, которая в течение последнего десятилетия боролась с тем фактом, что независимо от того, что она делала для повышения инфляции потребительских цен, она упорно снижалась. Так почему же ФРС думает, что сможет остановить безудержную инфляцию? Более того, почему рынок верит ФРС? Ответ кроется в социальном настроении. Именно этот пик положительного социального настроения заставляет ФРС поверить в то, что она может контролировать экономику, а также заставляет рынок поверить в то, что ФРС может.

( Читать дальше )

У государственных пенсионных и целевых фондов «серьезные проблемы с эффективностью» (перевод с deflation com)

- 15 июня 2021, 16:32

- |

Издание 2020 года книги Роберта Пректера Conquer the Crash содержало следующее предупреждение:

Вы можете думать, что находитесь в безопасности, потому что участвуете в государственной пенсионной программе. По данным Центра пенсионных исследований, государственные и местные пенсионные фонды были профинансированы на 78% десять лет назад. В августе 2019 года Barron's сообщила, что пенсионные планы государственных и местных органов власти «имеют обязательства на сумму 8,8 триллиона долларов, из которых только 52% профинансированы после десятилетнего бычьего рынка». Если сокращение происходит в этой экспансивной среде, можно только представить себе темп схлопывания, если акции падают, а кредитование и экономика сокращаются.

Сейчас, в июне 2021 года, государственные пенсионные фонды продолжают страдать от проблем, несмотря на сохранение «экспансивной среды». Вот некоторые выводы из отрывка из статьи Marketwatch от 8 июня:

Государственные пенсионные фонды являются одним из крупнейших сосредоточений в США финансовых активов. Они охватывают 26 миллионов действующих и вышедших на пенсию государственных служащих, а во втором квартале 2019 года их активы составили более 4,5 триллиона долларов (в 2020 году превысит 5 триллионов долларов). Эти фонды обеспечивают пенсионные выплаты муниципальным, окружным, штатным и федеральным правительственным служащим, включая полицию, пожарных, учителей, ремонтных рабочих и многих других. Еще один большой пул активов, около 600 миллиардов долларов, включает в себя целевые фонды университетов США, включая Гарвард, Йель, Стэнфорд и многие другие…

( Читать дальше )

Вы можете думать, что находитесь в безопасности, потому что участвуете в государственной пенсионной программе. По данным Центра пенсионных исследований, государственные и местные пенсионные фонды были профинансированы на 78% десять лет назад. В августе 2019 года Barron's сообщила, что пенсионные планы государственных и местных органов власти «имеют обязательства на сумму 8,8 триллиона долларов, из которых только 52% профинансированы после десятилетнего бычьего рынка». Если сокращение происходит в этой экспансивной среде, можно только представить себе темп схлопывания, если акции падают, а кредитование и экономика сокращаются.

Сейчас, в июне 2021 года, государственные пенсионные фонды продолжают страдать от проблем, несмотря на сохранение «экспансивной среды». Вот некоторые выводы из отрывка из статьи Marketwatch от 8 июня:

Государственные пенсионные фонды являются одним из крупнейших сосредоточений в США финансовых активов. Они охватывают 26 миллионов действующих и вышедших на пенсию государственных служащих, а во втором квартале 2019 года их активы составили более 4,5 триллиона долларов (в 2020 году превысит 5 триллионов долларов). Эти фонды обеспечивают пенсионные выплаты муниципальным, окружным, штатным и федеральным правительственным служащим, включая полицию, пожарных, учителей, ремонтных рабочих и многих других. Еще один большой пул активов, около 600 миллиардов долларов, включает в себя целевые фонды университетов США, включая Гарвард, Йель, Стэнфорд и многие другие…

( Читать дальше )

Bank of America: все знают, что ФРС перестанет сокращать QE, как только S&P упадет на 10%

- 15 июня 2021, 12:22

- |

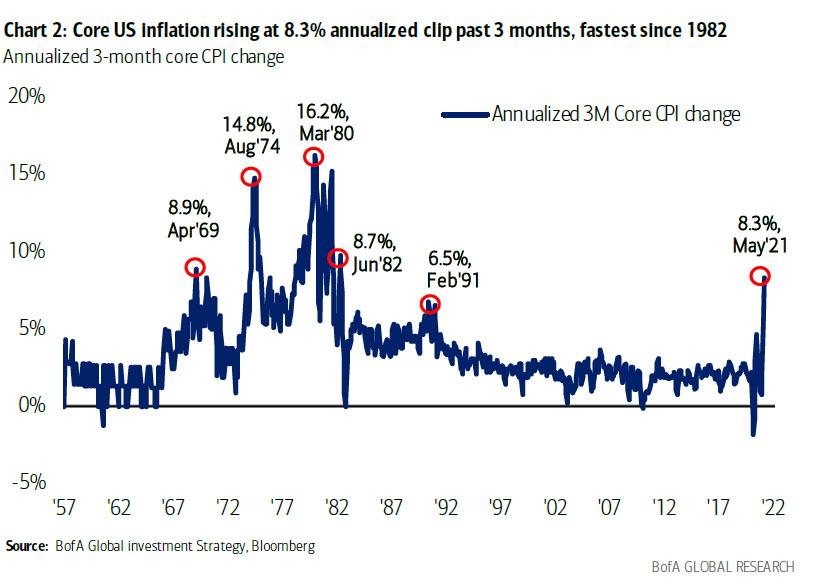

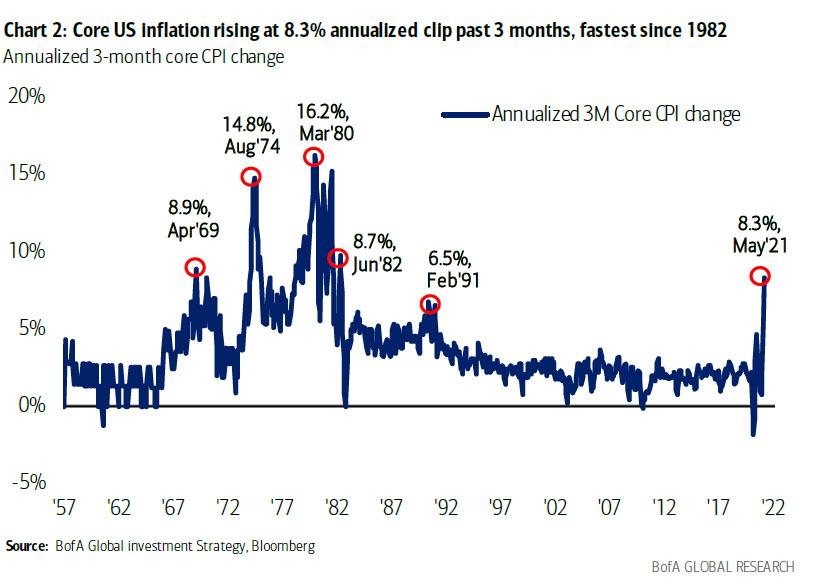

Было много дискуссий и ожесточенных споров о том, является ли нынешний взрыв инфляции постоянным или почему случилось недавнее резкое падением доходности облигаций, несмотря на все более высокие показатели ИПЦ, которые в настоящее время составляют 8,3% в годовом исчислении или являются максимальными с 1982 года ...

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.

Но что, если рынок на самом деле не заботится о времени пика инфляции и не экстраполирует, как долго текущая инфляционная волна может отклонять дефляционный континентальный дрейф, вызванный тройным увеличением долга, демографией и потрясениями за последнее десятилетие. Что, если рынок гораздо более прагматичен и просто учитывает тот факт, что любое предстоящее сокращение QE вынудит ФРС снова отступить. Это аргумент, выдвинутый ИТ-директором BofA Майклом Хартнеттом, который в своем последнем отчете «Flow Show» пишет, что «никто не знает, как торговать с инфляцией, все знают, как торговать „не сражайтесь с ФРС“. Что он имел в виду? Что ж, если посмотреть на устойчиво отрицательные реальные ставки, которые Джим Рид из DB обсуждал в пятницу, когда указал, что текущий разрыв между 10-летней доходностью в США (1,5%) и ИПЦ США (5,0%) составляет колоссальные 3,5%, самый высокий показатель с 1980 года. (Фактически, разрыв был более отрицательным только в течение 10 месяцев за последние 70 лет, все из которых были в 1974, 1975 или 1980 годах) ...

( Читать дальше )

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.

… и который мы обсуждали в пятницу в статье «Вот почему рушится» рефляционная «торговля», рынок уже угасает из-за текущего скачка цен в ожидании дефляции. Фактически, это вопрос на 64 триллиона долларов.Но что, если рынок на самом деле не заботится о времени пика инфляции и не экстраполирует, как долго текущая инфляционная волна может отклонять дефляционный континентальный дрейф, вызванный тройным увеличением долга, демографией и потрясениями за последнее десятилетие. Что, если рынок гораздо более прагматичен и просто учитывает тот факт, что любое предстоящее сокращение QE вынудит ФРС снова отступить. Это аргумент, выдвинутый ИТ-директором BofA Майклом Хартнеттом, который в своем последнем отчете «Flow Show» пишет, что «никто не знает, как торговать с инфляцией, все знают, как торговать „не сражайтесь с ФРС“. Что он имел в виду? Что ж, если посмотреть на устойчиво отрицательные реальные ставки, которые Джим Рид из DB обсуждал в пятницу, когда указал, что текущий разрыв между 10-летней доходностью в США (1,5%) и ИПЦ США (5,0%) составляет колоссальные 3,5%, самый высокий показатель с 1980 года. (Фактически, разрыв был более отрицательным только в течение 10 месяцев за последние 70 лет, все из которых были в 1974, 1975 или 1980 годах) ...

( Читать дальше )

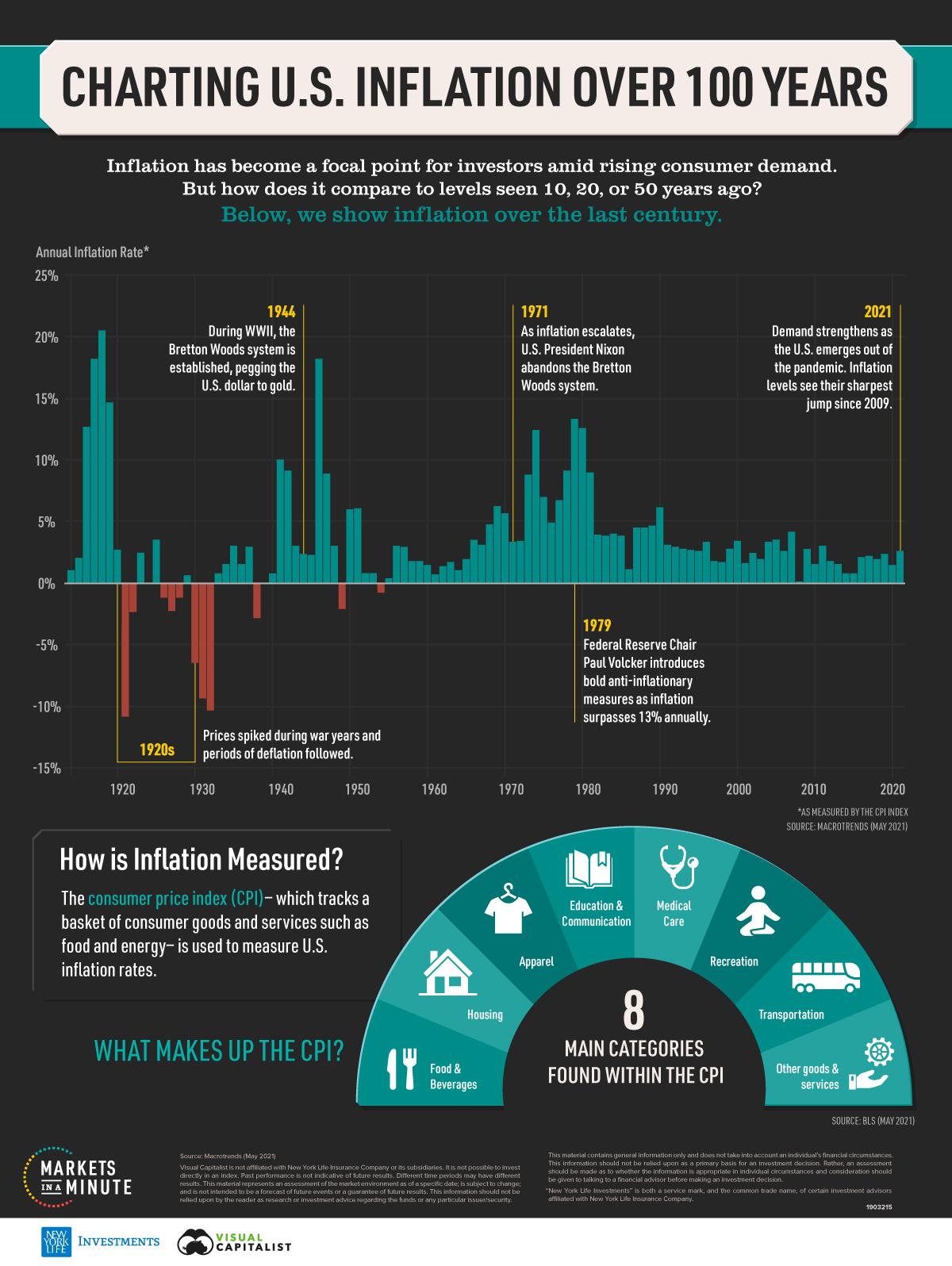

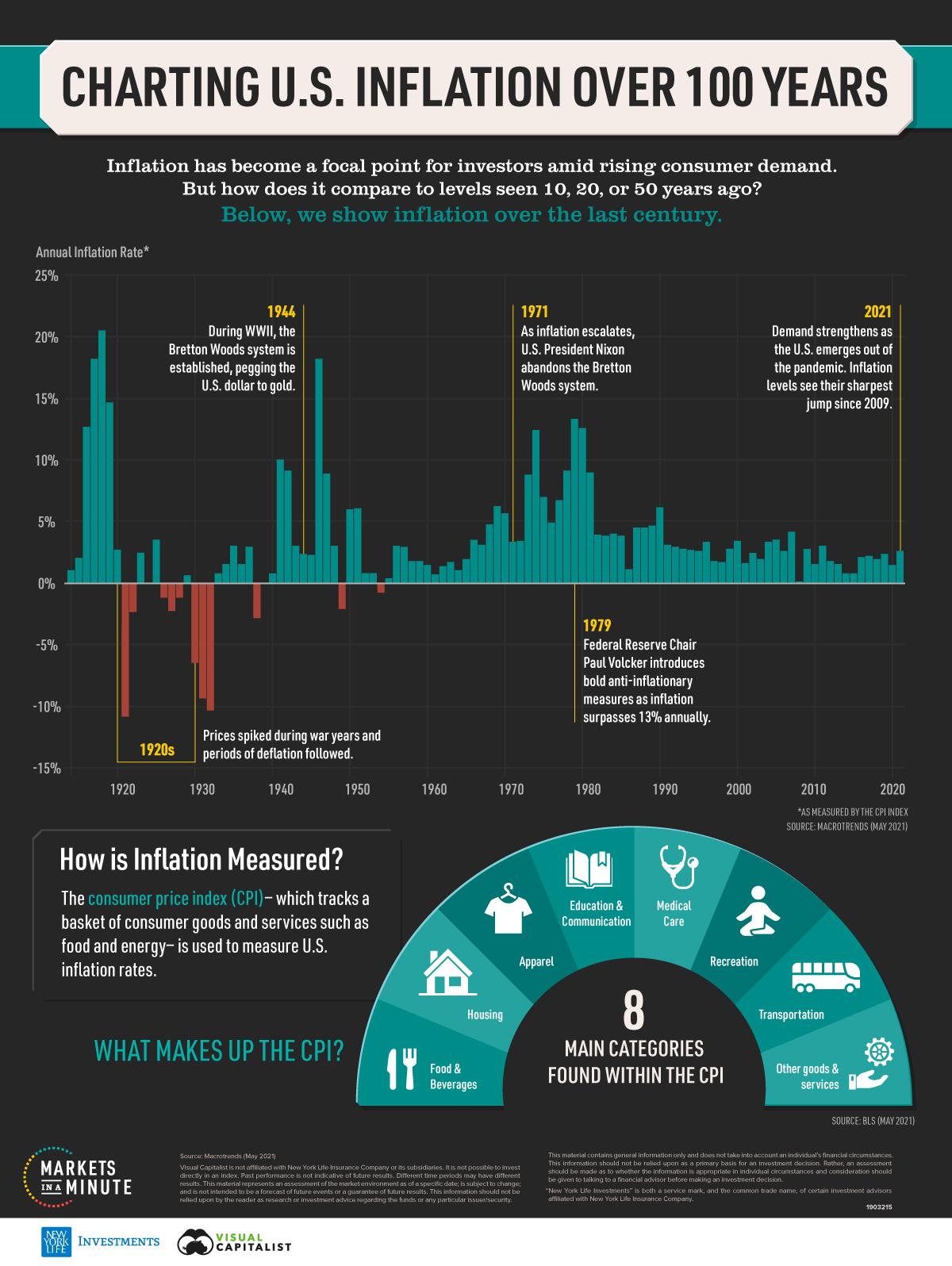

Визуализация истории инфляции в США за 100 лет

- 14 июня 2021, 18:15

- |

Индекс потребительских цен (ИПЦ), индекс, используемый в качестве показателя инфляции потребительских цен, предлагает некоторые ответы. В 2020 году инфляция упала до 1,4%, самого низкого уровня с 2015 года. Для сравнения, по состоянию на июнь 2021 года инфляция составляет около 5,0%.

Учитывая, как экономический шок, вызванный COVID-19, снизил цены, рост цен имеет смысл. Однако, как отмечает Дороти Нойфельд из Visual Capitalist, другие переменные, такие как рост денежной массы и рост цен на сырье, могут повлиять на рост инфляции. Чтобы показать текущие уровни цен в контексте, этот график от New York Life Investments показывает историю инфляции за 100 лет.

Учитывая, как экономический шок, вызванный COVID-19, снизил цены, рост цен имеет смысл. Однако, как отмечает Дороти Нойфельд из Visual Capitalist, другие переменные, такие как рост денежной массы и рост цен на сырье, могут повлиять на рост инфляции. Чтобы показать текущие уровни цен в контексте, этот график от New York Life Investments показывает историю инфляции за 100 лет.

( Читать дальше )

Учитывая, как экономический шок, вызванный COVID-19, снизил цены, рост цен имеет смысл. Однако, как отмечает Дороти Нойфельд из Visual Capitalist, другие переменные, такие как рост денежной массы и рост цен на сырье, могут повлиять на рост инфляции. Чтобы показать текущие уровни цен в контексте, этот график от New York Life Investments показывает историю инфляции за 100 лет.

Учитывая, как экономический шок, вызванный COVID-19, снизил цены, рост цен имеет смысл. Однако, как отмечает Дороти Нойфельд из Visual Capitalist, другие переменные, такие как рост денежной массы и рост цен на сырье, могут повлиять на рост инфляции. Чтобы показать текущие уровни цен в контексте, этот график от New York Life Investments показывает историю инфляции за 100 лет.

( Читать дальше )

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- ethereum

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- британский фунт

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс ММВБ

- индекс РТС

- инфляция

- Итоги недели

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рюхизм

- санкции

- сентимент

- серебро

- социализм

- социальные настроения

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- эллиотт

- юмор