SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

sMart-lab

Член правления Детского Мира продала 40 тыс. акций на сумму 5,5 млн рублей

- 20 марта 2021, 00:16

- |

Член правления Детского Мира Гарманова Анна Сергеевна продала 40 тыс. акций.

Было 120,075 акций

Стало 80,075 акций.

Дата продажи — 18.03.2021

Стоимость пакета по цене закрытия в пятницу составляет 5,444,800 рублей

- комментировать

- Комментарии ( 8 )

Экономика России ускорила падение в феврале

- 20 марта 2021, 00:12

- |

В феврале экономика России сократилась на 2,8%г/г — министр экономики.

В январе падение было меньше — всего -2,2% г/г.

Снижение ВВП в 2020 году составило 3,1%г/г

В январе падение было меньше — всего -2,2% г/г.

Снижение ВВП в 2020 году составило 3,1%г/г

🔍JPMorgan ждет роста нефти к $74 до конца года

- 19 марта 2021, 23:40

- |

JPMorgan ждет роста нефти к $74 до конца года. К середине года аналитики ожидают увидеть нефть на уровне $68-69, прорыв $70 ожидается в сентябре и до конца года цена нефти поднимется к $74. Пик на уровне $80 будет достигнут во 2 квартале 2022, после чего нефть откатится до $70 к концу 2022.

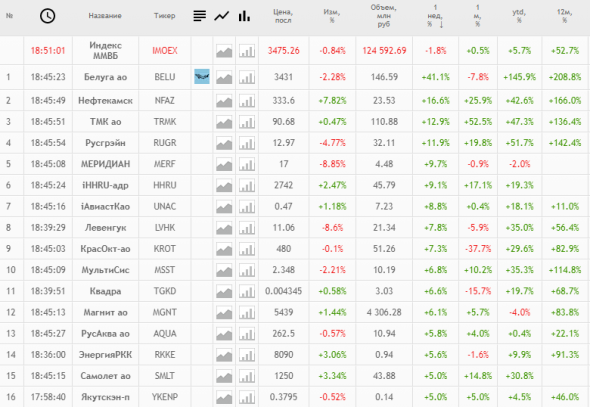

⚡️Лидеры недели на MOEX: Белуга (+41%),ТМК (+13%),Магнит (+6%),HHRU (+9%)

- 19 марта 2021, 23:32

- |

⚡️Лидеры недели на MOEX: Белуга (+41%), ТМК (+13%), Магнит (+6%), HHRU (+9%)

Полный список лидеров аутсайдеров по ссылке:

https://smart-lab.ru/q/shares/order_by_last_to_week_price/desc/

ФРС не станет продлевать регуляторные послабления, введённые в связи с пандемией.

- 19 марта 2021, 16:16

- |

ФРС не станет продлевать регуляторные послабления, введённые в связи с пандемией.

https://www.federalreserve.gov/newsevents/pressreleases/bcreg20210319a.htm

https://www.federalreserve.gov/newsevents/pressreleases/bcreg20210319a.htm

Опубликована презентация Банка Санкт-Петербург ко дню инвестора

- 19 марта 2021, 14:46

- |

Опубликована презентация Банка Санкт-Петербург ко дню инвестора:

✅ Банк планирует увеличить чистую прибыль с 10,8 до 17 млрд рублей в 2023

✅ Макропоправка оказала существенное влияние на Cost-of-Risk в 2020 году (ок. 2.7 млрд рублей созданных резервов)

✅ Число акционеров физлиц выросло в 2020 году в 2,8 раза — с 15,4 тыс до 42,6 тыс человек

✅ Банк Санкт-Петербург считает, что рынок иррационален в оценке его акций (стр. 50 презентации)

https://www.bspb.ru/investors/results/2021/BSPB_Investor_Day_ru.pdf

✅ Банк планирует увеличить чистую прибыль с 10,8 до 17 млрд рублей в 2023

✅ Макропоправка оказала существенное влияние на Cost-of-Risk в 2020 году (ок. 2.7 млрд рублей созданных резервов)

✅ Число акционеров физлиц выросло в 2020 году в 2,8 раза — с 15,4 тыс до 42,6 тыс человек

✅ Банк Санкт-Петербург считает, что рынок иррационален в оценке его акций (стр. 50 презентации)

https://www.bspb.ru/investors/results/2021/BSPB_Investor_Day_ru.pdf

X5 Retail Group опубликовала годовой отчет за 2020 год акционерам

- 19 марта 2021, 10:20

- |

X5 Retail Group опубликовала годовой отчет за 2020 год акционерам:

https://www.x5.ru/en/PublishingImages/Pages/Investors/ResultCenter/X5_Annual_Report_2020_ENG.pdf

https://www.x5.ru/en/PublishingImages/Pages/Investors/ResultCenter/X5_Annual_Report_2020_ENG.pdf

JPMorgan повысил цель по акциям HeadHunter c $15 до $36, рейтинг с "хуже рынка" до "нейтрально"

- 19 марта 2021, 09:58

- |

JPMorgan повысил цель по акциям HeadHunter c $15 до $36, рейтинг с «хуже рынка» до «нейтрально»

CREDIT SUISSE повысил целевую цену по акциям HeadHunter c $29 до $40

- 19 марта 2021, 09:41

- |

CREDIT SUISSE повысил целевую цену по акциям HeadHunter c $29 до $40

Ренессанс Капитал повысил цель по GDR Лента до $4 с $3,8. Рейтинг "Держать"

- 19 марта 2021, 09:39

- |

Ренессанс Капитал повысил цель по GDR Лента до $4 с $3,8. Рейтинг «Держать»

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- mozgovik.com

- Ozon

- Petropavlovsk

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- Алроса

- аналитика

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- Газпром

- ГМК НорНикель

- Группа Позитив

- движение рынка

- день инвестора

- дивиденды

- Доллар Рубль

- Донбасс

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лента

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- мобильный пост

- мозговик

- Мосгорломбард

- натуральный газ

- Нефть

- облигации

- операционные результаты

- опрос

- опционная конференция

- отчеты мсфо

- ОФЗ

- ОФЗ облигации

- Полиметалл

- Полюс Золото

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- процентная ставка

- Путин

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- сентимент

- смартлаб

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- финам

- форекс

- ФРС

- экономика

- ЭсЭфАй

- Яндекс