SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

sMart-lab

Распадская привлечет кредит по 200 млн рублей от Альфа-Банка и Сбербанка

- 07 апреля 2021, 15:13

- |

Распадская привлечет кредитные средства от Альфа-Банка и Сбербанка.

До 200 млн рублей от каждого банка.

До 200 млн рублей от каждого банка.

- комментировать

- Комментарии ( 0 )

Открытие планирует продать пакет 5,7% после того как свой пакет продаст Траст

- 07 апреля 2021, 15:11

- |

«ОТКРЫТИЕ» ПЛАНИРУЕТ ПРОДАТЬ ОСТАВШИЕСЯ 5,7% АКЦИЙ БАНКА ВТБ ПОСЛЕ ТОГО, КАК БАНК «ТРАСТ» ПРОДАСТ СОБСТВЕННЫЙ ПАКЕТ ВТБ — ЗАДОРНОВ — RTRS

Открытие может провести IPO в 2022 году, может рассмотреть продажу пакета стратегическому инвестору

Открытие не имеет планов продавать Росгосстрах.

Открытие расчистило баланс от токсичных активов, некоторые непрофильные активы остаются на балансе

Открытие может провести IPO в 2022 году, может рассмотреть продажу пакета стратегическому инвестору

Открытие не имеет планов продавать Росгосстрах.

Открытие расчистило баланс от токсичных активов, некоторые непрофильные активы остаются на балансе

De Beers за последние 4 недели сократила продажи алмазов на 20%

- 07 апреля 2021, 15:09

- |

De Beers за последние 4 недели сократила продажи алмазов на 20% — до $440 млн — Прайм

Последний отчет группы по состоянию рынка алмазов (25 марта) можно почитать тут

https://www.debeersgroup.com/media/company-news/2021/de-beers-group-shares-insights-on-demand-for-natural-diamonds-and-evolving-consumer-perceptions

Последний отчет группы по состоянию рынка алмазов (25 марта) можно почитать тут

https://www.debeersgroup.com/media/company-news/2021/de-beers-group-shares-insights-on-demand-for-natural-diamonds-and-evolving-consumer-perceptions

🔥Сбербанк - лидер обсуждения на смартлабе сегодня среди российских акций

- 07 апреля 2021, 12:59

- |

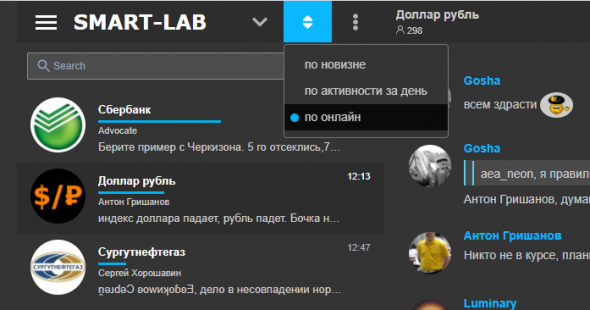

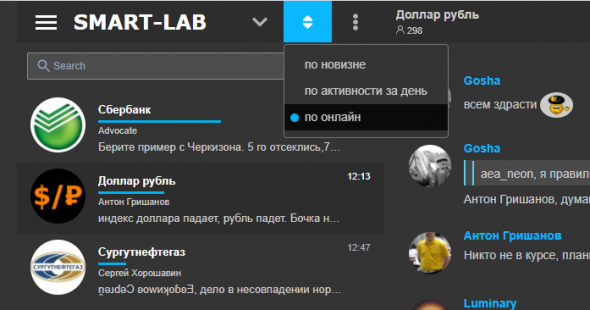

Сегодня на форумах смартлаба по активности лидирует форум акций Сбербанка.

По состоянию на 12:55мск на форуме написано 77 сообщений за день, в онлайне находятся 318 человек.

Второе по активности обсуждение наблюдаем по доллар рубль: https://smart-lab.ru/chat/?x=3420

42 сообщения и 300 человек онлайн.

Посмотреть самые активные форумы дня можно в чате: https://smart-lab.ru/chat/ отсортировав их по активности или числу в онлайне:

По состоянию на 12:55мск на форуме написано 77 сообщений за день, в онлайне находятся 318 человек.

Второе по активности обсуждение наблюдаем по доллар рубль: https://smart-lab.ru/chat/?x=3420

42 сообщения и 300 человек онлайн.

Посмотреть самые активные форумы дня можно в чате: https://smart-lab.ru/chat/ отсортировав их по активности или числу в онлайне:

S&P Global: в 2021 году дивиденды американских компаний из S&P500 вырастут еще на 5%

- 07 апреля 2021, 09:56

- |

S&P Global: в 2021 году дивиденды американских компаний вырастут еще на 5%.

Это будет 10й год рекордных дивидендов.

Возобновят выплаты 11 из 42 компаний, которые приостановили выплаты в 2020.

Это будет 10й год рекордных дивидендов.

Возобновят выплаты 11 из 42 компаний, которые приостановили выплаты в 2020.

Сегодня в 10:00 стартует форум Московской биржи

- 07 апреля 2021, 09:52

- |

Сегодня в 10:00 стартует ежегодный форум Московской биржи в онлайн формате.

Посмотреть программу мероприятия, зарегистрироваться и принять участие в форуме можно по ссылке:

https://forum2021.moex.com/

В первой сессии в 10:05 примут участие Эльвира Набиуллина (ЦБ РФ) и Антон Силуанов (министр финансов).

Посмотреть программу мероприятия, зарегистрироваться и принять участие в форуме можно по ссылке:

https://forum2021.moex.com/

В первой сессии в 10:05 примут участие Эльвира Набиуллина (ЦБ РФ) и Антон Силуанов (министр финансов).

Министр экономики России прогнозирует инфляцию в апреле на уровне 5,5-5,6%г/г

- 06 апреля 2021, 20:20

- |

Министр экономики России прогнозирует инфляцию в апреле на уровне 5,5-5,6%г/г.

Прогноз по месячной инфляции составляет от +0.5% до +0.6% в апреле.

В марте инфляция составила +5,8% — максимальная с конца 2016 года.

Прогноз по месячной инфляции составляет от +0.5% до +0.6% в апреле.

В марте инфляция составила +5,8% — максимальная с конца 2016 года.

📈Акции Банка Санкт-Петербург растут на 6% без видимых новостей

- 06 апреля 2021, 13:29

- |

Акции Банка Санкт-Петербург лидируют сегодня и по состоянию на 13:20мск растут на 6% без видимых новостей.

Цена акций достигла 63 рублей, что является максимальной ценой акций с 2018 года.

Последний локальный максимум был достигнут 12 января 2017 года на уровне 77,90 рублей.

Последний раз акции банка BSPB росли за день >6% 1 августа 2018 года.

Новостей по Банку Санкт-Петербург сегодня не выходило.

Цена акций достигла 63 рублей, что является максимальной ценой акций с 2018 года.

Последний локальный максимум был достигнут 12 января 2017 года на уровне 77,90 рублей.

Последний раз акции банка BSPB росли за день >6% 1 августа 2018 года.

Новостей по Банку Санкт-Петербург сегодня не выходило.

Квоты на CO2 могут увеличить расходы электрогенераторов на 187 млрд руб в год - ВТБ Капитал

- 06 апреля 2021, 10:03

- |

Аналитики ВТБ Капитал посчитали, что возможное введение квоты на выбросы углекислого газа могут увеличить расходы электрогенераторов на 187 млрд руб в год, снизить EBITDA на 16%, а средняя див.доходность может упасть до 5,5%. Другие эксперты считают введение платы за выборы отдаленной перспективой.

Источник: https://www.kommersant.ru/doc/4761058

Источник: https://www.kommersant.ru/doc/4761058

Credit Suisse завершил 1 квартал с убытком. Списания по маржин коллу Archegos составили 4,4 млрд (CHF)

- 06 апреля 2021, 09:53

- |

👉Убыток банка в 1 квартале составил CHF900млн

👉Списания по маржин коллу Archegos составили CHF4,4 млрд (CHF) или $4,1 млрд

👉У Credit Suisse на продажу оставались пакеты в акциях VIAC VIPS FTCH

👉Остановили программу байбэка

👉Снизили дивиденд до 0,1CHF/акцию

👉Списания по маржин коллу Archegos составили CHF4,4 млрд (CHF) или $4,1 млрд

👉У Credit Suisse на продажу оставались пакеты в акциях VIAC VIPS FTCH

👉Остановили программу байбэка

👉Снизили дивиденд до 0,1CHF/акцию

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- SPO

- tesla

- акции

- Алроса

- аналитика

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- день инвестора

- дивиденды

- Доллар Рубль

- Донбасс

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лента

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- мобильный пост

- Мосгорломбард

- Нефть

- облигации

- операционные результаты

- опрос

- опционная конференция

- отчеты мсфо

- ОФЗ

- ОФЗ облигации

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- процентная ставка

- Путин

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Северсталь

- Селигдар

- сентимент

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- финам

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Яндекс