Блог им. smartlab |OR GROUP прокомментировала сегодняшние займы c подконтрольной МКК "Арифметика"

- 27 января 2022, 14:00

- |

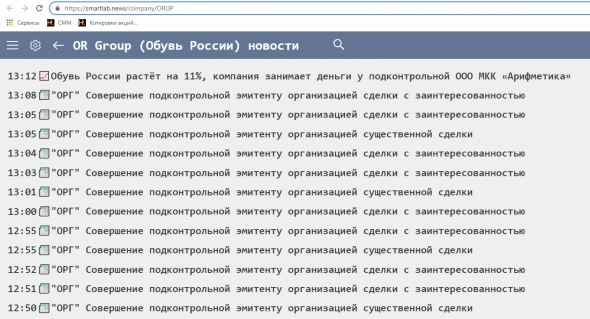

OR GROUP дала комментарий о проведённой сегодня серии займов с подконтрольной Группе МКК «Арифметика»:

«Это стандартная практика внутригрупповых займов, осуществляются для управления ликвидностью в рамках Группы. Такие займы были и раньше, но с октября есть обязательство их раскрывать публично. С выпуском облигаций БО-07 эти займы никак не связаны».

Ранее сегодня появилась информация о проведении серии сделок внутри Группы: smartlab.news/company/ORUP

- комментировать

- Комментарии ( 2 )

Блог им. smartlab |Светофор Групп консолидирует рынок обучения водителей

- 18 января 2022, 09:51

- |

Платформа по обучению водителей от Светофор Групп стала 14 января лауреатом конкурса Министерства Цифрового развития РФ в номинации “Лучшее решение в области дополнительного образования”.

Премия присуждается российским разработчикам, которые создают IT-инструменты для повышения эффективности бизнеса и государственных структур.

Продукт Светофор Групп — цифровая платформа для онлайн-обучения, которую компания будет продавать своим автошколам-партнёрам по всей стране. Светофор планирует масштабную экспансию в регионы и намерен консолидировать рынок онлайн-подготовки водителей.

На сегодняшний день, по данным компании, она сама занимает около 1% рынка, других крупных игроков в отрасли просто нет. Поэтому потенциал укрупнения и расширения масштабов деятельности велик.

Признание платформы на всероссийском уровне поможет Светофору имплементировать модель product-placement (интеграция в обучающие материалы продуктов партнёров – страховых компаний, автопроизводителей и т.д.), что может послужить серьёзным драйвером роста выручки.

( Читать дальше )

Блог им. smartlab |Positive technologies - первое прямое размещение на Мосбирже за всю историю уже завтра!

- 16 декабря 2021, 19:42

- |

Завтра на Мосбирже произойдёт уникальное событие: впервые компания станет публичной не через стандартную процедуру IPO, а через прямой листинг.

Это будет ПАО «Группа Позитив» — те самые русские хакеры!

Первая отечественная компания из сферы кибербезопасности станет доступна для розничных инвесторов.

Процедура прямого листинга — сложна и непредсказуема, ибо нет традиционных предварительных договорённостей с инвестбанками и фондами о цене размещения.

Завтра нашими заявками и будет определяться справедливая цена бизнеса.

Каждый частный инвестор и станет той самой «невидимой рукой рынка» по Адаму Смиту!

Сегодня Позитив опубликовал манифест: group.ptsecurity.com/storage/documents/Russkie_hakery_na_birzhe.pdf

Документ, в котором компания описывает процедуру листинга и порядок установления цены.

Рекомендуем ознакомиться всем, кто планирует стать акционером компании.

Ну а уже завтра в 11.00 можно будет подать заявку через своего брокера.

Тикер #POSI

Блог им. smartlab |Инвестиции в кибербез: есть ли в этом смысл?

- 10 декабря 2021, 19:47

- |

Вопрос, во что вложить свои средства, чтобы получать прибыль, а не уходить в минус — не праздный.

Советчиков много, а решение принимать нужно уже сейчас.

Вы для себя решили, на что сделать ставку?

Хотим узнать ваше мнение!

Блог им. smartlab |Что нужно знать про IPO Mercury Retail Holding?

- 05 ноября 2021, 11:15

- |

Сегодня Mercury Retail Holding, владелец сетей Красное&Белое и Бристоль, объявил параметры IPO: компания планирует разместить 10% капитала, а предварительный ценовой диапазон IPO составит $6-6,5 за ценную бумагу. Таким образом, капитализация Mercury Retail после листинга составит около $12-13 млрд.

В случае успешного размещения Mercury Retail станет крупнейшим в России ритейлером по капитализации (включая не просто классический ритейл, но и e-commerce), а само IPO – самой большой сделкой на российском рынке за последнее десятилетие.

Чем занимается Mercury Retail?

Магазины Mercury Retail работают в формате ultra-convenience. Этот формат отличается от привычных магазинов «у дома»: у них меньше площадь (порядка 75 кв. м) и находятся они ближе к потребителю, буквально в 5 минутах ходьбы от дома. За счет небольшого размера магазинов «Красное&Белое» и «Бристоль» выигрывают у конкурентов по скорости обслуживания.

Под такие магазины значительно легче найти площади, за них ниже конкуренция, также как и арендные ставки. По сравнению с конкурентами расходы на один магазин у Mercury ниже, зато каждый квадратный метр используется в разы эффективнее: выручка с квадратного метра у Mercury Retail Group составляет 674 тыс. руб. без НДС (LTM по июнь 2021 г.), у X5 — 265 тыс. руб., у Магнита – 215 тыс. руб.

( Читать дальше )

Блог им. smartlab |CrowdStrike: история взрывного роста на рынке кибербеза

- 29 октября 2021, 16:23

- |

CrowdStrike стала публичной в 2019 году, IPO принесло почти 700 миллионов долларов. CRWD разместила акции по цене 34 доллара за штуку (это выше верхней оценки аналитиков в 28-30 долларов) и преуспела. За первый день торгов акции выросли до 58 долларов (70.6%), а компания получила оценку в 11.4 миллиарда. В 2019 финансовом году (закончился в начале 2019) CrowdStrike продала продуктов и сервисов на 249.8 миллиона долларов. Итоговый мультипликатор – 45.6.

Дальше все тоже шло хорошо: несмотря на небольшой спад в конце 19-го и начале 20-х годов, акции компании вновь стали расти. В 2020-м пандемия благотворно отразилась на делах всех компаний по кибербезопасности, но CrowdStrike преуспела особенно сильно. Тот, кто вложился в нее на момент IPO, сегодня обогнал бы индекс S&P 500 почти в шесть раз.

С продажами тоже все прекрасно: по последним оценкам, их рост составляет 82%, а объем стремится превысить миллиард в этом году. По плану финансовый 2022-й принесет компании 1.4 миллиарда:

( Читать дальше )

Блог им. smartlab |Palo Alto: от стартапа до лидера мирового рынка кибербеза

- 28 октября 2021, 17:29

- |

Palo Alto Networks (NYSE:PANW) ― «сын маминой подруги» для большинства мировых вендоров информационной безопасности (ИБ). Компания развивает продуктовую линейку (почти всю) до противного правильно, проводит успешные (в основном) поглощения, растет стремительно, и ее акции тоже чувствуют себя неплохо. Пальто (так часто называют Palo Alto Networks в России) уже стала самым крупным в мире вендором сетевой безопасности и, возможно, самым крупным вендором безопасности в принципе. С последним утверждением пока можно поспорить, но, судя по темпам роста компании, спор продлится не очень долго.

Palo Alto Networks ― идеальный кандидат для разговора об успешности инвестиций в информационную безопасность. История акций Palo Alto в целом положительная, рекомендация прямо сейчас у многих финансовых блогеров стоит на «buy», а продажи и успехи мы вместе рассмотрим дальше.

Дальше будут голые факты о развитии компании, из которых можно сделать свои выводы об успешности и дальнейших перспективах. А если лень делать выводы самостоятельно ― мы предложим свои. В завершение мы немного посмотрим на историю под личностным углом и попробуем понять, почему PANW стала такой успешной. Как обычно, ничего из ниже- и вышенаписанного не является инвестиционной рекомендацией.

( Читать дальше )

Блог им. smartlab |Почему взлетели акции энергетических компаний?

- 22 октября 2021, 11:10

- |

Акции региональных электроэнергетических компаний второго и третьего эшелонов 13 октября достигли исторических максимумов. Так, обыкновенные акции «Ленэнерго» показали прирост 60%, «Волгоградэнергосбыт» прибавил 39,9%, Липецкая энергосбытовая компания – 31,4%, Калужская энергосбытовая компания – 28,2%, другие представители сектора – по 5–10%. Давайте разберемся в причинах.

📌 Дивиденды группы «Россети»

Стремительный рост «Ленэнерго» может быть связан с событиями Всероссийской тарифной конференции, начавшейся 12 октября. В первый же день выступил глава «Россетей», материнской компании «Ленэнерго», Андрей Рюмин, сообщив, что в течение месяца решится вопрос о включении дивидендов в тарифы. В перспективе это позволит повысить размер и стабильность выплат.

📌 Повышенный спрос со стороны Китая

На сектор в целом могла повлиять только новость о почти двукратном увеличении спроса на октябрь со стороны Китая. Поставки осуществляются по 25-летнему контракту с Государственной электросетевой компанией Китая, заключенному в 2012 году. Энергия передается по трем ЛЭП с Дальнего Востока России в северо-восточные провинции Китая, которые сейчас испытывают острый дефицит. Электроэнергетика Китая примерно на 70% зависит от угля, стоимость которого выросла в два раза. При этом в стране на законодательном уровне запрещено поднимать цены за электроэнергию более чем на 10% в год. В связи с этим рентабельность производства энергии сильно упала.

( Читать дальше )

Блог им. smartlab |Борис Йордан и партнеры не стали продавать часть своих долей и вот почему...

- 21 октября 2021, 12:46

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс