Finindie

Tesla войдёт в S&P500, оцениваю возможный вес компании в индексе. Тесла и Майкрософт - отчетность, обзор, оценка

- 23 июля 2020, 13:17

- |

02:35 — Tesla

09:50 — Секрет Теслы: как удалось показать прибыль в плохом квартале?

20:33 — Microsoft

21:49 — O GAAP и non-GAAP — что это и почему это указывается в отчётах?

28:53 — Сегменты Microsoft

39:10 — Комменты

46:45 — Критерии включения в S&P500, оценка возможного веса в индекса для Tesla

- комментировать

- ★1

- Комментарии ( 1 )

Банкротства-2020. Часть первая - Hertz Global Holdings. Хронология, причины, последствия

- 23 июля 2020, 12:00

- |

Компания Hertz известна многим, ведь это один из мировых лидеров в бизнесе, связанном с арендой автомобилей.

Компания основана Уолтером Джейкобсом в 1918 году в Чикаго и была в то время известна под названием Rent-a-Car Inc. В 1923 году к компании со своим капиталом присоединился Джон Хертц, и компания была переименована в Hertz Drive-Ur-Self System. В 1920-х сдавать авто в аренду выглядело как какой-то космический бизнес. Джейкобс и Хертц были в то время стартаперами уровня Илона Маска, не меньше.

( Читать дальше )

ФЗ "О рынке ценных бумаг", изменения приняты во 2 чтении. Завтра - третье чтение

- 20 июля 2020, 13:53

- |

Изучил этот «шедевр» на чиновничьем языке, вытащил всё самое важное для нас с вами, долгосрочных инвесторов:

Спойлер для тех кому лень смотреть: бирже-брокерское лобби (которое косвенно и наши с вами интересы отстаивает) победило, для инвестора не меняется практически ничего. Всех поздравляю

Закон отслеживать тут: sozd.duma.gov.ru/bill/618877-7

Санкт-Петербургская биржа добавляет 355 компаний

- 17 июля 2020, 14:27

- |

🔥 Санкт-Петербургская биржа добавляет 355 компаний 🔥

Если вам интересно, что там за компании и вы не хотите мучиться с отвратительным интерфейсом на сайте биржи, сделал для вас фильтр в финвизе.

Стакан пока пустой, скорее всего будет как с предыдущим массовым листингом: через пару недель в стакане появится жизнь, и можно будет покупать себе всякое 💩 в портфель!

А значит, есть время на анализ добавленных бумаг, расскажу на следующей неделе обязательно.

Но вот Nikola Corporation, о которой я упоминал в своём недавнем видео и которая является автопроизводителем (с 0 произведённых автомобилей) с капитализацией на уровне Ford Motors (5,4 млн проданных автомобилей в 2019) там точно есть. Не хотите прикупить? ;)

Источник: Телеграм

Калькулятор инвестора | Как рассчитать, сколько нужно капитала? | Инструмент для долгосрочного планирования

- 17 июля 2020, 12:06

- |

Видеоинструкция:

Современная монетарная теория - Уоррен Мослер "7 смертных грехов" - рассуждения о книге и ММТ

- 16 июля 2020, 16:09

- |

Интересная штука, был прямой эфир на тему, если вам интересно, о чем это — то в принципе за первые полчаса эфира получите некоторое понимание:

02:10 — Начало

05:50 — Современная денежная теория

06:45 — Заблуждение №1. О налогах и возникновении денег

09:38 — Заблуждение №2. Наши дети будут платить по нашим долгам!

11:33 — Заблуждение №3. Дефицит бюджета

14:35 — Заблуждение №4. О пенсионной системе

17:49 — Заблуждение №5. О торговой войне

21:55 — Заблуждение №6. Об инвестициях

23:31 — Пример с инвестициями и заказом на 350 млн. автомобилей Tesla

27:25 — Заблуждение №7. О безработице

29:20 — Выводы

33:40 — О монетарной теории в России

38:10 — Смотрим на безработицу в США

41:55 — О пузыре IT в США

48:40 — О времени

50:15 — ПРОГНОЗ ПО ТЕСЛЕ

53:30 — Про миллениалов

57:24 — ПРОГНОЗ ПО КУАЛКОММ

01:01:43 — О пузырях и Nikola. Почему Эппл может стоить 11 трлн долл?

( Читать дальше )

Дивидендный сезон. Дивиденды за 2019 год

- 15 июля 2020, 12:24

- |

Подходит к концу большой дивидендный сезон для российского фондового рынка. Решил подытожить, чтобы понять, какие компании следовали своей дивидендной политике, не подставляя своих акционеров и не оставляя их без хлеба, а какие — решили поступить иначе и дивиденды не выплачивать.

Данные собирал вручную, поэтому где-то могут быть недочёты, пишите в комменты, указывайте на «косяки», исправлю.

Итак, почти все «голубые фишки» выплатили дивиденды за 2019 год, несмотря на кризисные события. Крупный нефтегаз (Газпром, Лукойл, Роснефть) несмотря на ужасные цены на нефть (и газ) решили не зажимать деньги и поделиться прибылью за плодотворный 2019 год.

Многие компании, дивидендная политика которых предполагает выплату дивидендов в зависимости от какого-либо показателя (FCF к примеру), и дивиденды могли уменьшиться. Но на этот слайд попали такие компании, которые следовали чётко своей дивполитике и не стали «переобуваться в воздухе». Для акционеров условной Северстали не так важно чтобы дивиденды всегда росли, гораздо важнее чтоб компания не лезла в дивполитику и не отменяла выплаты просто потому что видите ли люди начали чаще чихать.

( Читать дальше )

Момент истины для фондового рынка

- 14 июля 2020, 15:07

- |

Первыми, по традиции, будут отчитываться банки: JPMorgan, Wells Fargo и Citibank — во вторник, Goldman Sachs — в среду, Bank of America и Morgan Stanley — в четверг. JPM уже отчитался хорошо, а WFC — плохо, пока всё ещё ничего непонятно. Уже по совокупности отчётностей можно будет судить о состоянии американской (да и мировой) экономики в целом. Ну а я предлагаю перед началом сезона отчётности вспомнить о «большой пятёрке», о FAAMG: чем они зарабатывают, и главное — сколько они заработали в 2019 году. А в конце расскажу, что я буду делать со своими акциями технологических гигантов :)

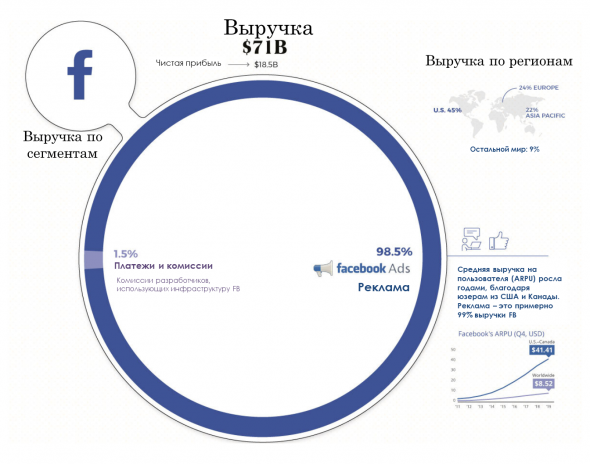

F — Facebook

( Читать дальше )

Город в движении

- 30 июня 2020, 11:59

- |

[ВАЖНО: депозитарные расписки Mail Ru Group будут размещены на Московской бирже под тикером MAIL утром 02 июля. По состоянию на 30 июня они недоступны]

E-commerce / Маркетплейсы

- Яндекс в рамках «развода» со Сбербанком, 23.06.2020 объявил о выкупе доли Сбербанка в Яндекс.Маркете (в составе которого есть маркетплейс «Беру») за 42 млрд рублей

- Основательница маркетплейса «Wildberries» Татьяна Бакальчук стала самой богатой женщиной России с состоянием $1,4 млрд. Слухи об IPO ходят давно, но пока что компания частная

- Маркетплейс Goods.ru входит в группу компаний «М.Видео». Компания является публичной, торгуется на Московской бирже

- Владимир Евтушенков на годовом собрании акционеров АФК «Система» (владеет 40% OZON) рассказал, что в инвестициях в маркетплейс заинтересованы Amazon и Softbank. Также известно о большом интересе со стороны Сбербанка

( Читать дальше )

ВТБ Инвестиции и форма W-8BEN

- 29 июня 2020, 13:20

- |

Довольно часто люди в нашем чате в телеге жалуются на непонятные списания в ВТБ Инвестициях. Это выглядит так: вы заводите счёт, и в какой-то момент появляется необходимость подписать форму W-8BEN, которая позволяет получать дивиденды от иностранных компаний не с 30%, а с 10% налогом. Вы интересуетесь, как это сделать, и вам предлагают сходить в ближайший офис и подписать форму там. А через 2-3 недели со счёта списывается 600 рублей, о которых никто не предупреждал. Кто-то (у кого внушительный счёт) этого даже не замечает. А если сумма на счёте скромная, то это видно хорошо. Оказывается, таких формы две, и одна — платная, а другая — бесплатная.

Оказывается, формы бывают разные. И адресованы они могут быть в разные депозитарии. И так уж сложились обстоятельства, что не все рядовые сотрудники отделений ВТБ в курсе, какая именно форма нам с вами нужна и иногда дают на подписание форму для НКО АО НРД (в заявлении на подписание прямо так и написано «Прошу направить для акцепта в НКО АО НРД форму W-8BEN...»), и такая форма обойдётся вам в 600 рублей. Это не комиссия ВТБ, это комиссия этого депозитария, а ВТБ просто перевыставляет вам счёт на эти 600 рублей.

А нам с вами нужен бесплатный вариант: форма, направляемая в «Бэст Эффортс банк» (этот банк сейчас является основным депозитарием для всех клиентов СПБ биржи, на которой мы с вами покупаем иностранные бумаги).

Поэтому, дабы не было недопонимания и лишних комиссий, при визите в отделение ВТБ заучите фразу «Нужно подписать форму W-8BEN для акцепта „Бэст Эффортс банк“, ЗАО «СПб РДЦ»». В случае если специалист не понимает, о чём речь — требуйте, чтобы он звонил в техподдержку. Такая форма принимается быстро (через 2-3 дня приходит письмо на почту), и имеет срок годности (обычно, 3 года)

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- Индекс МосБиржи

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс