Блог им. sng |Рэй Далио: есть ли пузырь на фондовом рынке?

- 07 июля 2021, 12:25

- |

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

А есть ли пузырь на фондовом рынке сегодня?

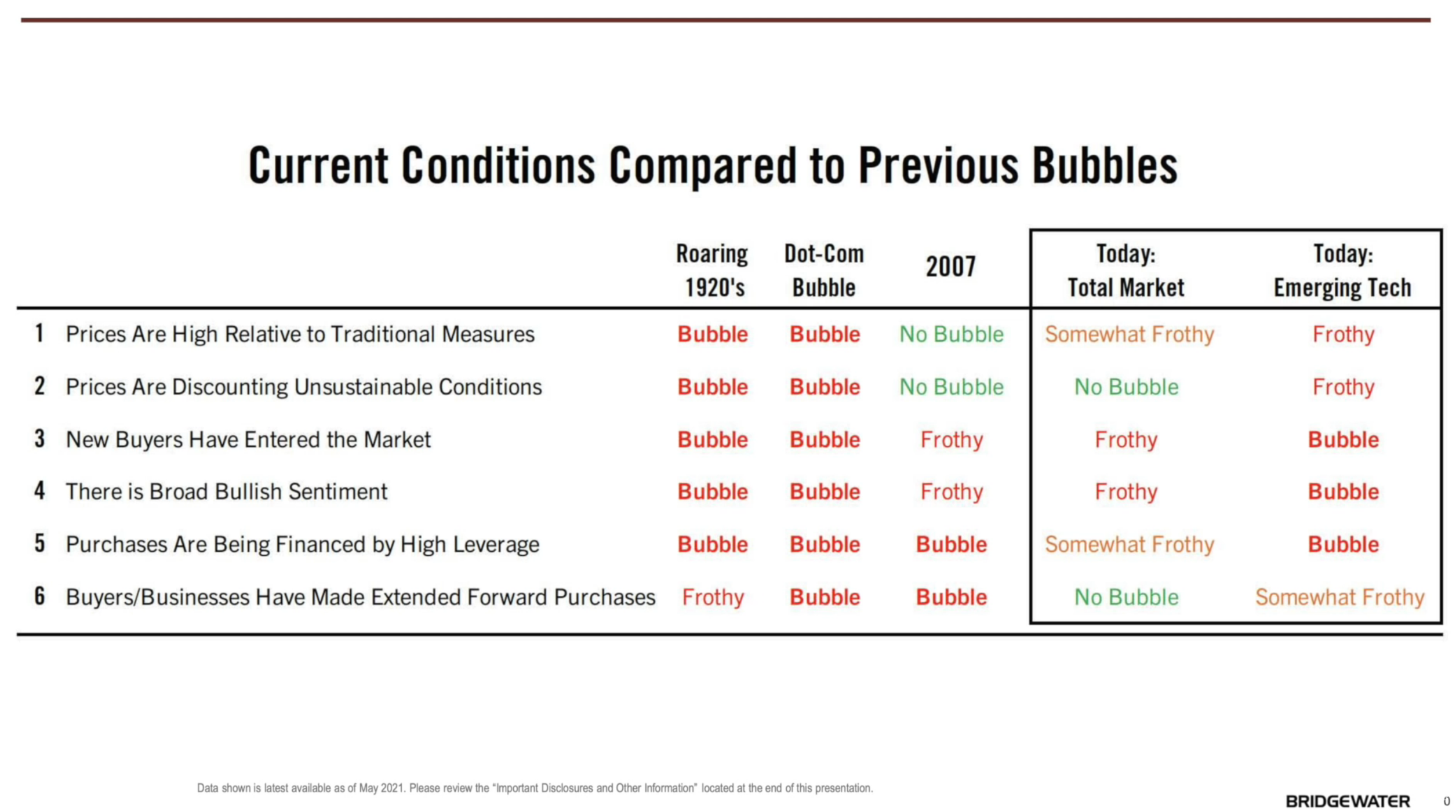

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 12 )

Блог им. sng |Кэти Вуд: Технологические инновации способствуют дефляции

- 06 июля 2021, 12:15

- |

Посмотрел на выходных свежий 37-минутный монолог Кэти Вуд. Для тех, кто не в курсе: ей 65 лет, она начинала карьеру помощником экономиста в далёком 1977 году, а в 1998 основала свой первый хедж-фонд. Сейчас она у всех на слуху — её компания ARK Invest управляет 8 ETF'ами с суммарными активами $50 млрд. Флагманский ARK Disruptive Innovation (ARKK) показал результат +150% по итогам 2020 года против S&P500 c +16%. А если смотреть со старта торгов в 2014 году, то результат ARKK +530% против +118% у S&P500. Её фонды отличаются от привычных ETF тем, что они являются фондами с активным управлением. Они не следуют какому-то рассчитываемому на стороне индексу, а все решения основываются на выводах их собственного центра исследований инноваций.

И нет, покупать их фонды с активным управлением с расчётом на то, что тренд продолжится, и им удастся и в следующее десятилетие бить рынок, я не стану. Но позицию человека с 44-летним опытом и заслуживающими уважения результатами труда выслушал с удовольствием. И вот вам главные тезисы:

1. Долговой рынок в 2021 году ведёт себя странно.

( Читать дальше )

Блог им. sng |Падение рынка акций неизбежно! Уже со следующей недели [сарказм]

- 23 июня 2021, 13:23

- |

Постоянно слышу от окружающих, что фондовый рынок вот-вот упадёт, и я потеряю все свои деньги! Ни в коем случае нельзя покупать акции сейчас, ведь они ужасно перегреты!

Я уже 141 неделю покупаю акции (и не продаю), и за это время я слышал 141 железобетонную причину, почему акции упадут в цене уже на следующей неделе — да, каждую неделю без исключения! Из 141 недели недель этак 130 эти несчастные акции были перегреты. Не верите? А я проверил, и у меня есть все пруфы.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Падение рынка акций неизбежно! Уже со следующей недели [сарказм]](https://telegra.ph/file/f9d923acfa21bab1f8ed5.png)

Знаете, как я провёл вчерашний вечер? Я несколько часов посвятил тому чтобы проверить свою гипотезу, которую могу сформулировать так:

В любой момент времени, независимо от условий вокруг, вы можете наткнуться на очень аргументированный материал от уважаемого издания или исследование от уважаемого финансового института, в котором вам расскажут, почему рынок акций не будет больше расти и почему он упадёт уже на следующей неделе.

Как я проверял? Пользуясь поиском Google, я выставлял интервал с понедельника по воскресенье для каждой из 52 недель, начиная с текущей недели и до июня 2020 года. Можно пойти дальше и проверить несколько лет, но я уверен, нет смысла себя дальше мучить.

( Читать дальше )

Блог им. sng |Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

( Читать дальше )

Блог им. sng |БПИФ Акции роста России

- 16 июня 2021, 17:26

- |

Картинка отсюда

Сравнил новый фонд Дохода www.dohod.ru/individuals/mutual-funds/bpif/grod (торгуется с сегодняшнего дня под тикером GROD во всех брокерских приложениях страны) с индексом Мосбиржи. По сути, это факторный фонд (growth, momentum). Немного тезисов:

* Акции Тинькофф сейчас имеют вес 9,5%, что в 3 раза выше, чем в индексе широкого рынка. Насколько я понимаю, рассчитываемый Доходом индекс предполагает ребалансировку в октябре, в ходе которой вес будет срезан до 8%, если акции Тинькофф продолжат расти или хотя бы останутся на прежнем уровне;

* Вес МТС = 8%, что в 5 раз больше, чем в индексе Мосбиржи. А вес самой Мосбиржи в новом фонде — в 6 раз выше, чем в индексе широкого рынка;

* Русагро, Лента, Юнипро, Банк СПБ, М.Видео — компаний нет сейчас в индексе широкого рынка (Qiwi, кстати, со следующей недели тоже не будет), но они есть в фонде акций роста GROD;

* Ни Газпрома, ни Сбербанка в новом фонде нет. Обошли стороной Лукойл и прочие ...-нефти;

* Внезапно: Х5, Мэйл и Озон — не компании роста. Оно и понятно: если смотреть с начала года, ростом там не пахнет;

* Полюс — 0, Полиметалл — 5,8%

Общие комиссионные расходы 0,99% от стоимости чистых активов в год.

Налог с дивидендов при реинвестировании — не удерживается.

Покупаете ли вы акции роста в свой долгосрочный инвестиционный портфель? Чем руководствуетесь при покупке? Какой фактор для вас является наиболее важным?

Блог им. sng |СПб Биржа добавила в листинг очень странные компании

- 01 июня 2021, 11:42

- |

Пока Мосбиржа добавляет по 20 крупных компаний раз в полгода, СПб Биржа тоже не сидит просто так: 27 мая список допущенных к торгам пополнился ещё 43 компаниями. Через пару месяцев они начнут торговаться через всех брокеров страны.

Вот этот список, я отфильтровал его для вас в Finviz. Там 42 компании, без Vimeo — компания провела IPO 25 мая, и её пока не видно.

Правда, у меня как инвестора есть очень много вопросов к тому, по каким принципам эти компании попадают в листинг. Сейчас всё объясню:

* 40 компаний из 43 не имеют прибыли — это вообще что?!;

* 38 компаний из 43 даже не имеют положительного свободного денежного потока — тупо машинки для сжигания денег инвестора!!!;

* 13 компаний из 43 даже не имеют продаж — хайп, скам и разводняк!;

* 12 компаний из 43 вышли на фондовый рынок через процедуру слияния со SPAC, тем самым «обманув» комиссию по ценным бумагам США.

( Читать дальше )

Блог им. sng |Как я стоимостным инвестором был

- 19 мая 2021, 11:05

- |

В апреле и в августе 2019 меня «накрывало» стоимостным инвестированием. Это выявление недооценённых ценных бумаг путём фундаментального анализа. Ровно год назад я рассказывал об этом в прямом эфире и подводил промежуточные итоги. Тогда вы верно подметили, что делать какие-то выводы через год — это неправильно. Ни одна из этих бумаг с того момента так и не была продана, так что делаю промежуточные итоги после двух лет:

1. AT&T, покупка по $32.10 за акцию:

p/e = 12, p/b = 1.2

Была недооценена по модели FCFE на 60%

Див. доходность = 6,3%. AT&T объявила о снижении дивидендов на 50% в ближайшем будущем.

Результат за два года на 19.05.2021 = +3,66% с учётом полученных дивидендов

( Читать дальше )

Блог им. sng |А как считают инфляцию?

- 13 мая 2021, 15:18

- |

Вчера всех ошарашила новость:

Индекс потребительских цен CPI в США вырос на 4,2% в годовом выражении!

Многие околорыночные телеграм-каналы немного изменили формулировки, новость звучала так:

Годовая инфляция в США ускорилась до 4,2%!

Я постарался разобраться в матчасти — что такое CPI, как из этого показателя вычисляется инфляция, чем этот процесс в США отличается от российского расчёта инфляции, и почему эта новость лично меня не пугает. А заодно узнал, почему официальная инфляция в России всё время кажется какой-то неправильно рассчитанной!

Consumer Price Index — CPI

На русский язык термин переводится как Индекс Потребительских Цен (ИПЦ). В США этот индекс рассчитывается довольно давно, есть данные, позволяющие сравнить современные цены с историческими вплоть до 1913 года!

Индекс рассчитывается Федеральным бюро статистики США на основе изменения цен на 80'000 различных товаров и услуг. Естественно, покрываются все мыслимые и немыслимые товары и услуги при вычислении CPI.

( Читать дальше )

Блог им. sng |Я изучил 105 отчетов компаний, и вот к какому выводу я пришёл...

- 05 мая 2021, 16:43

- |

tl;dr: рядовым инвесторам (коими мы с вами являемся) не нужно овладевать магией анализа отчётности компаний для того чтобы покупать акции компаний (и тем более — индексные фонды) — что бы вам там ни говорили на очередном платном курсе по инвестициям.

---

Я хотел написать большой и сложный пост о том, как читать отчёты компаний: предполагалось описать, на что я обращаю внимание, описать все вот эти сложные EBITDA, активы и обязательства, где посмотреть зарплату сотрудников Яндекса и затраты на аренду и обслуживание недвижимости Сбера… Описал было, как отличается специфика отчетов технологических гигантов типа Microsoft от промышленных гигантов типа Норникеля. В какой-то момент расстроился, что заново изобретаю велосипед, придуманный Бенджамином Грэмом, а потом воодушевился, поняв, что моя версия выглядит как актуализация: ведь «Разумный инвестор» не обновлялся с 1976 года, а мир в 2021 году немного другой! Хотел сделать большой блок о том, как самому при помощи Excel отслеживать динамику денежных потоков… А потом всё стёр!

Вы можете сказать: «зачем, ведь там наверняка было что-то сложно-интересное!» Да, пожалуй было. Но это было бы лицемерием с моей стороны — пилить посты, которые будто бы о важном, но на самом деле нет. Я прочитал и частично изучил без малого 105 отчётов от 49 разных компаний — квартальных и годовых. По большинству из них вы можете даже найти пруфы — я выкладывал разборы на YouTube и в Telegram.

( Читать дальше )

Блог им. sng |Уоррен Баффетт об инфляции в США

- 03 мая 2021, 14:45

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс