SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Северсталь предлагает одну из самых высоких дивидендных доходностей в России

- 19 июля 2018, 10:55

- |

Северсталь: совет директоров рекомендовал дивиденды в размере 45.94 руб. на акцию за 2К18

Дата закрытия реестра — 25 сентября. Дивидендная политика Северстали предусматривает выплату не менее 100% свободного денежного потока в среднем, если соотношение чистый долг/ EBITDA не превышает 1.0x.

Дата закрытия реестра — 25 сентября. Дивидендная политика Северстали предусматривает выплату не менее 100% свободного денежного потока в среднем, если соотношение чистый долг/ EBITDA не превышает 1.0x.

Доходность за 2К18 составляет 4.7%, и эта одна из самых высоких, если не самая высокая доходность не только в российском металлургическом секторе, но и на российском рынке — намного выше ожидаемых нами 3.5-3.9%. Совокупная доходность за 1П18 составляет впечатляющие 8.6%.АТОН

- комментировать

- Комментарии ( 0 )

Прибыль Северстали во 2 квартале могла подрасти

- 18 июля 2018, 17:01

- |

«Северсталь» опубликует операционные и финансовые результаты завтра, 19 июля.

Sberbank CIB

Решение по дивидендам за 2К18 должно быть объявлено сегодня вечером. Компании впервые пришлось отложить публикацию операционной отчетности и представить ее в один день с финансовыми результатами. Из-за этого прогнозировать финансовые показатели было труднее, чем обычно, и разброс оценок в консенсусе довольно велик.Лапшина Ирина

Динамика EBITDA у «Северстали» (относительно предыдущего квартала) была хуже, чем у сопоставимых компаний — это отставание обусловлено задержками с отгрузкой продукции. Мы полагаем, что во втором квартале Северсталь вполне могла догнать конкурентов и не только ликвидировать этот разрыв, но и продемонстрировать более высокие темпы роста. Стабильность цен на стальную продукцию позволяет предположить, что прибыль, вероятнее всего, выросла — на второй квартал мы моделируем для «Северстали» EBITDA на сумму около $870 млн. при 36%-й рентабельности.

Сокращение товарных запасов явно должно было поспособствовать высвобождению средств из оборотного капитала. Соответственно, мы моделируем для «Северстали» рост свободных денежных потоков по сравнению с предыдущим кварталом — приблизительно до $575 млн. Дивидендная доходность в этом случае может составить 3,5-4,5%. Впрочем, поскольку «Северсталь» последовательно придерживается довольно щедрой дивидендной политики, мы не исключаем, что фактические выплаты окажутся более значительными

Sberbank CIB

Хорошие результаты Северстали за 2 квартал могут обусловить рост дивидендов

- 18 июля 2018, 16:46

- |

Аналитики ИК «Велас Капитал» ожидают от компании сильной отчетности:

Согласно нашим расчетам, выручка «Северстали» вырастет на 4% к/к до 2265 млн долл., EBITDA увеличится на 20% к/к до 845 млн долл., чистая прибыль – на 16% к/к до 530 млн долл.

Таким образом, мы ожидаем от компании сильной отчетности по сравнению с I кварталом. Рост выручки был обусловлен ростом цен на металлопродукцию на зарубежных рынках. EBITDA увеличилась, по нашим прогнозам, более сильно благодаря ослаблению рубля к доллару и снижению цен на уголь и железорудное сырье. Чистая прибыль выросла благодаря росту операционных доходов.

Мы полагаем, что хорошие результаты за II квартал могут обусловить рост дивидендов по итогам отчетного периода относительно I квартала, при том что дивиденды за I квартал были рекордно высокими (38,32 руб. на акцию и 4,2% квартальная доходность на момент выхода новости), что привело к стремительному росту котировок акций компании. Однако, необходимо учитывать влияние оборотного капитала и капитальных затрат на свободный денежный поток, который служит базой для дивидендных выплат.

X5 Retail Group увеличит выручку за 2 квартал на 19%

- 18 июля 2018, 16:30

- |

В четверг, 19 июля, компания X5 Retail Group представит операционные результаты за 2к18.

По нашим оценкам, за 2к18 выручка выросла на 19% г/г, что предполагает сопоставимые с 1к18 темпы роста розничных продаж (20,2% г/г). Ранее руководство компании сообщало о том, что в апреле темпы роста составили +19% г/г, и мы полагаем, что в мае-июне они не снизились.ВТБ Капитал

В отчетном квартале продовольственная инфляция составляла 0,4% г/г (против 1,0% г/г в 1к18). Мы предполагаем сохранение доли промо-товаров на уровне 30% от выручки, и X5, судя по всему, не сможет компенсировать эти расходы за счет инновационных инструментов розничной торговли и персонализированных продаж на уровне магазинов. Наш прогноз по темпам роста выручки по итогам 2018 г. также составляет 19% г/г.

По нашему мнению, темпы роста выручки на уровне наших ожиданий не станут большим сюрпризом для рынка. Свои финансовые результаты за 2к18 X5 представит 14 августа. На наш взгляд, основное внимание будет сосредоточено на показателях рентабельности за квартал. По итогам 1к18 рентабельность EBITDA компании оказалась худе ожиданий, составив 6,1%. Мы полагаем, что во втором квартале этот показатель вырос, в первую очередь благодаря ускорению органического роста и более благоприятному распределению расходов. Стоит отметить, что компания по-прежнему нацелена на достижение рентабельности EBITDA по итогам 2018 г. выше 7%. И если финансовые результаты за 2к18 окажут поддержку этому показателю, мы полагаем, что это может привести к заметному росту котировок акций X5.

ГДР X5 с начала года подешевели на 26%, что стало следствием скромных финансовых результатов и перестановок в руководстве. На наш взгляд, в текущую цену заложен пессимистический сценарий, и мы полагаем, что результаты за 2к18 прервут снижение и помогут изменить восприятие бумаг X5 инвесторами. X5 торгуется по EV/EBITDA за 2018 г. на уровне 6,3x, который мы считаем привлекательным.

Северсталь покажет рост EBITDA за 2 квартал на 20%

- 18 июля 2018, 16:23

- |

Завтра «Северсталь» представит свои результаты за 2к18 по МСФО.

По нашим оценкам, за отчетный квартал EBITDA выросла на 20% к/к, до 850 млн долл. на фоне роста средней цены реализации, высоких объемов продаж и ослабления рубля.ВТБ Капитал

Вкупе с сезонным сокращением оборотного капитала это могло привести к росту свободного денежного потока почти в два раза, до более 500 млн долл., при этом дивидендная доходность за квартал может составить 4%. Наша прогнозная цена на горизонте 12 месяцев составляет 16 долл., ожидаемая полная доходность –18%. Мы подтверждаем рекомендацию покупать.

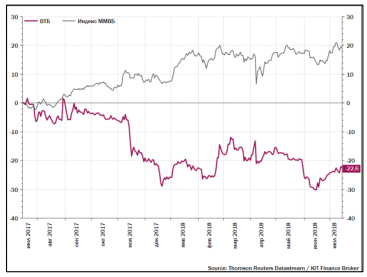

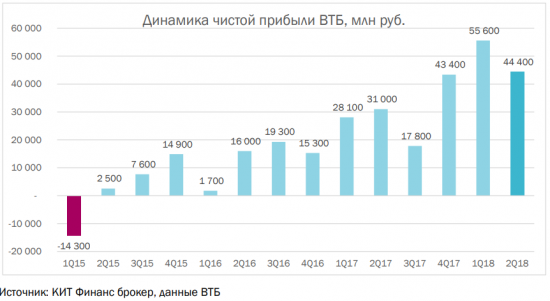

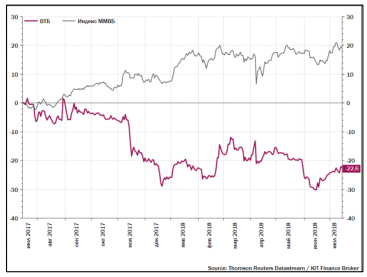

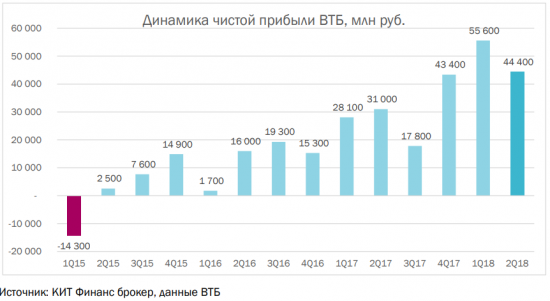

Акции ВТБ с целевым ориентиром 0,06 рублей

- 18 июля 2018, 16:17

- |

13 июля глава банка Андрей Костин на встрече с президентом РФ Владимиром Путиным сообщил, что ВТБ прогнозирует прибыль по итогам полугодия на уровне 95 — 100 млрд руб. Он уточнил, что за пять месяцев прибыль банка выросла на 74% и превысила 87,1 млрд руб. Напомним, прибыль за 2017 г. составила 120 млрд руб., ранний прогноз на 2018 г. — 150 млрд руб., а в 2019 г., если не будет потрясений — 200-220 млрд руб. В 2016-2017-х гг. прогнозы менеджмента сбывались, а на текущий момент по неаудированным финансовым результатам за 5 мес. по МСФО банк заработал уже 87,1 млрд руб. – соответственно ВТБ обгоняет свои прогнозы.

( Читать дальше )

( Читать дальше )

Ожидаемое развитие событий трехсторонних переговоров по газу, нейтрально для акций Газпрома

- 18 июля 2018, 15:48

- |

Трехсторонние переговоры по газу в Берлине не принесли результатов, нейтрально для Газпрома

Как сообщают различные СМИ, трехсторонние переговоры по газу между Россией, Украиной и ЕС о перспективах украинского транзита российского газа после 2019 (срок действия текущего контракта с Нафтогазом истекает в следующем году), которые прошли вчера в Берлине, не привели к каким-либо конкретным результатам в виде соглашений. Главным камнем преткновения для этих переговоров стал продолжающиеся разбирательства Нафтогаза против Газпрома в арбитражном суде: компания требует от Газпрома выплаты $2.6 млрд в рамках последнего решения Стокгольмского арбитражного суда (Газпром обжаловал это решение) и $11 млрд по новому иску. Следующий раунд переговоров состоится в октябре. ЕС планирует подготовить подробный прогноз европейского спроса на газ на 2020-2030 к следующему раунду переговоров.

Как сообщают различные СМИ, трехсторонние переговоры по газу между Россией, Украиной и ЕС о перспективах украинского транзита российского газа после 2019 (срок действия текущего контракта с Нафтогазом истекает в следующем году), которые прошли вчера в Берлине, не привели к каким-либо конкретным результатам в виде соглашений. Главным камнем преткновения для этих переговоров стал продолжающиеся разбирательства Нафтогаза против Газпрома в арбитражном суде: компания требует от Газпрома выплаты $2.6 млрд в рамках последнего решения Стокгольмского арбитражного суда (Газпром обжаловал это решение) и $11 млрд по новому иску. Следующий раунд переговоров состоится в октябре. ЕС планирует подготовить подробный прогноз европейского спроса на газ на 2020-2030 к следующему раунду переговоров.

Достаточно ожидаемое развитие событий и, следовательно, НЕЙТРАЛЬНОЕ для акций Газпрома. Мы будем следить, как будут дальше развиваться эти переговоры осенью.АТОН

Операционные результаты Эталон оказались сильными

- 18 июля 2018, 15:29

- |

Эталон опубликовал сильные операционные результаты за 2К18/1П18 и провел хорошую телеконференцию

Объемы продаж недвижимости компании во 2К18 выросли на 4.9% г/г до 128 тыс кв м, а в стоимостном выражении — увеличились на 22.4% до 13.8 млрд руб. Средняя цена за квартиру увеличилась на 10.2% г/г и 5.5% кв/кв. За 1П18 объемы продаж недвижимости выросли на 11% до 263 тыс кв м, а в стоимостном выражении — на 27% до 27.5 млрд руб. Денежные поступления подскочили на 45% до 27.5 млрд руб. за счет роста авансовых платежей на 85%. Это помогло компании получить положительный свободный денежный поток в размере 6 млрд руб. и сократить чистый долг до 3.7 млрд, соотношение чистый долг/EBITDA составило всего 0.3. Валовый объем кредитов компании также упал — на 1.1 млрд руб. до 19 млрд руб. Объемы непроданных квартир в построенных домах сократились до 116 тыс кв м со 197 тыс кв м в конце 2017 и продолжат сокращаться далее — до комфортного уровня 100 тыс кв м к концу 2018. Доля ипотечных контрактов выросла до 42%. Компания подтвердила прогноз по объемам продаж недвижимости в 2018 на уровне 550 тыс кв м (+7% г/г) и 57 млрд руб. (+13% г/г) в стоимостном выражении, тем не менее она признает, что он очень консервативен и может пересмотреть его после публикации операционных результатов за 3К18.

( Читать дальше )

Объемы продаж недвижимости компании во 2К18 выросли на 4.9% г/г до 128 тыс кв м, а в стоимостном выражении — увеличились на 22.4% до 13.8 млрд руб. Средняя цена за квартиру увеличилась на 10.2% г/г и 5.5% кв/кв. За 1П18 объемы продаж недвижимости выросли на 11% до 263 тыс кв м, а в стоимостном выражении — на 27% до 27.5 млрд руб. Денежные поступления подскочили на 45% до 27.5 млрд руб. за счет роста авансовых платежей на 85%. Это помогло компании получить положительный свободный денежный поток в размере 6 млрд руб. и сократить чистый долг до 3.7 млрд, соотношение чистый долг/EBITDA составило всего 0.3. Валовый объем кредитов компании также упал — на 1.1 млрд руб. до 19 млрд руб. Объемы непроданных квартир в построенных домах сократились до 116 тыс кв м со 197 тыс кв м в конце 2017 и продолжат сокращаться далее — до комфортного уровня 100 тыс кв м к концу 2018. Доля ипотечных контрактов выросла до 42%. Компания подтвердила прогноз по объемам продаж недвижимости в 2018 на уровне 550 тыс кв м (+7% г/г) и 57 млрд руб. (+13% г/г) в стоимостном выражении, тем не менее она признает, что он очень консервативен и может пересмотреть его после публикации операционных результатов за 3К18.

( Читать дальше )

Северсталь - прогноз результатов за 2 квартал. Промежуточные дивиденды компании обеспечат доходность 3,5-3,9%

- 18 июля 2018, 15:19

- |

Аналитики Атона ожидают от Северстали яркого открытия сезона отчетности:

Северсталь обычно первой публикует свои финансовые результаты, и мы ожидаем от нее яркого открытия сезона отчетности. Мы прогнозируем, что EBITDA вырастет на 17% кв/кв до $837 млн (благодаря ослаблению рубля и росту цен), а FCF подскочит на 72% кв/кв до $498 млн на фоне сезонного роста оборотного капитала и осторожного подхода к капзатратам. Мы ожидаем, что промежуточные дивиденды в размере $0.54-0.60/GDR обеспечат доходность 3.5-3.9%, подтверждая лидерство Северстали в выплате дивидендов. Северсталь торгуется с мультипликатором EV/EBITDA 5.1x, и мы подтверждаем рекомендацию ПОКУПАТЬ. Мы не считаем дисконт к НЛМК полностью обоснованным ее более слабым профилем роста и наличие активов в Европе.

ММК может увеличить EBITDA за 2 квартал до $600-650 млн

- 18 июля 2018, 15:02

- |

ММК: сокращение запасов во 2К18 помогло компенсировать снижение производства на 3.8%

Производство стальной продукции упало до 3 029 тыс т (-3.8% кв/кв), а чугуна — до 2 276 тыс т (-5.3% кв/кв) из-за плановых ремонтных работ на доменной печи и кислородном конвертере, о которых ММК предупреждал ранее. Продажи готовой продукции выросли на 0.7% кв/кв до 2 848 тыс т за счет роста продукции глубокой переработки (+11.5%) и сортового проката (+28%). Производство коксующегося угля увеличилось до 746 тыс т (+12.1% кв/кв) на фоне сильного роста собственной добычи (+53% кв/кв). Лысьвенский металлургический завод выиграл от сезонного роста спроса, его продажи подскочили до 69 тыс т (+47.7%). ММК поделился оптимистичным прогнозом на 3К — компания ожидает роста продаж (благодаря завершению планового ремонта и модернизации оборудования) и стабилизации цен на сталь на экспортных рынках.

Производство стальной продукции упало до 3 029 тыс т (-3.8% кв/кв), а чугуна — до 2 276 тыс т (-5.3% кв/кв) из-за плановых ремонтных работ на доменной печи и кислородном конвертере, о которых ММК предупреждал ранее. Продажи готовой продукции выросли на 0.7% кв/кв до 2 848 тыс т за счет роста продукции глубокой переработки (+11.5%) и сортового проката (+28%). Производство коксующегося угля увеличилось до 746 тыс т (+12.1% кв/кв) на фоне сильного роста собственной добычи (+53% кв/кв). Лысьвенский металлургический завод выиграл от сезонного роста спроса, его продажи подскочили до 69 тыс т (+47.7%). ММК поделился оптимистичным прогнозом на 3К — компания ожидает роста продаж (благодаря завершению планового ремонта и модернизации оборудования) и стабилизации цен на сталь на экспортных рынках.

Благодаря сокращению запасов продажи выросли на 0.7% кв/кв, и учитывая рост цен реализации на 1.2%, ослабление рубля и более выгодный ассортимент, мы предварительно оцениваем EBITDA за 2К18 в $600-650 млн (против $560 млн в 1К). ММК ожидает роста продаж в 3К, и мы считаем, что текущий консенсус-прогноз по EBITDA 2018 в размере $2.2 млрд достижим. Последний предполагает привлекательный мультипликатор EV/EBITDA всего 3.7x (против 4.8x в среднем по России). Мы сохраняем рекомендацию ДЕРЖАТЬ по ММК и стальному сектору, учитывая опасения в отношении торговой войны между США и Китаем.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания