SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Новость о продаже АФК Система 50% проекта ЗИЛ-Юг является нейтральной

- 11 мая 2018, 11:13

- |

АФК Система может продать 50% в Развитие

Как сообщают Ведомости, АФК Система подготовила инвестиционное предложение по продаже до 50% ООО Развитие — девелопера проекта ЗИЛ-Юг. Развитие является компанией, которой совместно владеют Группа ЛСР и АФК Система, и которой принадлежит 100% в ЗИЛ-Юг. ЗИЛ-Юг принадлежат права на 109 гектаров, где планируется построить 1.7 млн кв м недвижимости (1.1 млн будет отведено под жилые площади). АФК Система принадлежит 50% Развития, текущая стоимость которого оценивается Colliers примерно в 30-35 млрд руб. Одной из возможных причин продажи является частичная компенсация инвестиций в Развитие.

Как сообщают Ведомости, АФК Система подготовила инвестиционное предложение по продаже до 50% ООО Развитие — девелопера проекта ЗИЛ-Юг. Развитие является компанией, которой совместно владеют Группа ЛСР и АФК Система, и которой принадлежит 100% в ЗИЛ-Юг. ЗИЛ-Юг принадлежат права на 109 гектаров, где планируется построить 1.7 млн кв м недвижимости (1.1 млн будет отведено под жилые площади). АФК Система принадлежит 50% Развития, текущая стоимость которого оценивается Colliers примерно в 30-35 млрд руб. Одной из возможных причин продажи является частичная компенсация инвестиций в Развитие.

Мы считаем новость НЕЙТРАЛЬНОЙ, поскольку АФК Система ее опровергает.АТОН

- комментировать

- Комментарии ( 0 )

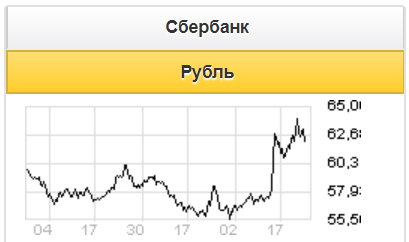

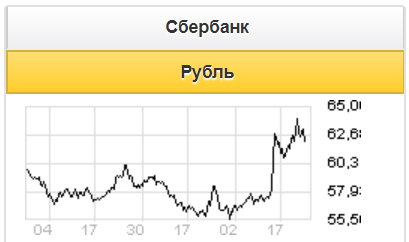

Сбербанк - ключевые показатели банка в хорошей форме

- 11 мая 2018, 10:35

- |

Сбербанк опубликовал сильные результаты за 4M18/апрель по РСБУ

Чистая прибыль банка за 4М18 составила 262 млрд руб. (+26.6% г/г), что предполагает аннуализированный ROE 23%. В апреле чистая прибыль Сбербанка выросла на 27.2% до 66 млрд руб., а ROE составил 22%. Чистый процентный доход банка увеличился на 7.2% г/г до 404 млрд руб. за 4M18, и чистый комиссионный доход ускорился на 23.2% до 129.3 млрд руб. Отчисления в резервы увеличились в апреле на фоне ослабления рубля, но это было компенсировано прибылью от торговых операций. Операционные расходы выросли всего на 7.9% г/г, что является умеренным показателем, при соотношении затраты/доход 28%. Портфель корпоративных кредитов увеличился на 14% г/г на фоне ослабления рубля, а розничных кредитов — прибавил 19.3% за счет сильного спроса на фоне снижения процентных ставок.

Чистая прибыль банка за 4М18 составила 262 млрд руб. (+26.6% г/г), что предполагает аннуализированный ROE 23%. В апреле чистая прибыль Сбербанка выросла на 27.2% до 66 млрд руб., а ROE составил 22%. Чистый процентный доход банка увеличился на 7.2% г/г до 404 млрд руб. за 4M18, и чистый комиссионный доход ускорился на 23.2% до 129.3 млрд руб. Отчисления в резервы увеличились в апреле на фоне ослабления рубля, но это было компенсировано прибылью от торговых операций. Операционные расходы выросли всего на 7.9% г/г, что является умеренным показателем, при соотношении затраты/доход 28%. Портфель корпоративных кредитов увеличился на 14% г/г на фоне ослабления рубля, а розничных кредитов — прибавил 19.3% за счет сильного спроса на фоне снижения процентных ставок.

Сбербанк, как обычно, продемонстрировал хорошие результаты. Розничный бизнес является основным драйвером кредитного портфеля, в то время как корпоративное кредитование все еще стагнирует. Комиссионный доход показал значительный рост. Ключевые показатели, такие как ROE, чистая процентная маржа, стоимость риска и неработающие кредиты — в хорошей форме. Банк опубликует результаты за 1К18 по МСФО 30 мая. Сбербанк остается нашим фаворитом.АТОН

Бумаги Сбербанка сменили слабость на опережающий прирост

- 10 мая 2018, 17:47

- |

Чистая неконсолидированная прибыль «Сбербанка» по РСБУ в апреле выросла до 66,3 млрд рублей, говорится в отчете банка.

Объем розничного кредитного портфеля за месяц вырос на 2,2%, продолжая тренд уверенного роста. За апрель банк выдал корпоративным клиентам 1,4 трлн руб. – второй по величине месячный объем после декабря 2017 года.

ИК «Норд-Капитал»

Объем розничного кредитного портфеля за месяц вырос на 2,2%, продолжая тренд уверенного роста. За апрель банк выдал корпоративным клиентам 1,4 трлн руб. – второй по величине месячный объем после декабря 2017 года.

Бумаги «Сбербанк»-ао (SBER RM, +2,06%), «Сбербанк»-ап (SBERP RM, +2,14%) сменили свою недавнюю слабость на опережающий прирост. Они, по своему обыкновению, позитивно реагируют на укрепление курса российской валюты. Кроме того, кредитная организация сообщила об увеличении чистой прибыли по РСБУ за 4 месяца 2018 года на 26,6% в сравнении с аналогичным периодом прошлого года. Впрочем, инвесторы и спекулянты уже привыкли к стабильно сильным отчетам «Сбербанка». Бумаги «Сбербанк»-ао сейчас имеют технический потенциал для восстановления в район 240 руб. Ближайшей целью и сопротивлением для бумаг «Сбербанк»-ап остается близкая значимая отметка 200 руб.Манжос Виталий

ИК «Норд-Капитал»

ММК может выйти на первое место по уровню дивдоходности в секторе

- 10 мая 2018, 17:35

- |

ММК опубликовал финансовые результаты за 1к18 по МСФО.

( Читать дальше )

В отчетном периоде EBITDA оказалась чуть хуже наших ожиданий и консенсус-прогноза. Свободный денежный поток (145 млн долл.) также оказался немного ниже, чем мы ожидали, вследствие увеличения оборотного капитала (+86 млн долл.) и высоких капзатрат на развитие. Тем временем совет директоров ММК рекомендовал выплатить дивиденды за 1к18 на общую сумму 145 млн долл. (17 центов/ГДР, доходность 1,8%), что предполагает направление на их выплату 100% свободного денежного потока. Такое решение соответствует нашим ожиданиям. Исходя из этого мы считаем, что в будущем, после завершения инвестиционного цикла, по уровню дивидендной доходности акций ММК может выйти на первое место среди компаний сектора. Наша оценка прогнозной цены акций ММК на 12-месячном горизонте не изменилась (12 долл./ГДР), предполагая полную доходность в 38%. В отношении акций компании мы подтверждаем рекомендацию Покупать.EBITDA на 2–3% ниже ожиданий.

( Читать дальше )

Нельзя сказать, что в "Сбербанке" происходит что-то необычное

- 10 мая 2018, 15:29

- |

«Сбербанк» в лидерах роста на очередной хорошей отчетности по РСБУ (апрель).

«Ренессанс Капиал»

Банк довольно сильно отставал несколько дней подряд, поэтому сегодня мы просто наблюдаем, что он растёт опережающими темпами в связи с этим отставанием. Там пока нет более сильных новостей – это первое. Второе – обычно «Сбербанк» на первом месте по обороту, сегодня он был даже не первый, а второй, а к моменту уже вообще стал третьим. Сегодня в первых рядах другие компании, поэтому я не могу сказать, что в «Сбербанке» происходит что-то совсем необычное. Собственно говоря, растет он сильнее, чем большинство компаний, но и другие компании растут хорошо. Поэтому это чуть выше, чем у других, но не сильно. К тому же я всё-таки вижу, что с точки зрения free float люди отдают приоритет нефтяным акциям, потому что видят в нефти такие хорошие цены в 78 долларов. Всё растет именно на том основании, что сейчас очень высокая нефть.Орехов Александр

«Ренессанс Капиал»

Акции Банка Санкт-Петербург остаются недооцененными

- 10 мая 2018, 14:29

- |

Аналитик ГК «ФИНАМ» Малых Наталия считает, что бумага банка Санкт-Петербург интересна в российской банковской отросли:

При оценке мы ориентировались на российские и сравнимые зарубежные компании-аналоги из развивающихся стран в равной степени. Мы также повысили страновой дисконт до 40%.

Исходя из результатов за 2017 год и прогнозной прибыли в 2018 8,05 млрд.руб. мы оцениваем акции BSPB на уровне 72,6 руб. Это ниже предыдущего таргета на 7% и связано с повышением странового риска. И хотя банк отстает от ключевых конкурентов — Сбербанка и ВТБ, по динамике корпоративного кредитования, NPL и доле списаний, дисконт к аналогам, на наш взгляд, чрезмерный, тем более, что банк нарастил прибыль и рентабельность в 2017 и в 2018 ожидается рост прибыли. Мы подтверждаем рекомендацию «покупать», и считаем, что в разрезе риск/доходность BSPB –интересная бумага в российской банковской отрасли.

Ключевым риском мы видим динамику корпоративного кредитования и его качество.

Создание СП Мегафон, Ростех, ГПБ и USM на базе Mail.ru Group выглядит логичным

- 10 мая 2018, 12:33

- |

Мегафон, Ростех, ГПБ и USM создают СП на базе Mail.ru Group, бизнес оценён в $450 млн

Мегафон объявил о создании совместно со структурами Газпромбанка, ГК Ростех и USM Holdings совместного предприятия для развития цифровых услуг и реализации проектов в сфере цифровой экономики. В сообщении Мегафона говорится, что для этого создана новая структура — АО МФ технологии (МФТ), в которую оператор внесет пакет Mail.ru Group (11 500 100 акций класса А, составляющих 5,23% экономической доли и дающих 58,87% голосов). У оператора останется 21,9 млн обыкновенных акций или 10% экономической доли Mail.Ru Group. Сейчас акционером МФТ является дочерняя компания Мегафона — Lefbord Investment Limited. По условиям сделки Газпромбанк приобретет у Leftbord 35% акций МФТ, USM — 9%, а «Ростех» — 11%, у Lefbord остается 45% акций МФТ. При этом вся компания оценивается в $450 млн.

Мегафон объявил о создании совместно со структурами Газпромбанка, ГК Ростех и USM Holdings совместного предприятия для развития цифровых услуг и реализации проектов в сфере цифровой экономики. В сообщении Мегафона говорится, что для этого создана новая структура — АО МФ технологии (МФТ), в которую оператор внесет пакет Mail.ru Group (11 500 100 акций класса А, составляющих 5,23% экономической доли и дающих 58,87% голосов). У оператора останется 21,9 млн обыкновенных акций или 10% экономической доли Mail.Ru Group. Сейчас акционером МФТ является дочерняя компания Мегафона — Lefbord Investment Limited. По условиям сделки Газпромбанк приобретет у Leftbord 35% акций МФТ, USM — 9%, а «Ростех» — 11%, у Lefbord остается 45% акций МФТ. При этом вся компания оценивается в $450 млн.

Создание СП выглядит логичным на фоне того, что Ростех реализует много проектов в ИТ сфере, связанных с государством, в том числе услуг для населения, а Mail.ru Group является собственником двух крупнейших социальных сетей в РФ.Промсвязьбанк

Динамика продаж новых автомобилей в апреле превзошла ожидания

- 10 мая 2018, 12:14

- |

Продажи легковых автомобилей и LCV в РФ в апреле выросли на 17,6%, до 152,43 тыс. шт. — АЕБ

Продажи легковых автомобилей и LCV в РФ в апреле 2018 года выросли на 17,6% по сравнению с тем же месяцем прошлого года, до 152,43 тыс. шт., говорится в сообщении Ассоциации европейского бизнеса. В январе-апреле текущего года было продано 545,345 тыс. автомобилей, что выше показателя за тот же период 2017 года на 20,5%.

Продажи легковых автомобилей и LCV в РФ в апреле 2018 года выросли на 17,6% по сравнению с тем же месяцем прошлого года, до 152,43 тыс. шт., говорится в сообщении Ассоциации европейского бизнеса. В январе-апреле текущего года было продано 545,345 тыс. автомобилей, что выше показателя за тот же период 2017 года на 20,5%.

Динамика продаж новых автомобилей в апреле оказалась сильной и существенно превзошла наши ожидания. Хороший рост, на наш взгляд, связан с резким ослаблением рубля вкупе с повышением утилизационного сбора. На этом фоне покупки шли в опасении роста цен на автомобили. В этой связи динамика продаж иностранных брендов была сильнее отечественных, в частности АвтоВАЗ увеличил продажи на 16,6%, а рынок в целом – на 17,6%. Сильный рост продаж в апреле может стать причиной более умеренной динамики в последующие месяцы.Промсвязьбанк

ММК отложит решение о запуске производства стали в Турции из-за внешней неопределенности

- 10 мая 2018, 12:03

- |

ММК отложит возобновление производства в Турции

На телеконференции ММК заявила, что она вновь решила не возобновлять производство горячего проката в Турции, ранее запланированное на первую половину года.

На телеконференции ММК заявила, что она вновь решила не возобновлять производство горячего проката в Турции, ранее запланированное на первую половину года.

Мы считаем, что это логичное решение в свете растущей конкуренции в Турции и неопределенности для мирового рынка стали из-за пошлин США на импорт стали. Мы также отмечаем, что, несмотря на потенциальный незначительный рост EBITDA в результате перезапуска производства, компания также столкнулась бы с оттоком оборотного капитала в размере около $100 млн и ростом операционных рисков. В долгосрочной перспективе начало горячего проката должно сделать завод более привлекательным для долгожданной продажи. НЕЙТРАЛЬНО.АТОН

Русгидро - продажа непрофильного актива поможет привлечь компании денежные средства

- 10 мая 2018, 11:41

- |

Русгидро рассматривает продажу 5% Интер РАО

Коммерсант сообщает, что Русгидро и Интер РАО в настоящее время рассматривают продажу 4.92% Интер РАО, принадлежащих Русгидро. Последняя хочет избавиться от них, продав их Интер РАО за сумму до 20 млрд руб., но с некоторым дисконтом к рыночной цене. Кроме того, Интер РАО может в конечном итоге погасить свои квази-казначейские акции (в настоящее время Интер РАО Капитал, 100%-ой «дочке», принадлежит 18.4% компании, а покупка доли Русгидро увеличила бы эту долю до 23.3%), в связи с чем Роснефтегаз, которому на настоящий момент принадлежит 27.6% Интер РАО, может существенно увеличить свою долю, без необходимости объявлять оферту миноритарным акционерам Интер РАО.

Коммерсант сообщает, что Русгидро и Интер РАО в настоящее время рассматривают продажу 4.92% Интер РАО, принадлежащих Русгидро. Последняя хочет избавиться от них, продав их Интер РАО за сумму до 20 млрд руб., но с некоторым дисконтом к рыночной цене. Кроме того, Интер РАО может в конечном итоге погасить свои квази-казначейские акции (в настоящее время Интер РАО Капитал, 100%-ой «дочке», принадлежит 18.4% компании, а покупка доли Русгидро увеличила бы эту долю до 23.3%), в связи с чем Роснефтегаз, которому на настоящий момент принадлежит 27.6% Интер РАО, может существенно увеличить свою долю, без необходимости объявлять оферту миноритарным акционерам Интер РАО.

Для Русгидро доля в Интер РАО всегда была ключевым непрофильным активом, и ее продажа всегда была вопросом времени. Мы приветствуем этот шаг, так как это позволит Русгидро избавиться от непрофильного актива и одновременно привлечь денежные средства, особенно учитывая, что компания остается в минусе по FCF. Для Интер РАО это хорошая возможность распределить свою значительную денежную подушку в размере 140 млрд руб. Что еще более важно, если квази-казначейские акции действительно будут погашены (эта опция рассматривается), это может стать сильным катализатором для акций Интер РАО поскольку: 1). Это упростило бы ее акционерную структуру избавив ее от ненужных казначейских акций (хотя рынок не учитывает их при расчете рыночной капитализации Интер РАО и мультипликаторов; мы не учитываем казначейские акции в нашем анализе и расчете целевой цены); 2). сокращение количества акций примерно на четверть стимулировало бы рост EPS и дивидендов на акцию соответственно. Учитывая все вышесказанное, мы считаем новость ПОЗИТИВНОЙ для акций Русгидро и Интер РАО.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания