SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Финальные дивиденды Татнефти могут составить всего несколько копеек

- 29 марта 2018, 14:11

- |

Финансовые результаты преимущественно совпали с ожиданиями рынка и нашими прогнозами в части EBITDA и оказались ниже по чистой прибыли из-за разовых списаний на сумму 7,5 млрд руб., поэтому мы оцениваем отчетность как нейтральную. В то же время, по сравнению с предыдущими кварталами отчетность является достаточно сильной: в IV квартале компания отразила рекордно высокую EBITDA в размере 59 млрд руб. (+20% кв/кв) в условиях благоприятной экономической конъюнктуры – роста средней цены на нефть на 20% кв/кв. и слабого рубля.

ИК «Велес Капитал»

Среди основных показателей необходимо выделить рост свободного денежного потока в 2017 г. более чем в 2 раза, до 105 млрд руб. Капитальные затраты снизились на 11%, до 85 млрд руб. Мы положительно оцениваем эту динамику и ожидаем ее сохранения в будущем, так как компания заканчивает фазу пиковых инвестиций в «Танеко» на фоне роста отдачи от вложений.Сидоров Александр

Чистая прибыль по итогам 2017 г. составила 123 млрд руб. Целевым уровнем дивидендных выплат «Татнефти» является большее из 50% чистой прибыли по МСФО (123 млрд руб. в 2017 г.) или по РСБУ (100 млрд руб. в 2017 г.)

Значения, равные 50% от обоих показателей, находятся ниже уже выплаченной суммы в виде промежуточных дивидендов в размере 64 млрд руб., поэтому мы не ожидаем от компании дивидендов по итогам 2017 г.

Если «Татнефть» решит сохранить для их расчета уровень промежуточных дивидендов – 75% чистой прибыли по РСБУ, то, по нашим оценкам, финальные дивиденды составят всего несколько копеек.

ИК «Велес Капитал»

- комментировать

- Комментарии ( 2 )

Причин для замедления роста у акций QIWI нет

- 29 марта 2018, 14:02

- |

QIWI в 4 квартале 2017 года увеличила выручку по МСФО до 4,116 млрд рублей ($71,5 млн), по сравнению с 2,821 млрд рублей годом ранее, говорится в отчете компании.

QIWI продемонстрировала рост операционных и некоторых финансовых показателей. Количество открытых счетов за год увеличилось на 17%, а выручка — на 24%. Компания сохраняет высокую рентабельность EBITDA на уровне 39%, а маржа прибыли составила 30%.

Несмотря на снижение EBITDA и скорректированной прибыли, QIWI остается одной из самых рентабельных компаний финансового сектора. Негативная динамика EBITDA и прибыли стала причиной падения котировок, но оно быстро сменилось ростом.

ИК «Фридом Финанс»

QIWI продемонстрировала рост операционных и некоторых финансовых показателей. Количество открытых счетов за год увеличилось на 17%, а выручка — на 24%. Компания сохраняет высокую рентабельность EBITDA на уровне 39%, а маржа прибыли составила 30%.

Несмотря на снижение EBITDA и скорректированной прибыли, QIWI остается одной из самых рентабельных компаний финансового сектора. Негативная динамика EBITDA и прибыли стала причиной падения котировок, но оно быстро сменилось ростом.

Ожидания компании на 2018 год, предполагающие повышение выручки на 12–16%, на мой взгляд, довольно скромны. Я полагаю, что причин для замедления роста нет. Напротив, ожидания относительно того, что бизнес QIWI пострадает регуляторных ограничений и снижения доли наличных расчетов, не оправдались. Я считаю, что акции QIWI будут лидерами роста в секторе и к концу 2-го квартала смогут вернуться на уровень 1450 руб.Ващенко Георгий

ИК «Фридом Финанс»

Результаты QIWI за 4 квартал 2017 года поддержат котировки ее акций в краткосрочной перспективе

- 29 марта 2018, 13:08

- |

Результаты за 4 кв. 2017 г. оказались лучше ожиданий рынка

Выручка увеличилась на 46% год к году, а скорректированная EBITDA сократилась на 23%… Оператор системы электронных платежей QIWI (QIWI US – без рекомендации) вчера опубликовал финансовые результаты за 4 кв. 2017 г., оказавшиеся лучше ожиданий рынка. Чистая скорректированная выручка увеличилась на 46% (здесь и далее – год к году) до 4,1 млрд руб. (71 млн долл.), на 23% выше консенсус-прогноза. Суммарный объем платежей вырос на 9% до 251 млрд руб. (4,4 млрд долл.). Скорректированная EBITDA сократилась на 23% до 960 млн руб. (17 млн долл.), что превысило рыночный прогноз на 20% и предполагает рентабельность по EBITDA на уровне 23,4% (минус 21,3 п.п.). Скорректированная чистая прибыль снизилась на 32% до 642 млн руб. (11 млн долл.).

…но прогноз на 2018 г. достаточно консервативен. Менеджмент компании опубликовал свой прогноз на 2018 г. (без учета вклада приобретенных у банка Открытие сервисов «Рокетбанк» и «Точка», относительно которых сохраняется высокая степень неопределенности). В частности, QIWI ожидает роста выручки на 12–16% и сокращения скорректированной чистой прибыли на 0–10%.

( Читать дальше )

Выручка увеличилась на 46% год к году, а скорректированная EBITDA сократилась на 23%… Оператор системы электронных платежей QIWI (QIWI US – без рекомендации) вчера опубликовал финансовые результаты за 4 кв. 2017 г., оказавшиеся лучше ожиданий рынка. Чистая скорректированная выручка увеличилась на 46% (здесь и далее – год к году) до 4,1 млрд руб. (71 млн долл.), на 23% выше консенсус-прогноза. Суммарный объем платежей вырос на 9% до 251 млрд руб. (4,4 млрд долл.). Скорректированная EBITDA сократилась на 23% до 960 млн руб. (17 млн долл.), что превысило рыночный прогноз на 20% и предполагает рентабельность по EBITDA на уровне 23,4% (минус 21,3 п.п.). Скорректированная чистая прибыль снизилась на 32% до 642 млн руб. (11 млн долл.).

…но прогноз на 2018 г. достаточно консервативен. Менеджмент компании опубликовал свой прогноз на 2018 г. (без учета вклада приобретенных у банка Открытие сервисов «Рокетбанк» и «Точка», относительно которых сохраняется высокая степень неопределенности). В частности, QIWI ожидает роста выручки на 12–16% и сокращения скорректированной чистой прибыли на 0–10%.

( Читать дальше )

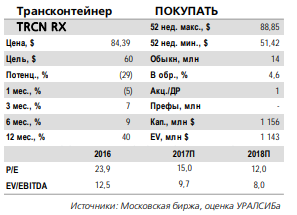

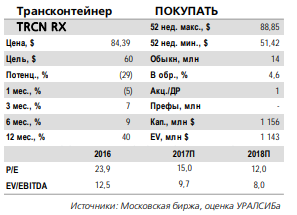

Трансконтейнер - опубликованная отчетность за 2017 год нейтральна для акций

- 29 марта 2018, 12:57

- |

Прибыль за 2017 г. удвоилась, компания увеличивает капзатраты

Рост финансовых показателей благодаря продолжающемуся увеличению контейнерных перевозок. Вчера Трансконтейнер опубликовал отчетность за 2017 г. по МСФО. Выручка возросла на 27% до 65,6 млрд руб., выручка, скорректированная на выплаты третьим сторонам (в основном выплаты инфраструктурной и локомотивной составляющих тарифа РЖД), выросла на 26% до 27,8 млрд руб., при этом объем доходных перевозок вагонным и контейнерным парком компании увеличился на 19,5%. EBITDA выросла на 62% до 11,5 млрд руб., что является максимумом за корпоративную историю Трансконтейнера. Рентабельность по EBITDA возросла на 9 п.п. до 41%. За 4 кв. чистый долг увеличился на 84% до 2,2 млрд руб., при этом по итогам года чистый долг снизился на 37%. Долговая нагрузка остается на низком уровне: показатель Чистый долг/EBITDA составил 0,2.

Рентабельность по EBITDA на многолетнем максимуме. Компания наращивает капзатраты. Рентабельность по EBITDA находится на максимуме за корпоративную историю компании. Финансовые результаты отражают продолжающийся рост рынка контейнерных ж/д перевозок и операционных показателей компании. В 4 кв. объемы контейнерных перевозок Трансконтейнера увеличились на 8,5% год к году до 461 тыс. ДФЭ., а за 2017 г. – на 15,2% до 1,8 млн ДФЭ. Компания ожидает, что в текущем году рост рынка железнодорожных контейнерных перевозок будет в пределах 10%. Объем капзатрат вырос втрое – за год капитальные вложения увеличились на 208% до 6,9 млрд руб., а в 2018 г. планируется нарастить капзатраты до 12 млрд руб.

( Читать дальше )

Рост финансовых показателей благодаря продолжающемуся увеличению контейнерных перевозок. Вчера Трансконтейнер опубликовал отчетность за 2017 г. по МСФО. Выручка возросла на 27% до 65,6 млрд руб., выручка, скорректированная на выплаты третьим сторонам (в основном выплаты инфраструктурной и локомотивной составляющих тарифа РЖД), выросла на 26% до 27,8 млрд руб., при этом объем доходных перевозок вагонным и контейнерным парком компании увеличился на 19,5%. EBITDA выросла на 62% до 11,5 млрд руб., что является максимумом за корпоративную историю Трансконтейнера. Рентабельность по EBITDA возросла на 9 п.п. до 41%. За 4 кв. чистый долг увеличился на 84% до 2,2 млрд руб., при этом по итогам года чистый долг снизился на 37%. Долговая нагрузка остается на низком уровне: показатель Чистый долг/EBITDA составил 0,2.

Рентабельность по EBITDA на многолетнем максимуме. Компания наращивает капзатраты. Рентабельность по EBITDA находится на максимуме за корпоративную историю компании. Финансовые результаты отражают продолжающийся рост рынка контейнерных ж/д перевозок и операционных показателей компании. В 4 кв. объемы контейнерных перевозок Трансконтейнера увеличились на 8,5% год к году до 461 тыс. ДФЭ., а за 2017 г. – на 15,2% до 1,8 млн ДФЭ. Компания ожидает, что в текущем году рост рынка железнодорожных контейнерных перевозок будет в пределах 10%. Объем капзатрат вырос втрое – за год капитальные вложения увеличились на 208% до 6,9 млрд руб., а в 2018 г. планируется нарастить капзатраты до 12 млрд руб.

( Читать дальше )

Ценовой ориентир по акциям Лукойла - 4200-4500 рублей

- 29 марта 2018, 12:39

- |

Торги на российском фондовом рынке в среду проходили в смешанной динамике, лучше всех из «голубых фишек» чувствовал себя «ЛУКОЙЛ», он почти приблизился к своей максимальной цене. По итогам торгов на фондовых рынках США Dow Jones industrial average составил 23848,42 пункта (-9,29 пункта) -0,04%, S&P 500 — 2605,00 пунктов (-7,62 пункта) -0,29%. Может, это стадия затишья перед бурей?

Четверг продолжит оставаться смешанным для нашего рынка, риски начала торговой войны США и Китая оказывают негативное влияние на настроение инвесторов, а также общая политическая напряженность отношений с Россией. Спекулянты чувствуют себя достаточно уверенно, так как можно разнообразить свою торговлю как на понижение, так и на повышение.

3 причины купить акции «ЛУКОЙЛа» или поспекулировать на росте ожиданий:

1 «ЛУКОЙЛ» стал первой компанией в России в своем сектора по всем финансовым показателям.

2. «ЛУКОЙЛ» стал второй компанией на российском фондовом рынке по стоимости после «Сбербанка».

3. Старший вице-президент «ЛУКОЙЛа» Азат Шамсуаров подарил жене Гульнаре Шамсуаровой 28,37 тыс. акций компании (почти на 110 млн. руб.)

( Читать дальше )

Четверг продолжит оставаться смешанным для нашего рынка, риски начала торговой войны США и Китая оказывают негативное влияние на настроение инвесторов, а также общая политическая напряженность отношений с Россией. Спекулянты чувствуют себя достаточно уверенно, так как можно разнообразить свою торговлю как на понижение, так и на повышение.

3 причины купить акции «ЛУКОЙЛа» или поспекулировать на росте ожиданий:

1 «ЛУКОЙЛ» стал первой компанией в России в своем сектора по всем финансовым показателям.

2. «ЛУКОЙЛ» стал второй компанией на российском фондовом рынке по стоимости после «Сбербанка».

3. Старший вице-президент «ЛУКОЙЛа» Азат Шамсуаров подарил жене Гульнаре Шамсуаровой 28,37 тыс. акций компании (почти на 110 млн. руб.)

( Читать дальше )

В 2017 году Акрон увеличил реализацию продукции на 15%

- 29 марта 2018, 11:05

- |

EBITDA Акрона в IV квартале выросла на 9%, до 8,2 млрд руб.

EBITDA Акрона в IV квартале выросла на 9% год к году, до 8,2 млрд рублей, следует из сообщения компании. Чистая прибыль составила 4,1 млрд рублей, оставшись на уровне аналогичного периода 2016 года. Выручка компании за IV квартал составила 25 млрд рублей, увеличившись на 11% год к году. Выручка Акрона за 2017 год выросла на 6% — до 94,3 млрд рублей. Показатель EBITDA за 2017 год остался на уровне предыдущего года — 29,82 млрд рублей. Чистая прибыль Акрона за прошлый год составила 14,3 млрд рублей против 25,5 млрд рублей годом ранее.

EBITDA Акрона в IV квартале выросла на 9% год к году, до 8,2 млрд рублей, следует из сообщения компании. Чистая прибыль составила 4,1 млрд рублей, оставшись на уровне аналогичного периода 2016 года. Выручка компании за IV квартал составила 25 млрд рублей, увеличившись на 11% год к году. Выручка Акрона за 2017 год выросла на 6% — до 94,3 млрд рублей. Показатель EBITDA за 2017 год остался на уровне предыдущего года — 29,82 млрд рублей. Чистая прибыль Акрона за прошлый год составила 14,3 млрд рублей против 25,5 млрд рублей годом ранее.

В 2017 году Акрон увеличил реализацию продукции в физическом выражении на 15%, однако слабая динамика цен на удобрение и укрепление рубля нивелировали этот фактор. В результате рост выручки составил всего 6%. При этом увеличение издержек стало причиной более слабой динамики EBITDA и сокращению маржи компании. Сильное падение прибыли объясняется высокой базой 2016 года, когда Акрон получил доход от продажи доли в Уралкалии, а также положительным эффектом от курсовых разниц.Промсвязьбанк

Акрон - EBITDA за 4К выросла на 17% кв/кв до 8.2 млрд рублей

- 29 марта 2018, 10:47

- |

Акрон: EBITDA за 4К17 +17% кв/кв, почти нулевой FCF, долговая нагрузка растет

Выручка составила 25.1 млрд руб. (+12% кв/кв, +11% г/г), выручка за весь год составила 94.3 млрд руб. — на 1% выше консенсус-прогноза. На выручке и показателях прибыли благоприятно отразился рост бенчмарк-цен на карбамид ($239/т в 4К, +17% кв/кв) и аммиак ($286 млн в 4К, +44% кв/кв). EBITDA составила 8.2 млрд руб. (+17% кв/кв, +9% г/г), EBITDA за весь год — 29.8 млрд руб. — в рамках консенсус-прогноза. Свободный денежный поток упал до 0.1 млрд руб. (-97% кв/кв и г/г) на фоне роста капзатрат (3.1 млрд руб., +26% кв/кв) и роста оборотного капитала на 2 млрд руб. Свободный денежный поток за весь год составил 5.4 млрд руб. и оказался почти на 50% ниже консенсус-прогноза. Чистый долг вырос до 60.2 млрд руб. против 52.1 млрд руб. на конец 3К; соотношение чистый долг/EBITDA подскочило до 2.0x (против 1.8x на конец 3К). Чистая прибыль: 4.1 млрд руб. (-50% кв/кв, +1% г/г); снижение в квартальном сопоставлении преимущественно объясняется тем, что в 3К компания зафиксировала прибыль в размере 6.7 млрд руб. от операций в производными финансовыми инструментами. Чистая прибыль за год в размере 14.3 млрд руб. отстала от консенсус-прогноза на 19%. Прогноз по рынку: Акрон ожидает, что экспорт карбамида из Китая упадет до 2 млн т в 2018, в то время как высокая себестоимость производства в стране ($305/т FOB на настоящий момент) должна поддержать высокие мировые цены.

( Читать дальше )

Выручка составила 25.1 млрд руб. (+12% кв/кв, +11% г/г), выручка за весь год составила 94.3 млрд руб. — на 1% выше консенсус-прогноза. На выручке и показателях прибыли благоприятно отразился рост бенчмарк-цен на карбамид ($239/т в 4К, +17% кв/кв) и аммиак ($286 млн в 4К, +44% кв/кв). EBITDA составила 8.2 млрд руб. (+17% кв/кв, +9% г/г), EBITDA за весь год — 29.8 млрд руб. — в рамках консенсус-прогноза. Свободный денежный поток упал до 0.1 млрд руб. (-97% кв/кв и г/г) на фоне роста капзатрат (3.1 млрд руб., +26% кв/кв) и роста оборотного капитала на 2 млрд руб. Свободный денежный поток за весь год составил 5.4 млрд руб. и оказался почти на 50% ниже консенсус-прогноза. Чистый долг вырос до 60.2 млрд руб. против 52.1 млрд руб. на конец 3К; соотношение чистый долг/EBITDA подскочило до 2.0x (против 1.8x на конец 3К). Чистая прибыль: 4.1 млрд руб. (-50% кв/кв, +1% г/г); снижение в квартальном сопоставлении преимущественно объясняется тем, что в 3К компания зафиксировала прибыль в размере 6.7 млрд руб. от операций в производными финансовыми инструментами. Чистая прибыль за год в размере 14.3 млрд руб. отстала от консенсус-прогноза на 19%. Прогноз по рынку: Акрон ожидает, что экспорт карбамида из Китая упадет до 2 млн т в 2018, в то время как высокая себестоимость производства в стране ($305/т FOB на настоящий момент) должна поддержать высокие мировые цены.

( Читать дальше )

QIWI - выручка за 4 квартал 2017 года выше ожиданий рынка. Компания представит обновленную стратегию во 2 квартале

- 29 марта 2018, 10:00

- |

QIWI опубликовала хорошие результаты за 4К17 по МСФО

Скорректированная чистая выручка за 4К17 выросла на 46% г/г до 4.1 млрд руб., в том числе, чистая выручка сегмента платных услуг увеличилась на 24% до 3.5 млрд руб. (на 6% выше консенсус-прогноза). Скорректированный показатель EBITDA снизился на 23% до 0.96 млрд руб. (на 20% выше консенсус-прогноза), а рентабельность EBITDA составила 39%. Скорректированная чистая прибыль упала на 32% до 0.64 млрд руб. (против консенсус-прогноза 0.44 млрд руб.). Скорректированная чистая прибыль без учета эффекта проекта СОВЕСТЬ увеличилась на 47% до 2 млрд руб. Общие объемы платежей через терминалы QIWI выросли на 9% до 251 млрд руб., а средняя доходность выручки составила 1.2% (против 1.03% годом ранее). Компания прогнозирует, что рост скорректированной чистой выручки составит 12-16% г/г.

Скорректированная чистая выручка за 4К17 выросла на 46% г/г до 4.1 млрд руб., в том числе, чистая выручка сегмента платных услуг увеличилась на 24% до 3.5 млрд руб. (на 6% выше консенсус-прогноза). Скорректированный показатель EBITDA снизился на 23% до 0.96 млрд руб. (на 20% выше консенсус-прогноза), а рентабельность EBITDA составила 39%. Скорректированная чистая прибыль упала на 32% до 0.64 млрд руб. (против консенсус-прогноза 0.44 млрд руб.). Скорректированная чистая прибыль без учета эффекта проекта СОВЕСТЬ увеличилась на 47% до 2 млрд руб. Общие объемы платежей через терминалы QIWI выросли на 9% до 251 млрд руб., а средняя доходность выручки составила 1.2% (против 1.03% годом ранее). Компания прогнозирует, что рост скорректированной чистой выручки составит 12-16% г/г.

Результаты выглядят достаточно сильными. Выручка компании оказалась намного выше ожиданий рынка из-за вклада Точки, а показатели прибыли высоки за счет стабильного развития профильного бизнеса. В частности, сильную динамику продемонстрировали сегменты электронной коммерции и денежных переводов. Свыше 35% Qiwi сейчас контролируется банком Открытие, и пока нет ясности, каким образом будет происходить сотрудничество двух компаний. Мы ожидаем, что Qiwi представит обновленную стратегию во 2К18.АТОН

Татнефть опубликует очень сильную отчетность

- 28 марта 2018, 20:26

- |

29 марта «Татнефть» опубликует финансовые результаты за IV квартал и полный 2017 г.

ИК «Велес Капитал»

Согласно нашим расчетам, EBITDA «Татнефти» в IV квартале составит 56 млрд руб. (+35% кв/кв.), что станет для компании историческим рекордом. Основным фактором положительной динамики финансовых результатов в отчетном периоде был рост средней цены на нефть на 19% кв/кв до 60 долл. за баррель на фоне слабого рубля.Сидоров Александр

Мы ожидаем выручку в IV квартале в размере 190 млрд руб. (+12% кв/кв), чистую прибыль без учета разовых списаний – на уровне 41 млрд руб. (+52 кв/кв). Таким образом, чистая прибыль по МСФО за 2017 г. ожидается в размере 130 млрд руб.

Целевым уровнем для расчета дивидендов «Татнефти» является 50% чистой прибыли либо по РСБУ, либо по МСФО, в зависимости от того, какая из них больше. Согласно нашим расчетам, на дивиденды за IV квартал 2017 г. может быть направлена сумма, исходя из 2 сценариев:

1. 50% чистой прибыли по РСБУ/МСФО – целевой уровень компании. Чистая прибыль по российским стандартам составила 100 млрд руб., что ниже нашего прогноза по МСФО. 50% от ожидаемой чистой прибыли по МСФО составляют 65 млрд руб. Компания уже выплатила 64 млрд руб. в виде промежуточных дивидендов по итогам 9 месяцев 2017 г., поэтому при этом сценарии финальные дивиденды будут символическими – несколько копеек;

2. 75% чистой прибыли по РСБУ – то, что заплатила «Татнефть» в виде промежуточных дивидендов — по итогам 9 месяцев 2017 г. В этом случае дивиденды за IV квартал составят, по нашим расчетам, 4,73 руб. на оба вида акций с квартальной доходностью на уровне 0,8% и 1,1% для обыкновенных и привилегированных акций соответственно.

Мы считаем, что «Татнефть» опубликует очень сильную отчетность, и ожидаем от нее положительного влияния на акции компании. Однако отмечаем, что «Татнефть» включает в расчет EBITDA бумажные расходы, что, на наш взгляд, искажает суть показателя, как индикатора операционного денежного потока, поэтому официальные цифры могут оказаться ниже ожиданий.

ИК «Велес Капитал»

Снижение рентабельности скорректированной EBITDA X5 Retail Group уже учтено рынком

- 28 марта 2018, 20:13

- |

В четверг, 29 марта, будут опубликованы показатели X5 Retail Group за четвертый квартал 2017 года по МСФО.

Компания уже сообщила, что розничная выручка в 4К17 превысила уровень годичной давности на 23,4% (в 3К17 — на 24,9%), а сопоставимые продажи выросли по сравнению с аналогичным периодом 2016 года на 3,5%. Мы связываем ухудшение динамики выручки с ослаблением позитивного эффекта от концептуального обновления магазинов и сравнительно низкими темпами инфляции. По нашим оценкам, консолидированная выручка за четвертый квартал должна составить 361,4 млрд. руб.Sberbank CIB

Мы ожидаем по итогам квартала валовой прибыли на сумму 84,0 млрд. руб., такой показатель предполагает валовую рентабельность на уровне 23,3% (в 3К17 она составила 23,7%, а в четвертом квартале 2016 года — 24,3%). На валовую рентабельность негативно влияли активные промоакции (это общеотраслевая тенденция) и увеличение доли региональных магазинов в структуре выручки.

Операционные расходы в октябре — декабре, по нашим оценкам, вероятно, превысили уровень 3К17, и составили 17,5% выручки (без учета амортизации и программ долгосрочного стимулирования сотрудников). Такие ожидания резко противоречат историческим сезонным тенденциям (которые предполагают снижение общих, коммерческих и административных расходов к концу года в связи с ростом выручки) и они обусловлены несколькими обстоятельствами. скорректированной EBITDA X5 Retail Group уже учтено рынком.

В частности, в 3К17 X5 Retail Group увеличила среднюю численность персонала на один магазин и повысила заработную плату, что позволяет ожидать роста расходов на оплату труда. Кроме того, компания активно открывала новые торговые точки и приобрела в Москве, Подмосковье и Санкт-Петербурге супермаркеты «О'Кей», расположенные в районах, где проживает население с более высокими доходами. Такие магазины отличаются сравнительно низкой плотностью продаж, но при этом требуют более высоких операционных затрат.

Соответственно, по итогам четвертого квартала можно ожидать роста арендных расходов и пропорционального увеличения прочих операционных затрат. Скорректированная EBITDA, по нашим оценкам, в октябре — декабре, вероятно, превысила уровень годичной давности на 6%, составив 24,3 млрд. руб., а рентабельность по этому показателю составила 6,7% (в 4К16 она достигала 7,8%). Расходы на долгосрочное стимулирование сотрудников, вероятно, составили 1,0 млрд. руб. при нескорректированной EBITDA на сумму 23,3 млрд. руб. (рентабельность 6,5%). Чистую прибыль по итогам квартала мы прогнозируем в размере около 7,8 млрд. руб.

Мы полагаем, что реакция рынка на эти показатели будет нейтральной. С момента негативного январского пересмотра нашей рекомендации по акциям X5 Retail Group они уже подешевели на 20%, т. е. снижение рентабельности уже в основном учтено рынком. При этом мы рассчитываем, что компания анонсирует дивиденды за 2017 год (мы исходим из того, что она распределит среди акционеров 50% чистой прибыли) и прокомментирует текущую ситуацию (по нашим оценкам, в январе — марте выручка должна вырасти на 22,5%).

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания