SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Лукойл: День инвестора: елей на душу

- 26 марта 2018, 20:24

- |

Лукойл представил Стратегию 2027

Поскольку цена на нефть очень волатильна, и эта волатильность скорее всего сохранится в долгосрочной перспективе, ЛУКОЙЛ в своей инвестиционной политике в 2018-27 будет придерживаться прогноза в $50/барр. Это поможет компании поддерживать достаточный FCF для обеспечения прогрессивной дивидендной политики в перспективе. Кроме того, компания сосредоточится на рентабельности, а не на физическом росте добычи, сделав упор на высокорентабельную добычу – в результате этого рост среднегодовой добычи углеводородов на 1% будет транслироваться в CAGR EBITDA на баррель 5% к 2020 году, а затем 2-3%. ЛУКОЙЛ не планирует масштабных инвестиций в переработку, будет поддерживать капзатраты на уровне поддержки, а также займется оптимизацией затрат и дальнейшим усилением каналов сбыта. Для достижения этих целей компании понадобятся годовые капзатраты на уровне около $8 млрд, что предполагает ориентацию в первую очередь на Россию (80% капвложений) и сохранение чрезвычайно избирательной и консервативной позиции в отношении международных проектов.

… дивиденды при любой ситуации на рынке, и...

( Читать дальше )

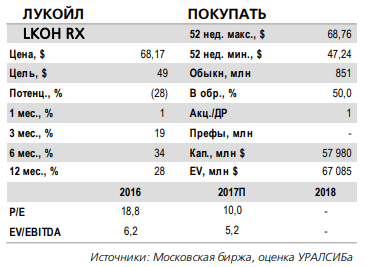

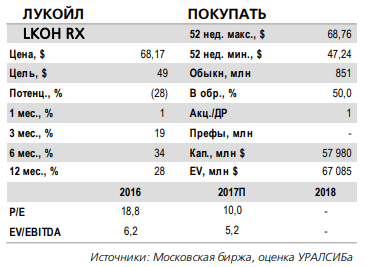

В прошлую пятницу ЛУКОЙЛ провел свой День инвестора в Лондоне. На мероприятии присутствовал менеджмент компании во главе с основным акционером и президентом компании Вагитом Алекперовым. Компания подробно и в деталях представила свою Стратегию 2027, рассказав о различных аспектах, которые мы обсудим ниже. Подводя итог, скажем, что презентация оставила очень хорошее впечатление, фактически предоставив всю информацию, которую инвесторам традиционно нравится слышать. Мы подтверждаем рекомендацию ПОКУПАТЬ для ЛУКОЙЛа и целевую цену $78 за GDR.Все, что вы хотели услышать, или мудрый консерватизм...

Поскольку цена на нефть очень волатильна, и эта волатильность скорее всего сохранится в долгосрочной перспективе, ЛУКОЙЛ в своей инвестиционной политике в 2018-27 будет придерживаться прогноза в $50/барр. Это поможет компании поддерживать достаточный FCF для обеспечения прогрессивной дивидендной политики в перспективе. Кроме того, компания сосредоточится на рентабельности, а не на физическом росте добычи, сделав упор на высокорентабельную добычу – в результате этого рост среднегодовой добычи углеводородов на 1% будет транслироваться в CAGR EBITDA на баррель 5% к 2020 году, а затем 2-3%. ЛУКОЙЛ не планирует масштабных инвестиций в переработку, будет поддерживать капзатраты на уровне поддержки, а также займется оптимизацией затрат и дальнейшим усилением каналов сбыта. Для достижения этих целей компании понадобятся годовые капзатраты на уровне около $8 млрд, что предполагает ориентацию в первую очередь на Россию (80% капвложений) и сохранение чрезвычайно избирательной и консервативной позиции в отношении международных проектов.

… дивиденды при любой ситуации на рынке, и...

( Читать дальше )

- комментировать

- Комментарии ( 0 )

РусГидро опубликовала слабую отчетность

- 26 марта 2018, 19:49

- |

До конца мая 2018 года «РусГидро» выработает новый подход к расчету дивидендов и вынесет предложения на обсуждение правительства, сообщил первый замгендиректора компании Джордж Рижинашвили на телефонной конференции по итогам публикации финансовой отчетности.

Чистая прибыль «РусГидро» по МСФО за 2017 год снизилась в 1,7 раза и составила 22,451 млрд рублей, следует из отчетности компании. EBITDA компании выросла на 3,7% и составила 104,04 млрд рублей. Выручка за отчетный период сократилась на 7% — до 348,2 млрд рублей. Прибыль от операционной деятельности упала до 77,749 млрд рублей (-12%), доналоговая прибыль снизилась в 1,5 раза – до 35,519 млрд рублей.

Чистая прибыль «РусГидро» по РСБУ за 2017 год составила 36,149 млрд рублей, снизившись на 14% по отношению к аналогичному показателю 2016 года.

EBITDA компании выросла на 5% — до 77,57 млрд рублей. Скорректированная чистая прибыль компании сократилась на 26% и составила 44,2 млрд рублей. Выручка компании увеличилась в 1,3 раза – до 144,697 млрд рублей. Валовая прибыль выросла на 4% — до 60389 млрд рублей. Доналоговая прибыль снизилась на 10%- до 49478 млрд рублей.

( Читать дальше )

Чистая прибыль «РусГидро» по МСФО за 2017 год снизилась в 1,7 раза и составила 22,451 млрд рублей, следует из отчетности компании. EBITDA компании выросла на 3,7% и составила 104,04 млрд рублей. Выручка за отчетный период сократилась на 7% — до 348,2 млрд рублей. Прибыль от операционной деятельности упала до 77,749 млрд рублей (-12%), доналоговая прибыль снизилась в 1,5 раза – до 35,519 млрд рублей.

Чистая прибыль «РусГидро» по РСБУ за 2017 год составила 36,149 млрд рублей, снизившись на 14% по отношению к аналогичному показателю 2016 года.

EBITDA компании выросла на 5% — до 77,57 млрд рублей. Скорректированная чистая прибыль компании сократилась на 26% и составила 44,2 млрд рублей. Выручка компании увеличилась в 1,3 раза – до 144,697 млрд рублей. Валовая прибыль выросла на 4% — до 60389 млрд рублей. Доналоговая прибыль снизилась на 10%- до 49478 млрд рублей.

( Читать дальше )

Лукойл - выкуп акций – дополнительный канал распределения прибыли

- 26 марта 2018, 12:57

- |

Компания планирует консервативный органический рост добычи при умеренных капзатратах

Приоритет – добывающие проекты с налоговыми льготами в РФ. В пятницу ЛУКОЙЛ провел День инвестора, на котором представил среднесрочные планы и долгосрочную стратегию компании. Приоритетом инвестиционной программы остается сектор разведки и добычи, а в его рамках – месторождения в РФ, пользующиеся льготным режимом налогообложения. ЛУКОЙЛ планирует средний рост добычи углеводородов на 1% в год в течение 10 лет без учета доли компании в реализации иракских проектов. При этом капиталовложения компании составят в среднем 8 млрд долл. в год в течение десяти лет, из которых на сектор разведки и добычи придется около 85%.

Органический рост добычи с минимальными рисками потерь на разведке. ЛУКОЙЛ планирует обеспечить рост добычи углеводородов главным образом за счет органического роста, используя существующую базу запасов. Компенсация естественного снижения добычи планируется за счет месторождений каспийского и балтийского шельфа, проектов в Тимано-Печоре и уральском регионе, месторождений с трудноизвлекаемыми запасами и вязкой нефтью, а также небольших месторождений в Западной Сибири. На долю проектов с высоким геологическим риском придется не более 20% бюджета геологоразведочных работ. Мощности первичной переработки не планируется наращивать, но выход светлых нефтепродуктов должен быть повышен на российских НПЗ компании с 69% в 2017 г. до 71% в 2020 г. и 76% с 2026 г.

( Читать дальше )

Приоритет – добывающие проекты с налоговыми льготами в РФ. В пятницу ЛУКОЙЛ провел День инвестора, на котором представил среднесрочные планы и долгосрочную стратегию компании. Приоритетом инвестиционной программы остается сектор разведки и добычи, а в его рамках – месторождения в РФ, пользующиеся льготным режимом налогообложения. ЛУКОЙЛ планирует средний рост добычи углеводородов на 1% в год в течение 10 лет без учета доли компании в реализации иракских проектов. При этом капиталовложения компании составят в среднем 8 млрд долл. в год в течение десяти лет, из которых на сектор разведки и добычи придется около 85%.

Органический рост добычи с минимальными рисками потерь на разведке. ЛУКОЙЛ планирует обеспечить рост добычи углеводородов главным образом за счет органического роста, используя существующую базу запасов. Компенсация естественного снижения добычи планируется за счет месторождений каспийского и балтийского шельфа, проектов в Тимано-Печоре и уральском регионе, месторождений с трудноизвлекаемыми запасами и вязкой нефтью, а также небольших месторождений в Западной Сибири. На долю проектов с высоким геологическим риском придется не более 20% бюджета геологоразведочных работ. Мощности первичной переработки не планируется наращивать, но выход светлых нефтепродуктов должен быть повышен на российских НПЗ компании с 69% в 2017 г. до 71% в 2020 г. и 76% с 2026 г.

( Читать дальше )

Достоверность новости об интересе АФК «Системы» к активам RCom вызывает сомнения

- 26 марта 2018, 12:48

- |

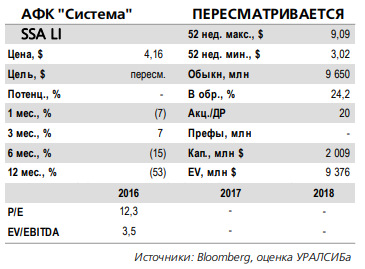

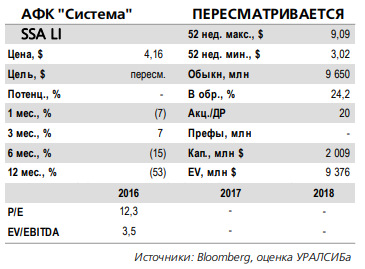

По сообщениям индийских СМИ, Система сделала лучшее предложение за активы RCom

Система может предложить 1,5 млрд долл., включая наличные и долг. АФК «Система» сделала наилучшее предложение для покупки активов индийской Reliance Communications (RCom), которые включают бизнес по оказанию корпоративных услуг, дата- центры, подводные коммуникационные кабели. Об этом сообщает Интерфакс со ссылкой на The Economic Times. Предложение оценивается в 1,5 млрд долл., включая 1,2 млрд долл. наличными и 300 млн долл. долга RCom перед Системой. Также по данным индийского издания, Система может быть заинтересована в том, чтобы полностью выкупить RCom.

RCom является партнером Системы в Индии по телекоммуникационному бизнесу. В октябре прошлого года была закрыта сделка по слиянию активов SSTL (индийская дочерняя компания Системы) и RCom, заключенная в 2015 г. В результате сделки SSTL получила 10% акций RCom, а миноритарии SSTL – опцион на обмен своих акций на акции RCom. RCom – четвертый по величине мобильный оператор Индии с рыночной долей примерно 12% и абонентской базой около 100 млн абонентов.

( Читать дальше )

Система может предложить 1,5 млрд долл., включая наличные и долг. АФК «Система» сделала наилучшее предложение для покупки активов индийской Reliance Communications (RCom), которые включают бизнес по оказанию корпоративных услуг, дата- центры, подводные коммуникационные кабели. Об этом сообщает Интерфакс со ссылкой на The Economic Times. Предложение оценивается в 1,5 млрд долл., включая 1,2 млрд долл. наличными и 300 млн долл. долга RCom перед Системой. Также по данным индийского издания, Система может быть заинтересована в том, чтобы полностью выкупить RCom.

RCom является партнером Системы в Индии по телекоммуникационному бизнесу. В октябре прошлого года была закрыта сделка по слиянию активов SSTL (индийская дочерняя компания Системы) и RCom, заключенная в 2015 г. В результате сделки SSTL получила 10% акций RCom, а миноритарии SSTL – опцион на обмен своих акций на акции RCom. RCom – четвертый по величине мобильный оператор Индии с рыночной долей примерно 12% и абонентской базой около 100 млн абонентов.

( Читать дальше )

Выгодная продажа Denizbank может повысить дивиденды Сбербанка

- 26 марта 2018, 12:05

- |

Сбербанк может продать турецкую «дочку» за 5,5 млрд долл.

По информации «Коммерсанта», Сбербанк может закрыть сделку по продаже турецкого DenizBank дубайскому Emirates NBD в 3 кв. Сумма сделки может составить 5,5 млрд долл. Ранее агентство Reuters сообщало, что Сбербанк продает турецкую «дочку» за 5,3 млрд долл.

По информации «Коммерсанта», Сбербанк может закрыть сделку по продаже турецкого DenizBank дубайскому Emirates NBD в 3 кв. Сумма сделки может составить 5,5 млрд долл. Ранее агентство Reuters сообщало, что Сбербанк продает турецкую «дочку» за 5,3 млрд долл.

Выгодная продажа потенциально может повысить дивиденды Сбербанка. Как указывает «Коммерсант», руководство Сбербанка считает, что предложение Emirates NBD очень привлекательное и перевешивает сомнения по целесообразности продажи «самого успешного зарубежного актива». Предполагаемая цена продажи выше цены покупки DenizBank в 2012 г. на 2 млрд долл., потенциально эта сделка может позволить Сбербанку выплатить дополнительные дивиденды. Наш изначальный прогноз по дивидендам составлял 35% от чистой прибыли по МСФО за 2017 г., что предполагает дивидендную доходность 4,4% для обыкновенных и 5,3% – для привилегированных акций. Набсовет вынесет рекомендацию по размеру дивидендов 17 апреля.Уралсиб

Газпром нефть - следуя за баррелем

- 26 марта 2018, 11:56

- |

Положением о дивидендной политике закреплен минимальный размер годовых дивидендов по акциям «Газпром нефти» – этот размер не должен быть менее большего из следующих показателей: 15% от консолидированного финансового результата Группы «Газпром нефть», определяемой в соответствии с МСФО, или 25% от чистой прибыли Компании, определяемой в соответствии с РСБУ. Поскольку компания не контролируется государством непосредственно, а через «Газпром», на нее формально не распространяется требование правительства направлять на дивиденды 50% прибыли по МСФО.

По итогам 2016 года «Газпром нефть» направила на дивиденды 25,3% от чистой прибыли группы по МСФО или 50,64 млрд рублей. Размер дивидендов составил 10,68 рублей на одну обыкновенную акцию.

ГК «Финам»

По итогам 2016 года «Газпром нефть» направила на дивиденды 25,3% от чистой прибыли группы по МСФО или 50,64 млрд рублей. Размер дивидендов составил 10,68 рублей на одну обыкновенную акцию.

У «Газпром нефти» достаточно комфортный размер чистого долга и относительно невысокий для отрасли показатель EV/EBITDA, что свидетельствует о некоторой недооценке компании относительно конкурентов.Калачев Алексей

В 2017 году компания вернулась к практике выплаты промежуточных дивидендов. За 9 месяцев 2017 было принято дивиденды в размере 10 рублей на одну обыкновенную акцию. Исходя из данных по чистой прибыли, общий размер дивидендов за 2017 год может составить порядка 14 рублей на акцию. Ранее сообщалось, что «Газпром нефть» допускает в перспективе увеличение дивидендных выплат до 20 руб. на акцию.

ГК «Финам»

Магнит ожидает роста выручки в диапазоне 7-9% в нынешнем году

- 26 марта 2018, 11:43

- |

EBITDA Магнита в IV квартале упала на 18,9%, до 22,3 млрд рублей, по итогам года — на 14,9%, до 91,8 млрд рублей

EBITDA Магнита в IV квартале упала на 18,9%, до 22,3 млрд рублей, по итогам года — на 14,9%, до 91,8 млрд рублей. Рентабельность EBITDA в IV квартале составила 7,38% (9,67% годом ранее) и 8,03% в 2017 году (10,03%). Чистая прибыль в IV квартале сократилась на 41,7%, до 7,87 млрд рублей, по итогам года — на 34,7%, до 35,5 млрд рублей. Чистая рентабельность по итогам квартала составила 2,6% (4,74% год назад), по итогам года — 3,11% (5,06%). Выручка компании в IV квартале выросла на 6,2% (до 302,3 млрд рублей), за год — на 6,4%, до 1,14 трлн рублей.

EBITDA Магнита в IV квартале упала на 18,9%, до 22,3 млрд рублей, по итогам года — на 14,9%, до 91,8 млрд рублей. Рентабельность EBITDA в IV квартале составила 7,38% (9,67% годом ранее) и 8,03% в 2017 году (10,03%). Чистая прибыль в IV квартале сократилась на 41,7%, до 7,87 млрд рублей, по итогам года — на 34,7%, до 35,5 млрд рублей. Чистая рентабельность по итогам квартала составила 2,6% (4,74% год назад), по итогам года — 3,11% (5,06%). Выручка компании в IV квартале выросла на 6,2% (до 302,3 млрд рублей), за год — на 6,4%, до 1,14 трлн рублей.

Магнит опубликовал аудированную отчетность, ранее инвесторы могли ознакомиться с неаудированной. В целом, результаты не существенно отличаются от предыдущего отчета и их можно охарактеризовать как слабые. Магнит подтвердил прежние прогнозы роста выручки, расширения сети и капитальных затрат на 2018 год. Магнит подтвердил ранее озвученные прогнозы: рост выручки ожидается в диапазоне 7-9%,. Компания планирует открыть 1,5 тыс. магазинов «у дома», 700 магазинов дрогери, 20 гипермаркетов и супермаркетов (данные gross, без учета закрытий) и обновить 1,2 тыс. магазинов.Промсвязьбанк

Черкизово - суммарная стоимость дивидендов компании составит около 135 рублей на акцию

- 26 марта 2018, 11:32

- |

Черкизово по итогам 2017 г. выплатит максимальные с 2014 г. дивиденды — 75,07 руб. на акцию

Акционеры ПАО Группа Черкизово на годовом собрании в пятницу утвердили рекомендацию совета директоров о выплате дивидендов по итогам 2017 года в размере 75,07 рубля на акцию номиналом 0,01 рубля, передал корреспондент Интерфакса с собрания. Это максимальный размер дивидендов, которые компания выплачивает с 2014 года. Датой, на которую определяются лица, имеющие право на получение дивидендов, определено 3 апреля 2018 года.

Акционеры ПАО Группа Черкизово на годовом собрании в пятницу утвердили рекомендацию совета директоров о выплате дивидендов по итогам 2017 года в размере 75,07 рубля на акцию номиналом 0,01 рубля, передал корреспондент Интерфакса с собрания. Это максимальный размер дивидендов, которые компания выплачивает с 2014 года. Датой, на которую определяются лица, имеющие право на получение дивидендов, определено 3 апреля 2018 года.

В 2017 году компания выплатила 2,63 млрд рублей (59,82 рубля на акцию) за первое полугодие и из нераспределенной прибыли за 2014-2016 годы, т.е. с учетом озвученных 75,07 руб./акцию, суммарно акционеры получат около 135 руб./акцию. Это дает дивидендную доходность к текущей цене в 10,4%.Промсвязьбанк

Сбербанк - средства от продажи Denizbank могут пойти на дивиденды

- 26 марта 2018, 11:26

- |

Сбербанк может продать Denizbank за $5,5 млрд — газета

Сбербанк России может продать турецкий дочерний Denizbank за $5,5 млрд, сообщает газета Коммерсантъ со ссылкой на свои источники. На прошлой неделе агентство Reuters сообщало, что Denizbank будет продан за $5,3 млрд. По данным Коммерсанта, сделка будет закрыта в третьем квартале. Сбербанк еще в конце января подтвердил информацию о том, что переговоры о продаже турецкого актива ведутся с дубайским банком Emirates NBD. Газета пишет, что потенциальный покупатель сам вышел на руководство российского банка в рамках своей стратегии расширения бизнеса.

Сбербанк России может продать турецкий дочерний Denizbank за $5,5 млрд, сообщает газета Коммерсантъ со ссылкой на свои источники. На прошлой неделе агентство Reuters сообщало, что Denizbank будет продан за $5,3 млрд. По данным Коммерсанта, сделка будет закрыта в третьем квартале. Сбербанк еще в конце января подтвердил информацию о том, что переговоры о продаже турецкого актива ведутся с дубайским банком Emirates NBD. Газета пишет, что потенциальный покупатель сам вышел на руководство российского банка в рамках своей стратегии расширения бизнеса.

Сбербанк купил Denizbank (99,85%) в 2012 году у бельгийской группы Dexia за 3,5 млрд долл. Если его удастся продать за 5,3-5,5 млрд долл., то Сбербанк получит положительную переоценку в 1,8-2 млрд долл., которые «пойдут» в прибыль и теоретически могут быть выплачены в виде дивидендов. Сумма в 1,8-2 млрд долл. составляет 1,8-2% от текущей капитализации Сбербанка.Промсвязьбанк

Лукойл планирует наращивать дивиденды на уровень не менее инфляции

- 26 марта 2018, 11:19

- |

ЛУКОЙЛ с высокой вероятностью начнет buyback в 2018 г.

ЛУКОЙЛ планирует с высокой вероятностью в текущем году начать программу buyback, сообщил первый вице-президент НК Александр Матыцын на Дне инвестора в Лондоне. По его словам, приобретение акций будет осуществляться на дочернее общество в силу специфики российского законодательства. В дальнейшем эти акции будут погашаться. ЛУКОЙЛ планирует направить на buyback $2-3 млрд в течение пяти лет.

ЛУКОЙЛ планирует с высокой вероятностью в текущем году начать программу buyback, сообщил первый вице-президент НК Александр Матыцын на Дне инвестора в Лондоне. По его словам, приобретение акций будет осуществляться на дочернее общество в силу специфики российского законодательства. В дальнейшем эти акции будут погашаться. ЛУКОЙЛ планирует направить на buyback $2-3 млрд в течение пяти лет.

Исходя из текущей капитализации ЛУКОЙЛа, на buyback будет направлено 3,5-5,2% от нее. С учетом того, что выкуп акций будет осуществляться без привязки к конкретным датам, в периоды снижения котировок компания вполне может их поддержать. ЛУКОЙЛ озвучил свои планы по дивидендам и планирует наращивать их на уровень не менее инфляции. За 2017 года рынок ждет суммарных выплат от ЛУКОЙЛа в 210 руб./акцию (+7,7% к 2016 году), дивидендная доходность оценивается в 5,4%.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания