SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Давление на акции Магнита будет сохраняться в краткосрочной перспективе

- 26 марта 2018, 11:04

- |

Магнит: отчетность по МСФО выявила существенный рост уровня запасов, из-за чего FCF оказался отрицательным в 2017, впервые с 2013

Уровни запасов выросли на 20.2%, достигнув исторических максимумов по обороту — 70.6 дней из-за: 1) увеличившейся доли косметической продукции, которая может храниться более длительное время, 2) затоваривания, связанного с покупкой товаров по промо-акциям, и 3) стремительной экспансии в регионах. Финансовая отчетность показала, что чистый оборотный капитал вырос с 2% выручки в 2013 до 6.1% в 2017, требуя дополнительных инвестиций в 46.6 млрд руб. в оборотный капитал. В отличие от других публичных ритейлеров, ухудшение циклов оборотного капитала у Магнита преимущественно связано с высоким уровнем запасов, а не с более коротким периодом погашения кредиторской задолженности.

Уровни запасов выросли на 20.2%, достигнув исторических максимумов по обороту — 70.6 дней из-за: 1) увеличившейся доли косметической продукции, которая может храниться более длительное время, 2) затоваривания, связанного с покупкой товаров по промо-акциям, и 3) стремительной экспансии в регионах. Финансовая отчетность показала, что чистый оборотный капитал вырос с 2% выручки в 2013 до 6.1% в 2017, требуя дополнительных инвестиций в 46.6 млрд руб. в оборотный капитал. В отличие от других публичных ритейлеров, ухудшение циклов оборотного капитала у Магнита преимущественно связано с высоким уровнем запасов, а не с более коротким периодом погашения кредиторской задолженности.

Мы считаем результаты негативными. Необычная для отрасли политика оборотного капитала Магнита, которая предполагает быстрый оборот кредиторской задолженности, чтобы добиться более выгодных условий поставок, привела к существенному росту чистого оборотного капитала Магнита. С другой стороны, X5 и Лента демонстрировали отрицательный или нейтральные циклы конверсии наличности. Хотя мы полагаем, что политика в отношении оборотного капитала может стать одним из ключевых направлений в обновленной стратегии, отсутствие видимости в отношении изменений стратегии и отсутствие позитивных катализаторов в течение следующих 6 месяцев будут продолжать оказывать давление на динамику акций в краткосрочной перспективе.АТОН

- комментировать

- Комментарии ( 0 )

Целевая цена бумаг Лукойла составляет 4458 рублей

- 23 марта 2018, 20:15

- |

23 марта «ЛУКОЙЛ» провел «День инвестора» в Лондоне, на котором озвучил основные направления развития компании на среднесрочную и долгосрочную перспективу.

На наш взгляд, практически вся представленная информация не содержала сюрпризов и в той или иной форме была известна рынку и, как следствие, заложена в котировках акций компании. Ниже мы рассмотрим параметры стратегии.

— Инвестиции «ЛУКОЙЛа» в ближайшие 10 лет составят 80 млрд долл.

На наш взгляд, это самая позитивная информация из представленного. «ЛУКОЙЛ» ожидает капитальные затраты в среднем 8 млрд долл. в год, что существенно ниже среднего исторического значения и нашего прогноза – 9,7 млрд долл. в год. Прогноз низких капитальных затрат объясняется прохождением пикового периода, когда «ЛУКОЙЛ» нес серьезные расходы, инвестируя в Западную Курну-2 и модернизацию НПЗ. Информация стала для нас приятным сюрпризом и поводом для пересмотра оценки компании.

— «ЛУКОЙЛ» планирует направлять половину доходов при цене выше 50 долл. за баррель на дивиденды и выкуп акций.

( Читать дальше )

На наш взгляд, практически вся представленная информация не содержала сюрпризов и в той или иной форме была известна рынку и, как следствие, заложена в котировках акций компании. Ниже мы рассмотрим параметры стратегии.

— Инвестиции «ЛУКОЙЛа» в ближайшие 10 лет составят 80 млрд долл.

На наш взгляд, это самая позитивная информация из представленного. «ЛУКОЙЛ» ожидает капитальные затраты в среднем 8 млрд долл. в год, что существенно ниже среднего исторического значения и нашего прогноза – 9,7 млрд долл. в год. Прогноз низких капитальных затрат объясняется прохождением пикового периода, когда «ЛУКОЙЛ» нес серьезные расходы, инвестируя в Западную Курну-2 и модернизацию НПЗ. Информация стала для нас приятным сюрпризом и поводом для пересмотра оценки компании.

— «ЛУКОЙЛ» планирует направлять половину доходов при цене выше 50 долл. за баррель на дивиденды и выкуп акций.

( Читать дальше )

Лукойл должен быть у ОПЕК на хорошем счету

- 23 марта 2018, 19:34

- |

Как и ожидалось, совет директоров ЦБ РФ на заседании 23 марта снизил ключевую ставку на 0,25 б.п. до 7,25%.

На фоне встречной монетарной политики ФРС и Банка России, привлекательность рублёвых инструментов продолжает понемногу снижаться. Тем не менее, дифференциал по ставкам с развитыми рынками – еврозоной, США, Британией и Японией – остаётся по-прежнему значительным, а риски в российских государственных долговых бумагах продолжают снижаться на фоне повышения отечественных суверенных рейтингов. В то же время, путём снижения стоимости денег Банк России пытается решать, в первую очередь, социальную задачу удешевления кредитов в условиях исторически низкой инфляции.

Рынки снижаются на опасениях глобальной торговой войны. Негатив на площадках, к моему опасению, может вылиться в ультра-негатив в виде полноценной коррекции американского индекса NASDAQ (а за ним — и всех остальных) по причине вероятного продолжения обвала котировок акций Facebook. «Безопасной гаванью» индекс МосБиржи при таком сценарии, как показывает история, быть не сможет.

( Читать дальше )

На фоне встречной монетарной политики ФРС и Банка России, привлекательность рублёвых инструментов продолжает понемногу снижаться. Тем не менее, дифференциал по ставкам с развитыми рынками – еврозоной, США, Британией и Японией – остаётся по-прежнему значительным, а риски в российских государственных долговых бумагах продолжают снижаться на фоне повышения отечественных суверенных рейтингов. В то же время, путём снижения стоимости денег Банк России пытается решать, в первую очередь, социальную задачу удешевления кредитов в условиях исторически низкой инфляции.

Рынки снижаются на опасениях глобальной торговой войны. Негатив на площадках, к моему опасению, может вылиться в ультра-негатив в виде полноценной коррекции американского индекса NASDAQ (а за ним — и всех остальных) по причине вероятного продолжения обвала котировок акций Facebook. «Безопасной гаванью» индекс МосБиржи при таком сценарии, как показывает история, быть не сможет.

( Читать дальше )

Ввод Якутской ГРЭС-2 не сможет компенсировать потери в выручке РусГидро

- 23 марта 2018, 19:19

- |

В понедельник, 26 марта, «РусГидро» представит консолидированную отчетность, а также отчетность по РСБУ за 2017 г и проведет конференц-звонок.

Отчетность будет опубликована после 14.00 МСК, конференц-звонок начнется в 16.00 МСК.

Отчетность будет опубликована после 14.00 МСК, конференц-звонок начнется в 16.00 МСК.

Мы ожидаем спада выручки из-за выбытия сбытовой компании ЭСКБ (продана Интер РАО), по нашим расчетам, ввод Якутской ГРЭС-2 в конце прошлого года не сможет компенсировать потерь в выручке. Динамику EBITDA г/г мы ждем практически нулевую. Мы ожидаем спад чистой прибыли из-за эффекта разовых статей, а также роста финансовых расходов из-за переоценки форварда, заключенного ранее с банком ВТБ. Мы отмечаем большие риски убытков от переоценки ОС, поскольку реконструкция затопленной Загорской ГАЭС-2 сейчас заморожена и есть вероятность того, что компания спишет часть ее стоимости.ИК «Велес Капитал»

На конференц-звонке важную роль будут играть заявления касательно выплаты дивидендов за 2017 г. (компания платит 50% нескорректированной чистой прибыли по МСФО). Сейчас компания платит не согласно дивидендной политике, а подчиняясь распоряжению правительства о выплате половины чистой прибыли на дивиденды.

Кроме того, интересны будут комментарии касательно Тайшетского проекта «РусГидро» с «РУСАЛом».

Большой интерес представляют также комментарии касательно перспектив восстановления Загорской ГАЭС-2, а также предстоящей допэмисии (ранее заявлялось о допэмиссии на 13-14 млрд руб. в ближайшие несколько лет).

Кроме того, ждем комментариев касательно обсуждения сроков/перспектив ввода механизма ДПМ на Дальнем Востоке. Нам также будут интересны комментарии касательно перспектив выхода банка ВТБ из капитала компании.

Мы отмечаем большие риски признания убытка от обесценений дебиторской задолженности, а также основных средств в годовой отчетности «РусГидро». Мы ожидаем слабой отчетности даже без них. В нашем прогнозе совокупные единоразовые списания (т.е. убыток) составляют 10 млрд руб. Мы ожидаем, что компания объявит низкую дивидендную базу из-за разовых убытков. Поскольку консенсус не предполагает такой слабой отчетности, мы ожидаем негативной реакции рынка на выход отчетности «РусГидро».

За счет присоединения Эльдорадо размер операций М.Видео возрастет в 1,5 раза

- 23 марта 2018, 19:04

- |

«М.видео» и «Эльдорадо», входящие в группу «САФМАР» Михаила Гурцериева, намерены во втором квартале 2018 года консолидировать бизнес и запустить модель единого бренда.

Компания «М.Видео» провела День инвестора, центральной темой которого стала покупка «Эльдорадо». Руководство компании, включая ее основателя Александр Тынкована, представило подробную информацию и детальные комментарии по данной сделке. По словам Тынкована, в результате покупки размер операций компании возрастет в 1,5 раза, а синергетический эффект от сделки оценивается в 18 млрд руб., что предполагает рост EBITDA более чем в два раза в течение ближайших пяти лет (относительно 15 млрд руб. за 2017 г.).

( Читать дальше )

Компания «М.Видео» провела День инвестора, центральной темой которого стала покупка «Эльдорадо». Руководство компании, включая ее основателя Александр Тынкована, представило подробную информацию и детальные комментарии по данной сделке. По словам Тынкована, в результате покупки размер операций компании возрастет в 1,5 раза, а синергетический эффект от сделки оценивается в 18 млрд руб., что предполагает рост EBITDA более чем в два раза в течение ближайших пяти лет (относительно 15 млрд руб. за 2017 г.).

Для финансирования сделки, размер которой составляет 45,5 млрд руб., «М.Видео» планирует привлечь кредит на сумму 40 млрд руб. По расчетам руководства, коэффициент чистый долг/EBITDA на конец 2018 г. составит 1,5x. Исходя из прогноза EBITDA Эльдорадо на конец текущего года, стоимость сделки соответствует EV/EBITDA на уровне 8,0–8,5x. В результате этого приобретения «М.Видео» войдет в десятку крупнейших мировых ритейлеров в сегменте бытовой электроники. На время оценки перспектив консолидации и влияния сделки на операционные показатели компании мы помещаем акции «М.Видео» на пересмотр.

( Читать дальше )

Акции Роснефти продолжают демонстрировать новые максимумы на фоне сильных цен на нефть

- 23 марта 2018, 18:39

- |

Итоги встречи с инвесторами

Башнефть – отличный актив, удовлетворительный синергетический эффект

Роснефть удовлетворена сделкой по приобретению Башнефти в октябре 2016 и уже реализовала значительный синергетический эффект. Башнефть была быстро и полностью интегрирована в структуру бизнеса Роснефти, при этом в 2017 синергетический эффект составил около 50 млрд руб., что соответствует более 25% от ожидаемой общей суммы в $3.0 млрд. Этот эффект в основном связан со сбытом и логистикой, а также с переработкой и нефтехимией. Комментируя влияние на дивиденды исключительно высокого показателя чистой прибыли по МСФО за 2017 в размере 143 млрд руб., о которой Башнефть отчиталась в понедельник, и которая была связана с выплатой по мировому соглашению с АФК Система в размере 100 млрд руб., компания отметила, что согласно корпоративным процедурам, совет директоров Башнефти в ближайшем будущем обсудит результаты 2017 и в соответствии с этим распределит чистую прибыль.

Что если бы ограничения ОПЕК+ были сняты завтра?

( Читать дальше )

Во вторник АТОН провел для своих московских клиентов День нефтегазового сектора, на котором присутствовала Роснефть и ее IR-представители. У Роснефти есть все возможности нарастить добычу нефти после отмены ограничений ОПЕК+, в то время как заложенная в бюджет цена нефти $50/барр. оставляет достаточный запас прочности, если на рынке нефти сгустятся грозовые тучи. Нам по-прежнему нравятся акции Роснефти, которые продолжают демонстрировать новые максимумы на фоне сильных цен на нефть, и мы подтверждаем нашу рекомендацию ПОКУПАТЬ и целевую цену в размере $6.8 за GDR (385 руб. / акция).АТОН

Башнефть – отличный актив, удовлетворительный синергетический эффект

Роснефть удовлетворена сделкой по приобретению Башнефти в октябре 2016 и уже реализовала значительный синергетический эффект. Башнефть была быстро и полностью интегрирована в структуру бизнеса Роснефти, при этом в 2017 синергетический эффект составил около 50 млрд руб., что соответствует более 25% от ожидаемой общей суммы в $3.0 млрд. Этот эффект в основном связан со сбытом и логистикой, а также с переработкой и нефтехимией. Комментируя влияние на дивиденды исключительно высокого показателя чистой прибыли по МСФО за 2017 в размере 143 млрд руб., о которой Башнефть отчиталась в понедельник, и которая была связана с выплатой по мировому соглашению с АФК Система в размере 100 млрд руб., компания отметила, что согласно корпоративным процедурам, совет директоров Башнефти в ближайшем будущем обсудит результаты 2017 и в соответствии с этим распределит чистую прибыль.

Что если бы ограничения ОПЕК+ были сняты завтра?

( Читать дальше )

Новатэк подтвердил свои ключевые стратегические цели

- 23 марта 2018, 14:40

- |

Итоги встречи с инвесторами

Новатэк в основном повторил то, что подробно обсуждалось в презентации Стратегии 2030 в декабре 2017, и что мы детально комментировали в наших предыдущих отчетах по Новатэку. Долгосрочная цель компании прежняя – стать одним из крупнейших производителей СПГ в мире, используя богатые и низкозатратные запасы газа на Крайнем Севере России. Новатэк планирует увеличить свое производство СПГ до 57 млн т к 2030. Для сравнения, в Катаре, крупнейшей в мире стране, производящей СПГ, в 2017 году было произведено 77 млн т.

Уникальная история роста в российском нефтегазовом секторе

( Читать дальше )

Во вторник АТОН провел для своих московских клиентов День инвестора нефтегазового сектора, на котором присутствовал Новатэк и его IR-представители. Новатэк подтвердил свои ключевые стратегические цели, подробно представленные в декабре 2017 на дне Стратегии 2030. Компания твердо нацелена стать одним из крупнейших мировых производителей СПГ, ориентируясь на показатель около 60 млн т в год к 2030. Инвестиционный профиль Новатэка выделяется среди более зрелых российских нефтегазовых компаний, которые практически не предлагают роста. Мы подтверждаем для Новатэка рекомендацию ПОКУПАТЬ и целевую цену $159 за GDR (909 руб. / акция).Производство СПГ около 60 млн т к 2030

Новатэк в основном повторил то, что подробно обсуждалось в презентации Стратегии 2030 в декабре 2017, и что мы детально комментировали в наших предыдущих отчетах по Новатэку. Долгосрочная цель компании прежняя – стать одним из крупнейших производителей СПГ в мире, используя богатые и низкозатратные запасы газа на Крайнем Севере России. Новатэк планирует увеличить свое производство СПГ до 57 млн т к 2030. Для сравнения, в Катаре, крупнейшей в мире стране, производящей СПГ, в 2017 году было произведено 77 млн т.

Уникальная история роста в российском нефтегазовом секторе

( Читать дальше )

М.Видео - не стоит ждать привлекательных дивидендов в ближайшее время

- 23 марта 2018, 13:19

- |

Компания покупает розничную сеть «Эльдорадо»

Сумма сделки составит 45,5 млрд руб. Вчера М.видео объявило о сделке по покупке 100% ООО «Эльдорадо» за 45 млрд руб. у структур своего основного акционера – Группы «САФМАР». В результате компания упрочит свое положение на рынке потребительской электроники в России, получив рыночную долю около 26%. Компания ожидает значительную синергию от объединения, прогнозируя 18 млрд руб. на уровне EBITDA в течение трех лет и достижение рентабельности по EBITDA на уровне 6% к 2019 г. В то же время, исходя из текущих финансовых показателей, до учета этого эффекта сделка выглядит дорогой, предполагая оценку приобретаемого актива на уровне 13,0 по EV/EBITDA 2017. Акционеры М.видео будут голосовать за одобрение этой сделки на собрании 13 апреля. Не проголосовавшие акционеры в случае принятия решения получат возможность предъявить акции к выкупу по цене 401 руб./акция. Магазины обеих сетей продолжат работать под отдельными брендами. Александр Тынкован останется на должности президента компании.

Компания представила сильные результаты за 4 кв. 2017 г. М.видео вчера опубликовало отчетность за 2017 г. по МСФО, показав сильную динамику. Чистая выручка увеличилась на 8% (здесь и далее – год к году) до 234 млрд руб., а в 4 кв. – на 19%. При этом продажи онлайн-сегмента выросли на 41% за год до 37 млрд руб. и на 69% в 4 кв. В итоге доля компании в онлайн-сегменте российского рынка бытовой электроники составила 14%. EBITDA увеличилась на 6% в 2017 г. до 11,8 млрд руб., а рентабельность по EBITDA повысилась на 0,4 п.п. до 6,0%.

( Читать дальше )

Сумма сделки составит 45,5 млрд руб. Вчера М.видео объявило о сделке по покупке 100% ООО «Эльдорадо» за 45 млрд руб. у структур своего основного акционера – Группы «САФМАР». В результате компания упрочит свое положение на рынке потребительской электроники в России, получив рыночную долю около 26%. Компания ожидает значительную синергию от объединения, прогнозируя 18 млрд руб. на уровне EBITDA в течение трех лет и достижение рентабельности по EBITDA на уровне 6% к 2019 г. В то же время, исходя из текущих финансовых показателей, до учета этого эффекта сделка выглядит дорогой, предполагая оценку приобретаемого актива на уровне 13,0 по EV/EBITDA 2017. Акционеры М.видео будут голосовать за одобрение этой сделки на собрании 13 апреля. Не проголосовавшие акционеры в случае принятия решения получат возможность предъявить акции к выкупу по цене 401 руб./акция. Магазины обеих сетей продолжат работать под отдельными брендами. Александр Тынкован останется на должности президента компании.

Компания представила сильные результаты за 4 кв. 2017 г. М.видео вчера опубликовало отчетность за 2017 г. по МСФО, показав сильную динамику. Чистая выручка увеличилась на 8% (здесь и далее – год к году) до 234 млрд руб., а в 4 кв. – на 19%. При этом продажи онлайн-сегмента выросли на 41% за год до 37 млрд руб. и на 69% в 4 кв. В итоге доля компании в онлайн-сегменте российского рынка бытовой электроники составила 14%. EBITDA увеличилась на 6% в 2017 г. до 11,8 млрд руб., а рентабельность по EBITDA повысилась на 0,4 п.п. до 6,0%.

( Читать дальше )

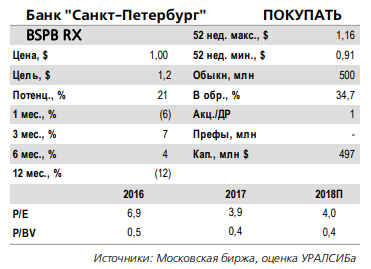

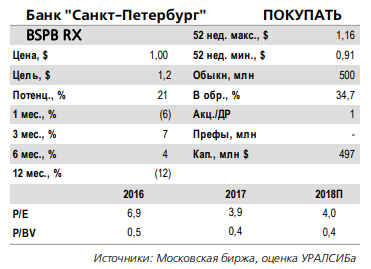

Акции банка Санкт-Петербург обладают фундаментальным потенциалом роста в среднесрочной перспективе

- 23 марта 2018, 13:09

- |

Результаты за 4 кв. 2017 г. по МСФО: в рамках ожиданий

Маржа может остаться достаточно стабильной относительно конца года. Банк Санкт-Петербург вчера опубликовал отчетность за 4 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль совпала с нашими оценками и оказалась на 5% ниже консенсус-прогноза, ROAE составил 10%, как мы и ожидали. Ключевые статьи не преподнесли больших сюрпризов. Так, ЧПМ выросла на 20 б.п. за квартал до 4,3%, при этом базовая банковская маржа снизилась на 10 б.п. до 6,1%, а торговая маржа составила 0,9% в 4 кв. против минус 0,6% в 3 кв. В 2018 г. менеджмент прогнозирует общую маржу выше 4%, а базовую банковскую – около 6%, то есть показатель должен остаться довольно стабильным. Комиссионный доход вырос на 11% за год, на уровне наших ожиданий. Банк уже сообщал, что, согласно новой стратегии, сконцентрируется на транзакционном бизнесе, и менеджмент подтвердил, что комиссии должны служить основным источником роста выручки в 2018 г. Чистый комиссионный доход, по расчетам руководства, в этом году может вырасти на 15–17% – как за счет увеличения количества продуктов для существующих клиентов, так и за счет привлечения новых клиентов.

( Читать дальше )

Маржа может остаться достаточно стабильной относительно конца года. Банк Санкт-Петербург вчера опубликовал отчетность за 4 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль совпала с нашими оценками и оказалась на 5% ниже консенсус-прогноза, ROAE составил 10%, как мы и ожидали. Ключевые статьи не преподнесли больших сюрпризов. Так, ЧПМ выросла на 20 б.п. за квартал до 4,3%, при этом базовая банковская маржа снизилась на 10 б.п. до 6,1%, а торговая маржа составила 0,9% в 4 кв. против минус 0,6% в 3 кв. В 2018 г. менеджмент прогнозирует общую маржу выше 4%, а базовую банковскую – около 6%, то есть показатель должен остаться довольно стабильным. Комиссионный доход вырос на 11% за год, на уровне наших ожиданий. Банк уже сообщал, что, согласно новой стратегии, сконцентрируется на транзакционном бизнесе, и менеджмент подтвердил, что комиссии должны служить основным источником роста выручки в 2018 г. Чистый комиссионный доход, по расчетам руководства, в этом году может вырасти на 15–17% – как за счет увеличения количества продуктов для существующих клиентов, так и за счет привлечения новых клиентов.

( Читать дальше )

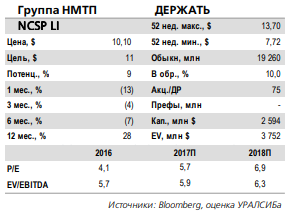

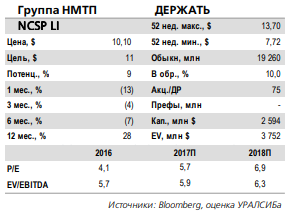

НМТП - развитие событий с налоговыми претензиями приведет к росту волатильности котировок акций компании

- 23 марта 2018, 12:50

- |

Налоговые органы предъявили НМТП претензии на 9,6 млрд руб.

Новые претензии Группе НМТП. Вчера НМТП опубликовал отчет за 4 кв. 2017 г. по РСБУ. В нем сообщается, что ПАО «НМТП» 7 марта получило акт налоговой проверки за 2014– 2015 гг., по итогам которой компании предъявлены претензии по неуплате налогов на общую сумму с учетом пени 9,6 млрд руб. НМТП готовит возражения на выводы проверки, рассмотрение материалов назначено на 12 апреля.

Сумма претензий существенна для НМТП. Сумма предъявленных налоговых претензий составляет почти половину от прибыли за 9 мес. 2017 г. Претензиям от Федеральной налоговой службы предшествовали претензии от ФАС. Напомним, что ранее, после обращения Роснефти, ФАС признала НМТП нарушившим антимонопольное законодательство и приняла решение о выдаче ему предписания о перечислении в бюджет 9,7 млрд руб. Это предписание порту удалось оспорить.

( Читать дальше )

Новые претензии Группе НМТП. Вчера НМТП опубликовал отчет за 4 кв. 2017 г. по РСБУ. В нем сообщается, что ПАО «НМТП» 7 марта получило акт налоговой проверки за 2014– 2015 гг., по итогам которой компании предъявлены претензии по неуплате налогов на общую сумму с учетом пени 9,6 млрд руб. НМТП готовит возражения на выводы проверки, рассмотрение материалов назначено на 12 апреля.

Сумма претензий существенна для НМТП. Сумма предъявленных налоговых претензий составляет почти половину от прибыли за 9 мес. 2017 г. Претензиям от Федеральной налоговой службы предшествовали претензии от ФАС. Напомним, что ранее, после обращения Роснефти, ФАС признала НМТП нарушившим антимонопольное законодательство и приняла решение о выдаче ему предписания о перечислении в бюджет 9,7 млрд руб. Это предписание порту удалось оспорить.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания