SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Графики Газпром нефти говорят об опасности

- 07 февраля 2018, 16:04

- |

К середине торгового дня среды российские фондовые индексы оставались на положительной территории, восстанавливая позиции, утраченные накануне. Индекс МосБиржи к 14.20 мск вырос на 0,76% до 2255,14 пункта, а индекс РТС увеличился на 0,65% до 1240,65 пункта. Рубль к середине дня ослабевал против доллара и евро, оказавшись под давлением снижения нефтяных цен.

Эмитенты

В лидерах роста пребывали обыкновенные акции “Сургутнефтегаза” (+2,90%) и бумаги “Газпром нефти” (+2,70%). В лидерах падения были бумаги Polymetal (-1,90%) и акции “ДИКСИ” (-1,32%).

«Велес Брокер»

Эмитенты

В лидерах роста пребывали обыкновенные акции “Сургутнефтегаза” (+2,90%) и бумаги “Газпром нефти” (+2,70%). В лидерах падения были бумаги Polymetal (-1,90%) и акции “ДИКСИ” (-1,32%).

Техническая картина по акциям “Газпром нефти”, которая недавно опубликовала предварительные финансовые результаты по МСФО за 4-й квартал прошлого года, складывается неоднозначной. С одной стороны, бумаги стремятся отыграть снижение, но объемы торгов при этом остаются ниже средних, а близость исторического максимума (285,20 руб) и наличие “медвежьих” дивергенций с RSI на недельном и месячном графиках предупреждают об опасности. Открывать новые “длинные” позиции на данный момент опасно, однако, есть смысл сохранять уже открытые до закрепления бумаг ниже 270 руб.Кожухова Елена

«Велес Брокер»

- комментировать

- Комментарии ( 1 )

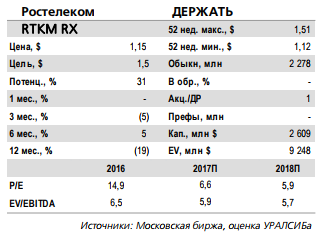

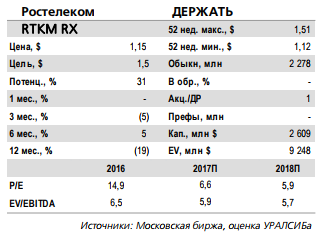

Ростелеком - возможная сделка соответствует стратегии по диверсификации бизнеса

- 07 февраля 2018, 14:38

- |

Компания может инвестировать в актив в сфере информационной безопасности

Ростелеком ведет переговоры о приобретении Solar Security. Ростелеком ведет переговоры о покупке российской компании Solar Security, работающей в сфере информационной безопасности, сообщил сегодня «РБК» со ссылкой на источники в ИТ-отрасли. По данным одного из них, предварительное согласие на сделку достигнуто, и она может быть закрыта во втором квартале этого года в случае одобрения ее советом директоров Ростелекома. Ни одна из компаний не комментировала новость.

Лидер в сегменте услуг мониторинга информационной безопасности. Solar Security разрабатывает продукты и сервисы для целевого мониторинга и управления информационной безопасностью. Среди своих клиентов компания называет МТС- Банк, Банк Санкт-Петербург, Почта Банк, Тинькофф, СТС Медиа и другие. В 2016 г. выручка ООО «Солар Секьюрити» по РСБУ составила 361 млн руб., чистая прибыль – 22,8 млн руб. Сегмент мониторинга информационной безопасности имеет значительные перспективы роста, учитывая рекомендации Банка России о возможности аутсорсинга таких функций для малых и средних банков, не обладающих потенциалом для их самостоятельной разработки.

( Читать дальше )

Ростелеком ведет переговоры о приобретении Solar Security. Ростелеком ведет переговоры о покупке российской компании Solar Security, работающей в сфере информационной безопасности, сообщил сегодня «РБК» со ссылкой на источники в ИТ-отрасли. По данным одного из них, предварительное согласие на сделку достигнуто, и она может быть закрыта во втором квартале этого года в случае одобрения ее советом директоров Ростелекома. Ни одна из компаний не комментировала новость.

Лидер в сегменте услуг мониторинга информационной безопасности. Solar Security разрабатывает продукты и сервисы для целевого мониторинга и управления информационной безопасностью. Среди своих клиентов компания называет МТС- Банк, Банк Санкт-Петербург, Почта Банк, Тинькофф, СТС Медиа и другие. В 2016 г. выручка ООО «Солар Секьюрити» по РСБУ составила 361 млн руб., чистая прибыль – 22,8 млн руб. Сегмент мониторинга информационной безопасности имеет значительные перспективы роста, учитывая рекомендации Банка России о возможности аутсорсинга таких функций для малых и средних банков, не обладающих потенциалом для их самостоятельной разработки.

( Читать дальше )

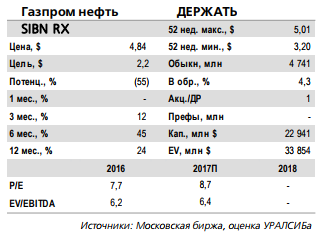

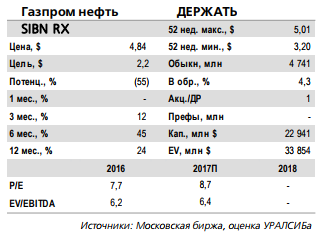

Газпром нефть - дивидендная доходность за год может приблизиться к 6%

- 07 февраля 2018, 14:25

- |

Предварительные результаты по МСФО за 4 кв 2017 г.: EBITDA выросла на 58% год к году, но СДП отрицателен

Рост EBITDA в долларах — 70% год к году и 34% квартал к кварталу. Вчера Газпром нефть опубликовала предварительные показатели финансовой отчетности по МСФО за 2017 г. По нашим расчетам на основе этой информации и отчетности по МСФО за предыдущие периоды, в 4 кв. 2018 г. выручка возросла на 15% год к году и на 6,5% квартал к кварталу до 547 млрд руб. (9,36 млрд долл.). EBITDA (рассчитанная как OIBDA, то есть сумма операционной прибыли и амортизации) выросла на 58% год к году и 33% квартал к кварталу до 165 млрд руб. (2,83 млрд долл.) В долларовом выражении EBITDA увеличилась на 70% год к году и на 34% квартал к кварталу. Рентабельность по EBITDA выросла на 8,1 п.п. год к году и на 6 п.п. квартал к кварталу до 30,2%. Чистая прибыль возросла на 21% год к году, но снизилась на 18% квартал к кварталу до 64 млрд руб. (1,1 млрд долл.).

( Читать дальше )

Рост EBITDA в долларах — 70% год к году и 34% квартал к кварталу. Вчера Газпром нефть опубликовала предварительные показатели финансовой отчетности по МСФО за 2017 г. По нашим расчетам на основе этой информации и отчетности по МСФО за предыдущие периоды, в 4 кв. 2018 г. выручка возросла на 15% год к году и на 6,5% квартал к кварталу до 547 млрд руб. (9,36 млрд долл.). EBITDA (рассчитанная как OIBDA, то есть сумма операционной прибыли и амортизации) выросла на 58% год к году и 33% квартал к кварталу до 165 млрд руб. (2,83 млрд долл.) В долларовом выражении EBITDA увеличилась на 70% год к году и на 34% квартал к кварталу. Рентабельность по EBITDA выросла на 8,1 п.п. год к году и на 6 п.п. квартал к кварталу до 30,2%. Чистая прибыль возросла на 21% год к году, но снизилась на 18% квартал к кварталу до 64 млрд руб. (1,1 млрд долл.).

( Читать дальше )

Коэффициент дивидендных выплат Газпрома может составить 23%

- 07 февраля 2018, 14:07

- |

Вчера компания «Газпром» провела в Нью-Йорке День инвестора.

Стоит отметить, что упомянутые планы компании в отношении будущих инвестиций несколько искажены, поскольку все цифры приведены в реальном выражении на 2017 г. (то есть без учета инфляции) и включают НДС. Вдобавок к этому, инвестиционная программа не включает капрасходы «Газпром нефти» и «Газпром энергохолдинга». Согласно нашей модели, инвестиции «Газпрома» (без учета «Газпром нефти» и «Газпром энергохолдинга») в 2018–2019 г. достигнут пика в 22 млрд долл., а к 2022 г. снизятся до 15 млрд долл.

Стоит отметить, что упомянутые планы компании в отношении будущих инвестиций несколько искажены, поскольку все цифры приведены в реальном выражении на 2017 г. (то есть без учета инфляции) и включают НДС. Вдобавок к этому, инвестиционная программа не включает капрасходы «Газпром нефти» и «Газпром энергохолдинга». Согласно нашей модели, инвестиции «Газпрома» (без учета «Газпром нефти» и «Газпром энергохолдинга») в 2018–2019 г. достигнут пика в 22 млрд долл., а к 2022 г. снизятся до 15 млрд долл.

Заявления компании по поводу дивидендов согласуются с предыдущими комментариями руководства. Дивиденды в размере 8.04 руб. на акцию (без изменений к прошлому году) предполагают дивидендную доходность на уровне 5.7% (по текущей рыночной цене). Таким образом коэффициент дивидендных выплат составит, по нашим расчетам, 23%. Значительное повышение коэффициента дивидендных выплат возможно, но едва ли в этом году, учитывая инвестиционные планы и график погашения долга. Дивиденды представляют собой важный фактор для инвестиционной привлекательности компании и могут привести к значительному повышению ее оценки.ВТБ Капитал

Прогноз по добыче газа превысил наши ожидания. Мы по-прежнему считаем, что «Газпром» играет роль балансирующего поставщика газа, поэтому, принимая во внимание сравнительно стабильный спрос на газ в России вкупе со снижением объемов экспорта, мы ожидаем, что добыча газа останется примерно на уровне прошлого года.

Мы полагаем, что вся предоставленная компанией информация в той или иной степени уже была принята во внимание участниками рынка.

У акций Газпрома еще есть потенциал для роста

- 07 февраля 2018, 12:10

- |

Вчера в Нью-Йорке «Газпром» провел ежегодный «День инвестора».

Компания прогнозировала на 2018 год небольшое повышение цен. При этом цены реализации экспортного газа в Европе, по оценкам «Газпрома», в текущем году почти не изменятся и составят $197 за тыс. куб. м. Такой прогноз, вероятно, слишком консервативен — он основан на цене нефти Brent в 2018 году $44 за баррель.АТОН

По нашему мнению, средняя цена на газ в текущем году составит чуть более $220/тыс. куб. м (т. е. вырастет по сравнению с 2017 годом приблизительно на 10-15%). Если цены окажутся выше, это привлечет поставщиков СПГ и негативно отразится на доле «Газпрома» на европейском рынке.

Сейчас лишь треть реализуемого «Газпромом» газа продается по ценам, жестко привязанным к котировкам нефтепродуктов; для сравнения, десять лет назад доля таких поставок была близка к 100%. Еще треть совокупного объема поставляется по ценам, которые номинально привязаны к цене нефтепродуктов, но находятся в рамках «коридора», определяемого по спотовым ценам на газ. Остальные поставки «Газпрома» ориентированы на спотовые цены газовых хабов.

Газодобыча компании в 2018 году, по ее собственным оценкам, должна вырасти приблизительно на 1% — до 476 млрд. куб. м. Отметим, впрочем, что до сих пор ни «Газпрому», ни кому-то еще пока не удавалось достаточно точно прогнозировать динамику его добычи, которая зависит не только от объемов экспорта (т.е., помимо прочих факторов, от спроса на газ в Европе), но и от потребления внутри страны.

Финансовый директор «Газпрома» Андрей Круглов признал, что свободный денежный поток компании в 2018 и 2019 годах «с высокой вероятностью» может быть отрицательным. На эти два года газовый концерн прогнозирует пик инвестиций. В 2020 году ожидается кратковременное сокращение капиталовложений, но в 2021-2025 средний годовой объем инвестиций в газовом бизнесе должен быть примерно на уровне 2018 года, т. е. около 1,2 трлн. руб. ($20 млрд.). Очевидно, что компания стремится продолжить наращивание экспорта в Китай. После завершения проекта «Сила Сибири» «Газпром» хотел бы поставлять в Китай газ со своих будущих дальневосточных проектов.

Мы считаем, что в краткосрочной перспективе у акций «Газпрома» еще есть потенциал для роста, т. к. показатели отчета о прибылях и убытках продолжают улучшаться с каждым кварталом. Однако вероятность того, что дивиденды не будут повышаться, а свободный денежный поток будет отрицательным, означает, что момент для выхода из бумаг «Газпрома» может наступить уже через несколько месяцев.

Газпром не боится роста поставок американского сжиженного природного газа

- 07 февраля 2018, 11:45

- |

Цены нефти и нефтепродуктов во вторник продолжили снижение, но оно явно замедлилось. Это замедление происходило на фоне данных Американского института нефти (API) о неожиданном возобновлении уменьшения запасов. Неужели так давно ожидаемый сезонный рост запасов в США вновь откладывается? Данные API разочаровали медведей по нефти и взвинтили градус интриги перед выходящими в среду данными EIA.

По данным API за отчетную неделю, закончившуюся 2 февраля, запасы сырой нефти снизились на 1,05 мб. (запасы в Кушинге: -0,633 мб; запасы бензина: -0,227 мб; запасы дистиллятов: +4,552 мб). Напомним, что согласно средним прогнозам экспертов агентства Bloomberg за неделю до 2 февраля в США запасы сырой нефти выросли на 2,9 мб; запасы бензина подросли на 1,0 мб. (Но запасы дистиллятов снизились на 1,5 мб, так же как и согласно собственному прогнозу Bloomberg запасы сырой нефти в Кушинге похудели на 2,0 мб). Еженедельный отчет Минэнерго США по запасам нефти и нефтепродуктов будет опубликован по стандартному расписанию в среду 7 февраля.

( Читать дальше )

По данным API за отчетную неделю, закончившуюся 2 февраля, запасы сырой нефти снизились на 1,05 мб. (запасы в Кушинге: -0,633 мб; запасы бензина: -0,227 мб; запасы дистиллятов: +4,552 мб). Напомним, что согласно средним прогнозам экспертов агентства Bloomberg за неделю до 2 февраля в США запасы сырой нефти выросли на 2,9 мб; запасы бензина подросли на 1,0 мб. (Но запасы дистиллятов снизились на 1,5 мб, так же как и согласно собственному прогнозу Bloomberg запасы сырой нефти в Кушинге похудели на 2,0 мб). Еженедельный отчет Минэнерго США по запасам нефти и нефтепродуктов будет опубликован по стандартному расписанию в среду 7 февраля.

( Читать дальше )

Результаты продаж легковых автомобилей в январе оказались высокими

- 07 февраля 2018, 11:04

- |

Продажи легковых автомобилей в России подскочили на 31% в январе на фоне низкой базы

Согласно данным АЕБ, в январе 2018 продажи легковых автомобилей в России подскочили на 31% до 102.5 тыс единиц. Среди 10 наиболее популярных марок оказались Renault (+51%); Kia (+49%) и Ford (+39%). Марки Sollers (УАЗ и SsangYong) увеличили продажи на 13,9% до 1.98 тыс автомобилей.

Согласно данным АЕБ, в январе 2018 продажи легковых автомобилей в России подскочили на 31% до 102.5 тыс единиц. Среди 10 наиболее популярных марок оказались Renault (+51%); Kia (+49%) и Ford (+39%). Марки Sollers (УАЗ и SsangYong) увеличили продажи на 13,9% до 1.98 тыс автомобилей.

Результаты продаж в январе оказались высокими. Тем не менее частично они отражают эффект низкой базы. Чтобы делать какие-либо выводы относительно перспектив рынка на этот год, нам нужно подождать, какую динамику рынок будет демонстрировать в ближайшие месяцы.АТОН

ММК - рынок проигнорирует позитивные результаты компании

- 07 февраля 2018, 10:50

- |

ММК: EBITDA в 4К17: +5% относительно консенсус-прогноза и +6% относительно прогноза АТОНа

Выручка составила $1 948 млн (-2% по сравнению с консенсус-прогнозом, -1% по сравнению с прогнозом АТОНа), EBITDA — $592 млн (+5% по сравнению с консенсус-прогнозом, +6% % по сравнению с прогнозом АТОНа), а нескорректированная чистая прибыль — $375 млн (+18% по сравнению с консенсус-прогнозом, +16% % по сравнению с прогнозом АТОНа). Рентабельность EBITDA подскочила до 30.4% или на 3.9 пп на фоне роста средней цены реализации стали на 11%. Свободный денежный поток упал на 68% кв/кв до $116 млн из-за роста капзатрат ($237 млн) и сезонного роста оборотного капитала на $145 млн, что в целом совпадает с нашими ожиданиями. ММК прогнозирует, что капзатраты в 2018 составят $700 млн при курсе 60 руб. за доллар США. Совет директоров рекомендовал выплатить $160 млн в качестве дивидендов за 4К17 (0.806 руб. на акцию, доходность 1.8%), что предполагает коэффициент выплат 138% — выше нашего прогноза в 100% и минимального уровня 50%, установленного дивидендной политикой. ММК вышла в плюс по чистой денежной позиции — общий долг составил $544 млн, а денежные средства и эквиваленты — $556 млн. Компания намерена сделать дивиденды более стабильными и менее зависимыми от сезонной волатильности свободных денежных потоков. ММК подтвердила, что сезонные факторы и ремонтные работы окажут влияние на объемы продаж в 1К18.

( Читать дальше )

Выручка составила $1 948 млн (-2% по сравнению с консенсус-прогнозом, -1% по сравнению с прогнозом АТОНа), EBITDA — $592 млн (+5% по сравнению с консенсус-прогнозом, +6% % по сравнению с прогнозом АТОНа), а нескорректированная чистая прибыль — $375 млн (+18% по сравнению с консенсус-прогнозом, +16% % по сравнению с прогнозом АТОНа). Рентабельность EBITDA подскочила до 30.4% или на 3.9 пп на фоне роста средней цены реализации стали на 11%. Свободный денежный поток упал на 68% кв/кв до $116 млн из-за роста капзатрат ($237 млн) и сезонного роста оборотного капитала на $145 млн, что в целом совпадает с нашими ожиданиями. ММК прогнозирует, что капзатраты в 2018 составят $700 млн при курсе 60 руб. за доллар США. Совет директоров рекомендовал выплатить $160 млн в качестве дивидендов за 4К17 (0.806 руб. на акцию, доходность 1.8%), что предполагает коэффициент выплат 138% — выше нашего прогноза в 100% и минимального уровня 50%, установленного дивидендной политикой. ММК вышла в плюс по чистой денежной позиции — общий долг составил $544 млн, а денежные средства и эквиваленты — $556 млн. Компания намерена сделать дивиденды более стабильными и менее зависимыми от сезонной волатильности свободных денежных потоков. ММК подтвердила, что сезонные факторы и ремонтные работы окажут влияние на объемы продаж в 1К18.

( Читать дальше )

En+ Group - прогноз на 1 квартал 2018 года для компании не обнадеживает

- 07 февраля 2018, 10:40

- |

En+ Group: производство электроэнергии в 2017 снизилось на 1% г/г, в 4К17 – на 8%

Производство электроэнергии в 4К17 упало на 8% г/г до 18.0 ТВт.ч на фоне снижения выработки ГЭС на 11% (13.3 ТВт.ч), что было частично нейтрализовано ростом выработки электроэнергии ТЭС на 4% (4.7 ТВт.ч). В 2017 генерация электроэнергии в энергетическом сегменте En+ Group составила 68.4 ТВт.ч (-1% г/г). Снижение производства на ГЭС стало результатом сокращения генерации на Ангарском каскаде (-19% г/г в 4К17, -6% г/г в 2017) из-за необходимости сохранять минимальный пропуск воды на плотинах, поскольку приток воды в озере Байкал упал существенно ниже нормы. Красноярская ГЭС демонстрировала позитивную динамику, производство электроэнергии увеличилось на 2% г/г в 4К17 и 4% г/г в 2017. Доля Группы в энергогенерации в Объединенной энергосистеме Сибири в 2017 выросла на 2 пп г/г до 58.4%. Ценовая конъюнктура почти не изменилась: средняя спотовая цена реализации электроэнергии в 4К17 выросла на 1% г/г в 1-ой ценовой зоне и упала на 3% во 2-ой зоне — в 2017 цены остались почти без изменений г/г в обеих ценовых зонах. Продажи алюминия в 4К17 упали на 3% кв/кв до 1 000 тыс т,. в то время как продажи ПДС упали на 3% кв/кв до 462 тыс т, а доля ПДС в ассортименте упала до 46%.

( Читать дальше )

Производство электроэнергии в 4К17 упало на 8% г/г до 18.0 ТВт.ч на фоне снижения выработки ГЭС на 11% (13.3 ТВт.ч), что было частично нейтрализовано ростом выработки электроэнергии ТЭС на 4% (4.7 ТВт.ч). В 2017 генерация электроэнергии в энергетическом сегменте En+ Group составила 68.4 ТВт.ч (-1% г/г). Снижение производства на ГЭС стало результатом сокращения генерации на Ангарском каскаде (-19% г/г в 4К17, -6% г/г в 2017) из-за необходимости сохранять минимальный пропуск воды на плотинах, поскольку приток воды в озере Байкал упал существенно ниже нормы. Красноярская ГЭС демонстрировала позитивную динамику, производство электроэнергии увеличилось на 2% г/г в 4К17 и 4% г/г в 2017. Доля Группы в энергогенерации в Объединенной энергосистеме Сибири в 2017 выросла на 2 пп г/г до 58.4%. Ценовая конъюнктура почти не изменилась: средняя спотовая цена реализации электроэнергии в 4К17 выросла на 1% г/г в 1-ой ценовой зоне и упала на 3% во 2-ой зоне — в 2017 цены остались почти без изменений г/г в обеих ценовых зонах. Продажи алюминия в 4К17 упали на 3% кв/кв до 1 000 тыс т,. в то время как продажи ПДС упали на 3% кв/кв до 462 тыс т, а доля ПДС в ассортименте упала до 46%.

( Читать дальше )

Газпром нефть - неизменные капзатраты с 2018 года - разочаровывающий фактор для рынка

- 07 февраля 2018, 10:15

- |

Газпром нефть провела День инвестора в Нью-Йорке

Газпром нефть вчера также провела свой ежегодный День инвестора в рамках Дня инвестора Газпрома в Нью-Йорке. Ниже мы выделяем основные моменты.

Капзатраты. Неожиданно, но компания не планирует снижать свои капзатраты и прогнозирует, что они составят $6.2млрд в 2018, что соответствует уровню 2017. Компания объясняет это преимущественно ростом расходов на переработку, предназначенных для повышения сложности перерабатывающих мощностей. Кроме того, Газпром прогнозирует, что капзатраты Газпром нефти останутся неизменными до 2020, а снижение капзатрат может произойти после 2022-23. Это заявление стало для нас неприятным сюрпризом, поскольку ключевым элементом инвестиционного профиля Газпром нефти для нас было предположение, что капзатраты начнут падать после достижения максимального уровня в 2017 — компания высвободит больше FCF с 2018 и увеличит выплаты дивидендов. Мы ожидали, что после капзатрат в размере $6.3 млрд в 2017 в 2018 капзатраты составят $5.7 млрд, а консенсус-прогноз Bloomberg предусматривает еще более оптимистичный показатель — $5.4 млрд в 2018.

( Читать дальше )

Газпром нефть вчера также провела свой ежегодный День инвестора в рамках Дня инвестора Газпрома в Нью-Йорке. Ниже мы выделяем основные моменты.

Капзатраты. Неожиданно, но компания не планирует снижать свои капзатраты и прогнозирует, что они составят $6.2млрд в 2018, что соответствует уровню 2017. Компания объясняет это преимущественно ростом расходов на переработку, предназначенных для повышения сложности перерабатывающих мощностей. Кроме того, Газпром прогнозирует, что капзатраты Газпром нефти останутся неизменными до 2020, а снижение капзатрат может произойти после 2022-23. Это заявление стало для нас неприятным сюрпризом, поскольку ключевым элементом инвестиционного профиля Газпром нефти для нас было предположение, что капзатраты начнут падать после достижения максимального уровня в 2017 — компания высвободит больше FCF с 2018 и увеличит выплаты дивидендов. Мы ожидали, что после капзатрат в размере $6.3 млрд в 2017 в 2018 капзатраты составят $5.7 млрд, а консенсус-прогноз Bloomberg предусматривает еще более оптимистичный показатель — $5.4 млрд в 2018.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания