SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Татнефть - высокий FCF компании позволяет выплачивать щедрые дивиденды

- 08 ноября 2017, 11:21

- |

Совет директоров Татнефти рекомендовал выплатить дивиденды за 9 мес. в размере 27,78 руб. на все виды акций

Внеочередное собрание акционеров Татнефти пройдёт 12 декабря в заочной форме, в повестке — вопрос о выплате промежуточных дивидендов за 9 месяцев 2017 года, говорится в сообщении компании. Совет директоров Татнефти на заседании 6 ноября рекомендовал акционерам утвердить дивиденды за 9 месяцев в размере 27,78 рубля на все виды акций. Реестр лиц, имеющих право на участие в собрании, будет закрыт по состоянию на 17 ноября. Реестр лиц имеющих право на получение дивидендов — 23 декабря. Всего на выплату дивидендов планируется направить 75% от чистой прибыли ПАО «Татнефть» за 9 месяцев по РСБУ. Ранее сообщалось, что чистая прибыль АО за январь-сентябрь этого года выросла на 13% — до 86,2 млрд рублей.

Внеочередное собрание акционеров Татнефти пройдёт 12 декабря в заочной форме, в повестке — вопрос о выплате промежуточных дивидендов за 9 месяцев 2017 года, говорится в сообщении компании. Совет директоров Татнефти на заседании 6 ноября рекомендовал акционерам утвердить дивиденды за 9 месяцев в размере 27,78 рубля на все виды акций. Реестр лиц, имеющих право на участие в собрании, будет закрыт по состоянию на 17 ноября. Реестр лиц имеющих право на получение дивидендов — 23 декабря. Всего на выплату дивидендов планируется направить 75% от чистой прибыли ПАО «Татнефть» за 9 месяцев по РСБУ. Ранее сообщалось, что чистая прибыль АО за январь-сентябрь этого года выросла на 13% — до 86,2 млрд рублей.

Дивидендная доходность по префам таким образом составит 8,6%, по обыкновенным акциям – 6,3%. На фоне этой новости бумаги Татнефти вчера прибавили более 10%. Компания в целом генерирует высокий FCF, что позволяет выплачивать щедрые дивиденды. МЫ положительно оцениваем данную новость.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Юнипро ожидает повышения операционных показателей выше ожидания, роста базовой доходности бизнеса по итогам года

- 08 ноября 2017, 11:13

- |

Базовая чистая прибыль «Юнипро» по МСФО выросла за 9 месяцев в 17 раз, EBITDA — в 6 раз

Базовая чистая прибыль ПАО «Юнипро» по МСФО выросла за 9 месяцев 2017 года в 17 раз, составив 29,1 млрд руб. против 1,7 млрд руб. годом ранее, говорится в презентации компании. Как поясняет компания, прибыль скорректирована на размер обесценения. EBITDA увеличилась почти в 6 раз и достигла 39,9 млрд руб. против 6,7 млрд руб. годом ранее. Из них 20,4 млрд руб. пришлось на полученное страховое возмещение после аварии на энергоблоке Березовской ГРЭС. Capex за 9 месяцев вырос с 7,9 млрд руб. до 8,7 млрд руб. Выручка за отчетный период немного сократилась — с 57,02 млрд руб. до 56,04 млрд руб. Операционные расходы снизились с 55,96 млрд руб. до 41,74 млрд руб. Прочие операционные доходы выросли с 351,59 млн руб. до 21,13 млрд руб.

Базовая чистая прибыль ПАО «Юнипро» по МСФО выросла за 9 месяцев 2017 года в 17 раз, составив 29,1 млрд руб. против 1,7 млрд руб. годом ранее, говорится в презентации компании. Как поясняет компания, прибыль скорректирована на размер обесценения. EBITDA увеличилась почти в 6 раз и достигла 39,9 млрд руб. против 6,7 млрд руб. годом ранее. Из них 20,4 млрд руб. пришлось на полученное страховое возмещение после аварии на энергоблоке Березовской ГРЭС. Capex за 9 месяцев вырос с 7,9 млрд руб. до 8,7 млрд руб. Выручка за отчетный период немного сократилась — с 57,02 млрд руб. до 56,04 млрд руб. Операционные расходы снизились с 55,96 млрд руб. до 41,74 млрд руб. Прочие операционные доходы выросли с 351,59 млн руб. до 21,13 млрд руб.

Основное влияние на финрез компании оказали рост платежей за мощность по договорам поставки мощности, сокращение расходов на топливо, увеличение капзатрат на ремонтно-восстановительные работы на Березовской ГРЭС. Прогноз EBITDA по итогам 2017 года повышен до 46-48 млрд руб., ранее ожидания составляли 43-45 млрд руб. Из них 20,4 млрд руб. придутся на страховые возмещения, полученные после аварии на энергоблоке Березовской ГРЭС. Юнипро ожидает в целом повышения операционных показателей выше ожидания, роста базовой доходности бизнеса по итогам года. Мы положительно оцениваем результаты компании.Промсвязьбанк

Акции Юнипро самые доходные на российском рынке

- 07 ноября 2017, 17:29

- |

Хорошие финансовые показатели «Юнипро» за 9 месяцев 2017 года позволили улучшить ожидания по выплатам дивидендов, сообщается в презентации компании.

В 2017 году компания повысила ожидания по дивидендам с 12 млрд рублей до 14 млрд рублей, при этом 7 млрд рублей уже выплачены в июле и 7 млрд рублей ожидаются к выплате в период с декабря 2017 года по январь 2018 года. Дивиденды на 2018 год также прогнозируются в размере 14 млрд рублей

«Юнипро» отмечает позитивные изменения в ценах на электроэнергию и мощность, опережающий темп роста доходов к топливным расходам. Благодаря этому скорректированный показатель EBITDA по итогам января-сентября вырос на 35% по сравнению с аналогичным периодом 2016-го. Снижение выручки в 3-м квартале обусловлено сокращением объема производства на 10%, однако КИУМ остается на уровне выше среднего по рынку (2017: 53%). Компания улучшила прогноз по EBITDA на 6% — до 46–48 млрд руб.

Рост тарифов по ДПМ компенсировал потери доходов от снижения мощности третьего энергоблока Березовской ГРЭС. Компания успешно преодолевает последствия аварии. Восстановительные работы на Березовской ГРЭС идут в соответствии с бюджетом и графиком. Эффект от ввода мощности можно ожидать в 2019 году.

( Читать дальше )

В 2017 году компания повысила ожидания по дивидендам с 12 млрд рублей до 14 млрд рублей, при этом 7 млрд рублей уже выплачены в июле и 7 млрд рублей ожидаются к выплате в период с декабря 2017 года по январь 2018 года. Дивиденды на 2018 год также прогнозируются в размере 14 млрд рублей

«Юнипро» отмечает позитивные изменения в ценах на электроэнергию и мощность, опережающий темп роста доходов к топливным расходам. Благодаря этому скорректированный показатель EBITDA по итогам января-сентября вырос на 35% по сравнению с аналогичным периодом 2016-го. Снижение выручки в 3-м квартале обусловлено сокращением объема производства на 10%, однако КИУМ остается на уровне выше среднего по рынку (2017: 53%). Компания улучшила прогноз по EBITDA на 6% — до 46–48 млрд руб.

Рост тарифов по ДПМ компенсировал потери доходов от снижения мощности третьего энергоблока Березовской ГРЭС. Компания успешно преодолевает последствия аварии. Восстановительные работы на Березовской ГРЭС идут в соответствии с бюджетом и графиком. Эффект от ввода мощности можно ожидать в 2019 году.

( Читать дальше )

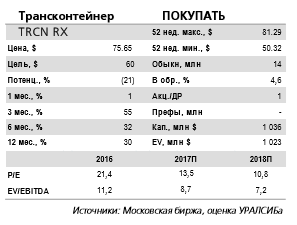

Трансконтейнер продолжит улучшать фундаментальные показатели

- 07 ноября 2017, 16:53

- |

MSC может стать акционером компании

UCL Holding планирует выкупить контрольный пакет Трансконтейнера совместно с MSC. Mediterranean Shipping Company (MSC) может стать партнером UCL Holding Владимира Лисина в сделке по выкупу контрольного пакета контейнерного оператора «Трансконтейнер» у ОАО РЖД и близкого монополии НПФ «Благосостояние». По сообщению «Коммерсанта», UCL Holding Владимира Лисина направил в правительство предложение о покупке контрольного пакета акций Трансконтейнера в партнерстве с MSC.

Партнерство UCL Holding и MSC обеспечит синергию с бизнесом контейнерных ж/д перевозок Трансконтейнера. Альянс международного лидера морских контейнерных перевозок с UCL Holding, владеющим бизнесом ж/д перевозок и Контейнерным терминалом «Санкт-Петербург» (КТСП), может обеспечить синергию с бизнесом контейнерных ж/д перевозок Трансконтейнера. Ранее в составе акционеров Трансконтейнера уже был международный инвестор – EBRD, который продал свой пакет (9,25%) в апреле 2016 г.

( Читать дальше )

UCL Holding планирует выкупить контрольный пакет Трансконтейнера совместно с MSC. Mediterranean Shipping Company (MSC) может стать партнером UCL Holding Владимира Лисина в сделке по выкупу контрольного пакета контейнерного оператора «Трансконтейнер» у ОАО РЖД и близкого монополии НПФ «Благосостояние». По сообщению «Коммерсанта», UCL Holding Владимира Лисина направил в правительство предложение о покупке контрольного пакета акций Трансконтейнера в партнерстве с MSC.

Партнерство UCL Holding и MSC обеспечит синергию с бизнесом контейнерных ж/д перевозок Трансконтейнера. Альянс международного лидера морских контейнерных перевозок с UCL Holding, владеющим бизнесом ж/д перевозок и Контейнерным терминалом «Санкт-Петербург» (КТСП), может обеспечить синергию с бизнесом контейнерных ж/д перевозок Трансконтейнера. Ранее в составе акционеров Трансконтейнера уже был международный инвестор – EBRD, который продал свой пакет (9,25%) в апреле 2016 г.

( Читать дальше )

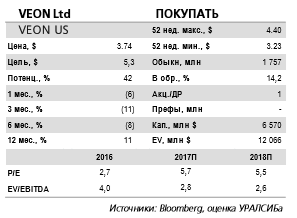

Veon отчитается в четверг, 9 ноября и проведет телеконференцию

- 07 ноября 2017, 16:33

- |

Аналитики Уралсиба прогнозируют рост выручки на 4% до 2,5 млрд долл.:

Аналитики Уралсиба ожидают трехпроцентного роста мобильной выручки в России:

( Читать дальше )

В четверг, 9 ноября, Veon опубликует финансовую отчетность за 3 кв. 2017 г. по МСФО. Мы ожидаем, что компания продолжит показывать некоторое улучшение результатов работы на российском рынке, а укрепление рубля положительно отразится на росте номинальных финансовых показателей, выраженных в долларах. Так, мы прогнозируем рост выручки на 4% (здесь и далее – год к году) до 2,5 млрд долл. и увеличение EBITDA на 6% до 953 млн долл., что означает рентабельность по EBITDA на уровне 38,6% (плюс 0,9 п.п.).

Аналитики Уралсиба ожидают трехпроцентного роста мобильной выручки в России:

По нашим оценкам, выручка Veon в России за 3 кв. 2017 г. вырастет на 2% до 72,3 млрд руб. (1,2 млрд долл.), при этом мы прогнозируем рост в сегменте мобильной выручки на 3% и падение доходов сегмента фиксированной связи на 6%. Мы ожидаем, что EBITDA в России вырастет на 5% до 28,0 млрд руб. (475 млн долл.), а рентабельность по EBITDA составит 38,8%. Мы ожидаем, что суммарная выручка на рынках Алжира, Бангладеш и Пакистана увеличится на 7% до 820 млн долл., а EBITDA – на 6% до 352 млн долл. На Украине мы прогнозируем рост выручки на 3% до 159 млн долл. и увеличение EBITDA на 1% до 86 млн долл. при рентабельности по EBITDA в размере 54,4%.

( Читать дальше )

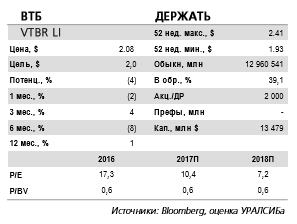

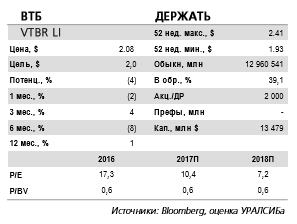

ВТБ отчитается в четверг, 9 ноября и проведет телефонную конференцию

- 07 ноября 2017, 16:04

- |

Рост стоимости риска и убытки от переоценки Открытие Холдинга.

( Читать дальше )

В четверг, 9 ноября, ВТБ представит отчетность за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию. Мы ждем сокращения чистой прибыли квартал к кварталу примерно на 40% (при ROAE в 5% против 8,5% во 2 кв.), в основном из-за роста стоимости риска и отрицательного результата по прочим статьям. Судя по ежемесячной отчетности МСФО (доступна на июль и август), ВТБ зафиксировал убыток по своей доле в Открытие Холдинге (должен быть в пределах 10 млрд руб.). Стоимость риска в июле–августе была вблизи 2%, и мы прогнозируем показатель за квартал на уровне 1,9% против 1,3% во 2 кв. Ранее менеджмент указывал, что после окончания аудита хорватского Agrokor группа будет принимать решение по дальнейшему резервированию.

Прогнозируем небольшой квартальный рост основного дохода. В то же время мы ждем небольшого повышения маржи – на 10 б.п. за месяц до 4,2%, тогда как чистый комиссионный доход может прибавить 2% квартал к кварталу (и сохранить темпы роста год к году выше 20%). Расходы, по нашим оценкам, практически не изменятся за квартал, но увеличатся на 11% относительно 3 кв. 2016 г. Динамика корпоративных кредитов, исходя из месячной отчетности, будет отрицательной (мы ожидаем минус 0,5% за квартал), розница же, напротив, может вырасти примерно на 5% квартал к кварталу. Последний прогноз менеджмента по росту корпоративного кредитования в текущем году составлял 6%, и мы не исключаем, что, если корпоративный портфель за 9 мес. сократится примерно на 1% (как предполагает наша модель), менеджмент может несколько скорректировать свой прогноз. Розничный сегмент, напротив, за 9 мес. может уже достичь годового прогноза по росту на 10% (наша оценка предполагает увеличение на более чем 11% с начала года).

( Читать дальше )

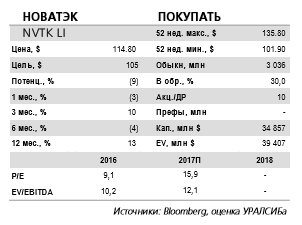

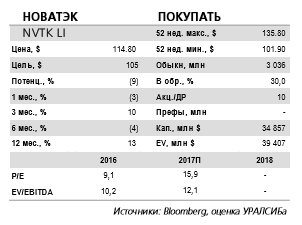

Новатэк - разработка месторождения – часть плана по стабилизации добычи

- 07 ноября 2017, 15:46

- |

Открыты новые запасы газа на Харбейском месторождении

Запасы нефти и газа – около 1,6 млрд барр. н.э. Как сообщила компании, по результатам испытания поисково-разведочной скважины 305 на Харбейском месторождении запасы газа по категориям ABC1+C2 предварительно оценены в 220 млрд куб. м, нефти – более чем в 40 млн т. По нашим оценкам, это составляет более 1,6 млрд барр. н.э., исходя из коэффициентов баррелизации 6 барр. н.э./1000 куб. м и 7,3 барр. н.э./т. Компания продолжает бурение двух других поисковоразведочных скважин на Харбейском месторождении.

Значительный прирост запасов за два года. Харбейское входит в Северо-Русский кластер, группу лицензионных участков НОВАТЭКа в Тазовском районе ЯНАО. Месторождение было открыто в 2015 г., однако оценка его начальных запасов была значительно скромнее – около 13 млрд куб. м газа и более 2 млн т нефти и конденсата. В ходе телефонной конференции по итогам 3 кв. 2017 г. компания сообщила, что оценка запасов повышена до 120 млрд куб. м газа и 19 млн т жидких углеводородов. НОВАТЭК возлагает большие надежды на продуктивность юрских отложений, на которые нацелены две разведочные скважины (306 и 307), которые сейчас бурятся на месторождении.

( Читать дальше )

Запасы нефти и газа – около 1,6 млрд барр. н.э. Как сообщила компании, по результатам испытания поисково-разведочной скважины 305 на Харбейском месторождении запасы газа по категориям ABC1+C2 предварительно оценены в 220 млрд куб. м, нефти – более чем в 40 млн т. По нашим оценкам, это составляет более 1,6 млрд барр. н.э., исходя из коэффициентов баррелизации 6 барр. н.э./1000 куб. м и 7,3 барр. н.э./т. Компания продолжает бурение двух других поисковоразведочных скважин на Харбейском месторождении.

Значительный прирост запасов за два года. Харбейское входит в Северо-Русский кластер, группу лицензионных участков НОВАТЭКа в Тазовском районе ЯНАО. Месторождение было открыто в 2015 г., однако оценка его начальных запасов была значительно скромнее – около 13 млрд куб. м газа и более 2 млн т нефти и конденсата. В ходе телефонной конференции по итогам 3 кв. 2017 г. компания сообщила, что оценка запасов повышена до 120 млрд куб. м газа и 19 млн т жидких углеводородов. НОВАТЭК возлагает большие надежды на продуктивность юрских отложений, на которые нацелены две разведочные скважины (306 и 307), которые сейчас бурятся на месторождении.

( Читать дальше )

Размещение EN+ - крупнейшее российское IPO за последние 5 лет

- 07 ноября 2017, 13:32

- |

Цена размещения в рамках IPO En+ составляет $14 за расписку, компания оценена в $8 млрд

Компания En+ Group Олега Дерипаски определила итоговые параметры IPO, которое проходит на Лондонской фондовой бирже: цена размещения депозитарных расписок компании составляет $14 за одну GDR, сообщила En+. Общий объем предложения в рамках сделки составляет 107 млн 142 тыс. 858 GDR, что соответствует $1,5 млрд по цене размещения. Сама компания привлечет $1 млрд, продав 71 млн 428 тыс. 572 расписки, еще $500 млн получит О.Дерипаска, его структуры продают 35 млн 714 тыс. 286 расписок. С учетом привлечения $1 млрд в капитал вся компания оценена в $8 млрд.

Компания En+ Group Олега Дерипаски определила итоговые параметры IPO, которое проходит на Лондонской фондовой бирже: цена размещения депозитарных расписок компании составляет $14 за одну GDR, сообщила En+. Общий объем предложения в рамках сделки составляет 107 млн 142 тыс. 858 GDR, что соответствует $1,5 млрд по цене размещения. Сама компания привлечет $1 млрд, продав 71 млн 428 тыс. 572 расписки, еще $500 млн получит О.Дерипаска, его структуры продают 35 млн 714 тыс. 286 расписок. С учетом привлечения $1 млрд в капитал вся компания оценена в $8 млрд.

Размещение прошло по нижней границе, а компания оценена по середине планируемого диапазона (7,5-8 млрд долл.). Размещение EN+ — крупнейшее российское IPO за последние 5 лет. Заявки на расписки En+ объемом более $100 млн каждая подали американская Capital Group и суверенный фонд Катара (QIA). QIA в итоге купил бумаги на сумму свыше $250 млн.Промсвязьбанк

АвтоВАЗ - раст доли Lada на российском рынке улучшает финансовые результаты компании

- 07 ноября 2017, 13:25

- |

Продажи АвтоВАЗа в РФ в октябре выросли на 23%, за 10 месяцев — на 17%

ПАО «АвтоВАЗ» в октябре 2017 года реализовало в РФ 28,638 тыс. автомобилей Lada, что превышает прошлогодний показатель на 22,9%, говорится в сообщении компании. По итогам января-октября компания реализовала 249,845 тыс. машин (+17,2%). По данным «АвтоВАЗа», самой востребованной у покупателей остается Lada Granta, за 10 месяцев продано 75,910 тыс. автомобилей этой марки, рост по отношению к 2016 году составил 7,8%. Продажи Lada Vesta достигли 61,270 тыс. автомобилей, что на 44,2% больше, чем за аналогичный период прошлого года. Реализация Lada Xray в январе-октябре выросла на 78,9%.

ПАО «АвтоВАЗ» в октябре 2017 года реализовало в РФ 28,638 тыс. автомобилей Lada, что превышает прошлогодний показатель на 22,9%, говорится в сообщении компании. По итогам января-октября компания реализовала 249,845 тыс. машин (+17,2%). По данным «АвтоВАЗа», самой востребованной у покупателей остается Lada Granta, за 10 месяцев продано 75,910 тыс. автомобилей этой марки, рост по отношению к 2016 году составил 7,8%. Продажи Lada Vesta достигли 61,270 тыс. автомобилей, что на 44,2% больше, чем за аналогичный период прошлого года. Реализация Lada Xray в январе-октябре выросла на 78,9%.

Активными темпами развиваются продажи в сегменте коммерческих автомобилей Lada. За 10 месяцев продано 7 711 машин, что на 17% больше, чем год назад. Лидирующие позиции занимает фургон Lada Largus. В целом, рост российского рынка автомобилей, растущая доля Lada на российском рынке способствуют улучшению финрезультата АвтоВАЗа.Промсвязьбанк

Уралкалий - изменения в структуре владения компании связаны с оптимизацией долговой нагрузки

- 07 ноября 2017, 13:16

- |

Уралкалий готовится продать казначейские акции и провести допэмиссию «префов»

Уралкалий готовится увеличить уставный капитал путем размещения привилегированных акций, а также провести делистинг акций с «Московской биржи». Соответствующие предложения, решения по которым примет внеочередное собрание акционеров, совет директоров компании рассмотрит 7 ноября. Также совет рассмотрит вопрос об отчуждении квазиказначейских акций «Уралкалия», находящихся в распоряжении АО «Уралкалий-Технология». Кроме того, совет директоров определит цену выкупа акций у несогласных с принятыми решениями, утвердит дату и повестку внеочередного собрания акционеров, рассмотрит вопрос о внесении изменений в устав ПАО «Уралкалий» в части положений об объявленных акциях и правах владельцев привилегированных акций. Сейчас у «Уралкалия» нет «префов».

Уралкалий готовится увеличить уставный капитал путем размещения привилегированных акций, а также провести делистинг акций с «Московской биржи». Соответствующие предложения, решения по которым примет внеочередное собрание акционеров, совет директоров компании рассмотрит 7 ноября. Также совет рассмотрит вопрос об отчуждении квазиказначейских акций «Уралкалия», находящихся в распоряжении АО «Уралкалий-Технология». Кроме того, совет директоров определит цену выкупа акций у несогласных с принятыми решениями, утвердит дату и повестку внеочередного собрания акционеров, рассмотрит вопрос о внесении изменений в устав ПАО «Уралкалий» в части положений об объявленных акциях и правах владельцев привилегированных акций. Сейчас у «Уралкалия» нет «префов».

Уралкалий-технологиям принадлежит 54,75% Уралкалия, соответственно весь пакет стоит 208,4 млрд руб. Изменения в структуре владения очевидно связаны с оптимизацией долговой нагрузки: соотношение чистого долга к EBITDA на конец 1 полугодия было 4,4х. Напомним, что у Уралкалия есть ограничения на выкуп акций и запрет на выплату дивидендов, пока его чистый долг/EBITDA превышает 4х. Платить дивиденды Уралкалий прекратил после аварии на руднике «Соликамск-2» в 2014 году, а затем перешел к дискретной дивидендной политике.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания