SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акции РусГидро в ближайшие месяцы могут просесть - Invest Heroes

- 08 октября 2019, 19:06

- |

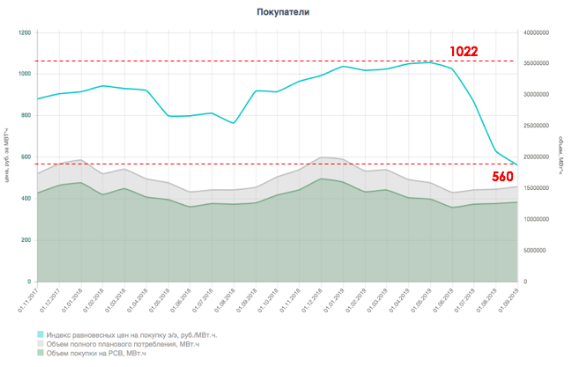

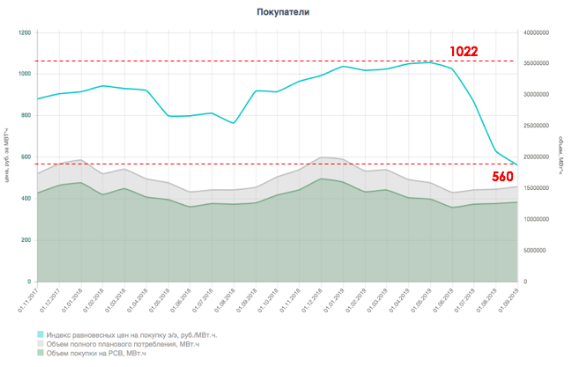

Цены во второй ценовой зоне (территория Сибири) на рынке на сутки вперед (далее РСВ) с июня снизились на 45%. В этом посте я расскажу вам о том, почему так произошло и как это скажется на финрезультатах «РусГидро» — крупнейшего игрока, генерирующего электроэнергию в Сибири.

Причины снижения. На графике видно падение цен на РСВ во второй ценовой зоне, начиная с июня.

Напомню, РСВ представляет собой рыночный механизм спроса и предложения на электроэнергию. Ценовые заявки поставщиков и покупателей отбираются за сутки до реальной поставки электроэнергии с определением цен и объемов поставки на каждый час наступающих суток.

Основные факторы, которые могли повлиять на динамику цен второй ценовой зоны:

— Рост предложения/снижение спроса. Ввода новых мощностей в этот период не было (увеличение предложения), динамика потребления — положительна (в сентябре +3% г/г).

( Читать дальше )

Причины снижения. На графике видно падение цен на РСВ во второй ценовой зоне, начиная с июня.

Напомню, РСВ представляет собой рыночный механизм спроса и предложения на электроэнергию. Ценовые заявки поставщиков и покупателей отбираются за сутки до реальной поставки электроэнергии с определением цен и объемов поставки на каждый час наступающих суток.

Основные факторы, которые могли повлиять на динамику цен второй ценовой зоны:

— Рост предложения/снижение спроса. Ввода новых мощностей в этот период не было (увеличение предложения), динамика потребления — положительна (в сентябре +3% г/г).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Новости рынков |Обсуждение возможности приватизации РусГидро и Россетей носит предварительный характер - Sberbank CIB

- 01 октября 2019, 13:04

- |

Программа приватизации, являющаяся частью закона о бюджете, предусматривает частичную продажу госпакетов акций «РусГидро» и «Россетей» в 2020-2022 годах. При этом сроки приватизации обозначены весьма неопределенно, окончательное решение правительство еще не приняло, каких-либо предположений по поводу возможной оценки активов также пока нет.

Мы рассматриваем эту новость как нейтральную с точки зрения котировок «РусГидро» и «Россетей», поскольку решения о конкретных приватизационных мероприятиях еще не приняты и обсуждение этой темы, судя по всему, пока носит предварительный характер.Sberbank CIB

Новости рынков |В ближайшее время могут начаться дискуссии по модернизации проектов РусГидро на Дальнем Востоке - Sberbank CIB

- 18 сентября 2019, 16:24

- |

Ассоциация «Сообщество потребителей энергии» обратилась с просьбой к вице-премьеру Дмитрию Козаку о проведении независимого аудита одного из проектов, относящихся к РусГидро в рамках программы модернизации. Запрос относится к проекту строительства энергоблока мощностью 420 МВт на Артемовской ТЭЦ-2. Совокупная стоимость строительства энергоблока составляет 91,2 млрд руб., и потребители заявили, что такой объем капиталовложений сопоставим со стоимостью сооружения новых АЭС.

СМИ отмечают, что чистая приведенная стоимость проекта является отрицательной — минус 71,7 млрд руб.; внутренняя норма доходности также отрицательная — минус 6,8%. Насколько мы понимаем, эти расчеты были подготовлены на основе текущих тарифов действующих энергоблоков станции. С учетом специальной инвестнадбавки (которая должна применяться к проектам, включенным в программу модернизации) в сумме 491,3 млрд руб. на 15 лет (тогда как выручка исходя из действующих тарифов за тот же период составит 156,8 млрд руб.) возврат на инвестиции может достичь 14%.

( Читать дальше )

СМИ отмечают, что чистая приведенная стоимость проекта является отрицательной — минус 71,7 млрд руб.; внутренняя норма доходности также отрицательная — минус 6,8%. Насколько мы понимаем, эти расчеты были подготовлены на основе текущих тарифов действующих энергоблоков станции. С учетом специальной инвестнадбавки (которая должна применяться к проектам, включенным в программу модернизации) в сумме 491,3 млрд руб. на 15 лет (тогда как выручка исходя из действующих тарифов за тот же период составит 156,8 млрд руб.) возврат на инвестиции может достичь 14%.

( Читать дальше )

Новости рынков |РусГидро - текущий курс интересен для инвестиций - Финам

- 06 сентября 2019, 16:26

- |

«РусГидро» – одна из крупнейших энергетических компаний России и мира с установленной мощностью 39,4 ГВт. На гидрогенерацию приходится около 30 ГВт, или 77% установленной мощности, остальную энергию вырабатывают в основном на тепловых станциях. Крупнейший акционер – государство в лице Росимущества (60,6%).

Мы повышаем рекомендацию с «держать» до «покупать». Вложения в акции «РусГидро» могут принести доход 26% без учета дивидендов. Полная доходность может составить 32%.

Прибыль акционеров во 2К2019 озвучена в сопоставимом с прошлым годом объеме. Снижение выработки от рекордных уровней и рентабельности было компенсировано сильной динамикой спотовых цен на электроэнергию, благоприятной переоценкой форварда. Отчет в рамках ожиданий. В этом году мы, вероятно, не увидим положительных изменений по прибыли и дивидендам, но со следующего года мы ожидаем улучшения динамики прибыли, денежного потока и дивидендным выплатам, что должно привести к восстановлению капитализации.

( Читать дальше )

Мы повышаем рекомендацию с «держать» до «покупать». Вложения в акции «РусГидро» могут принести доход 26% без учета дивидендов. Полная доходность может составить 32%.

Прибыль акционеров во 2К2019 озвучена в сопоставимом с прошлым годом объеме. Снижение выработки от рекордных уровней и рентабельности было компенсировано сильной динамикой спотовых цен на электроэнергию, благоприятной переоценкой форварда. Отчет в рамках ожиданий. В этом году мы, вероятно, не увидим положительных изменений по прибыли и дивидендам, но со следующего года мы ожидаем улучшения динамики прибыли, денежного потока и дивидендным выплатам, что должно привести к восстановлению капитализации.

( Читать дальше )

Новости рынков |Вложения в акции РусГидро перспективны - Финам

- 06 сентября 2019, 13:30

- |

Мы повышаем рекомендацию по акциям «РусГидро» с «держать» до «покупать» и целевую цену до 70 копеек с расчетом на улучшение показателей прибыли и дивидендов со следующего года.

На днях стало известно об улучшении условий форвардного контракта с ВТБ, процентная ставка теперь будет ниже. Ожидается улучшение прибыли, денежного потока и дивидендов с 2020 года. По нашим оценкам выплаты компании по итогам 2020 года окажутся рекордными – 5,3 копейки на акцию. Текущая капитализация не учитывает эти факторы.

ГК «ФИНАМ»

На днях стало известно об улучшении условий форвардного контракта с ВТБ, процентная ставка теперь будет ниже. Ожидается улучшение прибыли, денежного потока и дивидендов с 2020 года. По нашим оценкам выплаты компании по итогам 2020 года окажутся рекордными – 5,3 копейки на акцию. Текущая капитализация не учитывает эти факторы.

Мы считаем вложения в акции перспективными. Доход может составить 26% в перспективе 18% без учета дивидендов.Малых Наталия

ГК «ФИНАМ»

Новости рынков |Снижение процентной ставки и пролонгация контракта с ВТБ станут положительным фактором для РусГидро - Атон

- 05 сентября 2019, 14:33

- |

Русгидро и ВТБ продлили форвардный контракт до 2025 по более низкой процентной ставке

Как сообщает Интерфакс, РусГидро и ВТБ объявили сегодня на Восточном экономическом форуме об изменениях в форвардном контракте. Компании договорились снизить ставку форвардного контракта на 0.5% годовых и продлить срок его действия на три года до 2025. Напомним, что в марте 2017 компании подписали форвардный контракт на сумму 55 млрд руб. для поддержания дальневосточного сегмента РусГидро. По условиям форвардного контракта, РусГидро обязана осуществлять ежеквартальные платежи ВТБ в размере номинальной стоимости контракта, умноженной на форвардную ставку (ключевая ставка ЦБ + маржа ВТБ в 1.5%). Кроме того, если ВТБ продаст свои акции и (или) срок договора истечет, а цена акций будет ниже цены покупки, РусГидро должна будет доплатить разницу банку. Если цена продажи выше, банк возместит эту разницу компании. Дивиденды, которые ВТБ получит от компании, будут учтены в форвардной цене контракта.

( Читать дальше )

Как сообщает Интерфакс, РусГидро и ВТБ объявили сегодня на Восточном экономическом форуме об изменениях в форвардном контракте. Компании договорились снизить ставку форвардного контракта на 0.5% годовых и продлить срок его действия на три года до 2025. Напомним, что в марте 2017 компании подписали форвардный контракт на сумму 55 млрд руб. для поддержания дальневосточного сегмента РусГидро. По условиям форвардного контракта, РусГидро обязана осуществлять ежеквартальные платежи ВТБ в размере номинальной стоимости контракта, умноженной на форвардную ставку (ключевая ставка ЦБ + маржа ВТБ в 1.5%). Кроме того, если ВТБ продаст свои акции и (или) срок договора истечет, а цена акций будет ниже цены покупки, РусГидро должна будет доплатить разницу банку. Если цена продажи выше, банк возместит эту разницу компании. Дивиденды, которые ВТБ получит от компании, будут учтены в форвардной цене контракта.

( Читать дальше )

Новости рынков |Успешная оптимизация дальневосточного бизнеса - позитивный фактор для РусГидро - Атон

- 02 сентября 2019, 11:13

- |

Русгидро планирует обмен активами с СУЭК, чтобы упростить капитализацию долго ДГК

Как сообщает Коммерсант, доля 41.9% в Дальневосточной энергетической компании (ДЭК), контролируемая компанией, аффилированной с владельцем СУЭК Андреем Мельниченко, была оценена в 8 млрд руб. в контексте рассматриваемого обмена активами с РусГидро. Соответственно, общая стоимость ДЭКДЭК оценивается в 19 млрд руб. Напомним, что РусГидро (владеет 52.2% в ДЭК) планирует конвертировать долг ДГК в акции, реализовав обмен активами с СУЭК для консолидации более 90% ДЭК, которая, в свою очередь, контролирует ДГК. Компаниям Андрея Мельниченко будет предложено обменять долю в ДЭК на Приморскую ГРЭС (мощность 1.46 ГВт) и Лучегорский угольный разрез (5 млн т в год).

Как сообщает Коммерсант, доля 41.9% в Дальневосточной энергетической компании (ДЭК), контролируемая компанией, аффилированной с владельцем СУЭК Андреем Мельниченко, была оценена в 8 млрд руб. в контексте рассматриваемого обмена активами с РусГидро. Соответственно, общая стоимость ДЭКДЭК оценивается в 19 млрд руб. Напомним, что РусГидро (владеет 52.2% в ДЭК) планирует конвертировать долг ДГК в акции, реализовав обмен активами с СУЭК для консолидации более 90% ДЭК, которая, в свою очередь, контролирует ДГК. Компаниям Андрея Мельниченко будет предложено обменять долю в ДЭК на Приморскую ГРЭС (мощность 1.46 ГВт) и Лучегорский угольный разрез (5 млн т в год).

РусГидро объявило о своих планах по капитализации долга ДГК ранее в этом году, и обмен активами с СУЭК представляется наиболее вероятным шагом, предшествующим этому. Консолидация доли структур Мельниченко в ДЭК позволит РусГидро продолжить конвертацию долга ДГК в акционерный капитал, что будет способствовать дальнейшей оптимизации дальневосточного сегмента — напомним, РусГидро и ВТБ также могут внести изменения в форвардный контракт в этом контексте. После сделки РусГидро будет обязана выставить оферту миноритариям ДЭК, поскольку ее доля превысит 90%. Хотя мы считаем успешную оптимизацию дальневосточного бизнеса долгосрочным позитивным фактором для РусГидро, на данном этапе мы сохраняем НЕЙТРАЛЬНЫЙ взгляд на бумагу.Атон

Новости рынков |В долгосрочной перспективе бумаги РусГидро привлекательны - Промсвязьбанк

- 30 августа 2019, 20:34

- |

Чистая прибыль РусГидро по МСФО в I полугодии снизилась до 29,4 млрд руб., EBITDA — до 50,8 млрд руб

Чистая прибыль ПАО РусГидро по МСФО в I полугодии 2019 г. сократилась по сравнению с аналогичным периодом прошлого года на 23,8%, до 29,4 млрд руб., следует из отчета компании. EBITDA снизилась на 15,3%, до 50,8 млрд руб. Выручка составила 181,6 млрд руб., прибавив 0,2%.

Чистая прибыль ПАО РусГидро по МСФО в I полугодии 2019 г. сократилась по сравнению с аналогичным периодом прошлого года на 23,8%, до 29,4 млрд руб., следует из отчета компании. EBITDA снизилась на 15,3%, до 50,8 млрд руб. Выручка составила 181,6 млрд руб., прибавив 0,2%.

Общая выручка в 1 полугодии сохранилась практически на уровне аналогичного периода прошлого года поскольку снижение выработки электроэнергии было компенсировано ростом цен на рынке на сутки вперед (РСВ). При этом операционные расходы компании показали рост (на 7,2%) из-за увеличения расходов на покупную электроэнергию и на топливо, а также увеличением вознаграждения персонала. Это негативно отразилось на показателе EBITDA компании, который упал. Представленные финансовые результаты в целом ожидаемы, локально драйверы для изменения курсовой стоимости акций отсутствуют. В долгосрочной перспективе бумаги компании привлекательны на фоне снижения капитальных затрат и стабильных дивидендах.Промсвязьбанк

Новости рынков |Акции РусГидро привлекательны в перспективе двух лет - ИК QBF

- 29 августа 2019, 21:24

- |

Энергетическая компания «РусГидро» представила финансовый отчет за 1 полугодие 2019 года по МСФО.

Выручка компании выросла на символические 0,2% г/г до 181,6 млрд руб., однако операционная прибыль упала на 35,8% г/г до 32,4 млрд руб. в основном из-за увеличения затрат на топливо и покупную электроэнергию и мощность. Это негативно повлияло и на чистую прибыль, которая опустилась на 23,8% г/г до 29,4 млрд руб. Снижение показателей также отчасти связано со снижением выработки электроэнергии во 2 квартале на 16,7% г/г до 29,6 млрд кВт*ч. Однако компания отмечает, что уже в конце августа запасы водных ресурсов в Саяно-Шушенском водохранилище были выше среднемноголетнего значения на 8%, что может поддержать операционные и финансовые показатели в 3 квартале 2019 года.

ИК QBF

Выручка компании выросла на символические 0,2% г/г до 181,6 млрд руб., однако операционная прибыль упала на 35,8% г/г до 32,4 млрд руб. в основном из-за увеличения затрат на топливо и покупную электроэнергию и мощность. Это негативно повлияло и на чистую прибыль, которая опустилась на 23,8% г/г до 29,4 млрд руб. Снижение показателей также отчасти связано со снижением выработки электроэнергии во 2 квартале на 16,7% г/г до 29,6 млрд кВт*ч. Однако компания отмечает, что уже в конце августа запасы водных ресурсов в Саяно-Шушенском водохранилище были выше среднемноголетнего значения на 8%, что может поддержать операционные и финансовые показатели в 3 квартале 2019 года.

Несмотря на снижение финансовых показателей, инвесторам не следует опасаться снижения дивидендов, так как компания по новой дивидендной политике будет платить дивиденды не менее среднего за прошлые 3 года. Таким образом, по итогам 2019 года инвестор может рассчитывать на 7% дивидендной доходности в текущих котировках. Более того, в 2019 году «РусГидро» закончит активную фазу инвестиционной программы, и в 2020 году капзатраты уменьшатся на 39,9% г/г до 75,9 млрд руб. В связи с этим дивидендная доходность по итогам 2020 года может превысить 10% в текущих котировках. Таким образом, акции «РусГидро» являются привлекательными в перспективе 2 лет.Иконников Денис

ИК QBF

Новости рынков |РусГидро - текущие уровни интересны для долгосрочных вложений - Финам

- 29 августа 2019, 18:45

- |

Генкомпания отчиталась о прибыли акционеров во 2К2019 в объеме 15,2 млрд.руб., что сопоставимо с прошлым годом. На операционном уровне результаты слабые — EBITDA снизилась на 38%, маржа упала на 11,7 процентных пунктов до 19,8%. Факторами снижения стало снижение выработки от рекордных уровней прошлого года, увеличение доли менее рентабельной выработки с ТЭС, компания также отразила обесценения активов в размере 2,8 млрд.руб в сравнении с 1,6 млрд.руб. во 2К2018. Это в свою очередь было компенсировано пятикратным ростом финансовых доходов до 6,2 млрд.руб. (в основном за счет уменьшения форвардного обязательства после роста котировок акций «РусГидро»).

Снижение выработки на 13,1% г/г в 1м полугодии и на 16,7% г/г во 2К было компенсировано ростом цен на электроэнергию на свободном рынке. Чистый долг увеличился на 6% за квартал до 136,7 млрд.руб. или 2,03х EBITDA.

Субсидии в 1м полугодии составили 19,2 млрд.руб. (-4% г/г). В 2019 году компания может получить из бюджета 43-44 млрд.руб. (41,6 млрд.руб. в 2018 году).

ГК «ФИНАМ»

Снижение выработки на 13,1% г/г в 1м полугодии и на 16,7% г/г во 2К было компенсировано ростом цен на электроэнергию на свободном рынке. Чистый долг увеличился на 6% за квартал до 136,7 млрд.руб. или 2,03х EBITDA.

Субсидии в 1м полугодии составили 19,2 млрд.руб. (-4% г/г). В 2019 году компания может получить из бюджета 43-44 млрд.руб. (41,6 млрд.руб. в 2018 году).

Результаты мы считаем нейтральными для кейса. После дивидендной отсечки акции скорректировались на 15%, и на текущих уровнях мы считаем акции «РусГидро» интересными для долгосрочных инвестиций. В этом году мы вероятно не увидим позитивных изменений по прибыли, результат, вероятно, будет сопоставим с прошлым годом, но со следующего года мы ожидаем улучшения по прибыли и дивидендам. В этом году компания планирует завершить строительство объектов на Дальнем Востоке, пройти пик по капвложениям. Обесценения инвестиций должны существенно уменьшиться в следующие годы, что положительно повлияет на дивидендные метрики. В новые инвестиционные проекты в рамках программы модернизации мощностей заложен механизм окупаемости. Кроме того, с июля 2020 года эмитент получит долгосрочные тарифы на Дальнем Востоке, в рамках которых генкомпания сможет оставлять экономию в тарифах, что позволит улучшить рентабельность в будущем.Малых Наталия

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс