SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Размещение проспекта потенциального IPO Ozon повышает вероятность проведения сделки в ближайшее время - Газпромбанк

- 05 ноября 2020, 12:13

- |

Ozon опубликовал проспект к потенциальному IPO на Nasdaq на сайте американской комиссии по ценным бумагам, согласно сообщению Интерфакса. Отдельно от информации проспекта Reuters сообщил, не назвав свои источники, что Ozon может осуществить листинг на Московской бирже вскоре после IPO.

В проспекте, в частности, сообщается о следующих моментах, касающихся бизнеса Ozon:

— Валовый оборот (Gross Merchandize Value — GMV) Ozon Holding за 9М20 вырос в 2,4х до 121,6 млрд руб. Учитывая ранее раскрытую Системой информацию по GMV Ozon в 1П20, GMV Ozon за 3К20 вырос в 2,2х, достигнув 44 млрд руб.

— Выручка Ozon Holding за 9М20 выросла в 1,7х и достигла 66,6 млрд руб.

— Убыток Ozon Holding за 9М20 составил 12,9 млрд руб.

— В сентябре 2020 г. было расторгнуто соглашение об условиях сделки, сторонами которого являлись Ozon и его партнеры и Сбербанк. В результате Ozon должен выплатить Сбербанку 1 млрд руб. за расторжение (break up fee).

«Газпромбанк»

При этом важно отметить, что стоимость Ozon для целей IPO остается неопределенной, несмотря на более ранние сообщения Wall Street Journal о возможном диапазоне стоимости акционерного капитала в рамках размещения в 3-5 млрд долл.

В проспекте, в частности, сообщается о следующих моментах, касающихся бизнеса Ozon:

— Валовый оборот (Gross Merchandize Value — GMV) Ozon Holding за 9М20 вырос в 2,4х до 121,6 млрд руб. Учитывая ранее раскрытую Системой информацию по GMV Ozon в 1П20, GMV Ozon за 3К20 вырос в 2,2х, достигнув 44 млрд руб.

— Выручка Ozon Holding за 9М20 выросла в 1,7х и достигла 66,6 млрд руб.

— Убыток Ozon Holding за 9М20 составил 12,9 млрд руб.

— В сентябре 2020 г. было расторгнуто соглашение об условиях сделки, сторонами которого являлись Ozon и его партнеры и Сбербанк. В результате Ozon должен выплатить Сбербанку 1 млрд руб. за расторжение (break up fee).

Размещение проспекта потенциального IPO повышает вероятность проведения сделки в краткосрочной перспективе. В случае реализации эта сделка являлась бы позитивным фактором для стоимости АФК «Система» (которая владеет 43% акций Ozon), поскольку позволила бы установить рыночный ориентир стоимости доли Системы в Ozon.Гончаров Игорь

«Газпромбанк»

При этом важно отметить, что стоимость Ozon для целей IPO остается неопределенной, несмотря на более ранние сообщения Wall Street Journal о возможном диапазоне стоимости акционерного капитала в рамках размещения в 3-5 млрд долл.

- комментировать

- Комментарии ( 0 )

Новости рынков |Отчетность за 3 квартал должна напомнить рынку о фундаментальной привлекательности TCS Group - Sberbank CIB

- 02 ноября 2020, 14:57

- |

Sberbank CIB открывает торговую идею, которая предполагает, что акции TCS Group будут котироваться лучше российского банковского сектора в целом. Последние несколько недель были довольно головокружительными для тех, кто следил за развитием ситуации вокруг TCS Group и перспектив ее поглощения «Яндексом» (сделка сорвалась пару недель назад).

( Читать дальше )

Мы отдаем себе отчет в том, что есть разные мнения о том, как это может отразиться на инвестиционной привлекательности акций TCS Group, однако считаем их текущую рыночную оценку весьма подходящей для открытия упомянутой торговой идеи. Во-первых, пообщавшись с менеджментом, мы сделали вывод, что отказ от сделки не вызвал существенных потрясений внутри компании. Во-вторых, насколько мы понимаем, никакие новые слияния и поглощения с участием TCS Group сейчас не обсуждаются и, вероятнее всего, в ближайшей перспективе обсуждаться не будут. В-третьих, по итогам третьего квартала мы ожидаем от компании хороших показателей и полагаем, что инвесторы должны переключить внимание на отличные фундаментальные параметры ее бизнеса.Кили Эндрю

( Читать дальше )

Новости рынков |Акции Сбербанка выглядят привлекательно в долгосрочной перспективе - КИТ Финанс Брокер

- 30 октября 2020, 17:47

- |

Сбербанк опубликовал финансовые результаты за 9 мес. 2020 г. по МСФО.

Чистая прибыль за январь – сентябрь снизилась на 11,8% по сравнению с аналогичным периодом прошлого года – до 558,6 млрд руб., несмотря на рост чистых комиссионных и процентных доходов на 13,1% и 12,7% соответственно.

Основанная причина снижения прибыли – создание резервов в размере 327,8 млрд руб. Банк заложил кредитный риск под невыплаты по кредитам со стороны физических и юридических лиц из-за влияния вызванных коронавирусом.

При этом, нужно отметить, что Сбербанк сообщил о рекордной чистой прибыли по итогам III кв. 2020 г., которая выросла в 1,7 раз — до 271,4 млрд руб. Снятие карантинных мер и отложенный спрос на фоне низких процентных ставках, привели к восстановлению деловой и потребительской активности в июле – сентябре 2020 г.

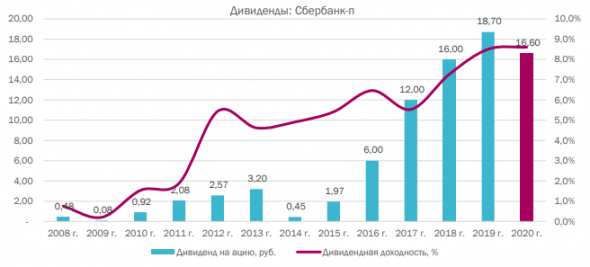

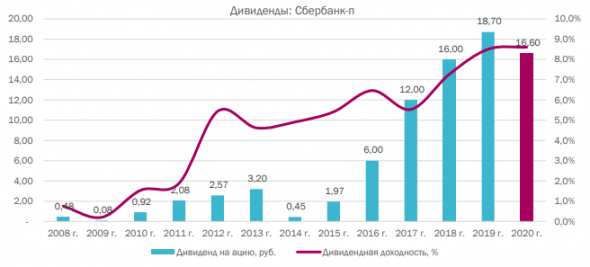

В результате, по нашим оценкам, дивиденд на оба типа акций Сбербанка составит 16,6 руб. Текущая дивидендная доходность по обыкновенным акциям составляет 8,1%, по «префам» – 8,6%.

( Читать дальше )

Чистая прибыль за январь – сентябрь снизилась на 11,8% по сравнению с аналогичным периодом прошлого года – до 558,6 млрд руб., несмотря на рост чистых комиссионных и процентных доходов на 13,1% и 12,7% соответственно.

Основанная причина снижения прибыли – создание резервов в размере 327,8 млрд руб. Банк заложил кредитный риск под невыплаты по кредитам со стороны физических и юридических лиц из-за влияния вызванных коронавирусом.

При этом, нужно отметить, что Сбербанк сообщил о рекордной чистой прибыли по итогам III кв. 2020 г., которая выросла в 1,7 раз — до 271,4 млрд руб. Снятие карантинных мер и отложенный спрос на фоне низких процентных ставках, привели к восстановлению деловой и потребительской активности в июле – сентябре 2020 г.

В результате, по нашим оценкам, дивиденд на оба типа акций Сбербанка составит 16,6 руб. Текущая дивидендная доходность по обыкновенным акциям составляет 8,1%, по «префам» – 8,6%.

( Читать дальше )

Новости рынков |Чистая прибыль Сбербанка значительно превысила прогнозы - Газпромбанк

- 30 октября 2020, 12:13

- |

Чистая прибыль МСФО Сбербанка в 3К20 значительно превысила прогнозы на позитивном эффекте от волатильных статей, а также качественном и прибыльном росте основных бизнес-линий. Отчетность оказалась на редкость сбалансированной без откровенно слабых мест.

Несмотря на осторожный взгляд на 4К20 в условиях второй волны пандемии, по итогам 9М20 Сбербанк создал очень солидный задел для перевыполнения нашего прогноза по прибыли в 2020 г. На этом фоне мы подкорректировали траекторию своих оценок, улучшив ожидания до 2022 года, но снизив их на более длинном горизонте, в основном в части процентного дохода и маржи. В результате целевая 12-месячная цена по обыкновенным акциям Сбербанка повышена на 6% до 311 руб. с сохранением рекомендации «ЛУЧШЕ РЫНКА».

Чистая прибыль сильно выше прогнозов. Чистая прибыль в 3К20 составила 271,4 млрд руб. (+74% г/г), что на 19-24% выше прогнозов. Рентабельность капитала достигла 22,7% – это самый высокий показатель за четыре последних квартала. По итогам 9М20 Сбербанк заработал 558,6 млрд руб. (-12% г/г).

( Читать дальше )

Несмотря на осторожный взгляд на 4К20 в условиях второй волны пандемии, по итогам 9М20 Сбербанк создал очень солидный задел для перевыполнения нашего прогноза по прибыли в 2020 г. На этом фоне мы подкорректировали траекторию своих оценок, улучшив ожидания до 2022 года, но снизив их на более длинном горизонте, в основном в части процентного дохода и маржи. В результате целевая 12-месячная цена по обыкновенным акциям Сбербанка повышена на 6% до 311 руб. с сохранением рекомендации «ЛУЧШЕ РЫНКА».

Чистая прибыль сильно выше прогнозов. Чистая прибыль в 3К20 составила 271,4 млрд руб. (+74% г/г), что на 19-24% выше прогнозов. Рентабельность капитала достигла 22,7% – это самый высокий показатель за четыре последних квартала. По итогам 9М20 Сбербанк заработал 558,6 млрд руб. (-12% г/г).

( Читать дальше )

Новости рынков |Инвестиции в акции Сбербанк - хорошая ставка на восстановление российской экономики в 2021 году - Атон

- 30 октября 2020, 11:12

- |

Сбербанк представил сильные результаты за 3К20 по МСФО

Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% с учетом корректировок, +63% кв/кв), что значительно выше консенсус-прогноза, подготовленного банком (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основным фактором высокой прибыли стало сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20). Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. — оба показателя превзошли наши прогнозы и ожидания рынка. Рост кредитования с начала года составил 12.9%, при этом розничные кредиты увеличились на 12.7%, а корпоративные — на 13%. Сильный рост корпоративного кредитования был обусловлен в основном ослаблением рубля, в то время как драйвером роста розничного кредитования стал ипотечный портфель (+8.5% г/г). Качество активов улучшается — доля неработающих кредитов снизилась на 3 бп кв/кв до 4.7%, а доля кредитов стадии 3 упала до 6.8% против 7.3% во 2К20. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на отметке 13.4%, а коэффициент достаточности общего капитала (CAR) — на отметке 14.2%. Активы банка, взвешенные с учетом риска, продолжают снижаться — на 1.8 пп до 96.8% с 108.9% в конце 2019 года в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по ряду кредитов.

( Читать дальше )

Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% с учетом корректировок, +63% кв/кв), что значительно выше консенсус-прогноза, подготовленного банком (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основным фактором высокой прибыли стало сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20). Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. — оба показателя превзошли наши прогнозы и ожидания рынка. Рост кредитования с начала года составил 12.9%, при этом розничные кредиты увеличились на 12.7%, а корпоративные — на 13%. Сильный рост корпоративного кредитования был обусловлен в основном ослаблением рубля, в то время как драйвером роста розничного кредитования стал ипотечный портфель (+8.5% г/г). Качество активов улучшается — доля неработающих кредитов снизилась на 3 бп кв/кв до 4.7%, а доля кредитов стадии 3 упала до 6.8% против 7.3% во 2К20. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на отметке 13.4%, а коэффициент достаточности общего капитала (CAR) — на отметке 14.2%. Активы банка, взвешенные с учетом риска, продолжают снижаться — на 1.8 пп до 96.8% с 108.9% в конце 2019 года в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по ряду кредитов.

( Читать дальше )

Новости рынков |Объем корпоративных кредитов Сбербанка поднялся до рекордного значения - Финам

- 29 октября 2020, 19:38

- |

«Сбербанк» в очередной раз показал весьма выдающиеся результаты, судя по опубликованному сегодня отчету по МСФО за III квартал. В частности, чистая прибыль выросла до 271,4 млрд руб., что на 73,9% выше показателя за аналогичный период 2019 года. За 9 месяцев текущего года чистая прибыль снизилась на 11,8% по сравнению с девятью месяцами прошлого года, составив 558,6 млрд руб.

Прибыль на обыкновенную акцию составила 11,82 руб. (+63,0% (г/г)); прибыль на обыкновенную акцию от продолжающейся деятельности составила 11,55 руб. (+7,7% (г/г)). Рентабельность капитала (ROE) равна 22,8%, рентабельность активов (ROA), соответственно, 3,2%. Впрочем, стоит отметить, что в немалой степени столь выдающиеся результаты были предопределены низкой базой 2019 года, возникшей из-за убытка от продажи Denizbank в размере 73,3 млрд руб. Стоит отметить, что результаты значительно превзошли ожидания аналитиков, прогнозировавших квартальную чистую прибыль в пределах 226,5 млрд руб. и чистую прибыль за 9 месяцев в размере 513,7 млрд руб. Розничный кредитный портфель увеличился в третьем квартале на 7,4%, составив 8,9 трлн руб. В значительной степени за счет ипотечных кредитов и программы льготного кредитования. При этом объем корпоративных кредитов поднялся до рекордного значения в 15,7 трлн руб., увеличившись на 7,4% (без валютной переоценки рост составил 5,2%).

( Читать дальше )

Прибыль на обыкновенную акцию составила 11,82 руб. (+63,0% (г/г)); прибыль на обыкновенную акцию от продолжающейся деятельности составила 11,55 руб. (+7,7% (г/г)). Рентабельность капитала (ROE) равна 22,8%, рентабельность активов (ROA), соответственно, 3,2%. Впрочем, стоит отметить, что в немалой степени столь выдающиеся результаты были предопределены низкой базой 2019 года, возникшей из-за убытка от продажи Denizbank в размере 73,3 млрд руб. Стоит отметить, что результаты значительно превзошли ожидания аналитиков, прогнозировавших квартальную чистую прибыль в пределах 226,5 млрд руб. и чистую прибыль за 9 месяцев в размере 513,7 млрд руб. Розничный кредитный портфель увеличился в третьем квартале на 7,4%, составив 8,9 трлн руб. В значительной степени за счет ипотечных кредитов и программы льготного кредитования. При этом объем корпоративных кредитов поднялся до рекордного значения в 15,7 трлн руб., увеличившись на 7,4% (без валютной переоценки рост составил 5,2%).

( Читать дальше )

Новости рынков |Инвестиции в акции Сбербанка остаются хорошей ставкой на восстановление экономики - Атон

- 29 октября 2020, 17:23

- |

Чистая прибыль «Сбербанка» увеличилась на 15% г/г (от основных операций) и достигла 271 млрд руб., что на 20% выше консенсус-прогноза. Доход от основной деятельности остается высоким: ЧПД +16.2% г/г, комиссионные доходы +13.6% г/г, ЧПМ – 5.5%, стоимость фондирования – 2.8%. Качество активов улучшилось, стоимость риска составила 1.4%, что лучше прогнозов (1.9%). Сильные результаты банка свидетельствуют о том, что его чистая прибыль за 2020 может сократиться всего лишь примерно на 15% г/г до 750 млрд руб., что предполагает хороший уровень дивидендов. Однако в условиях всеобщей нестабильности и девальвации рубля рынок пока их игнорирует. Мы полагаем, что инвестиции в акции Сбербанк остаются хорошей ставкой на восстановление экономики, которое должно проявиться в следующем году.

Высокие результаты 3К20 по МСФО за счет улучшений по многим показателям. Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% от основных операций, +63% кв/кв), что значительно выше консенсус-прогноза (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основной фактор высокой прибыли – сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20. Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. Стоимость фондирования в результате снижения ключевой ставки ЦБ РФ сократилась до исторического минимума 2.8% (3.1% во 2К20, 4.1% в 3К19), при этом уровень дохода по процентным активам составил 7.7% (8.0% во 2К20). Общий объем кредитов с начала года вырос на 5.1%, в том числе портфель кредитов физлицам на 4.9%, кредиты юридическим лицам – на 5.2%.

( Читать дальше )

Высокие результаты 3К20 по МСФО за счет улучшений по многим показателям. Банк заработал 271 млрд руб. чистой прибыли за 3К20 (+74% г/г без учета, +15% от основных операций, +63% кв/кв), что значительно выше консенсус-прогноза (228 млрд руб.). Рентабельность собственного капитала (ROE) увеличилась до 22.4%, что является высоким уровнем. Основной фактор высокой прибыли – сокращение расходов на отчисления в резервы (-36% кв/кв до 86 млрд руб.), при этом совокупная стоимость риска составила 1.4% против 2.25% во 2К20. Чистый процентный доход повысился на 16.2% г/г до 411 млрд руб. за счет стабильной динамики ЧПМ (5.5% против 5.6% во 2К20 и 5.3% в 3К19), а чистые комиссионные доходы показали ускорение роста до 13.6% г/г (+23% кв/кв) и составили 148 млрд руб. Стоимость фондирования в результате снижения ключевой ставки ЦБ РФ сократилась до исторического минимума 2.8% (3.1% во 2К20, 4.1% в 3К19), при этом уровень дохода по процентным активам составил 7.7% (8.0% во 2К20). Общий объем кредитов с начала года вырос на 5.1%, в том числе портфель кредитов физлицам на 4.9%, кредиты юридическим лицам – на 5.2%.

( Читать дальше )

Новости рынков |Чистая прибыль Сбербанка в 3 квартале вырастет на 40% - Газпромбанк

- 28 октября 2020, 15:51

- |

«Сбербанк» опубликует результаты деятельности по МСФО за 3 квартал 2020 года 29 октября. Мы ожидаем чистую прибыль 218,7 млрд руб. (+40% г/г) при рентабельности капитала 18,9%. По итогам 9М20 прибыль должна достичь 505,8 млрд руб. (-20% г/г).

Восстановление рентабельности должно произойти на фоне двузначных темпов роста (+12-13% г/г) процентного и комиссионного доходов. Мы ожидаем умеренного давления на процентную маржу (5,2% против 5,4%) из-за снижения доходности процентных активов. Операционные издержки (+5% г/г) будут оставаться под контролем за счет программ повышения эффективности в кризис. Хорошему результату не помешает убыток (совокупно 16 млрд руб.) от негативной валютной переоценки и коррекции на рынке облигаций.

В 3К20 Сбербанк должен показать динамичный рост кредитного портфеля (+7% кв/кв в корпоративном кредитовании и +5% кв/кв в рознице) на фоне госпрограмм стимулирования и общего роста аппетита к риску. Основной рост в депозитах придется на корпоративные притоки (+9% кв/кв).

«Газпромбанк»

Восстановление рентабельности должно произойти на фоне двузначных темпов роста (+12-13% г/г) процентного и комиссионного доходов. Мы ожидаем умеренного давления на процентную маржу (5,2% против 5,4%) из-за снижения доходности процентных активов. Операционные издержки (+5% г/г) будут оставаться под контролем за счет программ повышения эффективности в кризис. Хорошему результату не помешает убыток (совокупно 16 млрд руб.) от негативной валютной переоценки и коррекции на рынке облигаций.

В 3К20 Сбербанк должен показать динамичный рост кредитного портфеля (+7% кв/кв в корпоративном кредитовании и +5% кв/кв в рознице) на фоне госпрограмм стимулирования и общего роста аппетита к риску. Основной рост в депозитах придется на корпоративные притоки (+9% кв/кв).

Начисление резервов снизится в 3К20 (77,9 млрд руб. против 132,9 млрд руб.) на фоне прохождения основного цикла резервирования и стабильного качества активов. Стоимость риска, по нашим оценкам, составит 1,3% в 3К20 (2,3% в 2К20).Клапко Андрей

«Газпромбанк»

Новости рынков |События на геополитическом и пандемическом фронтах определят динамику акций Сбербанка - Альфа-Банк

- 28 октября 2020, 13:44

- |

«Сбербанк» завтра, 29 октября, представит финансовые результаты за 3К20 по МСФО. Мы ожидаем восстановления чистой прибыли на 39% к/к в 3К20 при ROAE на уровне 18,7%, что близко к докризисным уровням.

Большинство факторов оказалось позитивными для Сбербанка в 3К20 – нормализовалась стоимость риска, восстановилась клиентская активность при все еще сильной ЧПМ, а также банк проводил жесткий контроль над расходами. Мы ожидаем, что рынок умеренно позитивно отреагирует на отчетность, при нашем ожидании по чистой прибыли на 2% выше консенсус-прогноза.

Мы считаем, что ЧПМ за 2020 и стоимость риска могут оказаться лучше прогноза менеджмента, сделанного в ходе телефонной конференции по результатам за 2К20 (впрочем, стоимость риска зависит от того, как будет развиваться ситуация вокруг пандемии). В то же время мы считаем, что ЧПМ может снизиться в долгосрочной перспективе (мы ожидаем ее снижения до 4,5% на 2 -3-летнем горизонте). Это, в свою очередь, ограничивает потенциал роста ROE (мы не ожидаем, что этот показатель будет выше 15-16% в ближайшие 2-3 года), сдерживая масштабную переоценку акций.

( Читать дальше )

Большинство факторов оказалось позитивными для Сбербанка в 3К20 – нормализовалась стоимость риска, восстановилась клиентская активность при все еще сильной ЧПМ, а также банк проводил жесткий контроль над расходами. Мы ожидаем, что рынок умеренно позитивно отреагирует на отчетность, при нашем ожидании по чистой прибыли на 2% выше консенсус-прогноза.

Мы считаем, что ЧПМ за 2020 и стоимость риска могут оказаться лучше прогноза менеджмента, сделанного в ходе телефонной конференции по результатам за 2К20 (впрочем, стоимость риска зависит от того, как будет развиваться ситуация вокруг пандемии). В то же время мы считаем, что ЧПМ может снизиться в долгосрочной перспективе (мы ожидаем ее снижения до 4,5% на 2 -3-летнем горизонте). Это, в свою очередь, ограничивает потенциал роста ROE (мы не ожидаем, что этот показатель будет выше 15-16% в ближайшие 2-3 года), сдерживая масштабную переоценку акций.

( Читать дальше )

Новости рынков |Сбербанк отчитается завтра, 29 октября и проведет телеконференцию - Атон

- 28 октября 2020, 10:36

- |

Сбербанк должен представить финансовые результаты завтра, 29 октября.

Мы ожидаем относительно хороших показателей по сравнению с предыдущими непростыми кварталами, результаты которых оказались значительно хуже в условиях экономического спада. Согласно среднему консенсус-прогнозу аналитиков, подготовленному банком, чистая прибыль должна составить 228 млрд руб. (без изменений г/г), что предполагает аннуализированный RoE 19%. Чистый процентный доход прогнозируется на уровне 403 млрд. руб. (+14% г/г) вследствие увеличения кредитного портфеля на 10% и повышения ЧПМ, в то время как чистый комиссионный доход должен вырасти на 10% г/г до 143 млрд. руб. за счет улучшения транзакционной активности.

Мы ожидаем относительно хороших показателей по сравнению с предыдущими непростыми кварталами, результаты которых оказались значительно хуже в условиях экономического спада. Согласно среднему консенсус-прогнозу аналитиков, подготовленному банком, чистая прибыль должна составить 228 млрд руб. (без изменений г/г), что предполагает аннуализированный RoE 19%. Чистый процентный доход прогнозируется на уровне 403 млрд. руб. (+14% г/г) вследствие увеличения кредитного портфеля на 10% и повышения ЧПМ, в то время как чистый комиссионный доход должен вырасти на 10% г/г до 143 млрд. руб. за счет улучшения транзакционной активности.

По нашим прогнозам, операционные расходы увеличатся на 5% г/г до 176 млрд руб., а соотношение затраты/доход составит 31%. Общая стоимость риска прогнозируется на уровне 1.9%, что существенно ниже уровня предыдущих кварталов (2.8%). Мы ожидаем нейтральной или умеренно позитивной реакции рынка на результаты.Атон

Телеконференция состоится 29 октября в 17:00 МСК на платформе Zoom. ID конференции: 977 2603 1244 Пароль: 3581544515

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс