SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Долгосрочный потенциал роста акций HeadHunter остается высоким - Ренессанс Капитала

- 16 ноября 2023, 12:19

- |

HeadHunter – сильные результаты за 3К23 Продолжающийся быстрый рост и привлекательная доходность свободного денежного потока

HeadHunter (HH) сообщила о сильных результатах за 3-й квартал, демонстрируя продолжающийся сильный рост выручки на фоне повышенной активности клиентов во всех сегментах и усиления конкуренции за кандидатов, при этом положительный операционный рычаг также привел к существенному увеличению прибыльности.

( Читать дальше )

HeadHunter (HH) сообщила о сильных результатах за 3-й квартал, демонстрируя продолжающийся сильный рост выручки на фоне повышенной активности клиентов во всех сегментах и усиления конкуренции за кандидатов, при этом положительный операционный рычаг также привел к существенному увеличению прибыльности.

Мы ожидаем, что устойчивые тенденции сохранятся в краткосрочной перспективе, в то время как долгосрочный потенциал роста компании, на наш взгляд, остается высоким. Недавно объявленная реструктуризация может позволить HH возобновить выплату дивидендов в обозримом будущем (мы прогнозируем, что чистые денежные средства на конец 2023 года составят более 15 млрд руб. / 9% рыночной капитализации), при этом ее акции торгуются с доходностью свободного денежного потока 10-12% в 2024-2025 годах. что мы считаем привлекательным, учитывая динамику роста HH.Панарин Кирилл

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Дивидендные выплаты Эталона могут быть около 12 рублей на акцию - Солид

- 16 ноября 2023, 11:53

- |

Компания предлагает одобрить акционерам специальное решение, что Компания приступает к отмене регистрации в Реестре Регистратора компаний на Кипре и переносу своего зарегистрированного офиса в Специальный административный район остров Октябрьский, Калининградская область, Российская Федерация, и регистрации в качестве правопреемника в форме Международного публичного акционерного общества в правовом режиме Российской Федерации без роспуска и повторного образования. Головной офис Компании в Особом административном районе остров Октябрьский предлагается создать не позднее 9 месяцев со дня принятия настоящего решения.

Получается, что Эталон пошел по пути классической редомициляции. До этого мы видели, что компания поменяла банк-депозитарий, как это делала Мать и Дитя и ЕМЦ, после чего мы ожидали объявление о редомициляции.

В общем виде схема будет такая же как в VK и других квазироссийских бизнесах. Сначала одобрение акционерами на ВОСА, после чего начало процедуры. К середине 2024 года мы рассчитываем, что Эталон закончит переезд в РФ, после чего будет автоматический обмен депозитарных расписок на акции МКПАО.

( Читать дальше )

Получается, что Эталон пошел по пути классической редомициляции. До этого мы видели, что компания поменяла банк-депозитарий, как это делала Мать и Дитя и ЕМЦ, после чего мы ожидали объявление о редомициляции.

В общем виде схема будет такая же как в VK и других квазироссийских бизнесах. Сначала одобрение акционерами на ВОСА, после чего начало процедуры. К середине 2024 года мы рассчитываем, что Эталон закончит переезд в РФ, после чего будет автоматический обмен депозитарных расписок на акции МКПАО.

( Читать дальше )

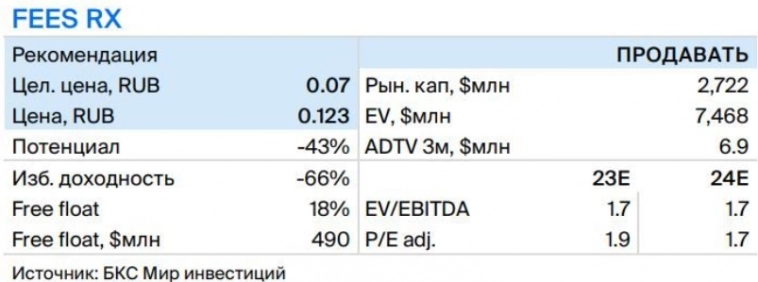

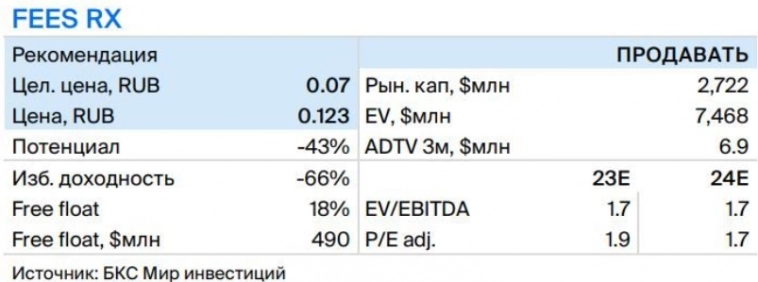

Новости рынков |Вероятность возобновления дивидендных выплат по акциям ФСК-Россети минимальна - Мир инвестиций

- 16 ноября 2023, 11:27

- |

Всего ФСК-Россети планируют инвестиции в RUB 1 трлн за 2023-24 гг. По словам генерального директора, в текущем году инвестпрограмма составит RUB 540 млрд (скорее всего, с НДС). Компания реализует множество крупных инвестпроектов, в том числе на Дальнем Востоке (электрофикация БАМ и Транссиба).

Анализ: Инвестиции в сетях в текущем виде практически не окупаются. В генерации есть ДПМ (договора на поставку мощности), которые позволяют получать доходность на инвестиции. Без них инвестиции фактически разрушают акционерную стоимостью. С отрицательным свободным денежным потоком вероятность возобновления выплат дивидендов в 2023 г минимальная (даже с учетом прибыли).

«БКС Мир инвестиций»

Анализ: Инвестиции в сетях в текущем виде практически не окупаются. В генерации есть ДПМ (договора на поставку мощности), которые позволяют получать доходность на инвестиции. Без них инвестиции фактически разрушают акционерную стоимостью. С отрицательным свободным денежным потоком вероятность возобновления выплат дивидендов в 2023 г минимальная (даже с учетом прибыли).

Инвестиции в этом году составят рекордные RUB 540 млрд — существенная нагрузка на компанию. В условиях отсутствия механизмов окупаемости ФСК-Россети отказываются от дивидендов и направляют всю прибыль на капзатраты. Наша рекомендация — «Продавать».Булгаков Дмитрий

«БКС Мир инвестиций»

Новости рынков |Успешное завершение редомициляции должно стать ключевым катализатором роста акций HeadHunter - Атон

- 16 ноября 2023, 10:23

- |

HeadHunter опубликовал результаты за 3-й квартал 2023 года

Выручка HeadHunter подскочила на 76,4% г/г до 8,4 млрд рублей, обогнав консенсус-прогноз Интерфакса на 4,9%. Число платных пользователей увеличилось на 30,8% г/г до 341,5 тыс. Показатель средней выручки на клиента взлетел на 48,5% до 206,6 тыс. рублей в сегменте ключевых клиентов и на 31,9% до 14,9 тыс. рублей в сегменте малого и среднего предпринимательства. Скорректированный показатель EBITDA удвоился по сравнению с прошлогодним показателем (+101,1%) и составил 5,2 млрд рублей (+11,1% относительно консенсуса), при рентабельности EBITDA на уровне 62,5% (+7,7 п.п. год к году) за счет эффекта операционного рычага. Скорректированная чистая прибыль показала рост на 120,8% год к году и достигла 3,9 млрд рублей, а рентабельность чистой прибыли составила 47,0% (на 9,4 п.п. выше, чем год назад). К концу отчетного периода у группы накопилось 19,4 млрд рублей денежных средств. Чистые денежные средства при этом составили 14,0 млрд рублей против 1,8 млрд рублей в декабре 2022.

( Читать дальше )

Выручка HeadHunter подскочила на 76,4% г/г до 8,4 млрд рублей, обогнав консенсус-прогноз Интерфакса на 4,9%. Число платных пользователей увеличилось на 30,8% г/г до 341,5 тыс. Показатель средней выручки на клиента взлетел на 48,5% до 206,6 тыс. рублей в сегменте ключевых клиентов и на 31,9% до 14,9 тыс. рублей в сегменте малого и среднего предпринимательства. Скорректированный показатель EBITDA удвоился по сравнению с прошлогодним показателем (+101,1%) и составил 5,2 млрд рублей (+11,1% относительно консенсуса), при рентабельности EBITDA на уровне 62,5% (+7,7 п.п. год к году) за счет эффекта операционного рычага. Скорректированная чистая прибыль показала рост на 120,8% год к году и достигла 3,9 млрд рублей, а рентабельность чистой прибыли составила 47,0% (на 9,4 п.п. выше, чем год назад). К концу отчетного периода у группы накопилось 19,4 млрд рублей денежных средств. Чистые денежные средства при этом составили 14,0 млрд рублей против 1,8 млрд рублей в декабре 2022.

( Читать дальше )

Новости рынков |Сургутнефтегаз может показать неплохие результаты за 3 квартал, но рынок интересует валютная прибыль от слабого рубля - Мир инвестиций

- 15 ноября 2023, 19:09

- |

Сургутнефтегаз к концу ноября опубликует результаты за 3К23 по РСБУ. Мы ожидаем выручку компании за квартал на уровне RUB 660 млрд, операционную прибыль в размере RUB 140 млрд и EBITDA в RUB 168 млрд. Чистая прибыль, по нашим оценкам, достигла RUB 309 млрд при поддержке валютной выручки в RUB 185 млрд — за третий квартал курс рубля ослаб с RUB 89.6 до RUB 95 за доллар. Впрочем, в этом году сложно прогнозировать валютные прибыли и убытки СургутНГ, так как они все больше теряют связь с курсом рубля. Мы точно не знаем, какую часть «кубышки» в $56 млрд компания держит в долларах США — по нашей оценке, валютная прибыль составляет 60% от прибыли по «кубышке», будь она полностью долларовой. До 2021 г. «кубышка» состояла из долларов на 93%, но прибыль по ней была как в 1П23.

В фокусе — прибыль по курсовым разницам. Валютные прибыль и убытки не влияют на размер дивидендов по обыкновенным акциям Сургутнефтегаза: дивидендная политика «обычек» предполагает низкую и медленно растущую дивидендную доходность — возможно, 3%.

( Читать дальше )

В фокусе — прибыль по курсовым разницам. Валютные прибыль и убытки не влияют на размер дивидендов по обыкновенным акциям Сургутнефтегаза: дивидендная политика «обычек» предполагает низкую и медленно растущую дивидендную доходность — возможно, 3%.

( Читать дальше )

Новости рынков |Ozon в 3 квартале может показать уверенный рост оборота, но убыток по EBITDA - Мир инвестиций

- 15 ноября 2023, 17:20

- |

Ozon опубликует финансовые результаты за 3К23 по МСФО в четверг, 16 ноября.

Мы прогнозируем увеличение оборота (GMV) в 3К23 на 135% г/г (до RUB 442 млрд) с ускорением к/к (по сравнению с 118% во 2К23), благодаря росту рынка и дальнейшему увеличению доли на фоне продолжающихся активных инвестиций.

В результате выручка, по нашим оценкам, увеличилась на 73%. Мы предполагаем, что повышение выручки традиционно отставало от GMV, поскольку рост последнего в первую очередь обусловлен маркетплейсом (только комиссии учитываются как выручка), а средние комиссии маркетплейса, скорее всего, остаются низкими из-за промоакций, субсидируемых компанией. В то же время мы прогнозируем продолжение уверенного роста выручки в сегментах рекламы и финансовых сервисов.

( Читать дальше )

Мы прогнозируем увеличение оборота (GMV) в 3К23 на 135% г/г (до RUB 442 млрд) с ускорением к/к (по сравнению с 118% во 2К23), благодаря росту рынка и дальнейшему увеличению доли на фоне продолжающихся активных инвестиций.

В результате выручка, по нашим оценкам, увеличилась на 73%. Мы предполагаем, что повышение выручки традиционно отставало от GMV, поскольку рост последнего в первую очередь обусловлен маркетплейсом (только комиссии учитываются как выручка), а средние комиссии маркетплейса, скорее всего, остаются низкими из-за промоакций, субсидируемых компанией. В то же время мы прогнозируем продолжение уверенного роста выручки в сегментах рекламы и финансовых сервисов.

Мы полагаем, что убыток Ozon по EBITDA составил RUB 2.9 млрд (0.6% GMV) после околонулевой EBITDA во 2К23. Это, по нашему прогнозу, связано с активными инвестициями в рост: через комиссии маркетплейса, маркетинговые расходы и расширение логистических мощностей. На этом фоне мы прогнозируем чистый убыток в размере RUB 18 млрд (или -4% GMV), как и во 2К23.Суханова Мария

( Читать дальше )

Новости рынков |МТС сохранит солидные темпы роста - Альфа-Банк

- 15 ноября 2023, 17:03

- |

МТС опубликует финансовые результаты за 3К23 в четверг 16 ноября. Пресс-релиз будет размещен на сайте компании около 15:00 по московскому времени.

Мы ожидаем сохранения солидных темпов роста выручки группы (+12% г/г до 154 млрд руб.) с некоторым замедлением по сравнению с динамикой во 2К23 (+15% г/г). Наш прогноз предусматривает увеличение доходов от услуг связи на 6,6% г/г, а также сохранения значительного роста доходов МТС Банка (+27% г/г) и рекламных сервисов (+46% г/г). Также ожидается позитивная динамика продаж оборудования и аксессуаров (+8% г/г). Мы оцениваем показатель OIBDA за квартал на уровне 64,3 млрд руб. (маржа 41,7%), чистую прибыль – на уровне 15,2 млрд руб. Рентабельность по OIBDA, скорее всего, несколько снизится по сравнению с 2К23 на фоне инфляционного давления на статьи операционных затрат.

( Читать дальше )

Мы ожидаем сохранения солидных темпов роста выручки группы (+12% г/г до 154 млрд руб.) с некоторым замедлением по сравнению с динамикой во 2К23 (+15% г/г). Наш прогноз предусматривает увеличение доходов от услуг связи на 6,6% г/г, а также сохранения значительного роста доходов МТС Банка (+27% г/г) и рекламных сервисов (+46% г/г). Также ожидается позитивная динамика продаж оборудования и аксессуаров (+8% г/г). Мы оцениваем показатель OIBDA за квартал на уровне 64,3 млрд руб. (маржа 41,7%), чистую прибыль – на уровне 15,2 млрд руб. Рентабельность по OIBDA, скорее всего, несколько снизится по сравнению с 2К23 на фоне инфляционного давления на статьи операционных затрат.

Мы ожидаем в основном нейтральной реакции на результаты в акциях МТС, учитывая, что вероятность объявления промежуточных дивидендов, на наш взгляд, близка к нулю.Курбатова Анна

( Читать дальше )

Новости рынков |Сильные финрезультаты HeadHunter за 3 квартал должны оказать поддержку акциям - Синара

- 15 ноября 2023, 16:53

- |

HeadHunter публикует результаты за 3К23 по МСФО: быстрый рост продаж продолжается; позитивно

• Результаты за 3К23 по МСФО свидетельствуют о по-прежнему высоких темпах роста бизнеса благодаря большому спросу на кандидатов.

• Объем продаж: +76% г/г до 8,4 млрд руб.; скорр. EBITDA: вдвое выше по сравнению с 2К23 (5,2 млрд руб.); рентабельность по скорр. EBITDA: +7,7 п. п. по сравнению с 2К23 (62,5%), что указывает на быстрое увеличение выручки.

• Чистая денежная позиция HeadHunter на конец 3К23 г. составила 14,0 млрд руб.

• Результаты за 3К23 по МСФО свидетельствуют о по-прежнему высоких темпах роста бизнеса благодаря большому спросу на кандидатов.

• Объем продаж: +76% г/г до 8,4 млрд руб.; скорр. EBITDA: вдвое выше по сравнению с 2К23 (5,2 млрд руб.); рентабельность по скорр. EBITDA: +7,7 п. п. по сравнению с 2К23 (62,5%), что указывает на быстрое увеличение выручки.

• Чистая денежная позиция HeadHunter на конец 3К23 г. составила 14,0 млрд руб.

Сильные показатели за 3К23 по МСФО отражают преимущества, которые получает HeadHunter благодаря текущей ситуации на рынке труда в РФ, и должны оказать поддержку акциям. Важным фактором для котировок остаются также новости о планах по редомициляции в Россию. Сейчас у нас нет рейтинга по акциям HeadHunter.ИБ «Синара»

Новости рынков |Позитивные ожидания менеджмента Сегежи на 2024 год пока не помогут преодолеть давление в акциях - Альфа-Банк

- 15 ноября 2023, 16:38

- |

Менеджмент Segezha Group провел конференц-звонок с инвесторами по результатам 3К23. В целом CEO компании Михаил Шамолин звучал достаточно оптимистично в отношении перспектив бизнеса в 2024-25 гг. и высказал уверенность в том, что в обозримом будущем произойдет разворот рыночной конъюнктуры по основным продуктам лесопереработки в лучшую сторону, что способствует росту операционных и финансовых показателей г/г в 2024 г. и далее в 2025 г.

«Альфа-Банк»

( Читать дальше )

На наш взгляд, позитивные ожидания менеджмента на 2024 год имеют под собой основания и вероятность роста выручки и OIBDA компании по сравнению с 2023 годом мы оцениваем как высокую. При этом мы считаем, что позитивные ожидания на 2024 год пока не смогут способствовать преодолению сложившегося давления в акциях компании, учитывая продолжающееся укрепление рубля.Курбатова Анна

«Альфа-Банк»

( Читать дальше )

Новости рынков |Дивидендный потенциал Магнита высок, однако сроки возобновления выплат могут сдвинуться - Альфа-Банк

- 15 ноября 2023, 16:05

- |

Магнит опубликовал операционные и финансовые результаты за 3К23. Рост выручки еще больше замедлился в 3К23 до 5,7% г/г (против 7,5% г/г в 2К23). Рост розничных продаж остался на уровне 7% г/г (7,2% г/г в 2К23), в то время как оптовый бизнес сократился на 60% г/г (вероятно, из-за сворачивания бизнеса фармдистрибуции).

Рост LfL-продаж замедлился до 3,1% против 4,7% г/г в 2К23 за счет снижения трафика (-0,6%) на фоне ухудшения доступности товаров на полках из-за логистических ограничений. Это было несколько компенсировано ускорением роста площадей (+5,8% г/г в 3К23 против 5,3% г/г в 2К23). Маржа EBITDA снизилась на 0,4 п.п. г/г до 6,7%, поскольку более высокая коммерческая маржа была нейтрализована давлением со стороны операционных расходов (прежде всего, на персонал – +0,66п.п. г/г). Маржа чистой прибыли выросла на 0,1п.п. г/г до 2,8% благодаря снижению амортизационных отчислений и доходу от валютной переоценки в размере 4,2 млрд руб. Чистый долг/EBITDA остался на комфортном уровне 0,9х, хотя и немного вырос с уровня 0,7х в 2К23.

( Читать дальше )

Рост LfL-продаж замедлился до 3,1% против 4,7% г/г в 2К23 за счет снижения трафика (-0,6%) на фоне ухудшения доступности товаров на полках из-за логистических ограничений. Это было несколько компенсировано ускорением роста площадей (+5,8% г/г в 3К23 против 5,3% г/г в 2К23). Маржа EBITDA снизилась на 0,4 п.п. г/г до 6,7%, поскольку более высокая коммерческая маржа была нейтрализована давлением со стороны операционных расходов (прежде всего, на персонал – +0,66п.п. г/г). Маржа чистой прибыли выросла на 0,1п.п. г/г до 2,8% благодаря снижению амортизационных отчислений и доходу от валютной переоценки в размере 4,2 млрд руб. Чистый долг/EBITDA остался на комфортном уровне 0,9х, хотя и немного вырос с уровня 0,7х в 2К23.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс