Блог им. svoiinvestor |Россия изменила структуру флота, который используется для экспорта нефти в связи с санкциями EC. Ставка сделана на собственные суда.

- 15 января 2023, 13:49

- |

🚢 Ограничения EC на морской экспорт нефти из РФ вступили в силу 5 декабря (европейские суда могут перевозить российскую нефть, только если её стоимость ниже $60 за баррель, в противном случае они не получат страховку и другие услуги). Как известно в Великобритании, располагается 90% мирового бизнеса страхования в этой сфере и она присоединилась к санкциям. Предложение по страховке будет ограниченное, а цены запредельные. Конечно, Россия начала подготовку к данным ограничениям задолго до злополучной даты. Изменения коснулись и структуры флота.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. svoiinvestor |Минфин выходит на валютный рынок с целью продажи юаней, всё из-за недополучения нефтегазовых доходов в январе. Разбираем последствия.

- 12 января 2023, 10:18

- |

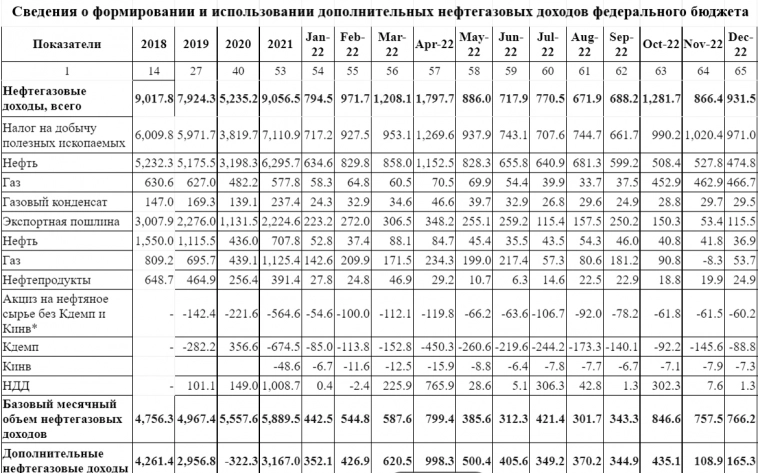

💴 Только мы с вами обсудили дефицит бюджета РФ (который составил 3,3₽ трлн или 2,3% ВВП), как Минфин сделал весомое заявление для фондового рынка:

«Объем недополученных нефтегазовых доходов ФБ прогнозируется в январе 2023г в размере -54,5₽ млрд. Таким образом, совокупный объём средств, направляемых на продажу юаней, составляет 54,5₽ млрд. Операции будут проводиться в период с 13 января 2023г по 6 февраля 2023г, соответственно, ежедневный объём продажи юаней составит в эквиваленте 3,2₽ млрд»

Из этого становится ясно, что Минфин решил на полную использоваться свой первый экономический рычаг. Так как часть «токсичной» валюты была списана со счетов ФНБ и переписана на счета ЦБР (

( Читать дальше )

Блог им. svoiinvestor |Как повлияли санкции на морские поставки нефти из России и есть ли пути обхода. Разбираемся.

- 09 января 2023, 12:08

- |

Поставки российской нефти обновили годовой минимум в последний месяц 2022 года. Всему виной ограничения EC на морской экспорт нефти (вступившие в силу 5 декабря, $60 за баррель и ни центом выше) и погодные условия. Я недавно разбирал в своей статье, что Россия готовится к санкциям и сумела частично перенаправить грузы в Китай, Индию и Турцию, компенсировав тем самым потерю Европейского рынка (стоит заметить, что по этим направлениям поставки падают третий раз подряд). Общий объём морских поставок за четыре недели сократился на 117 000 баррелей в день до 2,615 млн баррелей.

( Читать дальше )

Блог им. svoiinvestor |Курс валют стабилизировался на фоне дефицита бюджета РФ и снижения цен на нефть. Юань безальтернативен?

- 05 января 2023, 16:24

- |

🇷🇺 На валютном рынке продолжаются покупки. Если доллар в боковике, то юань показывает рост по отношению к рублю. Всё это происходит на фоне:

▪️ Снижения цен на нефть. Urals торгуется ниже $60 за баррель, но ещё необходимо учитывать скидки, которые предоставляют Индии и Китаю (проскакивает информация о $40 за баррель). Похоже, что планыОПЕК+ рушатся, но без их снижения добычи и словесных интервенций мы были свидетелями более резкого снижения цен;

▪️ Президент России Владимир Путин подписал законо федеральном бюджете на 2023–2025 годы с постепенным снижением дефицита с 2% до 0,7% ВВП. Пока все обсуждают дефицит бюджета, правительство уже начинает действовать: повысили НДПИ и ввели разовые выплаты для некоторого сырья (

( Читать дальше )

Блог им. svoiinvestor |Саудовская Аравия нашла замену нефтедоллару — это юань. Многие страны раздумывают над выходом из МВФ.

- 13 декабря 2022, 09:41

- |

🇨🇳🇸🇦 Мы уже с вами обсуждали, насколько важен визит Си Цзиньпина в Саудовскую Аравию, так вот самые плохие ожидания для США подтвердились.

🗣 На саммите Си заявил, что Китай будет продолжать импортировать большие объёмы нефти и газа из стран Персидского залива и проводить расчёты в китайских юанях, согласно заявлению министерства иностранных дел Китая. Также президент Китая Си Цзиньпин настаивал на расчётах по сделкам с энергоносителями в китайских юанях — шаг, который в долгосрочной перспективе может ослабить глобальное господство доллара США.

Понятно, что лидер Китая выбрал правильное время для встречи, когда отношения СА и США накалены (Саудиты не идут на поводу США и не повышают добычу нефти). Поэтому выбор в пользу юаня Ближнем Востоком будет вполне логичен. Надо отметить, то что Китай подготовился к этому:

( Читать дальше )

Блог им. svoiinvestor |Отчет Роснефти за 9 месяцев 2022 года. На чистую прибыль повлияли неденежные факторы, ставка на Восток Ойл и рекордные продажи в Азию.

- 08 декабря 2022, 14:14

- |

⛽️ Роснефть представила финансовые результаты по МФСО за 9 месяцев 2022 года. Я бы назвал их оптимистичными, потому что основной проект развивается, экспорт в Азию идёт полным ходом, а ключевые финансовые показатели остались в норме. Перейдём же к отчёту:

▪️ Показатель EBITDA вырос на 21,8% относительно аналогичного периода прошлого года и достиг рекордного девятимесячного значения в ₽2 014 млрд. Маржа EBITDA также возросла до рекордного уровня в 28,0%

▪️ Динамика операционных показателей и сложившаяся ценовая конъюнктура позволили компании увеличить выручку на 15,7% до ₽7 202 млрд

▪️ Чистая прибыль, относящаяся к акционерам, за 9м 2022 г. составила ₽591 млрд (-15,1% г/г). Наиболее существенное негативное влияние на прибыль оказала передача активов Компании в Германии во внешнее управление ФСА, в результате которой был признан дополнительный убыток в размере ₽56 млрд. Передача активов также привела к сокращению объёма денежных средств на сумму ₽76 млрд

( Читать дальше )

Блог им. svoiinvestor |Цены на нефть снижаются, санкции против России не дали взрывного эффекта. ОПЕК+ ожидает визита Си Цзиньпина в Саудовскую Аравию, там может многое решиться.

- 07 декабря 2022, 14:12

- |

🛢 Цена нефти марки Brent опускается ниже $79 за баррель. Видимо, введённые санкции против России относительно потолка цен на нефть не дали взрывного эффекта (российскую нефть выше $60 за баррель перевозить нельзя, но цена Urals уже опустилась ниже $60). Стоит признать, что некий эффект оказывают и фондовые рынки (падает SPX, DAX).

Что же насчёт ОПЕК+? То альянс занял выжидательную позицию и сохранил квоты без изменений. Конечно, им необходимо время, чтобы оценить реакцию рынка и противопоставить свои аргументы (снижение добычи точно будет рассматриваться). Но думаю, что они ожидают главное событие этого года, а именно:

🇨🇳🇸🇦 Визит Си Цзиньпина в Саудовскую Аравию. Там обсудят оплату нефти юанями и диверсификацию резервов СА. А это может означать окончание эпохи нефтедоллара и приход нефтеюаня. США просто так не сдаться, мы уже наблюдали за конфронтацией насчёт Тайваня. За эту сделку ещё говорит один момент, что Саудиты не идут на поводу США и не наращивают добычу нефти, имея своё мнение или запасной план. Но Китай к этому уже подготовился:

( Читать дальше )

Блог им. svoiinvestor |Россия сформировала теневой флот, чтобы обойти санкции на экспорт нефти. Необходимо 240 танкеров.

- 05 декабря 2022, 18:28

- |

🚢 Россия по понятным причинам начала формирование теневого флота, в распоряжении уже находится более 100 танкеров, но необходимо ещё больше.

Ограничения EC на морской экспорт нефти из РФ вступают в силу сегодня ($60 за баррель и ни центом выше). Я недавно разбирал в своей статье, как Россия подготавливается к нефтяному эмбарго и особую роль отводит танкерам (теневому флоту). Так вот, по словам судоходных брокеров и отраслевых аналитиков, опрошенных Financial Times, Россия незаметно сформировала «теневой флот» из более чем 100 танкеров. Судам, как правило, 12 — 15 лет, и ожидается, что они будут списаны в ближайшие несколько лет. По данным Rystad, России нужно более 240 танкеров, чтобы поддерживать текущий экспорт.

Понятно, что суда приобретаются не нового образца. Во-первых, ценовой сегмент ниже. Во-вторых, доступность рынка. В-третьих, рассчитывают, что эмбарго продлится пару лет и потом эти танкера можно будет списать в утиль. Доставка планируется в Китай, Индию и Турцию. Запросы данных стран выросли более, чем в 2 раза (2,39 млн баррелей в день) и явно они не собираются останавливаться, потому что перепродажа Европе «чёрного золота» должна идти полным ходом. При этом теневой флот действует хитро указывает свой следующий пункт назначения Порт-Саид (Египет) или Суэцкий канал. А потом эти суда оказываются в портах Индии, Китая или ОАЭ.

( Читать дальше )

Блог им. svoiinvestor |Бюджет РФ использует разные рычаги пополнения, дефицит необходимо закрыть. Для частных инвесторов - звоночек.

- 22 ноября 2022, 14:25

- |

🇷🇺 За 10 месяцев собираемость налогов в России выросла на 18% (27,4 трлн руб.) по сравнению с показателем прошлого года. Об этом сообщил глава ФНС Даниил Егоров на встрече с В.В. Путиным.

В связи с началом февральских событий намечается дефицит бюджета РФ, поэтому правительство начинает задействовать рычаги пополнения бюджета (ознакомиться с проектом бюджета на 2023-2025 можно тут). Всё это, конечно, касается и частных инвесторов, которые в будущем не досчитаются дивидендов (большая часть прибыли компаний будет «передана» в пользу бюджета РФ). Какие же рычаги используются?

▪️ Увеличение налогов. В первую очередь НДПИ (газ, СПГ, нефть, уголь, удобрения и т.д.). Мы уже наблюдали, как «пострадал» Газпром и его прибыль за 2021 год оказалась не в руках частных инвесторов. То же самое будем наблюдать и в нефтяной отрасли, учитывая волатильность цены сырья, санкций, курса валют (а тут ещё и налоги повышают). Не упустили из виду СПГ, Новатэк будет платить повышенный налог в 34%. В общем, картина не очень для наших эмитентов.

( Читать дальше )

Блог им. svoiinvestor |Сейчас нефтяные эмитенты представляют наименьший интерес, чем прежде. Триггеров для роста нет.

- 21 ноября 2022, 17:35

- |

⛽️ Немного о нефтяных эмитентах и их прибыли в будущем. По-моему, скоромному мнению все события, которые поддерживали интерес инвесторов к нефтянке прошли (дивиденды, отчёты), а вот будущие события явно негативно влияют на цену самого сырья и настроение толпы. Смотрите сами:

🛢 5 декабря в силу вступит нефтяное эмбарго, я подробно разобрал все нюансы в своей предыдущей статье. Если, коротко, то издержки возрастут значительно, а это явно повлияет на прибыль эмитентов.

🛢 Критичная цена Urals ниже $60 за баррель (при курсе валют, который сейчас существует). Сейчас мы всё так же зависимы от цены на Brent, а она снижается в связи с новостями по Китаю (ковид).

🛢 Bloomberg: страны G7 объявят уровень потолка цен на нефть из РФ 23 ноября. Обсуждают диапазон в 40-60$.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс