Блог им. svoiinvestor |Нефтегазовые доходы в марте выросли, но не всё так просто, как кажется. Давайте разбираться.

- 06 апреля 2023, 13:12

- |

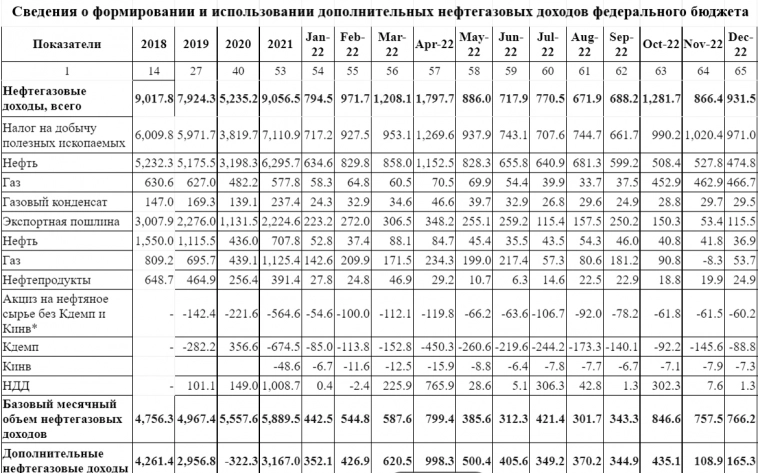

🛢 Нефтегазовые доходы (НГД) важны для бюджета страны, по сути это главная опция по его наполнению, а как известно бюджет РФ испытывает трудности (поэтому важно отслеживать данную статистику). По данным Минфина НГД в марте составили 688,2₽ млрд (-43% гг), месяцем ранее 521₽ млрд (-46,4% гг). Чтобы вы понимали НГД в декабре 2022 года равнялись — 931,5₽ млрд. За три месяца 2023 года идёт явное сокращение доходов и на это есть веские причины (уменьшение разового НДПИ с газа, цена сырья, санкции).

Минфин прогнозирует недополучение НГД в апреле 113,6₽ млрд (для покрытия недобора НГД продаются юани и золото из ФНБ). Помог перебор в марте, Минфин получил больше НГД больше, чем ожидал (39₽ млрд). В апреле изъятия из ФНБ составят 74,6₽ млрд, а значит продажа иностранной валюты будет проводиться в период с 7 апреля по 5 мая, соответственно, ежедневный объем продажи составит 3,7₽ млрд (в марте 5,4₽ млрд).

🔆 А теперь давайте к главному, почему же доходы выросли? Если рассматривать таблицу, то видно, что налоги с нефти, газа, газового конденсата сократились, а вот налог на дополнительный доход (НДД) составил — 220,6₽ млрд (в феврале было по нулям).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Нефтяной сектор медленно, но уверенно продолжает свой рост. Разбираемся с добычей нефти и НГД.

- 31 марта 2023, 12:07

- |

🛢 За последний месяц нефтяные эмитенты неплохо подросли в цене, во многом благодаря отчётностям, которые показали стабильную прибыль на протяжении всего 2022 года (ну, почти), соответственно, частные инвесторы уже начали подсчитывать будущие дивидендные выплаты. Понятно, что всеобщий позитив рынка в последние 2 неделе тоже сыграл свою роль (спасибо Сбербанку), но вот перспективы нефтяных эмитентов в 2023 году остаются под большим вопросом:

▪️ Добыча нефти с газовым конденсатом в феврале по данным Росстата составила ~11 млн баррелей в сутки, а это почти максимумы (среднесуточная добыча нефти с конденсатом в РФ в 2022г. составила 10,68 млн. баррелей);

▪️ В марте Россия добровольно сократила добычу нефти на 500 тыс. баррелей в сутки. Вопрос скорее в том, что полноценно перенаправить нефтепродукты в Азию, как это произошло с нефтью, не получается. Да и добровольное сокращение нефти не оказало поддержу цене на сырьё;

▪️ Цена Urals составляет $52 за баррель, что весьма плачевно в сложившейся ситуации. Благо, что рубль ослаб по отношению к другим валютам, но это всё равно малая помощь экспортёрам;

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в феврале не впечатляют, по сравнению с 2022 годом они всё также в глубоком минусе.

- 06 марта 2023, 16:06

- |

🛢 Для многих уже не новость, что бюджет РФ испытывает трудности (дефицит), НГД (нефтегазовые доходы) являются главной опцией по его наполнению, но с ними творится прогнозируемая беда (в январском обзоре мы обсудили падение доходов почти в 2 раза и пришли к выводу, что основополагающими месяцами будут февраль—март). По данным Минфина НГД в феврале составили 521₽ млрд (425,5₽ млрд в январе, 931,5₽ млрд в декабре 2022 года). Минфин прогнозирует недополучение НГД в марте 132,1₽ млрд, для покрытия недобора НГД продаются юани и золото из ФНБ (в январе Минфин получил из ФНБ 54,5₽ млрд, в феврале — 160,2₽ млрд). С учётом перебора в феврале мартовские изъятия из ФНБ составят 119,8₽ млрд, а значит продажа иностранной валюты будет проводиться в период с 7 марта по 6 апреля, соответственно, ежедневный объём продажи составит 5,4₽ млрд (в феврале 8,9₽ млрд). Что интересного можно почерпнуть из данного отчёта:

▪️ НДПИ с газа в феврале увеличился до 120,5₽ млрд (январь 44,3₽ млрд). Это связано с тем, что начал поступать разовый НДПИ Газпрома (50₽ млрд в месяц). Напомню, что Газпром в 2022 году заплатил разовый НДПИ (более 1,2₽ трлн), этот налог распределился с октября—декабрь 2022 года, а это значит, что в 2023 году в казну поступит в 2 раза меньше денег;

( Читать дальше )

Блог им. svoiinvestor |Продолжение падения российского фондового рынка. Новостной фон и предшествующие события давят на индекс IMOEX

- 20 февраля 2023, 14:14

- |

🏛 Прошлая торговая неделя вряд ли могла порадовать частного инвестора, большинство начало догадываться, что безудержный рост индекса — блеф (крупные игроки манипулировали рынком, также отличились телеграмм-каналы, которые собирали с доверчивых подписчиков кэш, разгоняя различных эмитентов). На этой неделе ожидается ряд событий, которые точно повлияют на фондовый рынок, конечно, паника ещё не наступила, но всё будет зависеть от действий и слов политиков:

▪️ 21 февраля состоится послание Президента федеральному собранию, а уже 22 февраля произойдёт внеплановое заседание Совфреда и Госдумы РФ. Там как раз 23 февраля и годовщина СВО впереди. Все эти манёвры могут привести к интересным событиям. Прошлый год мы все помним;

▪️ 24 февраля В.В. Путин встретиться с российским бизнесом. Видимо, будут обсуждать добровольный разовый взнос, который коснётся компаний со сверхдоходами за 2021-2022 год. Бюджет требует дополнительных средств в связи с падением НГД (

( Читать дальше )

Блог им. svoiinvestor |Нефте-газовые доходы рухнули в январе почти в 2 раза по сравнению с декабрём 2022 года.

- 06 февраля 2023, 10:53

- |

🛢 Ещё совсем недавно мы с вами обсуждали дефицит бюджета РФ и прогнозируемое недополучение НГД в январе, рассуждения оказались верными (было понятно, что в феврале-марте цифры будут ещё больше). По данным Минфина нефте-газовые доходы в январе снизились почти в 2 раза (425,5₽ млрд в январе vs. 931,5₽ млрд в декабре 2022 года). Как итог Минфин прогнозирует недополучение НГД в феврале в размере 108₽ млрд, а это уже подталкивает продавать валюту (юани) из ФНБ ускоренными темпами (ежедневные продажи валюты вырастут в 2,8 раз — 8,9₽ млрд, в сумме за месяц 160,2₽ млрд). Почему не стоит ожидать улучшения и в марте?

( Читать дальше )

Блог им. svoiinvestor |Газпром сделал сюрприз для шортистов. Всему виной годовое общее собрание акционеров и уступки Минфина.

- 05 февраля 2023, 12:47

- |

Мы с вами недавно обсуждали, что цена акций Газпрома вполне адекватна для покупки в долгосрочный портфель (на что, кстати, получил волну хейта и советов по шорту, окей 😂). Что же заставило выйти эмитента из боковика и в моменте показывать рост котировок более 3%:

▪️ Совет директоров Газпрома проведёт годовое общее собрание акционеров 30 июня 2023 г., а также определится с его повесткой. Одним из пунктов повестки ГОСА значится «О размере дивидендов, сроках и форме их выплаты по итогам работы за 2022 год». Понятно, что ожидать каких-либо крупных выплат не стоит, но это будоражит умы частных инвесторов.

▪️ Минфин предлагает вывести Газпром из-под налога на прибыль для экспортеров СПГ в размере 34%. Напомню, что с 1 января 2023 года, сроком на три года, ставка по налогу на прибыль была повышена с 20% до 34% для тех экспортёров СПГ, которые уже поставляли газ на экспорт и имеют лицензию на осуществление исключительного права на экспорт газа. Но никто не отменял дополнительный НДПИ (

( Читать дальше )

Блог им. svoiinvestor |Обвал цен на российскую нефть подтвердил Минфин, бюджет РФ под угрозой.

- 17 января 2023, 09:53

- |

🛢 Обвал цен на российскую нефть подтвердил Минфин, бюджет РФ под угрозой (дефицит ФБ в декабре 2022г составил 3,3₽ трлн или 2,3% ВВП). Минфин сообщил о средней цене на нефть и экспортной пошлине на февраль. Средняя цена на нефтьUrals за период мониторинга с 15 декабря 2022г по 14 января 2023г составила $46,82 за баррель (дисконт составил 42,8% или $35 за баррель по отношению к нефти марки Brent, напомню, что в 2021г этот дисконт был равен $1-2). Экспортная пошлина на нефть в РФ с 1 февраля 2023г понизится на $3,9 и составит $12,8 за тонну (в настоящее время — $16,7).

Безусловно, что данные расчёты и цены повлияют на бюджет нашей страны, нефтегазовая отрасль отчисляет внушительные налоги в бюджет РФ, лишиться даже малой части отчислений в такой период для страны — болезненно (дефицит бюджета в 2023г прогнозируется на уровне 2% от ВВП, однако эта оценка основана на цене на нефть в $70 за баррель

( Читать дальше )

Блог им. svoiinvestor |Минфин выходит на валютный рынок с целью продажи юаней, всё из-за недополучения нефтегазовых доходов в январе. Разбираем последствия.

- 12 января 2023, 10:18

- |

💴 Только мы с вами обсудили дефицит бюджета РФ (который составил 3,3₽ трлн или 2,3% ВВП), как Минфин сделал весомое заявление для фондового рынка:

«Объем недополученных нефтегазовых доходов ФБ прогнозируется в январе 2023г в размере -54,5₽ млрд. Таким образом, совокупный объём средств, направляемых на продажу юаней, составляет 54,5₽ млрд. Операции будут проводиться в период с 13 января 2023г по 6 февраля 2023г, соответственно, ежедневный объём продажи юаней составит в эквиваленте 3,2₽ млрд»

Из этого становится ясно, что Минфин решил на полную использоваться свой первый экономический рычаг. Так как часть «токсичной» валюты была списана со счетов ФНБ и переписана на счета ЦБР (

( Читать дальше )

Блог им. svoiinvestor |Дефицит федерального бюджета РФ в 2022г составил 3,3₽ трлн. Что уже предпринимает Минфин для его наполнения.

- 11 января 2023, 10:52

- |

🗣 Силуанов заявил, что дефицит федерального бюджета в 2022 году составил 3,3₽ трлн или 2,3% ВВП. В принципе такая ситуация читалась (затраты на СВО и санкции сделали своё дело). Но главный сигнал мы с вами получили ещё в декабре 2022 года, тогда Минфин повысил оценку дефицита федерального бюджета РФ на 2022 год (с 0,9% ВВП до 2% ВВП). В этом же месяце ввели санкции на морскую доставку нефти, после чего цена Urals опустилась ниже $60 за баррель и частные инвесторы столкнулись с ослаблением рубля по отношению к другим валютам (сейчас основные валютные пары находятся в боковике, мы с вамиразбирали юань и пришли к выводу, что его история подходит к концу и ~20% профит уже не стоит ожидать). По факту даже с учётом декабрьского повышения недосчитались 0,3% (400₽ млрд), конечно, после таких цифр правительство будет действовать и изыскивать средства в бюджет (

( Читать дальше )

Блог им. svoiinvestor |Правительство РФ на фоне дефицита бюджета рассматривает единовременный сбор с производителей угля и удобрений. История повторяется.

- 07 января 2023, 16:24

- |

Недавно вышла статья на Bloomberg, в которой главный посыл в том, что Россия планирует получить больше денег от некоторых товаропроизводителей и государственных компаний и урезать расходы, не связанные с обороной, по мере роста затрат на СВО, на Украине. Краткое содержание статьи по пунктам приведу ниже:

🗣 Премьер-министр России Михаил Мишустин ещё в середине декабря направил инструкции чиновникам, которые включают в себя более высокие дивиденды от государственных компаний и “единовременную выплату” производителями удобрений и угля;

🗣 Документ также приказывает выделить 175₽ миллиардов на дополнительные расходы для переселения 100 000 человек из Херсона в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс