Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга, но привлёк слишком малый объём средств, не помогает даже 11% доходности длинных ОФЗ

- 21 июля 2023, 07:23

- |

💯 Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. С учётом неопределённости бюджета и недобора денежных средств (в основном проседают нефтегазовые доходы, но стоит учитывать и увеличившиеся траты правительства) доходность длинных бумаг растёт, ввиду того, что рынок желает большую премию за ОФЗ, но даже сейчас инвесторов не особо привлекает доходность длинных ОФЗ (тот же ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета). Прошлый аукцион прошёл весьма успешно для ведомства за счёт флоутера (бумаг было размещено на 182,2₽ млрд), как только данного вида не оказалось, объёмы привлечённых средств сократились более чем в 10 раз:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

Спрос на ОФЗ 26241 был равен — 18,74₽ млрд, выручка составила всего — 9₽ млрд (средневзвешенная доходность — 11,02%). Линкер ОФЗ 52005 спрос — 11,4₽ млрд, а привлечено — 7,11₽ млрд (цена средневзвеш. — 95,33, закрытие — 96,1).

( Читать дальше )

- комментировать

- Комментарии ( 12 )

Блог им. svoiinvestor |Экспортная пошлина нефти на август — цена Urals на максимуме с ноября 2022 года, дисконт к Brent сокращается

- 18 июля 2023, 07:53

- |

🛢 Минфин опубликовал расчёт экспортной пошлины на август. Urals на максимумах с ноября 2022 года всё благодаря агрессивным действиям ОПЕК+ (СА и Россия). За период с 15 июня по 14 июля средняя цена Urals составила — $58,03 (прошлый период — $54,57). А значит экспортная пошлина на нефть в РФ с 1 августа 2023 года повысится на $1,3 и составит $16,9 за тонну. Дисконт к Brent вновь сократился (спрэд составил $18, а месяцем ранее составлял $21). Напомню вам, что по данным Минфина, средняя цена Urals в июне составила $55,28 (-36,6% г/г), а в мае $53,34 (-32,3% г/г). Видно, что цена на сырье подрастает (на сегодняшний день торгуется по ~$60), при этом рубль ослабевает и это всё идёт в зачет нашим экспортёрам нефти (Лукойл, Татнефть, Роснефть и т.д.). Почему же случился рост цены на нефть?

▪️ Пролонгация агрессивной политики ОПЕК+ (договорились сократить добычу нефти с 2024 года ещё на 1,4 млн б/с, а саму сделку продлить до 2025 года)

( Читать дальше )

Блог им. svoiinvestor |Минфин в очередной раз вышел на рынок внутреннего долга, перевыполнив план по привлечению средств в ~2 раза, помог флоутер

- 13 июля 2023, 19:45

- |

💯 Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. С учётом неопределённости бюджета и недобора денежных средств (в основном проседают нефтегазовые доходы, но стоит учитывать и увеличившиеся траты правительства) доходность длинных бумаг растёт, ввиду того, что рынок желает большую премию за ОФЗ, объёмы привлечённых средств от аукционов в последнее время разочаровывали Минфин. Ведомство учло ошибки прошлых аукционов и представило частным инвесторам не только классику:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос на ОФЗ 26243 был равен — 30,14₽ млрд, выручка составила всего — 15,9₽ млрд (средневзвешенная доходность — 11,1%). Флоутер ОФЗ 29024 спрос — 383,7₽ млрд, а привлечено — 166,28₽ млрд.

📌 Таким образом бумаг было размещено на 182,2₽ млрд (предыдущие аукционы — 34,97₽ млрд, 57,3₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в июне — очередное снижение. Фиксируем третий месяц подряд снижения, не помог даже обвал рубля.

- 06 июля 2023, 13:40

- |

🛢 Россия сейчас находится в том положении, что каждое поступление в бюджет на счету, а основной подпиткой бюджета являются — Нефтегазовые доходы (НГД). В принципе по статистике НГД можно понять, как обстоят дела у нефтяных эмитентов. По даннымМинфина НГД в июне составили 528,6₽ млрд (-26,4% г/г), месяцем ранее 570,7₽ млрд (-35,6% г/г). Третий месяц подряд идет снижение, что для для бюджета РФ — катастрофа. С начала года доходы составили — ~3,3₽ трлн(-47% г/г), не досчитываемся почти половины доходов за пол года, а ведь у Минфина свои планы насчёт НГД. Минфинспрогнозировал, что базовые НГД в этом году составят 8₽ трлн, но учитывая сколько сейчас поступает НГД в бюджет, то рассчитывать стоит на 6-7₽ трлн.

Для компенсации выпадающих НГД Минфин продаёт юани и золото из ФНБ (ЦБ зеркалирует эти операции, продавая на бирже юани), такими темпами из ФНБ понадобиться изъять ~1,5₽ трлн, что в принципе не так критично. Минфин прогнозирует недополучение НГД в июлю ~4,5₽ млрд, также в июне произошёл недобор (30,3₽ млрд), а значит в мае изъятия из ФНБ составят ~34,9₽ млрд. Продажа юаней будет происходить с 7 июля по 6 августа, ежедневный объем продажи составит 1,7₽ млрд в день (в мае 3,6₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Сокращение добычи нефти Россией и Саудовской Аравией — это ответ на ценовой диапазон сырья

- 04 июля 2023, 07:19

- |

🛢 Многие уже в курсе, что крупнейший нефтяной картель в лице ОПЕК+ в последнее время ведёт агрессивную политику в отношении сокращения добычи сырья. На последнем заседании страны ОПЕК+ договорились сократить добычу нефти с 2024 года ещё на 1,4 млн б/с, а саму сделку продлить до 2025 года. Этому заседанию предшествовало заявление СА о том, что они сокращают свою добычу на 1 млн б/с на один месяц (июль). Похоже, что мировые цены на нефть не устроили СА и она уже в этом месяце продлила добровольное сокращение добычи нефти на 1 млн б/с на август. Таким образом, в июле-августе добыча нефти СА будет на уровне ~9 млн б/с.

Самое интересное, что в этот же день вице-премьер РФ Александр Новак сообщил о сокращении добычи нефти Россией на 500 тыс. б/с с августа этого года. Напомню вам, что ранее Россия продлила своё добровольное сокращение производства на 500 тыс. б/с (данное сокращение начало действовать с марта 2023г.) вместе с несколькими странами ОПЕК+ на весь 2023 год, то есть до 9,45 млн б/с. Таким образом, с учётом нового дополнительного сокращения в августе российская квота впервые может стать меньше, чем у СА (8,95 млн б/с).

( Читать дальше )

Блог им. svoiinvestor |Минфин провёл "аукцион" ОФЗ и впервые с конца 2021 года отказался от размещения классических бумаг

- 30 июня 2023, 13:45

- |

💯 Минфин в очередной раз вышел на рынок внутреннего долга. В сегодняшних реалиях бюджет РФ испытывает дефицит, а одной из опций его пополнения является размещение ОФЗ. Сразу стоит отметить, что Минфин впервые с конца 2021 года отказался от размещения классических бумаг, предложив рынку, только один тип бумаги:

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос на данный тип был ошеломительный — 249,8₽ млрд, а выручка составила всего — 57,3₽ млрд (средневзвешенная цена 95,96). Не думаю, что размещение порадовало обе стороны, ибо была удовлетворена лишь одна пятая часть заявок. При этом наблюдается фактическое сокращение выручки, если смотреть на предыдущие аукционы — 71,86₽ млрд, 102,6₽ млрд.

📌 Отмечу причину по которой Минфин отказался от размещения классических бумаг: рынок будет желать премии за классику в связи с дефицитом бюджета РФ и более частыми выходами ведомства на рынок долговых бумаг.

( Читать дальше )

Блог им. svoiinvestor |Банки, которые получили сверхприбыль заплатят налог на неё — Минфин. Претенденты всё те же

- 27 июня 2023, 14:16

- |

💯 Российские банки, которые получили сверхприбыль, заплатят налог на неё, заявил — замминистра Минфина РФ Алексей Сазанов:

🗣 «Безусловно, банковский сектор входит. Также туда входят сектора металлургические, «удобренщики». Соответственно, ряд крупных промышленных и торговых предприятий тоже подпадают под налог».

Речь идёт о Windfall Tax — налог на сверхприбыль. Давайте рассмотрим его основные параметры, условия:

📄 Законопроект по налогу пока ещё не опубликован, но у заинтересованных лиц он уже есть на руках, его обсуждают различные издания и комментируют известные личности в финансовых кругах. Налоговой базой для Windfall Tax будет превышение средней арифметической величины прибыли за 2021 год и за 2022 год над прибылью за 2018 и за 2019 годы. К плательщикам налога отнесены российские компании, а также иностранные, которые ведут деятельность в России (исключение — нефтянка, СПГ, МСП, компании с чистой доналоговой прибылью за 2021-2022 годы менее 1₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Ставки по депозитам растут, ОФЗ становятся всё привлекательнее

- 22 июня 2023, 07:39

- |

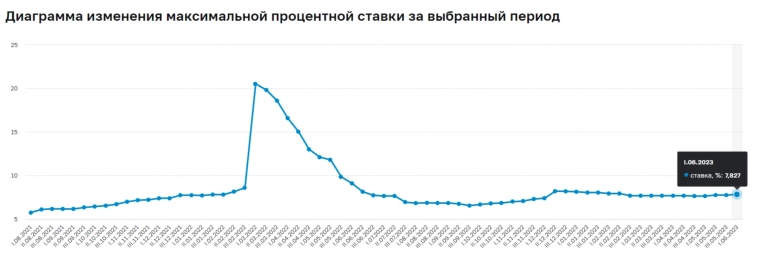

По данным ЦБ, средняя максимальная ставка по рублёвым депозитам сроком до 1 года десяти кредитных организаций (привлекающих наибольший объём депозитов физических лиц) составила за 1 декаду июня — 7,8270% (за 3 декаду мая — 7,7470%). Примечательно, что ставки по депозитам свыше года составили — 8,46%, значительный максимум с начала мая 2022 года.

Конечно, это всё отражается и на рынке ОФЗ. Доходность ОФЗ с погашением через год перевалила за 8% (ОФЗ 26227— 8,07%), 3-летних — 8,77% (ОФЗ 26219), 5-летних — 9,79% (ОФЗ 26236), 10-летних — 10,68% (ОФЗ 26221). Интересно, что самый длинный выпуск с погашением в 2041 году (ОФЗ 26238) даёт доходность почти 11%, а это уже поинтереснее некоторых корпоративных облигаций. Вообще, начиная с 7-их ОФЗ доходность должна радовать консервативных инвесторов, ибо можно зафиксировать такой лакомый процент на долгие годы.

По сути, доходность однолетних ОФЗ привязана к ключевой ставке ЦБ (на данный момент КЧ — 7,5%), так почему же доходность устремилась вверх?

( Читать дальше )

Блог им. svoiinvestor |Долги россиян превысили 30 трлн. Застройщики и банки в плюсе

- 12 июня 2023, 11:55

- |

💯 По данным ЦБ долг россиян увеличился в апреле на ~527₽ млрд (1,8% м/м, 12,9% г/г), месяцем ранее рост составил — ~545₽ млрд (1,9% м/м, 10% г/г). Это один из максимальных помесячных объёмов за последние несколько лет — в июне 2021 года было взято кредитов на 556₽ млрд. Как итог задолженность перебралась за отметку в 30,2₽ триллионов!

Мы уже с вами обсуждали, что ЦБ оставил ключевую ставку неизменной, но дал сигнал, что на ближайшем заседании произойдёт повышение, потому что проинфляционных факторов множество. Одним из них является — повышение внутреннего спроса за счёт роста розничного кредитования, а склонность к сбережению постепенно снижается (динамика инфляции развернулась, а в мае перешла к росту после 12 месяцев снижения). Можно отметить несколько факторов повышения кредитования: смягчения требований банков к заёмщикам и повышение спроса в ипотечном кредитовании в связи с ужесточением требований к первоначальному взносу (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года).

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в мае снизились, фиксируем второй месяц подряд снижения. Для бюджета РФ — это катастрофа.

- 07 июня 2023, 07:34

- |

🛢 Россия сейчас находится в том положении, что каждое поступление в бюджет на счету, а основной подпиткой бюджета являются — Нефтегазовые доходы (НГД). В принципе по статистике НГД можно понять, как обстоят дела у нефтяных эмитентов. По данным Минфина НГД в мае составили 570,7₽ млрд (-35,6% г/г), месяцем ранее 647,5₽ млрд (-64% г/г). Если сравнивать с прошлым месяцем, то падение чувствительное (~77₽ млрд). С начала года доходы составили — 2,8₽ трлн(-49,6% г/г), не досчитываемся почти половины доходов, а ведь у Минфина свои планы насчёт НГД. Минфин спрогнозировал, что базовые НГД в этом году составят 8₽ трлн, но учитывая сколько сейчас поступает НГД в бюджет, то рассчитывать стоит на 6-7₽ трлн.

Для компенсации выпадающих НГД Минфин продаёт юани и золото из ФНБ (ЦБ зеркалирует эти операции, продавая на бирже юани), такими темпами из ФНБ понадобиться изъять ~1,5₽ трлн, что в принципе не так критично. Минфин прогнозирует недополучение НГД в июне 44₽ млрд, также в мае произошёл недобор (30,6₽ млрд), а значит в мае изъятия из ФНБ составят 74,6₽ млрд. Продажа юаней будет происходить с 7 июня по 6 июля, ежедневный объем продажи составит 3,6₽ млрд в день (в мае 2₽ млрд).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс