Блог им. svoiinvestor |Объём ФНБ в феврале 2025 г. незначительно сократился, укрепление рубля давит на ликвидную часть. Фонд продолжает инвестиции в Газпром

- 11 марта 2025, 11:48

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за февраль 2025 г. По состоянию на 1 марта 2025 г. объём ФНБ составил 11,88₽ трлн или 5,5% ВВП (в январе — 11,96₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 3,39₽ трлн или 1,7% ВВП (в январе — 3,75₽ трлн). Министерство сократило инвестиции в этом месяце, но продолжило вкладываться в проект Газпрома Усть-Луга — 37,3₽ млрд (в январе — 77,8₽ млрд). IMOEX в феврале прибавил более 200 пунктов, поэтому неликвидная часть показала значительную прибавку (+280₽ млрд м/м, не забываем про инвестиции), ликвидная же часть просела на 360₽ млрд из-за укрепления ₽ (плюс изъятие на инвестиции и снижение цены на золото).

📈 Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 1007,4₽ млрд (в январе — 970,4₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов — 1,77₽ трлн (в январе — 1,772₽ трлн), 1,87$ млрд и 10¥ млрд;

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Блог им. svoiinvestor |Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

- 10 марта 2025, 12:00

- |

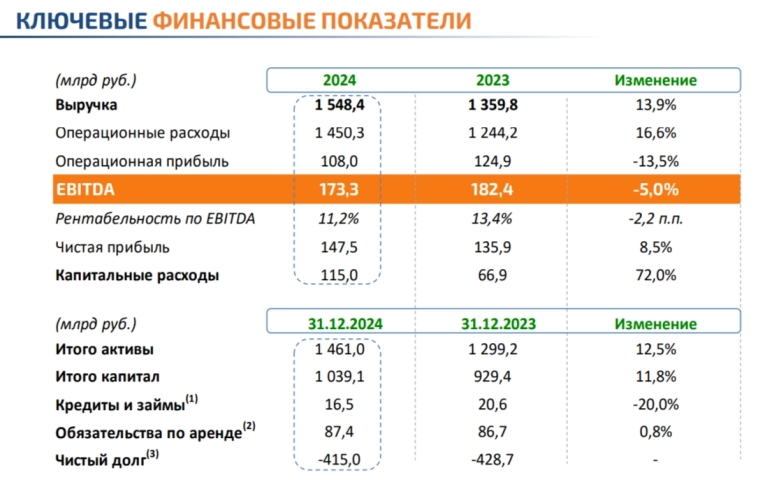

🔌 Интер РАО опубликовала фин. результаты по МСФО за 2024 г. Компания продолжает быть бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит на 22% меньше, чем основной бизнес компании, поэтому инфляция эмитенту не страшна, также Интер РАО делает правильные шаги в бизнесе, о чём и «говорит» нам отчёт. Рассмотрим для начала основные данные:

⚡️ Выручка: 1548,4₽ млрд (+13,9% г/г)

⚡️ EBITDA: 173,3₽ млрд (-5% г/г)

⚡️ Чистая прибыль: 147,5₽ млрд (+8,5% г/г)

💡 Заработок выручки делиться на несколько сегментов: сбыт — 1013,1₽ млрд (+12,2% г/г, расширение географии присутствия, индексация тарифов и приобретение активов), генерация — 277,6₽ млрд (+7,6% г/г, рост тарифов и новые программы КОММОД), энергомашиностроение и инжиниринг — 140,8₽ млрд (+56,8% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 59,5₽ млрд (+8,5% г/г, рост выручки по направлениям Казахстана, Монголии и Киргизии компенсировал сокращение объёмов поставок в Китай из-за дефицита мощности на ДВ) и прочие — 57,4₽ млрд (+4,9% г/г).

( Читать дальше )

Блог им. svoiinvestor |В РЖД полноценный кризис, потреб. кредитование снижается и это на фоне высоких темпов инфляции!

- 08 марта 2025, 15:27

- |

📈 Вашему внимаю, представляю очередной еженедельный обзор, в нём разберём:

Тайм коды:

00:00 | Вступление

00:32 | В январе 2025 г. портфель потреб. кредитов/автокредитов/ипотечный сократился, из-за трат бюджета снизился корпоративный кредитный портфель

05:50 | Чистая прибыль банковского сектора в январе 2025 г. — увеличилась из-за сокращения опер. расходов, основная прибыль под давлением

09:19 | АЛРОСА отчиталась за 2024 г. — ожидаемый крах фин. показателей во II полугодии на фоне санкций, снижения цен на алмазы и отсутствии спроса

16:55 | Грузоперевозки по ЖД за февраль 2025 г. — полный провал и это на фоне низкой базы прошлого года, к обвалу присоединилась нефть/нефтепродукты

20:58 | Инфляция в феврале — по году остаётся двузначная. Темпы марта всё равно выше прошлого года, не помогает даже укрепление рубля

24:36 | Аукционы Минфина — индекс RGBI воспрял, инвесторы верят в скорейший мир. Банки привлекли в марте 100 млрд рублей с помощью аукционов РЕПО

( Читать дальше )

Блог им. svoiinvestor |Грузоперевозки по ЖД за февраль 2025 г. — полный провал и это на фоне низкой базы прошлого года, к обвалу присоединилась нефть/нефтепродукты

- 06 марта 2025, 13:19

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора (конечно, необходима ещё цена сырья, и не все используют только ЖД для транспортировки). Давайте рассмотрим данные за февраль:

💬 В феврале погрузка составила 87 млн тонн (-9,3% г/г, в январе 2024 г. — 93,1 млн тонн), 9 месяцев подряд погрузки ниже 100 млн тонн, но в феврале произошёл самый натуральный обвал и это при низкой базе прошлого года. Напомню вам, что последний раз положительная динамика была показана в сентябре 2023 г. (100,9 млн тонн, +0,2% г/г), как итог — 17 месяцев подряд снижения.

💬 Погрузка за 2025 г. составляет 180 млн тонн (-5,6% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 годом (даже в ковид было лучше).

Теперь переходим к самому интересному, а именно к погружаемому сырью (взял основное):

🗄 Каменный уголь — 26,9 млн тонн (-3,2% г/г)

( Читать дальше )

Блог им. svoiinvestor |АЛРОСА отчиталась за 2024 г. — ожидаемый крах фин. показателей во II полугодии на фоне санкций, снижения цен на алмазы и отсутствии спроса

- 05 марта 2025, 12:28

- |

АЛРОСА опубликовала фин. результаты по МСФО за 2024 г. Отчёт получился ожидаемо слабым, компания сезонно показывает сильные фин. результата в I п. по сравнению со II п., но если бы не помощь Гохрана, ВТБ и ослабление ₽ во II п., страшно было бы представить, какие были бы результаты:

💎 Выручка: 239,1₽ млрд (-25,9% г/г), II п. 59,7₽ млрд (-55,6% г/г)

💎 Опер. прибыль: 30,5₽ млрд (-71,3% г/г), II п. -7,3₽ млрд (годом ранее +32,8₽ млрд)

💎 Чистая прибыль: 19,2₽ млрд (-77,5% г/г), II п. -17,4₽ млрд (годом ранее +29,6₽ млрд)

💎 Компания выполнила производственный план по итогам года — добыто 33 млн карат алмазов, но индекс цен на алмазы за год упал на 16% (с пиковых значений 2022 г. на 40%). С 1 января 2024 г. EC ввела ограничения на импорт непромышленных алмазов добытых в РФ, а США с 1 марта запретили импорт из России непромышленных алмазов весом от 1 карата, а с 1 сентября от 0,5 карата. В связи с проблемами в алмазной отрасли ещё в декабре 2023 г. Гохран договорился с Алросой о покупке алмазов, а уже в марте 2024 г. приобрёл первую партию алмазов, вторую приобрёл под конец года (сумма сделки не раскрывается, но есть лимит на покупку — 51,5₽ млрд за 2024 г., на 2025-27 гг. — 154,5₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в январе 2025 г. — увеличилась из-за сокращения опер. расходов, основная прибыль под давлением

- 04 марта 2025, 13:33

- |

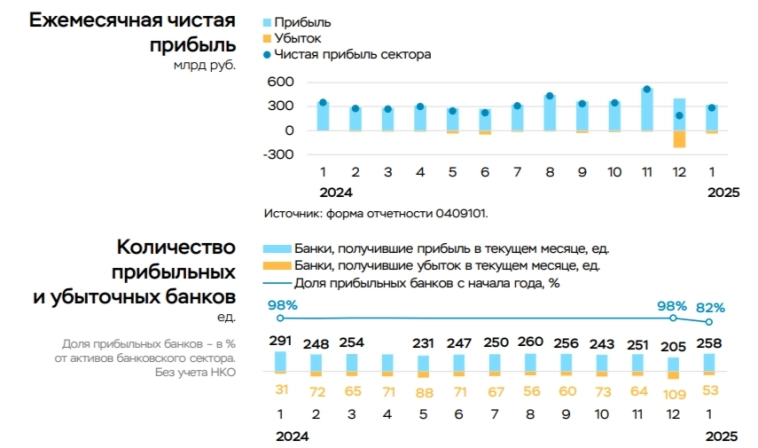

💳 По данным ЦБ, в январе 2025 г. прибыль банков составила 286₽ млрд (-19,2% г/г), рост в 1,5 раза по сравнению с прошлым месяцем (в декабре — 187₽ млрд), по сравнению с прошлым годом снижение — 354₽ млрд в январе 2024 г. Также отмечаю, что доходность на капитал в январе увеличилась с 13 до 19,4%. Теперь приступим к интересным фактам из отчёта:

🟣 Рост прибыли во многом связан с сокращением операционных расходов на 244₽ млрд (до 243₽ млрд, -50% к декабрю), т.к. в конце года банки увеличили затраты на маркетинг и персонал (многие банки перенесли выплаты вознаграждений с начала 2025 на декабрь 2024 г. из-за увеличения налога с 20 до 25% с 01.01.25.)

🟣 Резервы выросли незначительно, всего на 17₽ млрд (до -149₽ млрд, +13% к декабрю). Банки сильно увеличили резервирование по кредитам, на 132₽ млрд (до -166₽ млрд), в основном по рознице. Однако это нивелировалось снижением отчислений в резервы по прочим активам (в том числе экосистемным) на 115₽ млрд (до +17₽ млрд, в январе отдельные банки частично их восстановили).

( Читать дальше )

Блог им. svoiinvestor |В январе 2025 г. портфель потреб. кредитов/автокредитов/ипотечный сократился, из-за трат бюджета снизился корпоративный кредитный портфель

- 03 марта 2025, 12:09

- |

По данным ЦБ, в январе 2025 г. портфель кредитов физических лиц сократился на -98₽ млрд (-0,3% м/м и 13,1% г/г, в декабре -192₽ млрд). В январе 2024 г. он увеличился на 236₽ млрд. Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительское кредитование снижается от месяца к месяцу, впервые за долгое время сократился автокредитный портфель, ипотека стала более адресной и там тоже сокращение в портфеле. В корпоративном кредитовании минус из-за бюджетных расходов, поэтому рано вещать об охлаждении в данном сегменте выдачи. Перейдём же к данным:

🏠 Темпы роста ипотечного портфеля в январе сократились на 0,2% (сокращение произошло из-за секьюритизации в ~ 65₽ млрд — упаковка кредитов в облигации, в декабре +0,4%), кредитов было выдано на 127₽ млрд (291₽ млрд в декабре), в январе 2024 г. выдали 272₽ млрд, разница ощутимая. Выдача ипотеки с господдержкой составила 106₽ млрд (239₽ млрд в декабре), почти вся выдача приходится на семейную ипотеку — 90₽ млрд (в декабре 193₽ млрд).

( Читать дальше )

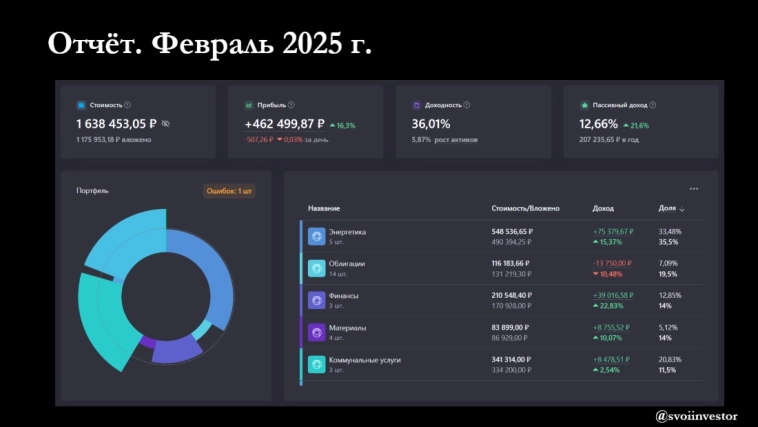

Блог им. svoiinvestor |Итоги февраля 2025 г. Покупка/продажа активов. Поступление купонного дохода

- 02 марта 2025, 11:47

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость, и как можно быстрее в этом мне поможет фондовый рынок, а точнее, денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути, обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (траты в феврале составили — 214000₽, повлияла оплата учёбы, средние траты в 2024 г. — 159000₽ в месяц), но все мы, по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты).

( Читать дальше )

Блог им. svoiinvestor |Инфляция под конец февраля — темпы ускорились, не помогает укрепление рубля и исключение цен на авиабилеты из корзины, виноваты зарплаты

- 28 февраля 2025, 10:01

- |

Ⓜ️ По данным Росстата, за период с 18 по 24 февраля ИПЦ вырос на 0,23% (прошлые недели — 0,17%, 0,23%), с начала февраля 0,70%, с начала года — 1,94% (годовая — 10,11%). В целом за февраль 2024 г. инфляция составила 0,68%, данные цифры уже превзошли, с таким темпом роста это выведет нас по месяцу на 10% saar — месячная инфляция без сезонных факторов, умноженная на 12. Недельный рост на 0,23% в 8 неделю почти рекордный за последние 13 лет, хуже было только в 2022 г. — 0,45%, поэтому вполне логично, что ЦБ вещал о сохранении жёсткой ДКП и намекнул в среднесрочном прогнозе о возможном повышении ключа до 22%. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,08% (прошлая неделя — 0,21%), дизтопливо на 0,06% (прошлая неделя — 0,13%), динамика снизилась (вес бензина в ИПЦ весомый ~4,5%). Правительство разрешило производителям бензина экспорт с 1 декабря по январь 2025 года (в этом месяце началось очередное ралли в цене на топливо), но январские санкции от США подтолкнули правительство продлить разрешение на экспорт до 28 февраля (ходят слухи, что в марте всё-таки будет запрет).

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за 2024 г. — чистая процентная маржа упала до 1,7%, но роспуск резервов и прочие опер. доходы помогли побить рекорд по прибыли

- 27 февраля 2025, 11:20

- |

🏦 Банк ВТБ опубликовал фин. результаты по МСФО за 2024 г. В декабре банк распустил резервы и заработал на продаже заблокированных активов, данные эффекты помогли установить новый рекорд по ЧП, но основной заработок находится под давлением, поэтому прогноз по заработку на 2025 г. значительно снижен:

✔️ ЧПД: 487,2₽ млрд (-36% г/г), декабрь 14,2₽ млрд (-77% г/г)

✔️ ЧКД: 269₽ млрд (+24% г/г), декабрь 27,5₽ млрд (+26,1% г/г)

✔️ ЧП: 551,4₽ млрд (+27,6% г/г), декабрь 99,2₽ млрд (+693,7% г/г)

💬 Показатель чистой % маржи упал за год на 140 б.п. до 1,7%, банку обошлось в копеечку привлечение денег клиентов (стоимость % обязательств за год увеличились на 113,5%, тогда как доходность % активов на 67,1%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс