Блог им. svoiinvestor |Окончен ли дивидендный сезон для моего портфеля? Железобетонно нет!

- 19 августа 2023, 12:44

- |

📈 В начале июня я отвечал на вопросы БКС (в социальной сети инвесторов — Профит) о закончившемся дивидендном сезоне и дальнейшей перспективе нашего рынка (рекомендую к прочтению, моё мнение по ключевой ставке, ОФЗ и эмитентам тогда, точно описывает сегодняшний период фондового рынка). Так вот, лично для моего портфеля дивидендный сезон не заканчивается никогда, потому что долгосрочный частный инвестор ищет различные финансовые инструменты, которые будут ежемесячно приносить денежный поток (рента, купоны, проценты по накопительным счетам и вкладам, но даже без этого некоторые компании из моего портфеля продолжат платить дивиденды). Один из моих любимых моментов в инвестировании — реинвестирование, поэтому я учитываю не только доходность выплат, финансовые показатели, перспективы компании, корпоративное управление, но и ещё подбираю частоту выплат (в основном в облигациях, в накопительных счетах предпочитаю, чтобы процент начислялся ежедневно). После большего «дивидендного сезона» мой портфель продолжает генерировать кэш, потому что даже проценты по накопительным счетам идут на брокерский счёт:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Блог им. svoiinvestor |Татнефть заплатит очередные дивиденды — стабильность в нефтянке наше всё!

- 16 августа 2023, 08:04

- |

Совет директоров Татнефти рекомендовал дивиденды за I полугодие 2023 года в размере — 27,54₽ на каждый тип акций (дивидендная доходность составит порядка 4,8% на обыкновенную и 4,9% на привилегированную, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 11 октября 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 10 октября.

Напомню вам, что ранее компания выплатила финальные дивиденды по итогам IV квартала 2022 года в размере — 27,71₽ на каждый тип акций, сумма же всех дивидендов за 2022 год составила — 67,28₽ (32,71₽ за 1п22 и 6,86₽ за 3кв22). Если отталкиваться от дивидендной политики компании, то: «целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того какая из них является большей». Недавно Татнефть отчиталась по РСБУ за I полугодие 2023 года, из отчёта мы узнали, что чистая прибыль составила — 128,1₽ млрд (-16% г/г) и сделали вывод, что на каждый тип акций примерно будет выплачено 27,5₽ (50% от ЧП, ожидания меня не подвели). На уровне повышения ключевой ставки до 12%, дивидендная доходность за полугодие в размере 4,8% не выглядит впечатляюще, но на это есть свои причины:

( Читать дальше )

Блог им. svoiinvestor |Татнефть отчиталась за Iп 2023 г., относительно Iкв. 2023 г. — фиксируем рост выручки и прибыли. Можно уже вести подсчёт будущих дивидендов.

- 08 августа 2023, 07:21

- |

Татнефть опубликовала финансовые результаты по РСБУ за II квартал и I полугодие 2023 года. На основе полугодичной отчётности уже можно понять адаптировалась ли компания к новым реалиям или нет, потому что годовой отчёт за прошлый год был феноменальным (увеличилась добыча нефти/нефтепродуктов, которая привела к великолепным фин. показателям, на счетах компании образовалась внушительная сумма, приобрели со скидкой российские активы Nokian Tyres), а с началом этого года пришли новые реалии в мир нефтяников (санкции, сокращение добычи, падение цен на сырьё, северная ветка нефтепровода Дружба обесточена, да по ней идёт нефть в Германию, но это Казахстанская). Относительно прошлого года идёт снижение финансовых показателей (ожидаемо), но относительно I квартала этого года — компания продемонстрировала рост:

🛢 Выручка: за I полугодие 531,2₽ млрд (-25% г/г), за II квартал 285,7₽ млрд (+18% кв/кв)

🛢 Чистая прибыль: за I полугодие 128,1₽ млрд (-16% г/г), за II квартал 78₽ млрд (+55% кв/кв)

( Читать дальше )

Блог им. svoiinvestor |Итоги июля 2023 года. Покупка акций/облигаций, складирование кэша на счетах, поступление дивидендов/купонов.

- 02 августа 2023, 09:06

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (сейчас средняя выходит в районе 150000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

Блог им. svoiinvestor |Алроса на ИИС вышла в плюс, конечно, это должно радовать, но есть множество рисков для эмитента

- 03 июля 2023, 13:00

- |

💎 Алмазный бизнес всегда будет привлекательным, женщины будут желать украшений, мужчины подаренными украшениями показывать свой статус, данные «законы человечества» подтверждаются из года в год. Алроса — крупнейшая в мире алмазодобывающая компания, на долю которой приходится более четверти мировой добычи алмазов. При этом 33% акций принадлежит Росимуществу, а 25% Республики Саха. У нас перед глазами вырисовывается понятный бизнес, который навряд ли утратит свою актуальность в ближайшие десятилетия и состав акционеров, который предполагает, что дивиденды будут «кормить» государство и республику, а значит заодно и миноритариев. В последние недели интерес к акциям подогрел глава Якутии Айсен Николаев, сообщив, что Алроса может выплатить дивиденды по итогам 1 полугодия 2023 года, если ситуация на рынке алмазов останется стабильной, но риски невыплаты тоже присутствуют:

▪️ Инвестпроект. Восстановление рудника Мир (проект «Мир-Глубокий) обойдётся в 120₽ млрд. Работы по проекту (расчистка площадки) начнутся в 3 квартале этого года, бурение — в 2024 году, а ввод рудника запланирован на 2032 год. Если посмотреть дивидендный график выплат Алросы, то в среднем общая сумма выплат в последние годы составляет порядка 60₽ млрд, будет ли желание платить такую сумму при таких затратах компании?;

( Читать дальше )

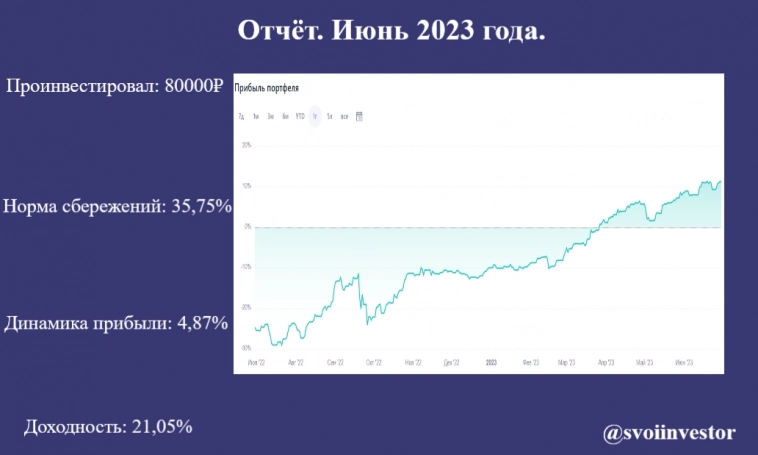

Блог им. svoiinvestor |Итоги июня 2023 года. Покупка акций/облигаций, складирование кэша на счетах, поступление дивидендов и продажа золота

- 01 июля 2023, 07:21

- |

Стратегия инвестирования

Всё очень просто, каждый месяц я соблюдаю доли в своём портфеле (многое зависит и от роста тех или иных активов):

80% Акций

20% Облигаций

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю отчётности эмитентов, дивидендную политику, корпоративные события и на основе своих решений приобретаю нужные мне финансовые активы (акцентирую внимание на принятии своего решения, вы должны быть в ответе за свои финансы, а не эксперты и т.д.). Меня также интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ, сейчас рынок закладывает хорошую премию, самый длинный выпуск с погашением в 2041 году (ОФЗ 26238) даёт доходность выше 11%, поэтому я добавил новые выпуски в свой портфель.

( Читать дальше )

Блог им. svoiinvestor |НМТП стремится к 10 за акцию, бизнес, который даёт надежду акционер

- 30 июня 2023, 07:39

- |

🚢 Я долго присматривался к данному активу, делился мнением со своими подписчиками (выбор был между НМТП и ДВМП) и всё-таки выделил долю в портфеле под данного эмитента, как не странно моя доходность по данному активу уже двухзначная, хотя я ругал себя, что не взял раньше, но все мы хороши «задним числом» (необходимо держать в уме и выплату дивидендов, при див. отсечки цена пойдёт вниз — несомненно). Какие же драйверы повлияли на цену данного эмитента?

▪️ Компания не публикует отчётность и не раскрывает информацию своей деятельности в полном объёме, но в связи с событиями начала 2022 года, которые привели к санкциям и новым реалиям для нашего бизнеса, мы должны понимать, что НМТП выглядит фаворитом при данных реалиях. НМТП является крупнейшим российским портовым оператором по объёму грузооборота, а поиск новых логистических маршрутов другими компаниями, только на руку НМТП, конечно, стоит учитывать и стоимость повышения услуг на данный вид деятельности. Так вот, чистая прибыль НМТП в 2022 году составила 27,168₽ млрд, сообщается в материалах компании к годовому собранию (что весьма недурно, это, конечно, не прибыль в 2019 году, но тоже, весьма внушительно), а значит бизнес процветает и не собирается останавливаться на достигнутом.

( Читать дальше )

Блог им. svoiinvestor |Банки, которые получили сверхприбыль заплатят налог на неё — Минфин. Претенденты всё те же

- 27 июня 2023, 14:16

- |

💯 Российские банки, которые получили сверхприбыль, заплатят налог на неё, заявил — замминистра Минфина РФ Алексей Сазанов:

🗣 «Безусловно, банковский сектор входит. Также туда входят сектора металлургические, «удобренщики». Соответственно, ряд крупных промышленных и торговых предприятий тоже подпадают под налог».

Речь идёт о Windfall Tax — налог на сверхприбыль. Давайте рассмотрим его основные параметры, условия:

📄 Законопроект по налогу пока ещё не опубликован, но у заинтересованных лиц он уже есть на руках, его обсуждают различные издания и комментируют известные личности в финансовых кругах. Налоговой базой для Windfall Tax будет превышение средней арифметической величины прибыли за 2021 год и за 2022 год над прибылью за 2018 и за 2019 годы. К плательщикам налога отнесены российские компании, а также иностранные, которые ведут деятельность в России (исключение — нефтянка, СПГ, МСП, компании с чистой доналоговой прибылью за 2021-2022 годы менее 1₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Глобальное производство стали в мае заметно ухудшилось, но зато Россия показывает феноменальные результаты

- 22 июня 2023, 13:44

- |

🪨 По данным WSA в мае 2023 года было произведено 161,6 млн тонн стали (-5,1% г/г). По итогам же 5 месяцев: 786 млн тонн (-1,2% г/г). Положительную динамику выплавки стали в мае показали страны Африки (18,6% г/г, но доля слишком маленькая в общей добыче), Ближнего Востока (4,3% г/г, опять же доля несущественная) и Россия+СНГ (11,5% г/г). Основной же вклад в ухудшение глобального производства стали внёс Китай — 90,1 тонн стали (-7,3% г/г, безусловный лидер выпуска продукции), похоже постепенное снятие ковидных ограничений не дало такого мощного эффекта, как бы хотелось. Отмечу чувствительные падения: Япония — 7,6 тонн стали(-5,2% г/г) и Турция — 2,9 тонн стали (-10,4% г/г), падение в Турции до сих пор связанно с печальными обстоятельствами в виде землетрясений и остановки заводов. На 63 страны, включённые в данный отчёт, приходилось ~97% от общего мирового производства сырой стали в 2022 году.

( Читать дальше )

Блог им. svoiinvestor |Возможные дивиденды Алросы за 1 полугодие 2023 года — проблематичны, есть множество факторов, которые могут помешать этому

- 20 июня 2023, 16:10

- |

💎 «Алроса может выплатить дивиденды по итогам 1 полугодия 2023 года, если ситуация на рынке алмазов останется стабильной. Такой подход согласовали основные акционеры компании — правительство РФ и Якутия», сообщил в интервью глава Якутии Айсен Николаев на ПМЭФ (Петербургский международный экономический форум).

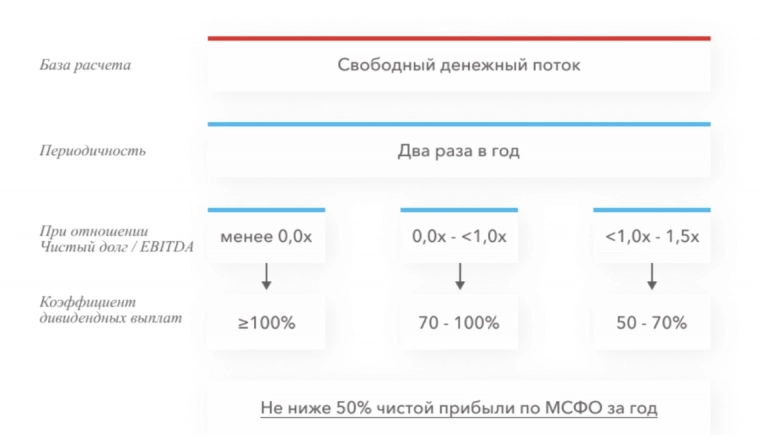

Если рассматривать дивидендную политику компании, то выплаты производятся 2 раза в год. В случае если текущее и прогнозное значение коэффициента Чистый долг/EBITDA не превышает уровень 1,5х, выплачивается минимальный уровень дивидендов в размере 50% от чистой прибыли по МСФО за год. Алроса в апреле прошлого года попала в SDN List и не выплачивала финальные дивиденды за 2021 год, за I полугодие 2022 года, а также финальные за 2022 год. Почему я считаю выплату дивидендов за 1 полугодие 2023 года маловероятной (как акционер данного эмитента я всеми руками за выплату, но много внешних факторов):

▪️ Отсутствие отчётности. По словам, того же Николаева ситуация на алмазном рынке: «в принципе, нормальная». Отследить экспортные поставки — невозможно. Любая отчётность компании скрыта от частного инвестора, поэтому инвестиции происходят вслепую. Проверить эту «нормальность» не под силу и какая на самом деле выручка, чистая прибыль, FCF, долг компании — загадка;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс