Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга, план на IV квартал по объёму привлечённых средств выполнен при помощи классики — шок

- 08 декабря 2023, 17:19

- |

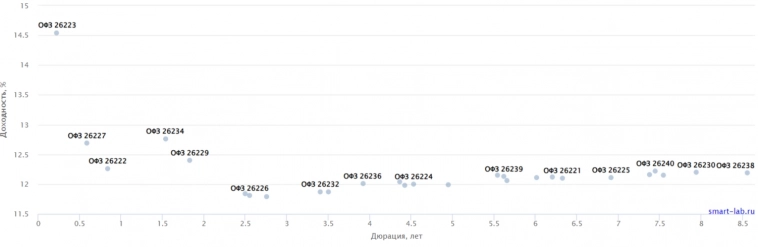

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI волатилен в последнее время, в эту неделю он планомерно снижается, а значит доходность ОФЗ увеличивается, как минимум на это указывает спрос в классике — инвесторов устраивает данная доходность. Учитывать необходимо и чудовищные темпы инфляции: по последним данным Росстата, за период с 21 по 27 ноября индекс потребительских цен вырос на 0,33% (прошлые недели — 0,20% и 0,23%), с начала ноября — 1,13%, с начала года — 6,66% (годовая же составляет 7,5%). Повышение ключевой ставки в декабре крайне высоко (уместно было бы повысить до 17%), а значит ждём очередную реакцию рынка на, возможное, шоковое повышение. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |В октябре спрос на кредитование снижается, но ипотека всё равно остаётся головной болью регулятора, темпы выдачи ещё высоки!

- 26 ноября 2023, 11:59

- |

По данным ЦБ, в октябре повышенный спрос в кредитовании начинает снижаться — 712₽ млрд (2,2% м/м и 23,8% г/г, месяцем ранее 928₽ млрд), но темпы выдачи всё равно высоки. В данном месяце ещё присутствует лаг по сделкам, ибо потребители стремились взять кредит/ипотеку по заниженным ставкам в преддверии её повышения и ужесточения лимитов/надбавок (не забываем и про увеличение первоначального взноса), поэтому ноябрь будет показательным месяцем, если темпы упадут до июльских значений (529₽ млрд), то можно смело говорить, что траектория роста полностью согласуется с целями регулятора по охлаждению кредитного спроса, соответственно, и инфляции.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в октябре ипотека замедлилась до 2,9% (+4,2% в сентябре). С начала года прирост составил 27%, что выше аналогичного показателя 2021 года (23,7%), где был поставлен предыдущий рекорд по кредитованию. Если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой снизилась на 17% (к результату сентября), выдача же рыночной ипотеки снизилась на 25%.

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга — классика с доходностью ниже 12% всё равно приносит прибыль регулятору

- 25 ноября 2023, 10:54

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI с конца октября планомерно растёт (периодами была волатильность), а значит доходность самих облигаций сокращается, но как не странно спрос в ОФЗ всё равно присутствует. При этом темпы инфляции в ноябре уже перегнали октябрьские: по последним данным Росстата, за период с 14 по 20 ноября индекс потребительских цен вырос на 0,20% (прошлые недели — 0,23% и 0,42%), с начала ноября — 0,80%, с начала года — 6,31% (годовая же составляет 7,3%). Значит, возможное повышение ключевой ставки в декабре крайне высоко (16-17%), но, видимо, доходность ниже 12% в бумаге «устраивает» консервативных инвесторов. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга — регулятор набирает весомую выручку на классики, похоже, отказавшись от флоутера

- 18 ноября 2023, 16:49

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (индекс государственных облигаций) продолжает быть волатильным, доходность снизилась по многим выпускам, но спрос в ОФЗ всё равно присутствует даже при такой ключевой ставки и доходности самих облигаций. С учётом того, что темпы инфляции до сих пор остаются крайне высокими, то возможное повышение ключевой ставки в декабре крайне высоко (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16-17%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), поэтому мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день ужепривлечено — 2,561₽ трлн.

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга — шок, но классика вновь собрала неплохую выручку при снижении доходности ОФЗ

- 13 ноября 2023, 09:09

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Размещение состоялось после повышения ключевой ставки и довольно волатильной недели для индекса RGBI (индекс государственных облигаций), доходность снизилась по многим выпускам, поэтому мне было интересно понаблюдать за реакцией рынка и спросом в ОФЗ. С учётом возможного повышения ключевой ставки в декабре (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,519₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования, ситуация прояснилась и Минфин уже выполнил намеченный план.

( Читать дальше )

Блог им. svoiinvestor |Минфин провёл аукцион ОФЗ после повышения ключевой ставки — шок, но классика собрала неплохую выручку

- 02 ноября 2023, 09:25

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Размещение состоялось после повышения ключевой ставки, поэтому было интересно наблюдать за реакцией рынка (инвесторы требуют адекватную премию в выпусках из-за повышения ставки). С учётом повышения ставки до 15% и явным намёком на повышение в декабре (опубликованный прогноз от ЦБ даёт чёткий сигнал, что в декабре ставка может быть повышена до 16%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,429₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования, а значит ситуация прояснилась и Минфину необходимо набрать совсем немного.

( Читать дальше )

Блог им. svoiinvestor |Минфин провёл аукцион ОФЗ до повышения ключевой ставки — в этой ситуации спасает только флоутер

- 30 октября 2023, 11:06

- |

Минфин провёл аукцион ОФЗ предложив инвесторам один выпуск, но зато какой. Размещение состоялось до повышения ключевой ставки, поэтому трудно было рассчитывать на объёмы в классике (инвесторы ожидали повышение ставки, поэтому требовали адекватную премию в выпусках). С учётом повышения ставки до 15% (для многих участников рынка повышение оказалось шоковым), мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,388₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования, а значит Минфин может обойтись одним флоутером в размещениях, чтобы подойти к намеченному плану.

( Читать дальше )

Блог им. svoiinvestor |Банк России ужесточил ДКП из-за ускорившийся инфляции, разбираемся как это повлияет на отдельные сектора, инструментарий и эмитентов?

- 28 октября 2023, 13:28

- |

Ⓜ️ По последним данным Росстата, за период с 17 по 23 октября индекс потребительских цен вырос на 0,24% (прошлые недели — 0,15% и 0,24%), с начала октября — 0,69%, с начала года — 5,32% (годовая же составляет 6,6%). Если на прошлой неделе мы зафиксировали снижение (темпы инфляции всё равно оставались крайне высокими), то на этой неделе инфляция перешла к росту и выглядит это довольно-таки пугающе.

Совсем недавно я рассуждал о том, что от ЦБ требуются более жёсткие решения по ДКП и повышение ставки на 1% не сделает погоды в нашем царстве (наивно было ожидать такое повышение, но почему-то инвест дома делали ставку именно на такое повышение). Как итог: Банк России 27 октября 2023 г. принял решение повысить ключевую ставку на 2%, до 15% годовых (это уже 4 подряд повышение ставки). Помимо этого опубликованный прогноз от ЦБ даёт чёткий сигнал, что в декабре ставка может быть повышена до 16% (внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%). Конечно кроме повышения ставки регулятором был принят ряд мер для обуздания инфляции:

( Читать дальше )

Блог им. svoiinvestor |Минфин в очередной раз вышел на рынок внутреннего долга — выручено слишком мало, участники в ожидании ужесточения ДКП

- 24 октября 2023, 09:41

- |

Ⓜ️ Минфин провёл аукцион ОФЗ предложив инвесторам 2 выпуска классики, но привлёк ничтожно мало средств, по сути можно было и не проводить размещение. На сегодняшний день рынок ОФЗ замер и явно ждёт октябрьское заседание ЦБ по ключевой ставке, где с большой вероятностью она будет повышена, а значит у инвесторов/банков есть причина требовать соизмеримую премию в выпусках. Вот несколько факторов о рынке ОФЗ на сегодняшний день:

🔴 Недавно Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,377₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования.

( Читать дальше )

Блог им. svoiinvestor |В октябре сохраняется высокая инфляция — это настораживает, запрет же на нефтепродукты продлился недолго!

- 16 октября 2023, 14:29

- |

Ⓜ️ По последним данным Росстата, за период с 3 по 9 октября индекс потребительских цен вырос на 0,24% (прошлые недели — 0,21% и 0,28%), с начала октября — 0,30%, с начала года — 4,91% (годовая же составляет 6,3%). Уже шестую неделю подряд инфляция держится в плохом диапазоне для экономики, причём в октябре она ускорилась несмотря на непродолжительный запрет экспорта нефтепродуктов (в прошлые недели именно искусственный топливный кризис имел вес в ускорении инфляции), это явно плохой знак для ЦБ, видимо, меры которые принял регулятор не сильно помогают (да, стоит учитывать лаг, но с экстренного заседания прошло почти 2 месяца, а регулятор находится в роли догоняющего):

🔹 Ослабление ₽. Видимо, полумеры от ЦБ настолько не убедили и не впечатлили правительство, что оно подготовило требование о продаже валютной выручки отдельными экспортёрами, заработает правило с 16 октября. Укрепление ₽ уже идёт полным ходом, но всё это упущенный момент. $ по 100₽ внёс свою лепту в ускорившуюся инфляцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс