Егор Сусин

Германия входит в рецессию

- 30 января 2023, 15:38

- |

Предварительные данные по ВВП Германии в 4 квартале оказались несколько хуже ожиданий, экономика сократилась на 0.2% кв/кв, несмотря на огромную поддержку со стороны бюджета. Годовой прирост замедлился до 1.1% г/г, что в целом не так уж и плохо. В то же время, Германия, наряду с Великобритании, вошла в рецессию. В Европе формально рецессия – это два подряд квартала сокращения ВВП. Бундесбанк ожидает спада ВВП в 2023 году на 0.5%, а инфляцию на уровне 7.2%, но верит в снижение инфляции к 2.8% в 2025 году. Масштабные субсидии, конечно сгладят ситуацию, но думается она будет хуже, чем многие сейчас ожидают.

Неприятный сюрприз прилетел из Испании, которая зафиксировала в январе рост инфляции до 5.8% г/г. Но вопрос даже не в общем уровне инфляции, а в базовой инфляции, которая продолжает ускоряться и достигла 7.5% г/г (после 7% г/г в декабре и 6.3% г/г в ноябре). Европа еще далеко не абсорбировала в цены имеющиеся проблемы, что требует от ЕЦБ агрессивности, учитывая, что процентная маржа в крупнейших экономиках Европы была 0.9-1.2%, главные проблемы в финсистеме ЕС здесь еще даже не начинались.

t.me/truecon

- комментировать

- ★1

- Комментарии ( 3 )

ВВП США: рост на запасах

- 26 января 2023, 18:59

- |

ВВП США в 4 квартале подрос на 0.7% кв/кв, или 2.9% в пересчете на год (SAAR) как обычно считают американские статистики, но годовые темпы роста замедлились до 1% г/г.

Фактически весь рост экономики в 4 квартале – это рост запасов на складах (1.8 п.п.), рост потребления услуг (1.1 п.п.) и сокращение импорта (0.9 п.п.) – это позволило компенсировать провал инвестиций в жилищном строительстве (-0.9 п.п.) и падение инвестиций в оборудование (-0.2 п.п.). Это первый квартал с 2020 года, когда в совокупности инвестиции (без запасов) и потребление показали отрицательную динамику.

Данные еще могут быть пересмотрены, но они далеко не позитивны и указывают на рецессию. Рост «вытягивает» сектор услуг, но именно он и генерирует основную инфляцию. Ускорение роста запасов – это скорее отражение проблем. Одновременно, рынок труда остается крайне перегретым и заявки на пособие по безработице ушли на очередные минимумы, что не позволяет ФРС быстро остановиться. Так что все дело идет к рецессии.

t.me/truecon

НеQE

- 25 января 2023, 10:55

- |

Сегодня опять спросили по QE от Банка России: является ли РЕПО от ЦБ количественным смягчением? Нет конечно. Количественное смягчение предполагает, что центральный банк покупает на рынке какой-либо рисковый актив (не важно зашит в этот актив процентный, кредитный, или иной риск) за соответствующий объем валюты. Одной из особенностей QE является то, что ЦБ в этом случае мало интересует наличие спроса на ликвидность – он ее вливает в систему скорее насильно на неопределенный срок.

Месячные/годовые РЕПО Банка России предполагают в любой момент возможность снижения лимита (вплоть до обнуления), не предполагают покупку риска и актива в соотв. объеме и предполагает наличие спроса на ресурсы (соответствующей дюрации). Аукционы лишь немного смягчают дефицит ресурсов на денежном рынке со сроками >1 ...1.5 месяцев, сложившийся у нас в текущей ситуации.

При этом, в целом в рублях наблюдается большой структурный профицит ликвидности (~2.7 трлн руб.),

( Читать дальше )

США: дыхание рецессии

- 19 января 2023, 10:34

- |

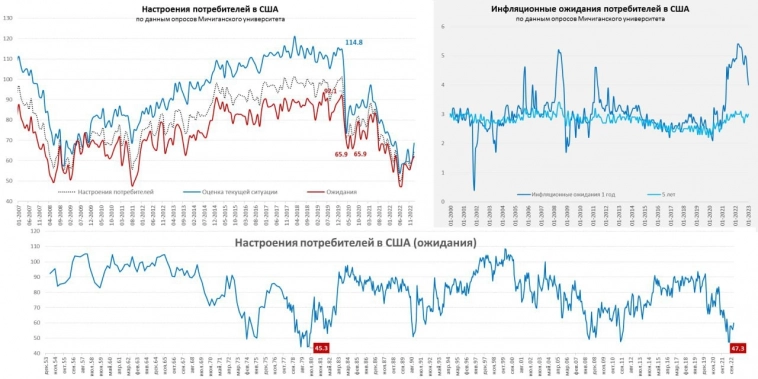

Сегодня по экономике США вышел целый пакет данных и все они указывают на то, что рецессия в экономике не так далеко.

Розничные продажи в декабре сократились на 1.1% м/м, годовой прирост продаж замедлился до 5.3% г/г не догнав инфляцию. Данные за ноябрь тоже были пересмотрены с понижением до -1% м/м. Хотя 2/3 падения продаж – это падение цен на бензин и продаж автомобилей, в общем-то данные подтверждают деградацию спроса на товары. Реальные розничные продажи из периода полуторалетней стагнации потихоньку переходят к спаду, хотя все еще остаются сильно выше доковидного тренда. Смешение потребления от товаров в услуги в общем-то уже устоявшаяся тенденция и инфляция сейчас создается именно в услугах.

Промышленное производство, как и розница, падает два месяца подряд, если в ноябре падение составило 0.6% м/м, то в декабре оно составило 0.7% м/м, а годовой прирост производства замедлился до 1.6% г/г. На даже эта динамика, в реальности, не отражает ситуации, т.к. обрабатывающая промышленность падает значительно быстрее -1.3% м/м в декабре после -1.0% м/м в ноябре, причем в декабре здесь падение было практически фронтальным по большинству секторов. В итоге годовая динамика производства в обрабатывающей промышленности, впервые с 2021 года, ушла в минус -0.5% г/г. Объем производства в обрабатывающей промышленности и загрузка производственных мощностей (77.5%) сократились до минимумов с осени 2021 года.

( Читать дальше )

Письма Йеллен ... их еще много будет

- 16 января 2023, 09:55

- |

Действительно до потолка осталось $70 млрд и это объем будет освоен скорее всего в январе. Дальше Минфин США начнет использовать т.н. «чрезвычайные меры»: сокращать часть обязательств перед тем же пенсионными фондами и взамен этого наращивать рыночный долг (до $550 млрд). Ну и, конечно, тратить имеющуюся у него наличность, на конец дня 12 января ее было $310 млрд (днем ранее было $346 млрд).

Сама Дж. Йеллен оценивает, что денег хватит, как минимум до начала июня (в реальности скорее дольше). Уточненные планы Минфин опубликует в конце января- начале февраля, но по предыдущим планам Минфин США оценивал потребность в финансировании в $0.5 трлн в 1 квартале, имея наличности на счетах $446 млрд и возможности занять около $550-600 млрд. Даже, если Минфин США недооценил процентные расходы– это в пределах сотни миллиардов в квартал. Второй квартал в США – это квартал уплаты годовых налогов, он практически всегда с низким дефицитом, или даже с небольшим профицитом. Поэтому, если не будет чего-то экстраординарного, Минфину США хватит на первое полугодие и еще 1-2 месяца и все это время Йеллен будет периодически писать письма-пугалки.

( Читать дальше )

ВЭФ – пугает, ВБ – понижает

- 12 января 2023, 10:57

- |

ВЭФ опубликовал свой доклад о рисках (к встрече в Давосе), где самым главным риском назвал «Кризис стоимости жизни» — так нежно британцы назвали инфляционный кризис, который развивался в последние годы. Традиционное емкое описание перспектив и страхов от экспертов ВЭФ можно даже процитировать:

«С началом 2023 года мир сталкивается с рядом рисков, которые кажутся одновременно совершенно новыми и пугающе знакомыми. Мы стали свидетелями возвращения “старых” рисков – инфляции, кризисов стоимости жизни, торговых войн, оттока капитала с развивающихся рынков, широкомасштабных социальных волнений, геополитической конфронтации и угрозы ядерной войны, — с которыми столкнулись немногие из бизнес-лидеров этого поколения и лиц, определяющих государственную политику. Они усиливаются сравнительно новыми изменениями в ландшафте глобальных рисков, включая неприемлемый уровень задолженности, новую эру низких темпов роста, низких глобальных инвестиций и деглобализации, спад в развитии человеческого потенциала после десятилетий прогресса, быстрое и беспрепятственное развитие технологий двойного назначения (гражданских и военных), и растущее давление последствий и амбиций изменения климата в условиях постоянно сокращающегося окна для перехода к миру с температурой 1,5 ° C. Вместе они объединяются, чтобы сформировать уникальное, неопределенное и неспокойное десятилетие на будущее.»

Такие вот интересные перспективы на ближайшие пару лет и десятилетие будут обсуждаться в Давосе...

( Читать дальше )

Московский метр: год на нулях

- 09 января 2023, 10:52

- |

Неделя по 4 января для московского метра закончилась падением еще на 0.9% по данным индекса Мосбиржи/Домклик, в итоге годовая динамика, впервые за долгое время оказалась отрицательной -0.6% г/г в номинальном выражении, среднее за 4 недели еще чуть выше, чем в прошлом году (+0.5% г/г), но это временно. С максимума падение на 11.5 % и это объективно еще не предел. С поправкой на инфляцию год, конечно, закрыт падением цен, средняя за 4 недели реальная цена опустилась на 10.6% г/г, хотя это все еще на 10-15% выше доковидных уровней.

Учитывая сохранение программ льготной и расширение семейной ипотеки, у цен будет определенная поддержка в 2023 году, но это скорее только смягчит посадку. Из негативных факторов для рынка (помимо мобилзационных), будет присутствие на рынке наследственных квартир (ковид) и инвестиционных квартир первой волны льготной ипотеки. Техническим фактором снижения будет запрет на «ипотеку под ноль», когда будущие ипотечные платежи фактически включались в цену, что эту цену завышало. Сейчас идет обратный процесс. Ну и рынок скорее всего будет становиться более дифференцированным: малогабаритные «нью-хрущевки» и низкокачественное жилье будет сильно дискнтить относительно качества.

( Читать дальше )

BOJ не выдержал

- 20 декабря 2022, 11:07

- |

Банк Японии, незадолго до смены руководства, все же "сломали"… ЦБ фактически сделал разворот и повысил диапазон возможных колебаний доходности гособлигаций (JGB 10Y) с 0.25% до 0.5%. В текущей ситуации, когда основной покупатель госдолга – это Банк Японии, это означает повышения долгосрочной ставки до 0.5%. При этом объем ежемесячных покупок будет увеличен с ¥7.3 трлн до ¥9 трлн, а формальный целевой уровень оставлен на нулевых значениях.

P.S.: Для рынков в целом это скорее сигнал того, что BOJ не верит в скорый разворот политики основных ЦБ.

t.me/truecon

Европа – триллион потерь

- 19 декабря 2022, 11:55

- |

Bloomberg написал о потерях Европы от энергетического кризиса, которые составили около $1 трлн (те цифры которые обсуждали ~летом, когда), ряд других оценок (Bruegel) тоже говорит о сопоставимых цифрах около €1 трлн, или ~6% ВВП. В текущем моменте около €700 млрд потерь фактически покрыты из бюджетов отдельных европейских стран, т.е. новых долгов правительств за счет которых «энергия» скупалась по космическим ценам со всего остального мира. В следующем году потери могут быть сопоставимыми, ставки выше, поставки еще меньше, разве что рецессия сгладит ситуацию через падение спроса. Но рецессия – это и падение доходов бюджетов – рост дефицитов, т.е. источники и возможности для «выкупа» всех проблем скорее сожмутся...

P.S.: МВФ, Еврокомиссия и ЕЦБ все еще дружно верят в рост ВВП ЕС в 2023 году на 0.3-0.5%...

t.me/trueconИнфляция в UK – немного притормозили

- 14 декабря 2022, 13:47

- |

Инфляция в Великобритании за ноябрь тоже притормозила 0.4% м/м и 10.7% г/г. В октябре цены взлетели на 2% м/м, но это была в основном история повышения тарифов на газ и электроэнергию. Продолжают достаточноагрессивно расти цены на продукты питания 1.1% м/м и 16.4% г/г – рекорд. Товары прибавили в цене 0.6% м/м и 14% г/г, услуги 0.2% м/м и 6.3% г/г. До апреля действуют субсидии цен на энергию (за счет бюджета), с апреля будет еще одно повышение цен на 20%, что добавит инфляции еще драйва. Розничные цены растут на 0.6% м/м и 14% г/г. Базовая инфляция 0.3% м/м и 6.3% г/г

Понятно, что Банк Англии даже близко не способен поднять здесь ставки до т.н. ограничительного уровня. Рынок ожидает повышения ставки на 50 б.п. до 3.5%. Банк Англии в общем-то надеется на то, что все само рассосется и действует достаточно осторожно...

t.me/truecon

теги блога Егор Сусин

- BOE

- BOJ

- CDS

- charles schwab

- CNY

- CNYRUB

- CША

- eurrub

- EURUSD

- first republic bank

- fx

- gbpusd

- JPY

- S&P500

- Schwab

- SNB

- treasuries

- USD

- usdjpy

- usdtry

- Австралия

- акции

- акции США

- Банк России

- банки

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджет США

- ВВП

- Великобритания

- Германия

- ГКО США

- госдолг США

- денежно-кредитная политика

- дефицит

- дефицит бюджета

- дефолт

- Джером Пауэлл

- долг

- Долг США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- еврозона

- Европа

- ЕС

- ЕЦБ

- инвестиции в недвижимость

- Индекс потребительских цен

- инфляция

- инфляция в европе

- инфляция в России

- инфляция в США

- ипотека

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- кредит

- кризис

- ликвидность

- МВФ

- Минфин

- Мир

- недвижимость

- нефть

- облигации

- ОФЗ

- производство

- расходы бюджета

- розница

- Россия

- рубль

- рынок США

- ставка

- ставка фрс сша

- ставка ЦБ Турции

- ставки

- США

- Турецкая лира

- Турция

- финансы

- форекс

- ФРС

- ФРС США

- ЦБ РФ

- ЦБ Турции

- Швейцария

- экономика

- экономика Аргентины

- экономика еврозоны

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- экспорт

- юань

- Япония