Блог им. ugfx |Банк России опубликовал очередной макроэкономический опрос.

- 13 марта 2025, 10:59

- |

1️⃣Консенсус по инфляции косметически подрос: с 6.8% до 7% на 2025 год и с 4.6% до 4.8% на 2026 год. Если на 2025 год консенсус на нижней границе прогноза ЦБ (7-8%), то в возврат инфляции к 4% в 2026 году аналитики не очень верят.

2️⃣ Консенсус по средней ставке немного снизился с 20.5% до 20.1% на 2025 год и с 15% до 14.3% за 2026 год. В общем-то скорее и здесь косметические изменения.

3️⃣ Самый сильный сдвиг консенсуса по курсу рубля к доллару: со среднего 104.7 до 98.5 в 2025 году, со 108.8 до 104 в 2026 году. В прошлый раз был, наоборот, сильный пересмотр вверх, но некоторые сдвиги в геополитике и укрепление рубля в начале года, очевидно, убрали некоторые риск-премии.

Консенсус по росту экономики, если объективно, выглядит оптимистично и даже немного подрос. Изменения в целом косметические, кроме горок с курсом и роста ожиданий инфляции на 2026 год… ЦБ не очень понравится. Хотя, если рубль покрепче, то по идее инфляция должна быть немного пониже при прочих равных.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. ugfx |США: денежный рынок потряхивает к концу года

- 28 декабря 2024, 10:03

- |

ФРС опубликовала последний в этом году отчет, можно подводить какие-то итоги...

За год активы сократились на $887 млрд, из которых $482 млрд – гособлигации, $186 млрд – MBS и $132 млрд – погашение кредитов, выданных на спасение банков в 2023 году. Кажется, что много, но на самом деле $599 млрд (68%) сокращения было профинансировано сокращением обратного РЕПО, еще $86 млрд напечатали на финансирование убытка ФРС. Поэтому ликвидность банков сократилась всего на $216 млрд за год до $3.22 трлн.

Здесь нужно учитывать, что к концу фингода банки «схематозят» с отчетностью, наращивая обратное РЕПО, поэтому данные могут быть искажены, по данным ФРБ Нью-Йорка уже к 27 декабря объем RRP вырос до $269 млрд, к концу года могут дотянуть до $400-500 млрд. Такие оттоки уже спровоцировали резкий рост на 20-25 б.п. ставки SOFR до 4.53% и ставок рыночного РЕПО до 4.5%. Это подтверждает догадку, что избыточной ликвидности у банков осталось около ~$300 млрд. Правда при текущих темпах QT ($112 млрд в квартал – хронически недовыполняет обещанного), Пауэлл еще может потянуть со сворачиванием ужесточения.

( Читать дальше )

Блог им. ugfx |Фактические ставки растут, но далеки от ключевой...

- 06 декабря 2024, 08:49

- |

Банк России опубликовал квартальный обзор банковского сектора, хотя практически все данные, которые в нем есть мы уже видели в ежемесячных отчетах, есть ряд моментов, которые характерны именно квартальному отчету. Самое интересное – это, конечно, стоимость фондирования банков и стоимость привлечения ресурсов:

✔️ Стоимость фондирования выросла с 9.8% до 10.9% — это средняя цена по которой банки привлекают деньги. До начала повышения ставок она была 4.7%, т.е. прибавили 6.2 п.п., хотя ставка ЦБ выросла с 7.5% до 19%, т.е. на 11.5 п.п.

✔️ Доходность размещения выросла в третьем квартале с 14.5% до 15.5%, т.е. на 1 п.п за квартал их которых ~0.5 п.п – это инерция от повышения ставок в 2023 году, а ~0.5 п.п – это отражение повышения ставки до 19% в июне-сентябре. Со второго квартала средняя стоимость кредитных ресурсов выросла 9.5% до 15.5%, т.е. на 6 п.п.

( Читать дальше )

Блог им. ugfx |Минфин опубликовал планы покупки валюты в ближайший месяц

- 04 декабря 2024, 17:58

- |

Минфин опубликовал планы покупки валюты в ближайший месяц: с 6 декабря по 14 января планируется купить юаня и золота на ₽114 млрд, т.е. по ₽5.4 млрд в день. Нужно отдельно выделить период до конца года, когда Банк России не будет зеркалировать эти операции, т.е. покупать валюту в рамках бюджетного правила, т.е. до конца года продажи валюты будут неизменны ₽8.4 млрд. В первые дни 2025 года продажи могут сократиться, если решение ЦБ не продлит.

Также Банк России в конце месяца должен опубликовать сколько он будет продавать в первой половине 2025 года в рамках зеркалирования операций ФНБ, цифры пока не известны, но исходя из того, что бюджет использует ₽1.3 трлн из ФНБ (₽0.65 трлн за полугодие) и инвестирует до ₽0.6-0.7 трлн, т.е. ежедневные продажи могут вырасти до ~₽11 млрд в день, хотя точных цифр, конечно нет, ЦБ учтет в продажах «отложенные покупки» конца этого года скорее всего.

❗️Минфин разместил новый флоатер 29026 на ₽1 трлн в полном объеме по 93.5% от номинала, спрос был на ₽1.59 трлн., еще столько же и план выполнен … а кто-то сомневался.

( Читать дальше )

Блог им. ugfx |По курсу ...

- 29 ноября 2024, 18:34

- |

Если смотреть колебания валютного рынка в последние недели, фактически мы вошли в очередной период дисфункции рынка, когда «ковровые» ограничения на банки привели к временным транзакционным проблемам на валютном рынке.

Это усиливает сегментацию FX, приводит к провалам ликвидности и волатильности. Но в общем-то не меняет общей конструкции, основа которой – это экспортно-импортные потоки.

Официальный курс на пятницу:

🟢 CNYRUB – 14.6653

🟢 USDRUB – 109.5782

Снова разъехались по кросс-курсу USDCNY на 3%: биржевой курс юаня 7.47, оффшорный курс 7.25. Это отражает логистические сложности, которые снова возникли между Мосбиржа ↔️ внебиржа ↔️ оффшор. Хотя объективно какого-то агрегированного офшорного курса просто нет, а то, что обычно где-то публикуется – это скорее индикативы, либо локальные курсы банков. Пока можно говорить, что оффшоре сильно разъехались спреды и курс CNYRUB там от 14.3 до 15.8 по широкому набору котировок. В моменте можно говорить и некоторой стабилизации после принятых мер.

( Читать дальше )

Блог им. ugfx |Не пора ли... ?

- 26 ноября 2024, 14:16

- |

Учитывая последние события, объективно на некоторое время (месяц-два) трансграничные операции с иностранными валютами ограничены, что будет препятствовать возврату валютной экспортной выручки экспортерами. Пока платежи и платежные каналы не перегруппируются, что обычно реализуется за пару месяцев это может приводить к дефициту предложения валюты на рынок и крайне нестабильной ситуации с ликвидностью на внутреннем рынке. А это будет приводить к чрезмерным движениям курса, как и летом-осенью 2023 года.

( Читать дальше )

Блог им. ugfx |ФРС просигнализировала, что готова снижать ставку дальше

- 08 ноября 2024, 11:20

- |

В этот раз решение по ставке было скучным -25 б.п. до 4.5-4.75%, ФРС просигнализировала, что готова снижать дальше, проявив свой «голубиный» настрой в текущей ситуации – рынки выдохнули, т.к. боялись остановки цикла понижения из-за Трампа. Но было бы очень странно для нынешнего состава, усиливать напряжение в отношениях с новой администрацией – это точно не стиль современной ФРС – лучше плыть по течению, пока не меняя траекторию.

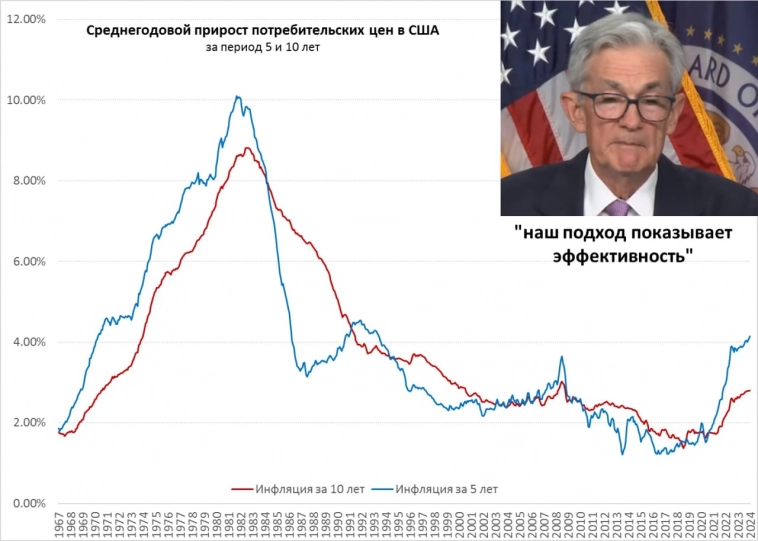

У Пауэлла на большую часть вопросов был традиционный ответ «мы не знаем» и унылое забалтывание. Если бы надо было дать заголовок его выступлению – то стоило бы выбрать его же цитату:

«… в том, что я сказал есть определенная доля неопределенности… »

Было сразу несколько вопросов относительно роста доходности долгосрочных облигаций после последнего заседания, на который глава ФРС выдал:

«… я бы сказал, что это не связано с более высокими инфляционными ожиданиями...».

Факт: после сентябрьского заседания ФРС доходность UST 10Y выросла с 3.6% до 4.4%, т.е. на 80 б.п. почти половина – это рост оценки инфляционных ожиданий… и это логично, учитывая достаточно голубиный настрой ФРС. Напомнило…

( Читать дальше )

Блог им. ugfx |Экспортеры сократили продажи валюты в сентябре

- 09 октября 2024, 13:26

- |

Банк России опубликовал сентябрьский Обзор рисков финансовых рынков, который ожидаемо показал существенное сокращение продажи экспортерами экспортной выручки на российском рынке, что и стало одной из причин ослабления рубля.

✔️ Чистые продажи валюты крупнейшими экспортерами в сентябре снизились на 30% до $8.3 млрд, скорее причиной здесь были, как послабления по возврату валютной выручки, так и рост ставок в юанях. По графику видно, что в конце сентября не было «налогового» всплеска продаж валюты экспортерами. Хотя это тоже объяснимо – можно было достаточно дорого разместить юани на период длинных китайских выходных (… и занять рубли) .

✔️ Население продавало валюту на 55 млрд руб., впервые за много месяцев, отчасти это связано с тем, что население традиционно продаёт валюту при ослабления рубля, отчасти с завершением периода летнего спроса на валюту.

✔️ Среднедневной объем торгов ОФЗ на вторичном рынке оставался скромным 15.5 млрд руб., банки, получившие с апреля более 300 млрд руб. убытка по портфелям ценных бумаг, немного продали на вторичном рынке, но объемы незначительны, покупало в основном население.

( Читать дальше )

Блог им. ugfx |‼️ ФРС продавили и она пошла на снижение ставки сразу на 50 б.п. до 4.75-5.00%.

- 19 сентября 2024, 09:16

- |

Рынок очень старался продавить более резкое снижение, хотя объективных экономических факторов для такого шага не было при инфляции вот уже который год выше цели и таки додавил Джерома.

❗️Michelle W. Bowman голосовала против понижения на 0.5% .

✔️ Прогноз ФРС по ставке на 2024 год пересмотрен с 5.1% до 4.4%, на 2025 год — с 4.1% до 3.4%, зато оценка нейтральной долгосрочной ставки повышена с 2.8% до 2.9%.

✔️ Прогноз ФРС по инфляции на 2024 год пересмотрен с 2.6% до 2.3%, на 2025 год — с 2.3% до 2.1%, по базовой инфляции на 2024 год понижен с 2.8% до 2.6%.

✔️ Прогноз ФРС по безработице на 2024 год пересмотрен с 4.0% до 4.4%, на 2025 год — с 4.2% до 4.4%.

( Читать дальше )

Блог им. ugfx |Налоговый период завершается – расхождение курсов сокращается …

- 28 августа 2024, 18:39

- |

По мере снижения навеса продаж юаней ситуация немного успокаивается, но расхождение курсов остается высоким.

🟢 CNYRUB – 11.8357 (+0.7%)

🟢 USDRUB – 91.4449 (0%)

Кросс-курс USD/CNY по официальным курсам Банка России составил 7.73 юаня за доллар, при оффшорном курсе 7.13 юаня за доллар. Это означает, что по нашим официальным курсам юань в России остается на 7.7% дешевле, чем на внешнем рынке — пока не сильно лучше, но может еще поджаться.

Завтра в 15:00 пресс-конференция по проекту Основных направлений единой государственной денежно-кредитной политики на 2025-2027 годы. Именно ОНЕГДКП, видимо будет задавать тон перед заседанием в «пятницу 13-го» сентября ).

P.S.: Минфин перешагнул 16% на последнем аукционе, продолжая занимать длинными, в этот раз снова 26247 с погашением в 2039 году и доходностью по цене отсечения 16.16%.

@truecon

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс