Воронов Дмитрий

⭐️ Изучаем отчёт 8-K компании Arista Networks. Новая идея для инвестиционного портфеля.

- 21 марта 2021, 16:48

- |

Здравствуйте, друзья!

Продолжаю рассказывать о своей системе отбора американских эмитентов для инвестиционного портфеля с помощью анализа отчётов 8-K (начало см. в статье Как выбрать акции для покупки с помощью отчёта 8-K).

Совсем недавно добавил в свой портфель компании Arista Networks. За этой компанией я наблюдаю уже давно (с 2019 года). Однако, считаю, что именно сейчас настал лучший момент для покупки её акции. Почему? Это следует из последнего отчёта 8-K, опубликованного компанией.

AristaNetworks (ANET) – производитель сетевого оборудования для крупных центров обработки данных, высокопроизводительных вычислительных систем и облачных сетевых решений. Разработанная компанией программно-определяемая архитектура оборудования позволяет применять эффективные средства управления трафиком и обеспечивает получение более качественной информации о потоках информации. Компания была основана в 2004 г.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 9 )

Brent. Что происходит?

- 18 марта 2021, 21:19

- |

Добрый вечер!

Сегодня Brent упала уже более чем на 7%.

Обычной при таких раскладах особо продвинутые Смарт-Лабовцы начинают рисовать всевозможные чёрточки и стрелочки. А сегодня – молчание. 😊

Кто в курсе, чем вызвано столь сильное падение?

❓ Итоги заседания ФРС: а что же с SLR?

- 18 марта 2021, 11:31

- |

Добрый день, друзья!

Пока комментаторы наперебой благодарят Джерома Пауэлла и ФРС за наше счастливое будущее, позволю себе обратить внимание на следующий нюанс.

О продлении/непродлении для банков льготы по SLR, позволявшей им активно покупать гособлигации США, объявлено не было.

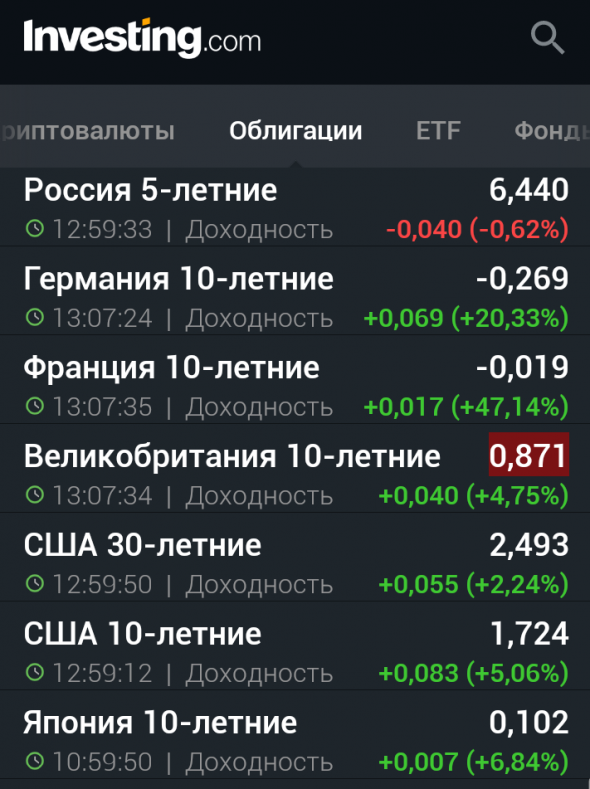

Действие льготы заканчивается 31 марта 2021 года. Поэтому, несмотря на всеобщую эйфорию по поводу продления эпохи нулевых ставок и бесконечности QE, в данный момент на рынках облигаций идёт мощная распродажа (резко растёт доходность):

Похоже, что вечером на фондовых рынках будет жарко.

💡 Хроники IPO: локап-период

- 14 марта 2021, 19:31

- |

Добрый день, друзья!

Продолжаю рассказ о ходе эксперимента с IPO, целью которого является выяснение того, какая из спекуляций приносит бОльшую доходность: покупка акций Фонда первичных размещений или прямая покупка акций на IPO (начало см. здесь: https://smart-lab.ru/blog/670697.php).

Дисклеймер. Не пытайтесь повторять! Опасно для капитала!

Завершая свой отчёт в прошлый раз (https://smart-lab.ru/blog/682010.php), я обещал рассказать про локап-период, который является одним из принципиальных отличий IPO от классической покупки акций на бирже.

👉 Локап-период (Lock-Up) – это интервал времени после IPO, в течение которого, лица, владеющие акциями компании, вышедшей на IPO, не могут совершать сделки с ними.

К таким лицам относятся:

🔹 топ-менеджеры эмитента, которые получили часть акций компании в качестве бонуса за добросовестный труд

🔹 инвесторы, купившие акции эмитента на этапе pre-IPO

🔹 организаторы IPO (андеррайтеры, как правило – банковские структуры), которым акции достались как вознаграждение за их услуги

( Читать дальше )

💡 Хроники IPO: аллокация

- 08 марта 2021, 17:25

- |

Продолжаю рассказ о ходе эксперимента с IPO, целью которого является выяснение того, какая из спекуляций приносит бОльшую доходность: покупка акций Фонда первичных размещений или прямая покупка акций на IPO (начало см. здесь: https://smart-lab.ru/blog/670697.php).

Дисклеймер. Не пытайтесь повторять! Опасно для капитала!

Завершая свой отчёт в прошлый раз (https://smart-lab.ru/blog/675337.php), я обещал рассказать про аллокацию и локап-период, которые являются принципиальными отличиями IPO от классической покупки акций на бирже.

👉Сегодня разберёмся с аллокацией. Аллокация – это степень удовлетворения заявок на покупку акций на IPO

( Читать дальше )

⭐️ Американские эмитенты: оценка доходности инвестиционной стратегии

- 28 февраля 2021, 16:37

- |

Добрый воскресный вечер, друзья!

Признаюсь, что не ожидал такого широкого отклика Смарт-Лабовцев на мою статью Как выбрать акции для покупки с помощью отчёта 8-K (smart-lab.ru/blog/679125.php).

Продемонстрированные в статье приёмы и методы обработки информации носят сугубо технический характер, и я был уверен, что о них знают все, кто работает на американском рынке. Однако, судя по тому, что статья вошла в топ статей Смарт-Лаба (198 ⭐️ + 304 ❤️), она оказалась полезной для многих Смарт-Лабовцев.

❓ Основной вопрос, который задают читатели: какую доходность даёт моя инвестиционная стратегия?И поскольку сегодня – последний день зимы и многие инвесторы публикуют результаты своей торговли за февраль, то я решил, что это – отличный повод для того, чтобы ответить на вопросы Смарт-Лабовцев.

( Читать дальше )

❓ Где деньги, Зин?

- 26 февраля 2021, 07:26

- |

Доброе утро, друзья!

Я, конечно, понимаю, что сейчас меня будут закидывать тухлыми помидорами за то, что я не знаю прописных истин. И, тем не менее, позволю себе задать уважаемым Смарт-Лабовцам нижеследующий вопрос.

Читаю с утра комментарий BCS по вчерашней просадке рынка: "Из-за резкого роста доходностей по американским государственным облигациям прошла волна распродаж на рынке акций США".

Если я верно понимаю, рост доходности облигаций происходит за счёт снижения их стоимости. В свою очередь, снижение стоимости облигаций означает, что идёт их распродажа. А если идёт распродажа облигаций, то почему падает рынок акций? И где паркуются немалые деньги от продажи облигаций?

Заранее благодарю за Ваши комментарии.

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

⚡ На фабрике НорНикеля произошло обрушение

- 20 февраля 2021, 04:18

- |

В дробильном цехе Норильской обогатительной фабрики произошло обрушение. Под завалами могут оставаться люди.

Источник: https://lenta.ru/news/2021/02/20/nor/

🔥 Гадание на кофейной гуще

- 19 февраля 2021, 19:03

- |

Добрый день, друзья!

Зашёл на Смарт-Лаб и улыбнулся топу актуальных тем:

Вспомните, даже в начале марта 2020 года, несмотря на то, что в Китае уже вовсю свирепствовал коронавирус, никто из серьёзных аналитиков столь резкого и глубокого падения фондовых рынков не прогнозировал.

Может быть хватит про обвалы и рост доходности облигаций? 😊

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- P/E

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- инфоцыгане

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс