Воронов Дмитрий

Американские эмитенты: обзор Zoetis и Globus Medical

- 22 декабря 2019, 15:31

- |

Добрый день, друзья!

Ожидая начало сезона отчетностей продолжаю рассказывать об американских эмитентах, которые по моей оценке обладают высоким потенциалом конкурентоспособности.

Американская компания Zoetis(ZTS) является мировым лидером по производству ветеринарных препаратов и вакцин. Компания была основана в 1952 году и до 2013 года являлась структурным подразделением Pfizer, после чего обрела самостоятельность.

Высокое качество препаратов компании обусловило уверенный рост денежных потоков компании и её капитализации: с 2015 по 2018 гг. годовая выручка компании возросла с 4 765 до 5 825 млн. USD, годовая прибыль – с 339 до 1 428 (более, чем в четыре раза!!!), а цена акции выросла с 45 до 125 USD.

Финансовые показатели компании за III квартал 2019 г. весьма впечатляют: рентабельность продаж превышает 27%, рост выручки к АППГ – около 7%, а коэффициент текущей ликвидности превышает 4,4х (более подробно с финансовыми показателями можно ознакомиться здесь: https://www.morningstar.com/stocks/xnys/zts/financials).

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Идем на исторический максимум индекса МосБиржи

- 16 декабря 2019, 10:25

- |

Как полагаете, каково будет значение Индекса МосБиржи сегодня на закрытии? Обновим ли исторический максимум (3010+)?

Очень интересны Ваши прогнозы.

Американские эмитенты: обзор Incyte и KLA

- 15 декабря 2019, 16:12

- |

Добрый день, друзья!

В состав моего текущего портфеля, сформированного в конце октября (https://smart-lab.ru/blog/571939.php), входит пять американских эмитентов: Intuitive Surgical, Edwards Lifesciences, Microsoft, Incyte и KLA.

О некоторых из них я уже рассказывал ранее (Intuitive Surgical – https://smart-lab.ru/blog/544842.php, Edwards Lifesciences – https://smart-lab.ru/blog/540848.php).

О Microsoft знают все. Об этой компании написано столько, что добавить что-то новое мне вряд ли удастся.

А вот Incyte и KLA не столь широко известны. И, поскольку, в своих предыдущих обзорах я подробно не рассказывал об этих эмитентах, настало время объяснить по каким причинам они оказались в моём портфеле.

Американская компания Incyte (INCY) была основана в 1991 году, основной вид деятельности – биофармацевтика. Самые известные лекарственные препараты компании – JAKAFI, Iclusig, Ruxolitinib, а также ряд других терапевтических средств от заболеваний, названиями которых

( Читать дальше )

⚡️ Американские эмитенты: самая важная новость биржевой недели

- 08 декабря 2019, 12:13

- |

Добрый день, друзья!

Сегодня я не буду публиковать статистику своего портфеля американских эмитентов. Полагаю, что для мониторинга эффективности инвестиционной стратегии оптимальными являются ежемесячные отсечки. Поэтому свой сегодняшний пост посвящу самой важной новости фондовых рынков, опубликованной на прошлой неделе.

Нет, это не завершение крупнейшего в истории IPO Saudi Aramco (которое показало, что спрос на нефтяные активы очень слаб). И даже не решение ОПЕК о дополнительном сокращении добычи (интересно, ОПЕК будет бесконечно снижать свою долю на рынке?). И уж тем более – не очередная серия мыльной оперы об американо-китайских торговых переговорах (скоро уже почти год, как китайцы кормят американцев завтраками про светлое будущее, и, похоже, такой расклад устраивает всех).

Самая важная новость фондовых рынков прошлой недели – исторический максимум посещаемости Смарт-Лаба (о чём Тимофей сообщил здесь: https://smart-lab.ru/company/smartlabru/blog/578396.php). И это – не стёб. Дело в том, что Смарт-Лаб в последние годы стал самым авторитетным форумом для трейдеров и инвесторов в рунете. Для того, чтобы не выглядеть льстецом приведу два аргумента в подтверждение сформулированного тезиса.

( Читать дальше )

Американские эмитенты: отчет за ноябрь 2019 г.

- 30 ноября 2019, 11:09

- |

Добрый день, друзья!

После формирования нового портфеля американских эмитентов (https://smart-lab.ru/blog/571939.php) прошёл месяц, а значит настало время подвести предварительные итоги инвестирования через оценку конкурентоспособности эмитентов.

Напомню, что 28.10.2019 г. (перед заседанием FOMC) я вновь сформировал портфель американских эмитентов, в который вошли компании, хорошо отчитавшиеся за 3 квартал 2019 г. Этот квартал частично прошел в условиях повышенных американо-китайских таможенных пошлин. Предположение состояло в том, что анализ финансовых результатов по итогам 3 квартала позволит определить компании, наименее подверженные негативному влиянию американо-китайского торгового противостояния.

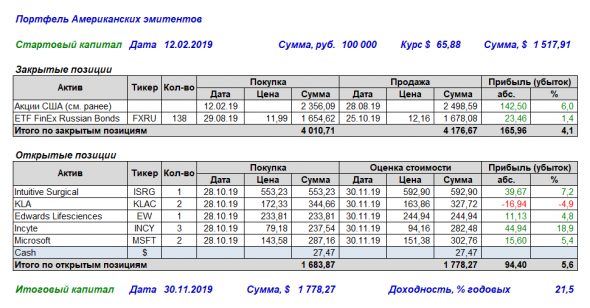

На сегодняшний день портфель выглядит следующим образом:

Почти все эмитенты показали неплохой рост, подтверждая эффективность применения динамического метода оценки конкурентоспособности для формирования портфеля акций. Исключение составляет KLA (KLAC), резко просевшая 21 ноября после того как некто Timothy Arcuri (аналитик UBS) понизил свои прогнозы по нескольким производителям микропроцессоров (включая KLA).

( Читать дальше )

Американские эмитенты: отчет за неделю с 28 октября по 3 ноября 2019 г.

- 03 ноября 2019, 11:19

- |

Добрый день, друзья!

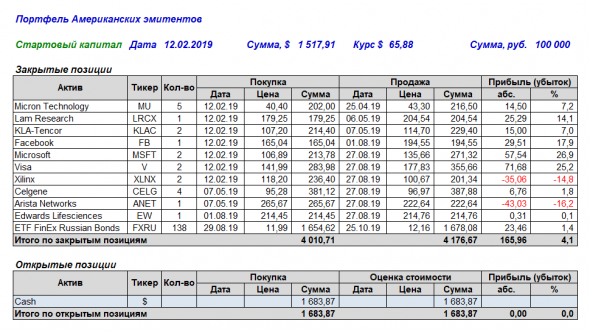

Как и планировал ранее (https://smart-lab.ru/blog/570294.php), на прошлой неделе (перед заседанием FOMC) я вновь сформировал портфель американских эмитентов и поэтому с удовольствием возобновляю публикацию еженедельных отчетов.

Означает ли это, что я не жду кризиса? Конечно же жду – не зря же многочисленные индикаторы рецессии на полную катушку сигнализируют о надвигающейся коррекции. В то же время, ждать у моря погоды и не зарабатывать на очередных максимумах S&P 500 может себе позволить только ленивый.

А когда настанет армагеддон – мы всегда успеем зафиксировать прибыль и переложиться в облигации. Для этого я устанавливаю стоп-лоссы по каждой позиции на уровне минус 10 процентов от цены покупки.

Напомню, что старт нашего эксперимента был дан 12 февраля 2019 г. Основная цель проекта – доказать, что успешно торговать на фондовых рынках США можно даже небольшим депозитом (100 000 рублей) без открытия счетов у иностранных брокеров. Основные принципы формирования портфеля см. здесь: https://smart-lab.ru/blog/538221.php.

( Читать дальше )

Американские эмитенты: снова в бой!

- 27 октября 2019, 16:48

- |

Добрый день, друзья!

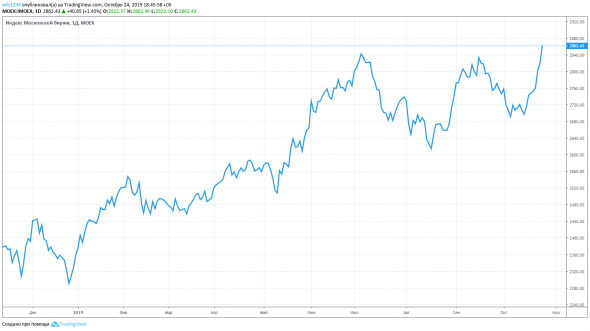

В минувшую пятницу в ходе торгов был зафиксирован новый исторический максимум индекса S&P 500. Несмотря на то, что торги закрылись с небольшим откатом от поставленного рекорда, я хотел бы обратить Ваше внимание на отмеченное событие.

Примечательно оно тем, что указывает на перспективы роста фондовых рынков США в ближайшей перспективе. Накачка рынков ликвидностью, которая началась через (не)количественное смягчение и операции РЕПО, а также ожидание снижения ставки ФРС, стали мощными драйверами роста котировок американских акций.

В этих условиях оставаться в стороне – непозволительная роскошь. Поэтому в пятницу я закрыл позиции в облигационном ETF (FXRU) для того, чтобы к среде (когда будет объявлено о снижении ставки ФРС) купить акции американских эмитентов.

Осталось лишь решить какие акции покупать. Для ответа на этот вопрос вспомним о том, что полным ходом идет сезон корпоративных отчетов за 3 квартал 2019 года, который частично прошел в условиях повышенных американо-китайских таможенных пошлин. Следовательно, анализ финансовых результатов по итогам этого квартала позволит нам определить компании, наименее подверженные негативному влиянию американо-китайского противостояния.

( Читать дальше )

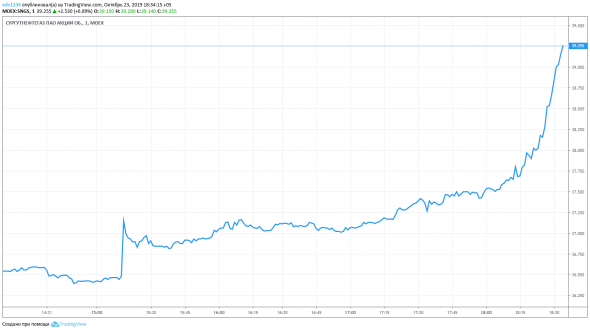

Исторический максимум индекса Московской Биржи

- 24 октября 2019, 16:45

- |

На 16:40 мск пробили 2860 пунктов!

Прогнозные данные по американским эмитентам

- 23 октября 2019, 08:42

- |

Подскажите, пожалуйста, есть ли где-то открытый доступ к прогнозным данным (хотя бы на квартал вперед) по выручке и прибыли американских компаний?

Заранее благодарю за информацию.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- P/E

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- инфоцыгане

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс