Воронов Дмитрий

Американские эмитенты: отчетность Intuitive Surgical и Edwards Lifesciences

- 24 июля 2019, 17:30

- |

Добрый вечер, Коллеги!

Вчера отчитались некоторые из компаний, которые мы в своё время взяли на заметку в качестве наиболее конкурентоспособных эмитентов американского фондового рынка (см. здесь: https://smart-lab.ru/blog/551778.php). Поэтому сегодня мы рады представить Вам краткий обзор их финансовых показателей за отчетный квартал.

В первую очередь (в порядке хронологии публикации отчетности), мы расскажем об Intuitive Surgical (ISRG). Основным риском этой компании, занимающейся разработкой и производством роботизированных хирургических систем, по итогам I квартала 2019 г. было снижение рентабельности продаж (более подробно см. здесь: https://smart-lab.ru/blog/544842.php).

Отчетность за 2 квартал 2019 г. развеяла опасения аналитиков о снижении маржинальности деятельности эмитента: рентабельность продаж составила 29 % (вернувшись к прежним значениям), рост выручки к АППГ составил 21%, а коэффициент текущей ликвидности – 5,0х (потрясающая платежеспособность!).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Американские эмитенты: отчетность Visa

- 24 июля 2019, 07:38

- |

Добрый день, Коллеги!

Вчера была опубликована финансовая отчетность компании Visa (V) за 2 квартал 2019 г. (по летоисчислению компании – 3 квартал её фискального года). Финансовые показатели Visa превзошли ожидания аналитиков: рентабельность продаж превышает 53 %, рост выручки к АППГ составляет 11%, а коэффициент текущей ликвидности – 1,7х.

Более подробно с отчетностью эмитента можно ознакомиться здесь:

https://s1.q4cdn.com/050606653/files/doc_financials/2019/Q3/Visa-Inc.-Q3-2019-Financial-Results.pdf

Коллеги, обратите внимание: более 53% рентабельности по чистой прибыли, причем на многомиллиардных оборотах и при двузначном росте выручки!!! Такая корова нужна самому! Поэтому однозначно продолжаем держать акции Visa в нашем портфеле американских эмитентов.

Буду рад Вашим вопросам и комментариям

Продолжение следует...

Американские эмитенты: сезон отчетов

- 23 июля 2019, 21:08

- |

Добрый вечер, Коллеги!

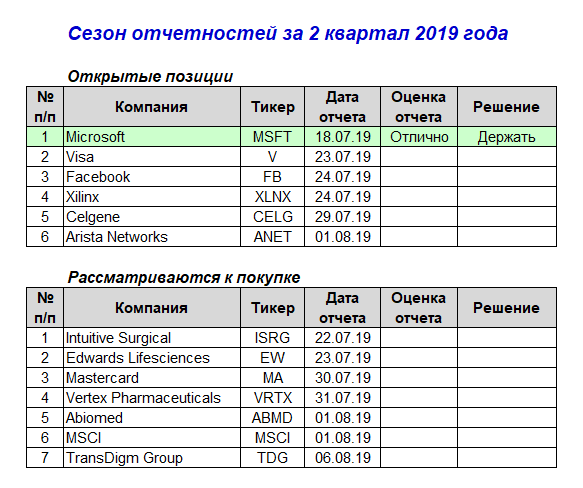

Полным ходом идет сезон публикации финансовых отчетов американских компаний. Как мы и обещали ранее (https://smart-lab.ru/blog/551361.php) публикуем итоговый перечень американских эмитентов, за новостями которых будем пристально следить в ближайшие дни.

Наша тактика на сезон отчетностей очень проста: в том случае, если какие-то из компаний нашего портфеля отчитаются хуже ожиданий инвесторов, необходимо будет рассматривать возможность продажи их ценных бумаг.

На высвободившиеся денежные средства мы будем покупать акции эмитентов с наибольшим потенциалом конкурентоспособности, которые мы представляли последние два месяца. Естественно, что для принятия решения об их покупке, указанные компании должны хорошо отчитаться за 2 квартал 2019 г.

( Читать дальше )

Американские эмитенты # 11 (отчет за 15-21 июля 2019 г.)

- 21 июля 2019, 18:34

- |

Добрый день, Коллеги!

Продолжаем обзор американских эмитентов, представляющих наибольший потенциал доходности для инвесторов (начало см. здесь: https://smart-lab.ru/blog/539549.php).

Сегодня мы хотели бы обратить внимание инвесторов на TransDigm Group (TDG). Компания была основана в 1993 году, основной вид деятельности – разработка и производство комплектующих для авиации и космонавтики: систем зажигания, специализированных насосов, клапанов, электродвигателей, генераторов и др. В состав TransDigm Group входит множество предприятий различной специализации. Продукция поставляется производителям и эксплуатантам авиационной и космической техники как гражданского, так и военного характера, как в США, так и за их пределами (более подробную информацию можно получить на сайте компании https://www.transdigm.com).

Специфика стратегии TransDigm Group состоит в том, что компания постоянно приобретает новые производственные активы, причем делает это таким образом, чтобы обеспечить себе близкое к монопольному положение на определенных нишах рынка авиакосмических комплектующих. Поэтому покупатели вынуждены уплачивать определенную премию за возможность быстро получить редкие и труднодоступные запчасти.

( Читать дальше )

Американские эмитенты: отчетность Microsoft

- 19 июля 2019, 08:02

- |

Вчера была опубликована финансовая отчетность компании Microsoft за 2 квартал 2019 г. (по летоисчислению компании – 4 квартал её фискального года). Финансовые показатели компании превзошли ожидания аналитиков, в результате чего акции эмитента после закрытия торговой сессии выросли на 2,65%.

В ближайшие дни будет опубликовано множество аналитических материалов, детально освещающих результаты финансовой деятельности Microsoft, поэтому мы ограничимся лишь констатацией основных показателей: рентабельность продаж превышает 39 % (коллеги, вдумайтесь, почти 40% рентабельности по чистой прибыли!!!), рост выручки к АППГ составляет 12%, а коэффициент текущей ликвидности – 2,5х. Теперь становится понятно, почему рост котировок ценных бумаг Microsoft с начала года составил 34%.

Более подробно с отчетностью компании можно ознакомиться здесь:

www.microsoft.com/en-us/Investor/sec-filings.aspx?startdate=7/1/2018&enddate=6/30/2019&filing=xbrl

По всей видимости на деятельность компании не оказали отрицательного влияния торговые войны и прочий негатив, ограничивающий рост фондовых рынков в последние месяцы. Именно поэтому Microsoft находится в портфеле американских эмитентов, сформированный нами в начале 2019 г. (еженедельный анализ его динамики см. здесь: https://smart-lab.ru/blog/550148.php). Будем надеяться, что и другие эмитенты нашего портфеля отчитаются столь же успешно.

Иранцы захватили нефтяной танкер

- 18 июля 2019, 13:35

- |

Похоже, началось…

Американские эмитенты # 10 (отчет за 8-14 июля 2019 г.)

- 14 июля 2019, 16:59

- |

Добрый день, Коллеги!

Продолжаем обзор американских эмитентов, представляющих наибольший потенциал доходности для инвесторов (начало см. здесь: https://smart-lab.ru/blog/539549.php).

Сегодня мы хотели бы обратить внимание инвесторов на Brown-Forman (BF). Компания была основана в 1870 году, основной вид деятельности – производство алкогольной продукции. Основные бренды – Jack Daniel’s, Finlandia, Pepe Lopez, а также несколько марок европейских и калифорнийских вин (более подробную информацию можно получить на сайте компании https://www.brown-forman.com).

Рост цен на крепкий алкоголь, наблюдающийся в последние годы, обуславливает высокую маржинальность деятельности эмитента, а также рост его акций. Финансовые показатели компании по последней отчетности (опубликована в начале июня с. г.) также впечатляют: рентабельность продаж превышает 17 %, рост выручки к АППГ составляет 29%, а коэффициент текущей ликвидности – 3,9х (подробнее с финансовыми показателями можно ознакомиться здесь: https://www.morningstar.com/stocks/xnys/bf.a/quote.html).

( Читать дальше )

S&P 500: Очередное обновление исторических максимумов

- 10 июля 2019, 16:48

- |

Любопытно: ещё за 30 минут до выступления г-на Пауэлла, а все рынки резко рванули вверх.

Вероятно, интересное будет выступление.

Американские эмитенты #9

- 07 июля 2019, 14:58

- |

Добрый день, Коллеги!

Продолжаем обзор американских эмитентов, представляющих наибольший потенциал доходности для инвесторов (начало см. здесь: smart-lab.ru/blog/539549.php).

Сегодня мы хотели бы обратить внимание инвесторов на Vertex Pharmaceuticals (VRTX). Компания была основана в 1989 году, основной вид деятельности – биофармацевтика. Её конкурентным преимуществом является то, что для разработки лекарств используется не комбинаторная химия, а четкая стратегия конструирования препаратов методами генной инженерии. Благодаря этому компании удалось разработать эффективные препараты для лечения вирусных инфекций, воспалительных и иммунных заболеваний, онкологии, гепатита С, муковисцидоза и ряда других заболеваний (более подробную информацию можно получить на сайте компании www.vrtx.com).

Успехи Vertex Pharmaceuticals в биотехнологиях обусловили существенный рост денежных потоков эмитента: с 2010 по 2018 гг. годовая выручка возросла со 143 до 3 048 млн. USD (то есть в 21 раз), а цена акции выросла с 33 до 190 USD. Финансовые показатели компании по последней отчетности (опубликована в начале мая с. г.) также впечатляют: рентабельность продаж превышает 31 %, рост выручки к АППГ составляет 34%, а коэффициент текущей ликвидности – 3,8х (подробнее с финансовыми показателями можно ознакомиться здесь:

( Читать дальше )

МосБиржа 2800!!!

- 01 июля 2019, 14:16

- |

Поздравляю всех коллег по цеху с этим знаменательным событием!

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- P/E

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- инфоцыгане

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс