Избранное трейдера 222

Почему успешному трейдеру околорынок полезен!

- 28 марта 2017, 14:31

- |

Очень часто можно встретить на форумах следующее мнение, когда заходит речь об «околорыночниках», и о сравнении их, заведомых неумех, с «настоящими» суровыми трейдерами, которые «колбасят» последние 50 000 на фортсе в надежде купить жене сапоги:

ни один человек, имеющий нормальную систему, не будет заниматься этим блаблабла для окружающих и тратить свое время. И уж тем более брать за это деньги… если это деньгами можно назвать… только если ты 20 ти сколько нибудь летний солнечный тщеславный болтун.

Автор Albanetz

Так вот, чтобы вы понимали, насколько это мнение наивно и незрело, я приведу несколько простых фактов.

ПЕРВЫЙ ФАКТ.

1. Если вы трейдер сам себе на уме и любите тишину, то вас никто и не заметит.

Будете торговать свои копейки, а заработанную прибыль проедать, в лучшем случае сделаете пару крупных покупок.

Были предложения у Татарина из швейцарского банка управлять большими активами? Из крупных компаний?

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 100 )

Время возвращать убытки – советы по возврату НДФЛ

- 26 марта 2017, 22:28

- |

Всем добрый вечер!

Я продолжаю свои статьи по вопросу получения вычетов по подоходному налогу, сальдированию убытков, получению инвестиционного вычета. Продолжаю писать, но в новом аккаунте. Приглашаю подписаться на мои статьи.

Итак, я отвечаю сразу на вопросы тех трейдеров, которые мне звонили буквально на днях и спрашивали:

1) Можно ли убытки 2012, 2013 года зачесть сейчас, ведь прошло более трех лет с момента получения убытка?

Ответ: да, можно. Дело в том, что процедура зачета убытка и прибыли заключается в следующем: мы берем прибыльный год, который должен быть обязательно позже убыточного. Смотрим, по какому инструменту у нас был уплачен налог (удержан брокером) и по какому инструменту мы получили убыток. Зачем мы так делаем? Сальдировать убытки прошлых лет можно только с однородными инструментами. Например, ценные бумаги с ценными бумагами, ФИССы с ФИССами.

Если у вас 2014, 2015 и 2016 годы были прибыльные и вы по итогам года платили налог (с вас брокер удержал НДФЛ), то вы сможете сальдировать ваши убытки, полученные ранее, даже за пределами трех лет.

( Читать дальше )

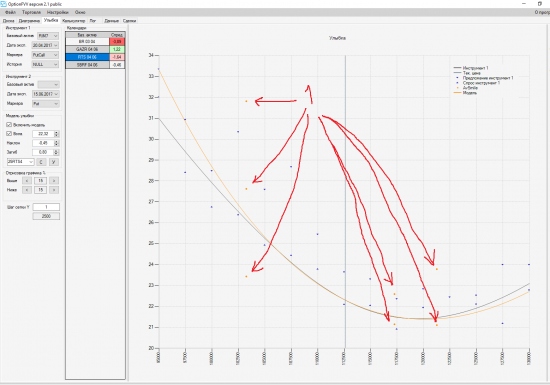

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

Мечтаете жить за счёт трейдинга и инвестиций? Оцените шансы плиз.

- 23 марта 2017, 12:07

- |

У ТОП 25 брокеров всего 95000 активных клиентов, это те, кто хоть раз совершил сделку за месяц. Всего активных клиентов примерно 100 тысяч человек.

Население России сейчас около 145 млн. человек.

Итого имеем: всего 0.068% от населения являются активными клиентами на московской бирже.

Поскольку на длительном периоде зарабатывают в среднем около 5% участников рынка, то получаем цифру 0.0034% — это процент зарабатывающих в стране.

Но и это не будет правильной цифрой, поскольку из 5% реально зарабатывающих трейдеров и инвесторов только за счёт биржи живёт ну максимум каждый десятый, а значит конечная цифра будет равна 0.00034% от населения страны — это те, кто живут только с доходов, полученных на финансовых рынках.

Да, есть ещё много клиентов у разных кохонь, но их в расчёт я не беру, ибо сильно они на конечную статистику не повлияют, там процент выживаемости около 0.5% от всех на горизонте 5 лет.

( Читать дальше )

Тест трейдера

- 22 марта 2017, 17:01

- |

Хороший ли Вы трейдер?

Попробуйте максимально честно ответить «да» или «нет» на нижеприведённые вопросы, и получите непредвзятую объективную оценку. Любой ответ «нет» даёт 0 баллов. За каждый ответ «да» на вопросы с 1 по 9 прибавьте себе любое количество баллов. От полученного числа отнимите полученное число. Затем прибавьте 1 балл за положительный ответ на 10-й вопрос. Поехали!

1. Умеете ли Вы пользоваться ТА?

2. Умеете ли Вы пользоваться ФА?

3. Умеете ли Вы настраивать в квике экспоненциальную скользящую среднюю?

4. Умеете ли Вы записывать себя на видео?

5. Умеете ли Вы шортить растущий рынок?

6. Умеете ли Вы торговать без смарт-лаба?

7. Умеете ли Вы вставлять смайлики в комментарии?

8. Умеете ли Вы терять?

9. Умеете ли Вы не терять?

10. Умеете ли Вы зарабатывать?

Результаты:

0 — Ваши навыки требуют дальнейшего совершенствования.

( Читать дальше )

Вопросы к Кречетову.

- 21 марта 2017, 14:10

- |

Второй момент: сколько ты зарабатываешь с трейдинга? Успешность понятие растяжимое, как и стабильность в трейдинге, но первым делом всё зависит от запросов самого человека! Скажу сразу про себя, мои запросы на жизнь не перекрываются доходами от фондового рынка, может лет через 5-10 будут, но пока нет. Мои месячные дела и потребности превышают 150-200 тысяч в месяц минимум. А каковы ваши запросы на жизнь и ваши цели ??? Может вы так и планируете до пенсии сидеть торговать, ходить по барам, баням и т.д. Ну тогда вам и 50-100 тысяч в месяц надо и их спокойно можно делать на рынке имея опыт и небольшой счёт. Каковы сейчас и на будущее ваши расходы и сколько вы зарабатываете в месяц, а то может тут и говорить не о чем? Можно ли жить только с трейдинга? Да конечно можно! Согласно исследованиям ВЦИОМ у нас треть населения живёт на прожиточный минимум! И живёт ведь. Вопрос в другом - КАК??? Ключевое слово здесь — КАК?

( Читать дальше )

Брокер Charles Schwab рассказал о силе диверсификации

- 21 марта 2017, 13:52

- |

В своем свежем обзоре Charles Schwab рассказал инвесторам о силе диверсификации при составлении портфеля.

Так, если инвестор формирует случайным образом портфель из 5 акций, а рынок растет в этот год на 6%, то вероятность получить убыток по портфелю составляет 40,1%. Однако эта вероятность падает до 12,9%, если в портфеле собрано 40 акций, пусть и подобранных случайным образом.

( Читать дальше )

Кречетов. Тактика торговли 21.03.17

- 21 марта 2017, 10:08

- |

Пока видим что в целом бумажки прут, но сырьевики всё ещё находятся под давлением черезмерно сильного рубля.

По СИ: Пока ждём заседания нашего ЦБ. Набиулина уже давно заявляла, что ставку как минимум до апреля она понижать не будет. Хотя опросы проводящиеся на том же финаме показывают интересные настроения людей:

( Читать дальше )

О компетентности и упорстве

- 21 марта 2017, 09:26

- |

Давно не был на сайте, как-то он немного изменился, очень много около-политических и около-экономических топиков, которые вызывают не самые приятные ощущения. Ну да ладно… вчера посмотрел ролик, который выложил Василий Олейник и стало совсем грустно и я, пожалуй, опишу свои мысли. Индустрия вообще достаточно интересная и не маленькая, вот к примеру различные роли:

1. trader — выполняет полученные приказы по покупке/продаже финансовых активов

2. analyst — выполняет экономический анализ актива с целью выработки прогноза вида — купить, дежать, продать на период от 3 месяцев

3. portfolio manager — управляет портфелем финансовых активов, сходных характеристик (напр.: акции, облигации) в рамках фонда

4. asset manager — управляет набор активов разных классов, как финансовых, так и нефинансовых

5. investment manager — управляет финансовыми активами для конкретного клиента в соотвествии с его целями

6. wealth manager — управляет благосостоянием конкретного клиента, включая инвестиционный процесс

7. legal counselor — специалист, осуществляющее юридическое сопровождение инвестиционного процесса

8. accountant — специалист осуществляющий бухгалтерское сопровождение инвестиционного процесса

Есть еще второстепенные роли (не значит менее важные!): risk manager, chief investment officer, business development manager. Самая крутая роль — это asset manager, т.к. она требует очень большого опыта и знаний из разных областей (особенности законодальства недвижимости какой-нибудь Бельгии и одновременно управление long-short портфелем акций на Московской Бирже). Не будем рассматривать эту роль, т.к. это уже пик карьеры.

Если посмотреть на все эти роли, то можно увидеть, что возможностей для развития достаточно много и более того, работа с деньгами требует междисциплинарных знаний. Все эти роли обслуживают инвестиционный ПРОЦЕСС, а не ТЕМУ — и это очень важно, задача любого частного трейдера — это фактически инженерная задача — создать свой собственный инвестиционный процесс, именно поэтому обсуждение каких-то конкретных особенных ситуаций не имеет никакого смысла. Решение такой инженерной задачи — дело не для глупых людей, более того быстро эта задача не решается.

Когда говорят, что рынки меняются и система может умереть — это означает всего лишь то, что у данного человека не решена инженерная задача, не выстроен процесс, а есть всего лишь какая-то стратегия работающая при определенных рыночных условиях. Если стратегия умирает, значит это изначально всего лишь ТЕМА, а не основа инвестиционного процесса. Теория и практика показывает:

1. Практически все trend following стратегии зарабатывают на высокой волатильности

2. Если использовать простые инструменты, то нельзя найти статистически устойчевой контр-трендовой стратегии

Исходя из вышеописанного, основой инвестиционного процесса может быть следующее:

1. портфель облигаций

2. какая-то трендовая стратегия

Я специально не говорю, что п.2 должен быть на акциях — он может быть и на фьючерсах, но облигационный доход должен перекрывать периоды низкой волатильности.

Вывод 1: Мне не нравится, когда говорят, что рынок хуже реального бизнеса. Одно без другого не может существовать в современном мире. На рынке есть множества возможностей для профессионального развития — нужно только выбрать роль и учится, что бы стать компетентным. Мне одному кажется, что шортить широкий рынок америки через фьючи или cfd это некомпетентно? Обычно это делают через системную покупку путов (есть у Кирилла Ильинского). Я может быть и сноб, но в финансовой индустрии так принято — надо постоянно учится и получать образование, если ты хочешь стать компетентным. Лично я воспринимаю автора видео как «эксперт в области брокерского обслуживания» и это классная профессия, но portfolio management или аналитика требует других компетенций, хотя бы для того, что бы понять о чем говорит Кирилл Ильинский, я уж не говорю об экономике.

Вывод 2: Есть такая русская поговорка «говори человеку, что он свинья и он скоро захрюкает». Прекратите друг друга поливать грязью и называть даже в шутку «дебилами», «нищебродами», «отправлять на завод» и т.д. Это ведет к деградации личностной и как следствии профессиональной. Среда имеет огромное влияние на жизнь человека — именно поэтому говорят, что надо общаться с людьми, которые лучше тебя. Есть еще одна поговорка: «если ты поднялся, подними друзей или оставь их», звучит жестко, но смысл у нее не такой прямоленейный, подумайте на досуге. Представьте, что Вы просто инженеры в виртуальном НИИ, которые выстраивают процесс. Представлять себя циничными воротилами на рынке мирового капитала будете когда заработаете хотя бы 100 лямов зелени и у Вас еще останутся комплексы, не раньше.

Вывод 3: Я не видел людей, которые добились успеха и которые относятся к своему делу как к второстепенному. Диверсификация это замечательно, только вот есть еще такое понятие — концентрация / фокус. Я видел очень много людей, которые теряли фокус пытаясь диверсифицироватья. Обычно говорят — до 35 развивайте свои слабые стороны, после 35 — свои сильные. Дело в том, что выхлоп от выстроенного инвестиционного процесса колоссальный и не может быть сравним ни с одной наемной работой. Этот выхлоп не только в деньгах, а еще и в возможностях для роста. Поэтому я бы сказал, что надо не диверсифицироваться, а расти в рамках выбранного профессионального направления (это кстати тяжелее, чем переключиться на что-то еще).

Вывод 4: спекуляции — это круто, но только в рамках выстроенного инвестиционного процесса. Пенсионные фонды тоже спекулируют, они берут часть дохода от бондов и покупают акции потому что им кажется это это правильным, но суть в том, что даже если они ошибаются — это не приносит им сильных убытков. Правда заключается в том, что сами по себе инвестиции нужны не для того, что бы заработать, а для того, что бы сохранить. Заработать — это про спекуляции, и это требует правильно выстроенного процесса. Формула такая:

богатый + инвестиции = богатый

бедный + инвестиции = бедный, но чуть получше

бедный + спекуляции + инвестиции = (бедный, но чуть получше || богатый)

Если человек говорит, забейте на спекуляции и давайте просто инвестировать — перед Вами «эксперт по брокерскому обслуживанию», которому наплевать на Вас, а важны только Ваши комиссии.

Вывод 5: учитесь, учитесь и еще раз учитесь!!! в современном мире компании стали меньше, технологии стали дешевле, знания стали бесплатными — не использовать это все просто глупо.

P.S: пожелание к смарт-лабу — сделать раздел с тестом ФСФР1.0, что бы люди могли могли подготовится и сдать его, а так же что бы в профиле отмечалось.

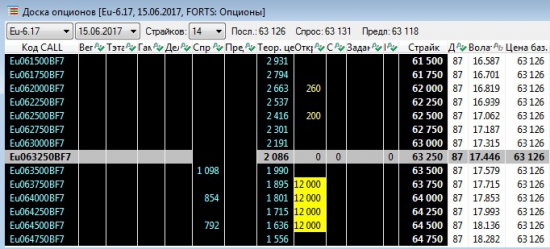

Сегодня кто-то захеджировался на 48 млн. Евро!

- 20 марта 2017, 22:13

- |

Покупателем опционов колл выступил хеджер.

Его интерес понятен, это или кредит в евро(под отрицательную ставку, как вариант) или Импортер с отложенной сделкой в евро(хедж от изменения курса).

Продавец Красавец!

Он продал Коллы на Евро/рубль который выше цены на Доллар/рубль почти на тысячу рублей,

а еще и выше теории котируемой биржей(Видимо расчет вел по своей волатильности, чем и поднял цену).

Вот так выглядит доска опционов Si на Июнь 2017

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал