Избранное трейдера GGG

А кто-нибудь пользуется покупкой валюты, через Сбербанк брокера? Вроде у них появилась эта опция. Каковы условия вывода? Комиссии? Где можно получить валюту?

- 20 октября 2018, 22:15

- |

- ответить

- ★2

- Ответы ( 8 )

Волнующие факты об уровнях

- 19 октября 2018, 11:34

- |

Раз и навсегда разбираемся с данным вопросом по фактам, по принципам действий тех, кто двигает рынок. Тех, кто манипулирует массами ради прибыли. Тех для кого твой убыток необходим.

( Читать дальше )

Бесплатные деньги 12. Электронные деньги

- 07 октября 2018, 00:33

- |

Предыдущие описанные способы:

Бесплатное пользование деньгами МФО

https://smart-lab.ru/blog/457668.php

Бесплатное пользование кредитными деньгами банков

https://smart-lab.ru/blog/457355.php

Использование пространственного арбитража стоимости банкнот и монет

https://smart-lab.ru/blog/457529.php

Экономически выгодное (и экологически ответственное) использование аналитики, инвестиционных предложений и отчетов

https://smart-lab.ru/blog/458419.php

Нестандартное использование банковской карты

https://smart-lab.ru/blog/459008.php

Краны

smart-lab.ru/blog/470070.php

ИИС

smart-lab.ru/blog/474438.php

Рефероводство

smart-lab.ru/blog/476310.php

Сдача

smart-lab.ru/blog/488671.php

( Читать дальше )

О риске на сделку и как его получить

- 28 сентября 2018, 09:46

- |

Филосовско-пятничное.

Входя в сделку, мы определяем максимальные потери. Допустим, классические 2%.

Теперь возникает вопрос, с какой вероятностью мы такой убыток можем получить и за какое время. И, соответственно, что считать «сделкой»?

То есть, имеем следующие варианты:

1) Вламываем сразу на всю котлету, выставляя близкий стоп (в 2%). Плюсы: в случае удачи нам сразу и хорошо наливает. Минусы: теоретически, стоп ловим в 50% случаев.

2) Закупаемся лесенкой, в конце которой будет стоять стоп (в сумме вся лесенка должна дать не более 2% убытка) (фактически – это усреднение, мартин, или назовите еще как угодно). Плюсы: вероятность ловли стопа сильно снижается (зависит от размера депозита, ширине шагов лесенки, и коэффициента увеличения количества контрактов). Минусы: если идем в плюс, берем мало. Хотя там уже можно перетаскивать в безубыток и пирамидиться в плюсовой (для нас) части графика.

3) Входим отдельными сделками с увеличением лота с расчетом, что сумма всех убытков от серии удваиваемых сделок = 2%. Фактически, это тот же самый пункт 2, только «усреднение» производится не лесенкой в одну сторону, а отдельными сделками.

Дополнительные плюсы по отношению к п.2: мы можем контролировать отдельные входы, делать паузы, переворачиваться, поджидать другую ситуацию и т.п.

Дополнительные минусы по отношению к п.2: у нас на каждый шаг: дополнительные комиссии и проскальзывания. При случае, когда лот будет увеличен и начинаешь махать сотнями контрактов (типа фьючей сбера, газика и втб), это очень сильно ощущается.

Ваше мнение, какой способ более оптимальный и почему?

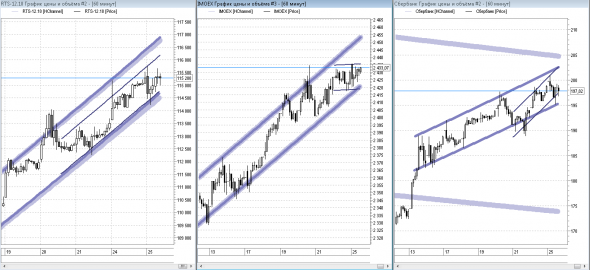

Автоматизация трендов | обновление

- 25 сентября 2018, 16:22

- |

Заменил линейную регрессию на экспоненциальную, подшаманил с алгоритмами гомоскедастичностью и робастностью, прочие баги...

В общем продолжу традицию экипировки молодых бойцов ЛЧИ )))

Каналы

было - https://smart-lab.ru/blog/386529.php

стало

( Читать дальше )

Трейдинг и разбитые мечты

- 25 сентября 2018, 15:15

- |

Первый пост

- 25 сентября 2018, 14:52

- |

Всем привет! Иногда, читаю посты на данном сайте, решил попробовать написать сам. Блог — дело для меня новое, поэтому строго не судите, все приходит с опытом.

На бирже, я торгую уже 12 лет (Как быстро летит время). За этот период перепробовал разные подходы.

Начинал, как и многие, с индикаторов (Это был 2006 год, мы все торговали, как могли), потом технический анализ, книги-книги-книги, тестирование идей из книг, попытки создания своих систем, изучение объемов (стакан, лента) и опять новые системы, роботизация и сбор статистики на истории. В общем все, как у всех.

Понятно, что были и взлеты, и падения. Трейдинг это путь проб, ошибок, анализа ошибок и выводов. Я не встречал тех, у кого сразу бы все складывалось гладко.

Стоит отметить, что именно изучение стакана и ленты, а впоследствии роботизация принесли наибольшие плоды, но обо все по порядку.

Начинаю вести данный блог, с целью общения на тему трейдинга, возможно кому-то пригодится опыт, который я буду описывать здесь. Я буду только рад, если кто-то найдет в моих текстах что-то полезное для себя. А возможно поделится своим опытом в комментариях, мне будет очень интересно услышать ваши идеи относительно обсуждаемых тем.

( Читать дальше )

Опять я за старое

- 19 сентября 2018, 11:07

- |

www.youtube.com/watch?v=ouw9sCfuokI

Авторский подход к анализу рынка

- 13 мая 2018, 15:32

- |

Трейдеры используют разные схемы для анализа рынка при принятии торговых решений. Есть фундаментальный анализ, технический и разновидности объемного. Не думаю, что будет полезным уточнять особенности каждого подхода. У меня есть собственный подход, Разработками и торговлей я занимаюсь с 2010 г..

Если в двух словах: меня всегда интересовала возможность получать сигналы из биржевого потока о деятельности самых крупных участников. Ориентируясь на данные индикатора, можно видеть крупные рыночные входы, айсберги — скрытые ордера и классифицируя их изучать технологии торговли крупного участника.

Свежий скрин работы моих индикаторов:

На скрине:

1. горизонтальные линии — айсберги — скрытые лимитные ордера

2. сносы — вертикальные линии отображающие «проедания» единичной, крупной маркет-заявкой части лимитных предложений в «стакане» (в пунктах цены)

( Читать дальше )

лучшие посты смартлаба всех времен, ч2

- 10 мая 2018, 14:11

- |

1. Сага о 10-ти годах трейдинга и жизни smart-lab.ru/blog/287052.php

лонгрид во множестве частей, чуть похоже на Маркеса, сто лет одиночества. Не эпично, но жизненно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал