Избранное трейдера Al9

Дивидендный робот

- 01 июня 2017, 18:34

- |

Он заходит на страничку с дивидендами:

smart-lab.ru/dividends/

берёт тикер и дату среза реестра (Т+2), и если сегодня акция последний день торгуется с дивидендами, пишет в КВИКе:

Первая цифра: дивиденд в рублях, вторая цифра — див.доходность в процентах. (Без налога)

В день, когда гэп произошёл, он напишет, что сегодня гэп по такой-то акции.

Самую сложную часть робота написал Николай Камынин (программист), за что ему большое спасибо. Моя часть работы была совсем простой.

Чтобы увидеть эти сообщения, надо открыть окошко сообщений в КВИКе.

Делается это так:

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 20 )

Практика направленной торговли опционами на акции. Часть 3. Управление позицией

- 24 мая 2017, 18:49

- |

Это третья часть моего описания направленной торговли опционами, посвященная управлению позицией, и рекомендуемая к прочтению после предыдущей части, а также первой части.

Лучшее управление позицией – это заключать только прибыльные сделки, и не делать убыточных. Я серьезно. И так и пытаюсь действовать.

В смысле при закрытии позиции (отдельной леги или всей комбинации) я стараюсь, чтобы каждая сделка была в плюс. Согласитесь, что тогда и в целом у меня будет прибыльная торговля, если каждая сделка будет в плюс! :-)

Но это все же не управление позицией, а закрытие сделок. Вопрос в том, как подвести все наши опционы к прибыли.

Управление позицией – это то, чего не бывает c акциями. Что ты будешь делать, если ты купил акцию и играешь на её повышение, а цена упала? Закрывать или усредняться, больше ничего. Если усредняться, так это по сути не управление позицией, а открытие новой сделки по тому же тикеру, с новой ценой. Ведь на риски и профит по ранее открытой позиции ты никак не повлиял, вместо этого ты открыл новую сделку по тому же тикеру. И еще непонятно, хорошо это или плохо. А важно, что это действие потребовало добавления капитала, т.е. начиная с определенного момента падения и оно станет недоступным, с точки зрения риск-менеджмента. Итого ты фактически можешь только закрыть позицию – признать убыток, и ничего больше. Или тебе надо для работы с акциями делать что-то фьючем или опционами, в общем опять же приходим к опционам.

( Читать дальше )

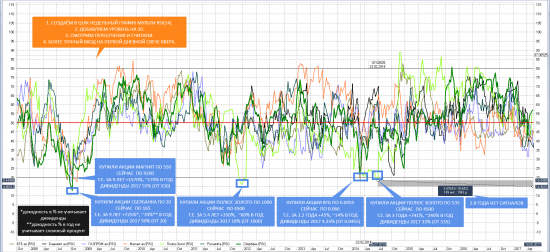

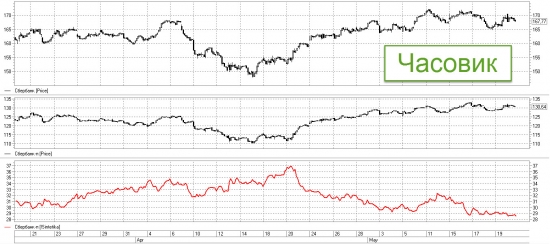

Индикатор для парного трейдинга+рубле-бочка

- 22 мая 2017, 17:17

- |

Вот например, Сбер обычный (вверху) против сбера привилегированного (посерёдке). Индикатор внизу — красный. Для его расчёта первый график поделён на второй.

Индикатор=SBER/SBERP

Дивиденды по ним одинаковые, ценообразование одинаковое, однако по странной воле рынка в эти дни Сбер обычный слишком дёшев против сбера привилегированного. Красный график утоптан вниз, а ведь ещё недавно был намного выше. Это не совет, но если (вдруг!) вы думаете, что эта несправедливость скоро выровняется, вам надо купить SBER и шортануть на такой же объём SBERP. А ещё лучше шортануть фьючерс на SBERP, чтобы не платить брокеру за акции взятые в долг.

----------

Итак, индикатор. Я дописал к коду комментарии, чтобы даже новичок не кодер мог разобраться.

Скачать индикатор.

( Читать дальше )

Двухяростный шорт!

- 16 мая 2017, 20:08

- |

Однояростный шорт не помогает. Американский рынок все еще крутится у 2400 по фсипу, а нефть у 52 по бренту. Ожидания прежние, вниз, но акцент видимо придется на конец неделю, когда спадет пелена с глаз бычков и они кинутся к выходу из убойного загона, забыв о своих кормушках.

Сегодняшний день запомнился кукловодским выносом Татнефти к 393. Это вынос планировался, готовился, я надеялся что не успеют, но в итоге он случился. Пришлось откупить шорт сбера 171 и зашортить татку 392, откупить ее через -6 рублей и вернуться в 171 по сберу.

На одном счете удалось больше: помимо откупа сбера и шорт с 392 до 386 и возврата в сбер, на второй волне роста Татки от 381 я откупил 170.6 сбер и зашортил татку уже 388, завтра надеюсь откуплю под 380 и вернусь в сбер.

Полрынка падает, Алроса уже -11% от хая 101, падает Северсталь (новые лои года сегодня на 725), снижался Газпром, не получался рост у Роснефти, особенно отчаянно ее завалили на послеторговом аукционе, она получасовой объем потратила в последние 5 минут сессии, чтобы закрыться вверх на 315, а ее оп-па, и вниз закрыли на 312.

( Читать дальше )

Дрифтless. Повесть о ненастоящем распределении.

- 15 мая 2017, 12:17

- |

В системе OptionSmile мы используем фактическое эмпирическое распределение для оценки справедливой стоимости опционов, а затем, считая разницу с рыночной ценой, делаем вывод об их пере- или недооцененности рынком. Очевидно, что в этой разнице заложены оба фактора, упомянутые выше: направление движения БА (дрифт) и неверная оценка рынком ожидаемой волатильности.

Представляю новую функциональность в платформе — расчет Fair Value опционов без учета дрифта БА. Назовем это Driftless Fair Value, которая считается на базе распределения доходностей БА с исключенным дрифтом. Арифметика проста: для отфильтрованного сегмента (filter bin) считается средняя доходность БА (µ) и вычитается из всех доходностей, попавших в этот бин. Все распределение сдвигается на этот дрифт влево, если дрифт положительный, или вправо, если отрицательный. Схематично это выглядит так:

( Читать дальше )

9 мая 1945-го: победа или начало победы?

- 09 мая 2017, 20:49

- |

В семье моей бабушки из 11 детей выжила она одна. Она всегда плакала в этот день, дед ходил суровым, никогда не рассказывал о войне. После его смерти в шкатулке с его наградами я нашел официально напечатанную брошюру о подвиге экипажа танка, которым он командовал.

Я немало знаю о блокаде, потому что еще жива бабушка жены, ей 87 лет. Она говорит, что бесполезно рассказывать о блокаде молодым — им это невозможно понять. Для начала, говорит, откройте в 20-градусный мороз окна, съешьте 100 грамм хлеба, попробуйте уснуть, а на следующий день съешьте еще 100 грамм хлеба и идите на работу...

Она говорит, война для всех закончилась 2 мая, так объявили народу. А потом голод 46-48 годов (плохой урожай 45-го, засуха, неурожай 46-го… в итоге от 1 до 1.5 миллионов умерло в сельской местности уже после войны)...

А потом началось масштабное возрождение страны… немцы с боями и разрушениями вошли в страну, после чего наши с боями и разрушениями выгнали захватчиков обратно, разрушив все уже окончательно, 10 послевоенных лет люди жили в деревнях без домов и дворов, нередко в землянках. И работали на благо страны. Не нанятые турки, не гастарбайтеры…

( Читать дальше )

Биткоин - фуфло 21 века

- 08 мая 2017, 18:39

- |

Биткоин часто называют цифровым золотом.

Причём делают это так упорно, что появляется мысль о манипуляции.

Типа — биткоин тоже надо добывать, тратить на это энергию, и биткоинов можно добыть только ограниченное количество.

И уже поэтому он ценен, причём он даже лучше золота потому, что его по интеренету можно легко отправить любому человеку на Земле.

Но является ли ценностью само золото ?

( Читать дальше )

«Май - продай»? Боимся, но умеренно.

- 02 мая 2017, 22:07

- |

Идексы Доу и S&P500 к началу мая вышли на позиции, с которых удобно начать сильное снижение. (Аналогичная картина наблюдается по индексу Доу Джонса). Подобные опасения разогреваются известная максимой: «май-продай». Только индекс Nasdaq показал новые высоты, с которых тоже «удобно» падать.

Однако, как оказывается, опасения падения в мае имеют весьма слабое статистическое подтверждение. За 64 года индекс Доу в мае снижался меньше половины случаев — только 28 раз, что составляет 44%. Поскольку индекс имеет вековой растущий тренд, то полезно сопоставлять не количество растущих и снижающихся месяцев, а сопоставить различные месяцы между собой. Однако и тут статистика не в пользу мая. Более всего бояться снижения нужно было в сентябре и естественнее дрожать как осиновый лист с начала осени, а не в мае.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал