Избранное трейдера Aliko

Дельта нейтральная стратегия - как обмануть тету

- 20 августа 2016, 16:22

- |

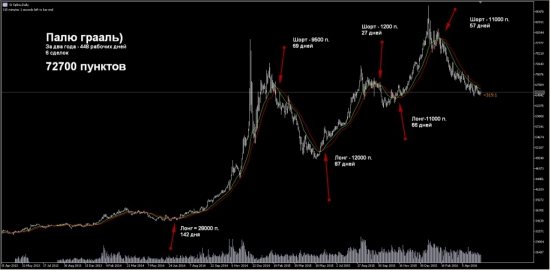

Есть очень простой алгоритм зарабатывать в любом направлении — рост или падение — у вас прибыль.

Купленные опционы около страйка, покрытые фьючем чтобы дельта по купленным опционам полностью нейтрализовалась противоположной позой по фьючу.

Тогда куда бы не пошел рынок — у вас прибыль, Т.к. при росте у колов дельта растет и вы в лонге получаетесь т.к. по фьючу дельта остается той же, а при падении наоборот… Когда дельта по опционам становится больше или меньше позы по фьючу — вы совершаете сделку — либо покупаете либо продаете фьюч чтобы снова уравновесить дельту. При этом автоматически получется, что вы покупаете фьюч дешевле и продаете дороже, таким образом главное условие долгосрочной прибыли — это чтобы цена колебалась сильнее чем скорость временного распада опционов т.е. нужно чтобы за счет сделок с фьючем вы набрали прибыли больше чем тот убыток, который получается за счет временного распада купленных опционов, т.к. каждый день их стоимость тает на величину теты.

( Читать дальше )

- комментировать

- ★33

- Комментарии ( 27 )

Лучшее видео по основам торговли опционами

- 13 июля 2016, 18:13

- |

Мужики и девушки, вчера посетил, на мой взгляд, лучший вебинар по торговле опционами.

Сегодня обнаружил, что запись можно смотреть всем и абсолютно бесплатно. Вот решил поделиться

Смотрите на здоровье……..

ссылка

Нефть: Откуда объемы ? Из спредов вестимо ... Часть 1

- 12 июля 2016, 11:36

- |

Предисловие

Год назад на канале Russia Today видел интервью сотрудника JP Morgan из студии в Лондоне, в котором мимоходом упоминали, что на финансовом рынке на 1 физический баррель нефти приходится 60 000 тысяч баррелей бумажных. Цифра конечно поразила, но удивило другое: это же сколько надо денег чтобы сделать overnight позиции, т.е. перенос позиции через ночь когда на 1 лот фьючерса в нефти требуется для overnight 5000-6000 долларов.

На тот момент я мало знал о календарных спредах, поэтому данный пост думаю будет открытием и для других трейдеров

Почему календарные спреды ?

Для многих трейдеров календарный спред – это инструмент биржи, который позволяет перероллиться из одного фьючерса в другой, например чтобы перенести лонг 1 лот из фьючерса нефти AUG16 в лонг 1 лот SEP16 нужно в календарном спреде AUG16-SEP16 продать 1 лот: в итоге биржа за Вас во фьючерсе AUG16 продаст 1 лот, а в SEP16 купит 1 лот.

Цена по которой Вы будете это делать, если по лимитному ордеру, будет = Цена ASK AUG16 – Цена BID SEP16. Как результат Вы экономите на комиссии, так как биржа рассматривает это как 1 сделку на 1-м инструменте (каждый календарный спред имеет свой стакан на бирже), но по факту мы понимаем такая сделка порождает 2 сделки в 2-х фьючерсах, т.е. мы увидим ОБЪЕМ 1 лот продан во фьючерсе AUG16, и 1 лот куплен во фьючерсе SEP16.

( Читать дальше )

Анти-боковик 2. Несколько простых способов уменьшить влияние боковика на ТС

- 05 июля 2016, 13:11

- |

Жена трейдера жалуется подруге: Вчера узнала, что мой муж мне изменяет. Слышала, как он по телефону говорил, что РАЯ – на боку, и позу менять не будем.

Кто-то, как в этом анекдоте, чтобы уберечь себя от неправильных движение в боковике, не меняет позицию. Я некоторое время для уменьшения влияния боковика на результаты своей торговли пользовался простым ценовым фильтром, основанным на ATR. Вот, сделал про это видео. Приятного просмотра.

Ускорить стакан и таблицу всех сделок

- 10 июня 2016, 10:24

- |

У меня в БКС почему то стакан стал обновляться медленно. Хорошо если раз в секунду. Может где — то какую-нибудь галочку поставить надо?

И таблица сделок тоже прокачивается раз в минуту только. Кто как решил данную проблему?

Опционный мартингейл - кто что думает :)

- 09 июня 2016, 15:07

- |

Вообще дорисовывать свечки, как я в после про ожидаемый рост сбера от 110 smart-lab.ru/blog/315490.php полезно. Программируем рынок)

Честно говоря, направленная торговля опционами на приличный процент ГО съедает нервы несоразмерно доходу. Поза против тебя — ощущение мудака. Поза за тебя — эйфория от роста депо в 2-3 раза такая, что мозг отключается от других дел.

Поэтому, ну его. Сейчас закрыл колы по РТС. Не, не в плюс. Умудрялся закупаться в таких точках, что позавчера по 94100 закрылся в 0.

И вот теперь размышляю о роботизированных опционных стратегиях. И в голову пришёл опционный мартингейл. А что, а вдруг :)

Какая главная проблема мартингейла? Очевидно — накапливаемый убыток по всем позициям и неизбежный конец по маржин колу.

Что дают в мартине опционы. Разумеется только от покупки:

- ГО купленного опцика всегда ниже ГО базового актива

- Нельзя потерять больше чем поставил. Например, при традиционном мартине такой шип, как был к примеру на франке после решения ЦБ сразу убивает. Ещё и должен останешься. Опционный мартин теряет только те фишки, которые уже на столе.

- +dx > -dx, — с виду идиотская формула. Но имеется ввиду то, что по классике, БА пошёл на x, x у тебя в кармане. Пошёл на минус x, х** у тебя в кармане, а по доходу минус x.

А в опционе движение БА даёт разные прибавки. Например, опцик стоит 500. БА минус 5000 — опцик стоит 50. БА плюс 5000 — опцик стоит 2400.

Что думают господа опытные опционщики про это.

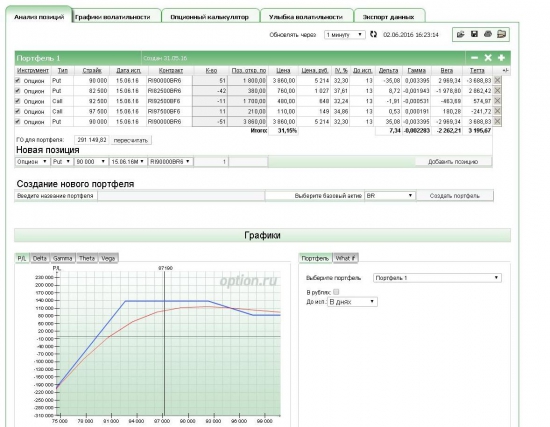

Трейдер роллировал, роллировал, да пока не выроллировал

- 09 июня 2016, 14:18

- |

Рынок учит ожидать, чего не ожидаешь. Когда ты боишься одного, то обязательно тебя накроет другим. Надо ждать худшего всегда, и только тогда ты вырулишь.

День первый

Частично закрывая путспред с профитом 30%(закрыл купленные путы 90000) при цене РТС 87100 (на самом самом дне, как оказалось!), я боялся дальнейшего падение рынка, и то, что оставляю голые проданные путы 82500. В связи с этим начал продавать колы 87500, 90000, и 92500 на 50% портфеля. Хеджил позицию для уменьшения ГО покупкой колов 95000. Волатильность была достаточно высокой 34%, это меня вполне устраивало. Я также ожидал дохода от теты за выходные дни. Все неплохо как казалось.

День второй

В 15-30 выходят пейроллы по Америке, рубль начинает резко укрепляется, а РТС расти. 89000!«Обычная коррекция»- подумал я. После пробития 90000 на вечерке стало немного напрягать. Было принято решение роллировать, откупить проданные колы 87500 и продать колы 92500. В итоге в портфеле остались проданные колы 90000, 92500 и купленные колы 95000.

( Читать дальше )

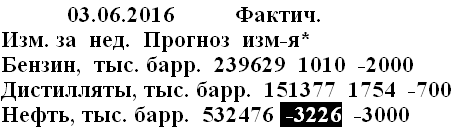

Как правильно смотреть на стату по нефти. Она сверхмедвежья.

- 08 июня 2016, 18:09

- |

Итак, сейчас имеем стату по нефти. Почему она медвежья:

Нужно смотреть не на одну нефть. Почему то многие этого не понимают. Если вам лень переводить баррели нефти в баррели бензина то можете считать просто совокупно. Отклонения которые будут всё равно не будут иметь определяющего значения.

Из того что мы видим — запасы бензина превысили ожидания на 3 млн. баррелей. Запасы дистилятов превысили ожидания на 2,5 млн. баррелей.

Запасы нефти упали больше ожиданий всего на 200 тыс. баррелей.

Итого если не заморачиваться с пересчётом у вас не смотря на падение запасов нефти, превышение над ожиданиями более чем 5 млн баррелей.

( Читать дальше )

Закрыл частично путспред +30%

- 02 июня 2016, 16:30

- |

Жду снижения волатильности, также буду зарабатывать на тетте. Хеджить путы буду в случае снижения на 83000.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал