Избранное трейдера Anna

40 000 % на нефти за сутки.

- 23 апреля 2020, 17:19

- |

Инструмент поистине величественный. Если оказаться в нужное время в нужном месте.

Какой бы ты ни был умный, просчитанный, дисциплинированный, но иногда для достижения конечного большого успеха требуется доля везения. Даже не иногда, а практически всегда. Только доля у всех разная.

И если так повезет, то опционы — это та вещь, которая за несколько часов может неслыханно обогатить человека. Сделать из среднестатистического гражданина мультимиллионера.

Вот и на днях нефть продемонстрировала подобное. Путы со страйком 3. Понятно, мало кто вообще думал о таком. Но кто-то думал. На объемах видно. А на 1-м страйке было еще больше страждующих.

Опцик отдавался по цене в 0.01. Пик был на следующий день. В моменте — 4.00 или 40 000%. Или х400. Купили путов на 100 баксов и получили 40 000 баксов.

Сразу предвосхищу. Нас там не стояло.

Но даже не участвуя, невозможно не наслаждаться красотой подобной ценодинамики.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 113 )

Механика движения цены или как не ловить ножи?

- 23 апреля 2020, 14:35

- |

движение в диапазоне (боковик)

( Читать дальше )

Низкий уровень среднего смартлабовца.

- 21 апреля 2020, 18:16

- |

Масса людей считают что фьючерс можно купить или продать

Что во время экспирации «нефтяного» контракта что то там продают или покупают.

И тп и тд.

Просто сборник биржевых легенд.

Мосбиржа меняет регламент по экспирации CL-4.20

- 21 апреля 2020, 01:51

- |

В ходе дневной клиринговой сессии 21 апреля состоится исполнение расчетного фьючерсного контракта на нефть Light Sweet Crude Oil с исполнением в апреле в соответствии со спецификацией контракта и правилами торгов и клиринга. Ценой исполнения контракта является значение расчетной цены соответствующего фьючерса, которая определяется биржей NYMEX по итогам торгов 20 апреля, и равна минус 37,63 долларов за баррель.

С учетом экспирации контракта на NYMEX сокращение периода обращения на половину торгового дня указанного контракта на Московской бирже не влияет на его ценообразование.

Остальные серии фьючерсных контрактов и опционов на нефть марок Light Sweet Crude Oil и Brent продолжат торговаться без изменений.

www.moex.com/n28142/?nt=106

Как правильно применять представленную в утренних обзорах информацию

- 19 апреля 2020, 14:30

- |

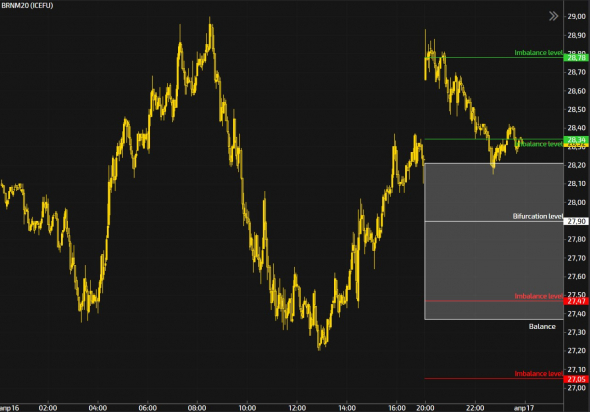

(скриншот пятничного утреннего обзора)

Часто задают вопросы такого характера: как применять представленную в утренних обзорах информацию? где стрелочки? куда пойдет цена?

Начнем со второго блока вопросов.

Хотим вас огорчить, но будущее никому не известно, и любой прогноз движения цены по своей сути это 50/50, иными словами — подбрасывание монетки.

Именно поэтому мы противники стрелочно-прогностического подхода, а в своих обзора демонстрируем только ключевые уровни и зоны, имеющие обоснованное значение.

( Читать дальше )

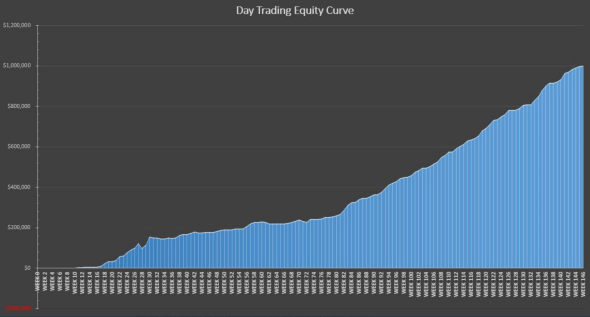

Compound interest - основной постулат человека, желающего заработать.

- 18 апреля 2020, 15:01

- |

Рынок всегда будет двигаться. Это нужно, чтобы кто-то зарабатывал. Поэтому и мы двигаемся за ним.

Есть еще одно популярное мнение: надо высиживать движения. “Trend is your friend”. И прочее. Если ты не взял хорошее движение, то трейдерское сообщество смотрит на тебя с недоумением. Все гонятся за красивыми сделками. Один хороший трейд — как говорит Майк Беллафиоре. При этом влезая в убытки и отыгрывая их.

( Читать дальше )

Точка входа.

- 18 апреля 2020, 07:54

- |

Раздаю КАЧАЙТЕ!!! 5 лучших стратегий от Иринки Булыгиной.

- 16 апреля 2020, 13:23

- |

Ну конечно только Ирину Булыгину)))

( Читать дальше )

Действия физлиц на рынке акций в марте 2020

- 12 апреля 2020, 17:42

- |

Из картинки ниже мы видим как менялся приток средств начиная от апреля 2019 до начала апреля 2020. Многие не понимали почему растет рынок. На картинке видно, что в основном физлица заводили средства с самого начала, т.е. с апреля 2019, и до текущего момента. Это был рост рынка и рост вложенных денег. Можно заметить, что большой прирост средств случился в августе 2019 года. Вспоминайте, что тогда было.

Теперь давайте посмотрим, что было в 2020 году. Активный рост средств начался только с 20 января 2020. Любопытно, что именно тогда был хай по индексу РТС. Далее в феврале на последней февраля был скачок, который продолжился с 2 по 6 марта (внесено рекордные 30,4 млрд рублей).

Пояснение: показатель рассчитывается как разница между общим объемом сделок на покупку и продажу, совершаемых клиентами – физлицами на Московской бирже (

( Читать дальше )

Что творит брокер в России с клиентами!!!

- 11 апреля 2020, 00:27

- |

Может ли брокер принудительно закрыть позиции клиента и при этом создать убыток самому себе и требовать с клиента возместить этот убыток брокеру?

Речь идет о Срочном рынке Forts Московской биржи.

Законно ли такая система риск менеджмента брокера, когда клиент еще и остается должен брокеру???

Еще один момент — у клиента образовался убыток (минус — то есть уже небольшой долг брокеру), но брокер продолжал держать позиции клиента и закрыл их в самый неподходящий момент, образовав убыток клиента и увеличив задолженность брокеру еще больше — законны ли действия брокера в данной ситуации???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал