Избранное трейдера Профессор

Бэнкинг по -русски. У холдинга «Открытие» оказались заложены главные активы — банки.

- 20 мая 2015, 09:59

- |

У акционеров холдинга «Открытие» заложены главные активы — банки «ФК Открытие» и «ХМБ Открытие», следует из консолидированной отчетности холдинга за 2014 год. На 31 декабря акции банков, «принадлежащие группе», являлись «предметом залога», указано в МСФО. Из этого следует, что заложены целиком все пакеты акционеров холдинга — это 61,5% «ФК Открытие» и 51,6% «ХМБ Открытие», пишут «Ведомости».

Акционеры «Открытия» начали закладывать банки холдинга в 2012 году — в это время группа «Открытие» начала сделку по выкупу несопоставимо большего НОМОС-Банка у группы «ИСТ» (сейчас переименован в «ФК Открытие»). Сделка проходила частями — в 2012 году холдинг «Открытие» выкупил 19,9% НОМОС-Банка и сразу заложил этот пакет, отмечает издание. Как указано в МСФО холдинга за 2012 год, группа отразила в составе корпоративных акций инвестицию в НОМОС-Банк «в размере 19,9% в сумме 15 млрд рублей». На 31 декабря 2012 года корпоративные акции на точно такую же сумму — 15 млрд рублей — «являлись предметом залога».

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 55 )

Где будет рынок, после двух суверенных дефолтов?

- 19 мая 2015, 18:36

- |

И вот что интересно: что будет, если сразу 2 страны объявят суверенный дефолт? Что будет с нами — обеим странам мы занимали и с обеими странами сильно завязаны. С Грецией так и вовсе связываем своё газовое будущее. Так что нас заденет сильно. Но ещё интереснее как на нас повлияет 2-я«волна», которая накроет от мировых проблем? Снова в деньгах пол годика пересидеть?

!

!

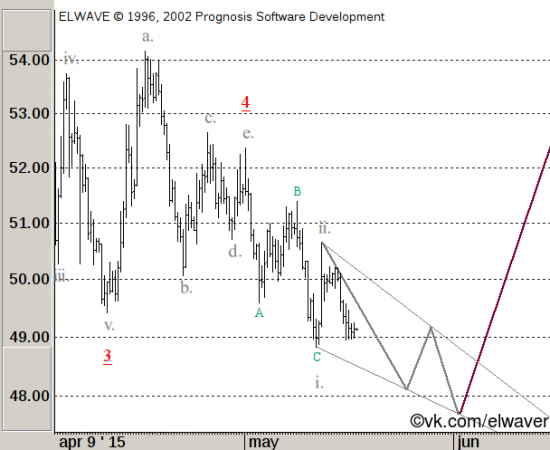

РТС больше в космос не полетит! Двигун сдох?

- 19 мая 2015, 18:24

- |

Хочу поделиться мнением по рынку и прогнозами развития ситуёвины!

1.Газовая война. Думаю, все в курсе, что Южный поток закрылся досрочно, а Турецкий поток потихоньку превращается в Турецкий ТУПИК. Турки уже сделали несколько заяв, которые показывают их антироссийский настрой! Греков, походу, переманили! в Македонии (а турецкий поток должен был идти через эту страну) — жопа ! Для тех, кто не в теме, цель турецкого и южного потока — уйти от укрозависимости при транзите газа в Европу, тем более, что газотранспортную систему Украины уже подгребли под себя амеры, т.е. это уже амерозависимость, и амеры нас с этого члена не отпустят! Итого: газовую войну мы проигрываем.

2.Долговая война. Здесь временное затишье, но есть тревожные моменты: укры ищут способ не отдавать нам бабло, а это много бабла, не только те три ярда. Период низких внешних выплат России подходит к концу, а санкции никто отменять не собирается, и, думаю — не будет. При этом пока не особо видно, работает импортозамещение или нет?

( Читать дальше )

Банковский депозит. Вопросы.

- 19 мая 2015, 14:11

- |

У меня есть два главных вопроса по банковскому депозиту:

1. Почему процент по банковскому депозиту не облагается НДФЛ?

Доходы от облигаций, от акций, от дивидендов, от сдачи недвижимости в аренду — облагаются, а доходы от банковского депозита нет? Чем данный доход отличается от других.

И кстати, для государства администрировать данный налог очень просто — по месту начисления дохода, в банках. Данная идея на поверхности. Из 2 трлн. рублей процентов — НДФЛ будет равен 260 млрд. рублей в год!

и второе...

2. Почему АСВ гарантируют 100% вклада, включая высокие проценты по проблемным банкам? Это абсурд.

( Читать дальше )

Про ответственность вкладчика перед собой...

- 19 мая 2015, 13:29

- |

То, что сказал глава Сбера — а пусть АСВ платит так один раз, или 1 в 3 года и прочее — читаем не что иное, как привлечение вкладчиков в свои ряды. Ибо и «ёжику» понятно, что если второй раз нет гарантии — то вариант только один… Я не знаю почему все остальные крупные промолчали… мож не поняли, а может надеются, что их в этом раскладе тоже оставят...

Я готов, согласиться с его словами только в случае, если Сбер откажется от гос.проддержки и вливаний — встанет наравне со всеми (эт утопия — я понимаю, но все же). Но, как известно, не все равны. И пару месяцев назад — когда многих «проколбасило», Великий и Могучий Сбер получил очередное вливание средств («рука помощи»).

«Читер», что тут скажешь. И конечно, как любой «читер» — выступает за то, чтобы у остальных отключили свет, было больше монстров и монтировку им полегче…

( Читать дальше )

Тиньков про облигации Тиньков

- 18 мая 2015, 22:43

- |

кстати говоря, наши долларовые еврооблигации прекрасная альтернатива валютному депозиту, если вы конечно квалифицированный инвестор и/или имеете брокера. по соотношению цена/доходность, очевидно, что еврооблигации Тинькофф Банка лучшее вложение, читай статью ниже и посмотрите на график сравнения наших бумаг с банком «Русский Стандарт»- у них доходность на!!! 10%!!! выше, так проходит людская слава :)

Источник

Рублю остался месяц

- 18 мая 2015, 21:25

- |

( Читать дальше )

Репатриация золота, хранящегося у ФРС !

- 18 мая 2015, 21:11

- |

С 2012 года разные страны как никогда ранее стремятся репатриировать свое золото из хранилищ Федерального резерва в США. И это невероятно, ведь эти страны 71 год доверяли Феду как хранителю их металла. В последние несколько лет Германия, Нидерланды, Франция, Бельгия, Австрия, Польша, Эквадор, Финляндия, Швейцария, Венесуэла, Румыния и другие либо сделали формальный запрос на репатриацию своего золота, либо обсуждают это с Федом. Некоторые из этих стран держали более 50% своих резервов металла в США с 1944 года, когда доллар стал мировой резервной валютой. В последние несколько лет должно было произойти нечто очень важное, ставшее причиной этих действий. Возможно, это утрата доверия Феду как хранителю их драгоценного металла.

Имеются признаки того, что в последние годы Фед использовал для ссуд некоторую часть своих иностранных золотых резервов, чтобы понизить цены золота для имитации восстановления экономики после кризиса 2008 года. Это следовало ожидать. Ведь последние 7 лет Фед всеми средствами спасал хронически больную американскую экономику, её эпидемию долгосрочной безработицы и недостаточной занятости: он предоставил финансовую помощь в размере $14 трлн банкам, слишком большим для банкротства; он напечатал более $4.2 трлн; он довёл до нуля процентные ставки и удерживал их на этом уровне. Естественно, добрые люди из правления Феда включили ссуды иностранных золотых резервов в свою кампанию поддержания экономики. Ведь высокие цены на золото говорят об опасениях по поводу будущего экономики, а в конце лета 2011 года, через три года после проводимого Федом «восстановления» после кризиса, цены достигли 20-летних максимумов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал