Избранное трейдера Профессор

"Мы прожили Ночь, так посмотрим как выглядит День.." S&P500

- 20 марта 2018, 14:33

- |

Сегодня День Весеннего Равноденствия 20 Марта 2018. А представителей других конфессий и язычников — С НОВЫМ ГОДОМ!

Весеннее равноденствие (Vernal Equinox) — одно из уникальнейших явлений природы, суть которого, говоря научным языком, сводится к тому, что «в момент равноденствия центр Солнца в своем видимом движении по эклиптике пересекает небесный экватор»

Так возьми в ладонь клевер, возьми в ладонь мед

Пусть охота летящая вслед растает как тень

Мы прожили ночь, так посмотрим как выглядит день

Лебединая сталь в облаках, вперед!

БГ.

О. Селигер

Этот день отмечен не только на календаре язычников, но и серьезных трейдеров.

По Теории Ганна — этому дню стоит уделить повышенное внимание. Очень часто это- день разворота рынка!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Хорошая аналитика - залог вашей прибыли. Факты и комментарии.

- 20 марта 2018, 13:44

- |

И вот, очередная хорошая аналитика + торговые решения, исходящие из нее.

Вчера опубликовал для VIP партнеров.

( Читать дальше )

Роскомнадзор предупредил Telegram о нарушении закона. Это начало процедуры блокировки.

- 20 марта 2018, 13:00

- |

Роскомнадзор отправил Telegram уведомление «о необходимости исполнения обязанностей организатора распространения информации». Это произошло, потому что в декабре 2017 года суд оштрафовал мессенджер за отказ передать ключи шифрования ФСБ.

У Telegram есть 15 дней на передачу необходимой информации ФСБ. По закону предупреждение Роскомнадзора — первый этап процедуры блокировки мессенджера на территории России. После истечения 15 дней Роскомнадзор сможет обратиться в суд для блокировки Telegram.

Обидно, не могу сказать, что мне уж очень нравился Телеграм, но всё же информация по криптовалютам, по фондовому рынку, общение с трейдерами, а тут возможная блокировка.

Товарищи "Профики", кто делает РЕПО с КСУ?!

- 20 марта 2018, 12:14

- |

Я, вцелом, готов давать ДС в любом стакане (акции, облигации, все) РЕПО с КСУ с ЦК.

От 100 до 1 ярда на овер.

Преимущественно, после 15:00 и до конца торгов.

Активы частных клиентов «Открытие Брокер» превысили 100 млрд рублей

- 20 марта 2018, 10:48

- |

Друзья, у нас отличные новости!

Объём розничного портфеля клиентов АО «Открытие Брокер» в феврале 2018 года превысил 100 млрд рублей, достигнув исторического максимума. За короткий срок брокеру удалось не только преодолеть негативные последствия кризисной ситуации 2017 года, но и опередить среднерыночную динамику по большинству ключевых показателей.

Объём активов частных клиентов «Открытия Брокер» по итогам февраля впервые превысил 100 млрд рублей и достиг максимального значения за всю историю компании. Этот показатель является существенным не только для бизнеса группы «Открытие», но и для всего российского рынка брокерских услуг. Доля «Открытия Брокер» на российском фондовом рынке составила 11,9%, при этом брокерский бизнес формирует 18,7% совокупных активов частных клиентов банка и брокера.

Лидерство Группы Банка «ФК Открытие» на российском рынке брокерских услуг подтверждают рейтинги ведущих операторов Московской биржи. По итогам февраля 2018 г. Группа «Открытие» входит в топ-5 рейтинга по количеству зарегистрированных клиентов (122 975) на фондовом рынке Московской биржи. По количеству активных клиентов группа занимает 2, 3 и 5 места на срочном, валютном и фондовом рынках Московской биржи соответственно, а по объёму клиентских операций на всех рынках Московской биржи «Открытие» находится на 2 месте.

( Читать дальше )

Кто не понял, тот поймёт или зачем Володька сбрил усы.

- 20 марта 2018, 10:41

- |

---------------------

Россия списала беднейшим странам Африки $20 млрд долгов.

---------------------

ЦБ напечает 1 трлн рублей на спасение «Траста» и Рост-банка

--------------------

Рост промпроизводства в РФ в феврале замедлился до 1,5%

--------------------

Венесуэла погасила $1,5 млрд долга перед «Роснефтью»

--------------------

Зависимость европейских стран от российского газа — Bloomberg

Госдолг США впервые превысил $21 трлн

--------------------

45% импортного угля Великобритания получила в прошлом году из России

--------------------

Убыток «Росгосстраха» по РСБУ вырос до 55,6 млрд руб. в 2017 году

--------------------

FIFA заработала в 2017 году на $300 млн больше запланированного

--------------------

Международное энергетической агентство ожидает увеличения дефицита нефти на рынке до конца года из-за падения добычи в Венесуэле и более быстрого прироста спроса (+1,5млн барр/сутки по итогам 2018г

( Читать дальше )

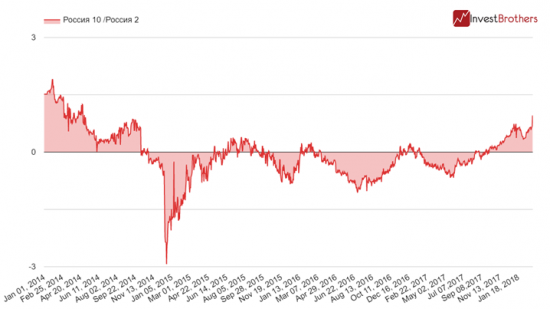

Надо быть аккуратнее – иностранные инвесторы приступили к выходу из ОФЗ

- 19 марта 2018, 23:23

- |

Иностранные инвесторы приступили к продаже ОФЗ – об этом сигнализирует долговой рынок нашей страны.

Если Индекс государственных облигаций России (RGBI) находится в достаточно стабильном положении – с конца февраля он потерял в цене лишь 0,6%, то долгосрочные ОФЗ подешевели гораздо сильнее.

По идее, так как от ЦБ России ждут понижения процентных ставок, то именно “длинные” облигации должны были больше остальных вырасти в цене, но этого не произошло. В последние дни спред между 10-летними и 2-летними бумагами резко увеличился. Если 15 марта он был равен 0,39 процентных пункта, то к выходным разница подскочила к 0,96 процентным пунктам. Вызвано это было в первую очередь выросшей доходностью “10-леток”.

Напомним, что нерезиденты предпочитают вкладывать свои деньги в бумаги со сроком погашения от 5 до 10 лет и реже покупают более “короткие” облигации. Таким образом, резкое, а не постепенное расширение спреда между 10-летними и 2-летними ОФЗ может указывать на то, что именно иностранный капитал начал выходить из долговых бумаг России.

( Читать дальше )

Про размещение евробондов и про то, что ждёт нас на этой неделе

- 19 марта 2018, 14:00

- |

Минфин разместил в пятницу суверенные евробонды:

• Россия-29, $1.5 млрд., 4.625% годовых, первоначальный прайсинг – 4.75% (в момент объявления прайсинга Россия-28 торговалась с доходностью чуть выше 4.5%)

• Россия-47, $2.5 млрд., 5.25% годовых, первоначальный прайсинг – 5.50% (в момент объявления прайсинга Россия-47 торговалась с доходностью около 5.15%)

• Суммарный спрос по обоим выпускам достигал $7.5 млрд. (по информации организатора – ВТБ Капитал)

• Из привлечённых средств $3.2 млрд. будут направлены на выкуп еврооблигаций Россия-30

• 49% выпуска Россия-47 купили британские институциональные инвесторы, 20% — инвесторы из СЩА (по информации организатора)

Несколько удивительно было видеть в выходные комментарии (я не имею в виду федеральные СМИ) об успешном размещении, причём особый акцент делался на факте участие британских инвесторов – дескать, «деньги говорят» о том, что конфликт с Британией – ерунда, а Россия была и остаётся привлекательным заёмщиком для международных инвесторов.

• Удачное размещение – это всё-таки то, которое проходит на кривой доходности или даже ниже её (такое размещение было у Газпрома в конце февраля в швейцарских франках). Здесь же изначально была внушительная премия, которая, понятно, и привлекла высокий спрос. В ходе наполнения книги заявок доходность снизилась, но всё-равно осталась выше рыночного уровня. Хотя, конечно, финальный размер премии оказался невысоким. Этому отчасти способствовал пятничный рост цен на нефть и в целом несколько улучшившиеся настроения на глобальных рынках в конце недели. Дело в том, что очень многие инвесторы, участвующие в первичных размещениях, преследуют исключительно спекулятивные стратегии – купить с премией и продать на следующий день на вторичном рынке. Это очень популярная стратегия у управляющих, в т.ч. и на локальном рынке, особенно, в условиях низких ставок и спрэдов.

• Факт наличия большого спроса со стороны «британских» инвесторов может объясняться теми же спекулятивными настроениями, а может быть связан с действиями инвесторов, имеющих российские корни (тот же Абрамович буквально накануне обкэшился, продав 2.1% акций ГМК Потанину).

• Интересно, что спрос со стороны российских инвесторов был очень маленьким – 5%. Об этом сообщил Минфин, объяснивший это тем, что они удовлетворили свой спрос на вторичном рынке. Очень странное объяснение, учитывая, что на вторичном рынке эти бумаги стоили дороже? Я думаю, маленький спрос связан именно с финальной доходностью – по моим субъективным ощущениям, в России-47 большинство российских управляющих ориентировались и ориентировали своих клиентов на 5.35-5.40%, и по 5.25% рассматривали эти бумаги, как непривлекательные.

Были они правы или нет, станет понятно по тому, как будут торговаться эти бумаги в ближайшие дни. Пока по российским евробондам сохраняется негативный тренд, растут не только доходности, но с начала этого месяца расширяются спрэдыhttps://t.me/russianmacro/1361.

( Читать дальше )

Неликвидные опционы, или как я двинул все бид-аски в стакане

- 19 марта 2018, 13:46

- |

Рыскал сегодня в дальних страйках на Сишке в поисках, чего бы такого запродать ненужного. Набрел на сентябрьскую серию. Смотрю на путы в районе 50-52 страйков. Ну, всё как обычно — немного «человеческих» заявок далеко от теор. цены и куча роботов по 9999 продают, по 111 покупают.

Закинул свои удочки с премией около 20 пунктов к теории, жду… Вдруг клюнет! И решил присмотреться к «роботизированным заявкам». Смотрю, а одна-то совсем недалеко от теор. цены ушла. Кто-то покупает один 52-ой пут по 111, а теор. цена — 120. Ну, была не была! Рискну, так рискну! Продал значит 1 пут, сижу, жду профит ))

А тут как началось! Все роботы переполошились, в соседних страйках накидали заявок по 7777, 5555 и даже по 3333 (а вдруг я куплю?!), теор. цена как начала прыгать, я уже не в минусе по вар. марже, а в плюсе оказался! Улыбка волатильности от таких делов даже вниз поползла!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал