Избранное трейдера Профессор

Три причины проигрыша большинства

- 13 февраля 2018, 10:43

- |

В этом посте описал 3 основные причины, почему подавляющее большинство инвесторов (трейдеров) теряет деньги на рынке. Те проблемы, поработав над которыми, у нас есть шанс серьезно улучшить свой результат.

1. Неправильный момент входа в рынок. Для людей свойственно инвестировать в модные идеи. Идеи, в которых сверхприбыль уже собрана профессионалами.

Помните 2000-е? Когда был максимальный приток денег на РФР? Начиная с 2005. И, по моему, до 2007. Непрофессионалы пришли на рынок. Сам, кстати, был в их числе. В 2008 пришла расплата. Большинство пришедших с 2005 потеряло существенную часть своего капитала.

Помните начало 2015-го? Зашел сразу после нового года в отделение ВТБ на юге Москвы. Полный зал народу. Что-то все покупали. А сейчас больно, потому что в убытках. И боль будет нарастать по мере продолжения боковика на валюте.

Помните 2013? Боковик на РФР продолжается несколько лет. Волы нет. Многие стали торговать контртренд (канал, «от бортов» — назовите как угодно). Расплатились в 2014.

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 68 )

Новичкам ч.13

- 13 февраля 2018, 10:37

- |

Пост про валюту.

Самая «распространенная» валюта сейчас это доллар и евро.

У меня вот был один интересный опыт «инвестирования») Когда я ходила беременная первым ребенком, я решила купить доллары и евро на небольшую часть своих сбережений. Это был 2013 год. Они тогда еще стоили 34 рубля и 40 соответственно. А потом, когда начался хаос в 2016 году, я их продала по 70 и 80 рублей. Знала бы, что так будет, больше бы купила. Но выгода была приятная – моя сумма увеличилась в 2 раза. Скажете пфф… за 3 года. Но нет 100% — это шикарный результат. Для меня это было нереальное что-то. Правда больше я свой опыт не повторяла))) Итак, вот способы инвестирования в валюту, которые доступны абсолютно любому:

1. Наличность.

Можно купить и держать в наличности, как это сделала я. Но у банка очень большая разница между покупкой и продажей, особенно когда курсы взлетают. И, желательно, найти тот банк, где это будет сделать выгоднее: у разных банков разные курсы. Ну и неизвестно, сколько придется ждать до нового подъема курса.

( Читать дальше )

Свои 5 копеек в портфель лежебоки.

- 13 февраля 2018, 10:15

- |

Вопросы к портфелю:

1. Зачем так много золота? (мертвый актив — не создает ни добавочной стоимости, ни денежного потока)

2. Почему нет диверсификации по странам?

3. Почему нет диверсификации по валютам?

Может показаться, что пишет помешанный на диверсификации тип. Но это не так. Я рассматриваю ее ни как защиту инвестиций, а как дополнительную возможность их прирастить. Не хотелось бы загружать текст, но приведу пример в защиту этого утверждения. Возьмем простого рублевого инвестора(например копящего на пенсию).

Вариант 1. Хранит деньги на депозите. Перекладывает, добавляет (иногда под больший %, иногда меньший-в зависимости от ставки).

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 13 февраля 2018, 09:27

- |

Братья Ананьевы увеличили долю в Промсвязьбанке до 70%

Промсвязькапитал Б. В. братьев Алексея и Дмитрия Ананьевых на 29 января был владельцем 70,05% акций Промсвязьбанка, следует из опубликованных банком документов. До этого Промсвязькапитал владел 50,03% акций банка. Братьям могла перейти доля негосударственных пенсионных фондов (НПФ), владевших около 20% акций, следует из документов банка: из списка акционеров исчезли НПФ «Будущее», «Сафмар» и «Доверие». (Ведомости)«Норникель» может выкупить долю «Русской платины» в новой совместной компании

У «( Читать дальше )

Возвращения стабильности на рынке в ближайшее время ожидать не приходится

- 13 февраля 2018, 08:20

- |

На этой неделе индекс S&P-500 находится в стадии отскока от технической поддержки расположенной на уровне двухсотдневной средней (сопротивление 2730), цены на нефть отскочили наверх от поддержки 62 доллара (Brent). Фондовый рынок США начал обваливаться на прошлой неделе после того, как американское Министерство труда опубликовало положительные данные по росту заработных плат в США. Инвесторы опасаются, что рост окладов негативно скажется на прибыли корпораций. Кроме того, многие считают это признаком более высоких темпов инфляции, что может побудить Федеральную резервную систему (ФРС) США повысить банковскую учетную ставку для сдерживания экономики. Эти вопросы прояснить за один день не получится. Возвращения стабильности на рынке в ближайшее время ожидать не приходится.

Финансовые власти успокаивают инвесторов как могут. Резкие колебания на мировых финансовых рынках в последние несколько дней не вызывают беспокойства, так как экономический рост силен; но, тем не менее, нужны реформы для предотвращения кризисов в будущем, сказала директор-распорядитель Международного валютного фонда Кристин Лагард в воскресенье в Дубае на всемирной конференции, посвященной тенденциям в бизнесе и социальной политике. В ходе своего выступления Лагард также сказала, что экономикам многих стран мира оказывается поддержка посредством больших объемов предоставляемого финансирования. «Я испытываю оптимизм в разумных пределах. Этому способствует текущая обстановка. Но нельзя сидеть сложа руки и ждать, что будет продолжение роста в нормальном режиме, – сказала глава МВФ. – То, что я говорю, – это не сигнал тревоги, но призыв к действию и предупреждающий знак». На мировых финансовых рынках бушует сильная волатильность. Лагард повторила прогноз МВФ, который был опубликован в прошлом месяце, что рост мировой экономики составит 3,9% в этом году и сохранится на этом же уровне в 2019 году. Этот темп экономического роста, по ее словам, благоприятен для проведения необходимых реформ. Глава МВФ не уточнила, какие именно реформы она хотела бы видеть, только сказала, что правительствам следует начать регулировать операции на рынках, а не учреждения. «Нам надо правильно предугадать, откуда возникнет следующий кризис. Будет ли он связан с теневым банкингом? Возникнет ли он на рынке криптовалют?» – сказала Кристин Лагард.

( Читать дальше )

Яркий пример манипуляции.

- 13 февраля 2018, 02:57

- |

s.tradingview.com/x/ZvjmxlQk/

Два паттерна как под копирку. Гэп вниз и феерический рост. Любителей случайного рынка попрошу повторить этот график с помощью генератора случайных чисел. И пока не повторят, пусть заткнутся о случайном рынке. Здесь явно видна мохнатая рука кукла. Манипуляция во всей красе.

Биткоин штурмует 9 000

- 12 февраля 2018, 22:05

- |

Кажется bitcoin прекратил падение и сейчас пытается штурмовать уровень сопротивления в 9 000 если получится пробить, то следующая цель будет в р-не 12 000.

Я за время падения не продал ни одной монеты, наоборот старался выкупать лаи топовых монет.

Кто интересуется криптой, возможно будет интересен мой канал в телеге

Сегодня наткнулся на отличное видео от CEO биржи binance, которое отражает потенциал криптовалют, покажите это видео тем, кто будет говорить вам что криптовалюты это пузырь, который скоро лопнет.

( Читать дальше )

Насколько Россия готова к новой волне кризиса. И к чему это приведет.

- 12 февраля 2018, 21:49

- |

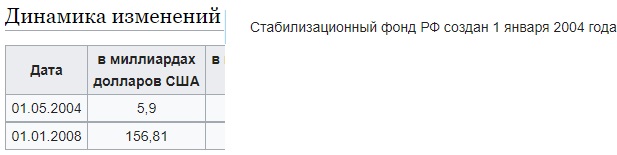

С момента своего создания к январю 2008 года Стабфонд России составил 156,81 миллиард долларов. То есть сумма постоянно и стабильно увеличивалась. А в сентябре 2008 года Россия столкнулась с мировым финансовым кризисом. Сохраненные резервы сыграли главную роль в оздоровлении кредитных учреждений, утративших способность исполнять свои финансовые обязательства. Тем самым была преодолена острая фаза кризиса и банковская система была спасена. Получается, что Россия тогда не получила удар в полной мере и все было значительно смягчено защитной финансовой подушкой. После 2010 года по 2015 годы, когда население чувствовало определенный дискомфорт и считало это кризисом, также не было реального кризиса, а происходила банальная стагнация экономики. С 2008 года Стабфонд был разделен на две части: Резервный фонд и Фонд национального благосостояния. На сегодняшний день, как мы знаем, Резервный фонд прекратил свое существование и остался только Фонд национального благосостояния. Посмотрим на его объем.

( Читать дальше )

Про Лежебоку и Смарт-лаб

- 12 февраля 2018, 21:24

- |

Кто еще не в теме,

fintraining выложил пост с очередными результатами Лежебоки. На Смарт-лабе это вызвало некие магнитные возмущения. Даже сектой называют.

fintraining выложил пост с очередными результатами Лежебоки. На Смарт-лабе это вызвало некие магнитные возмущения. Даже сектой называют.Что я хочу сказать?

Инвестиции — это не про заработок. Это целевое накопление денежных средств. Цели разные: авто, квартира, пенсия, дополнительный доход, обучение детей и внуков и т. д.

Поскольку в нашей жизни все достаточно «несправедливо», и банковский процент ниже инфляции, то приходится применять для этих целей более потенциально доходные инструменты. Например, биржевые. Уверяю, если бы в параллельной вселенной банки давали бы процент, вдвое превышающий инфляцию, то никто бы никогда не заикался бы об этих ваших акциях и облигациях и портфельном инвестировании.

( Читать дальше )

Опционы для Гениев (стратегия "Г1")

- 12 февраля 2018, 21:06

- |

Для того что бы дальше разбираться со всякими греками нам надо создать формализованную стратегию на опционах. Как обычно мы назовем эту стратегию моим именем «Гениальная номер одни» или сокращенно «Г1» Глядя на нее будет легче понимать, что тут творится. Как вы уже поняли, стратегия будет дельта нейтральной и очень прибыльной. Прежде всего, она будет прибыльной у кого бесконечно много денег. Они смогут удваивать бесконечно много денег в два раза. И если до этого у них было просто бесконечно много денег, то будет становиться еще бесконечней. И так до бесконечности.

Когда мы сделали, какую ни будь манипуляцию с опционам у нас появляется первый грек. И это гамма. Она может быть положительной или отрицательной. Сейчас мы рассмотрим отрицательную гамму, а значит, мы продали волатильность. Про дельту я не говорю. Будем считать, что в момент продажи опциона мы ее сразу занейтралили. Как я описывал в прошлом топике, мы получаем на P/L графике параболу. Что бы вы не делали, сколько бы у вас опционов не было купленный и проданных. Если гамма отрицательная, то парабола будет смотреть низ. (график гаммы и что она значит мы будем рассматривать позже. Пока, будем считать, что у нас продан опцион на ЦС). Кроме этого у нас будет положительная тета. Теперь. Если мы посмотрим на нашу параболу через один день, то она поднимется на одну тету. А зоны безубытка, то есть те зоны слева и справа от ЦС, будут находиться на одном стандартном отклонении. Причем волатильность для расчета этого отклонения берется из волатильности опциона. Таким образом, мы получаем IV в денежном выражении и равно оно тете. Соответственно, движение БА за следующий день не должно превышать одного стандартного отклонения опциона. И мы начинаем сравнивать предыдущую волатильность БА или HV с волатильностью IV. Если волатильность опциона выше и БА с его волатильностью не достанет до точки без убытка в течении дня. То мы можем зафиксировать прибыль по тете. Узнаем мы это только на следующий день. Получив реализованную волатильность RV базового актива. Таким образом, первый шаг нашей стратегии, это дойка теты. Продали опцион, дельту в ноль, нашли границы IV и ждем. Если цена осталась в этом коридоре, то есть RV меньше IV, выводим дельту в ноль и записываем себе в тетрадь доход от теты. Или как говорят Гуру: «букаем». Второй исход, это когда БА достал до СО опциона или RV оказался выше IV. В этом случае мы выводим дельту в 0 и считаем свои убытки. Они будут составлять не дополученную тету. Условно это можно представить так. При нормальном исходе за 14 часовых свечей цена не должны была добраться до точки А. Однако, она дошла туда за 7 часов. За это время мы получили половину теты, а вторую половину мы просрали. Тут страшного ни чего нет. Мы букаем этот убыток в бук и если он вам очень не нравиться, то продаем на эту сумму опцион. Тем более, если там серьезная движуха, типа за 2 час СО пробили, то волатильность опциона тоже вырастит. Таким образом, мы ведем учет нашего ДХ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал