Избранное трейдера АВиС

Отчет о движении средств на брокерском счете

- 16 августа 2019, 12:31

- |

Добрый день!

С 1 января 2020 года каждый инвестор, который имеет брокерский счет у зарубежного брокера, обязан будет сдавать Отчет о движении денежных средств. Правильно называется такой документ – «Отчет о движении средств физического лица – резидента по счету (вкладу) в банке за пределами территории Российской Федерации».

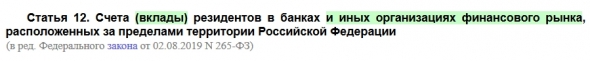

Все дело в том, что в Федеральный закон «О валютном регулировании и валютном контроле» были внесены изменения, которые вступают в силу с нового года (изменения вносятся Федеральным законом от 02.08.2019 г. № 265-ФЗ).

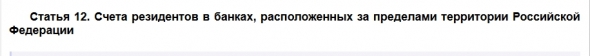

В частности, изменения коснулись статьи 12 указанного закона. Посмотрите ниже на фото, как изменилось название статьи…

( Читать дальше )

- комментировать

- ★137

- Комментарии ( 72 )

Банкротство физического лица. Или как я слил, а потом списал 2,5 млн. рублей

- 31 июля 2019, 15:49

- |

Хочу рассказать историю, как я влетел на несколько миллионов рублей на фондовом рынке и решил обанкротится.

Мой путь трейдера начался в 2012 году. В основном торговал акциями наших топ 20 компаний. Деньги были заемными, брал кредиты платил взносы с зарплаты. Несколько раз удавалось ловить тренды и увеличивать свой депо в несколько раз, но никогда не мог зафиксироваться, и в итоге все сливал.

Последние лет 5 работал в сфере госзакупок со стороны поставщика и относительно хорошо зарабатывал. В какой-то период, даже открыл свой маленький бизнес в сфере госзакупок и работал самостоятельно. С каждым годом конкуренция росла, а маржинальность падала. Бизнес закрыл, так как не хватало оборотки. Прошлым летом снова закинул на фонду 400 тыс.руб. и поимал падение сбера. В начале сентября удалось увеличить счет до 2,2 млн. рублей, но как всегда не смог зафиксироваться и все слил. Также был вынужден уйти с работы, компания закрылась. В итоге в конце прошлого года остался с кредитами на 2,5 млн. рублей с ежемесячным взносом по 70 тысяч, без работы и без какого-либо источника дохода. Из имущества у меня только доля в квартире. Я пытался найти работу с хорошей зп, но не удавалось. Денег уже не осталось, и в силу объективных причин перестал платить кредиты в конце зимы. Через месяц мне начали названивать из банков, я пытался им объяснить ситуацию, пытался предложить компромисс, но никто не слушал. После очередного разговора с отделом взыскания банка (где умеют давить психологически), решил что нужно как-то юридически себя защищать. Прошерстил интернет, и нашел несколько вариантов решения: мировое соглашение, реструктуризация и банкротство. Созвонился со знакомым адвокатом, и он мне сразу сказал что не стоит переживать, банкротство единственный выход в моей ситуации (точнее он сказал :" не плати, не парься, через банкротство все долги спишем"). Мне было страшно решиться на этот шаг (просто не понимал что это), но после консультации с адвокатом и нескольких часов в интернете, понял что в этом ничего страшного нет.

( Читать дальше )

ИИС тип А. Получен первый возврат.

- 01 июля 2019, 21:29

- |

Справедливости ради, решил написать этот пост.

Начало тут:

smart-lab.ru/blog/547390.php

Сегодня днём получил долгожданный возврат.

Причем, получил деньги сразу за 2017 год и за 2018. Хотя только срок камеральной проверки декларации за 2018 год заканчивался в середине августа. Возможно, моё письмо в налоговую повлияло.

И еще прислали официальный ответ на жалобу.

Я доволен.

ИИС типа А. Не всё так просто с возвратом.

- 29 июня 2019, 12:24

- |

ИИС я открыл в 2017 году. Не знаю почему, но возвратом за 2017 год я поленился заниматься в 2018 году(просто собрал документы, но не оформлял). Решил заняться сразу двумя возвратами за 2017 и 2018 уже в 2019. Мы живем в век высоких технологий, поэтому я решил оформлять возврат через личный кабинет на сайте nalog.ru

Итак. Для возврата НДФЛ нам потребуется:

1) Справка 2-НДФЛ за тот год, за который мы хотим оформить возврат.

2) Отчет брокера за год

3) Договор на ведение ИИС

4) Платежные поручения на зачисление денежных средств

5) Аккаунт на госуслугах для входа на сайт nalog.ru.

Несколько комментариев.

1) Справка 2-НДФЛ на моей работе за предыдущий год появляется не раньше конца февраля следующего года. Возможно она появляется только после того, как предприятие подаст декларацию в налоговую (но это не точно). И если справка за 2017 год у меня была на руках, то я с удивлением обнаружил, что справка за 2018 год есть в моём личном кабинете на сайте nalog.ru Поэтому при оформлении возврата за 2018, справку 2-НДФЛ я на работе не заказывал.

( Читать дальше )

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

ВСМПО-АВИСМА. 100% от чистой прибыли.

- 10 июня 2019, 18:14

- |

Корпорация ВСМПО-АВИСМА — крупнейший в мире производитель титановой продукции. Компания глубоко интегрирована в мировую авиакосмическую индустрию и является для многих предприятий основным стратегическим поставщиком изделий из титана.

Основным направлением деятельности корпорации является производство титановой продукции: слитки, биллеты, слябы, крупные штампованные поковки дисков и лопаток авиационных двигателей, раскатные кольца, профили, бесшовные и сварные трубы и другие изделия. Алюминиевый дивизион включает в себя производство слитков, прессованных профилей, панелей, труб, а также холоднодеформированных труб и труб для атомной промышленности. Кроме того, Корпорация производит ферротитан, один из самых распространенных ферросплавов.

( Читать дальше )

Памятка для инвестора-налоги по ценным бумагам.

- 02 июня 2019, 11:01

- |

1)Купонный доход по облигациям.

2)Дивиденды по акциям.

3)Продажа ценных бумаг с прибылью.

4)Рост стоимости активов (без продажи) или так называемая — бумажная прибыль.

Государство зорко следит за обязанностью уплаты полагающей ей мзды, в виде налогов.Но с другой стороны предоставляет инвесторам в некоторых случаях не платить.За счет налоговых льгот.В итоге имеем систему кнута и пряника.Одной рукой забирает у нас деньги, а другой возвращает( или не удерживает) налоги.

Таблица по налогам для инвестора на фондовом рынке.

| Виды прибыли | Налоги и льготы |

| Дивиденды по акциям | 13% (в момент поступления денег на счет) |

| Продажа ценных бумаг с прибылью | 13% от роста курсовой стоимости (по итогам года или в момент снятия со счета) |

| Бумажная прибыль | 0% — пока бумаги не проданы, налог не взимается |

| Купонный доход по облигациям |

( Читать дальше )

ВИЭ в разрезе Энел и перспективы в России

- 27 марта 2019, 12:51

- |

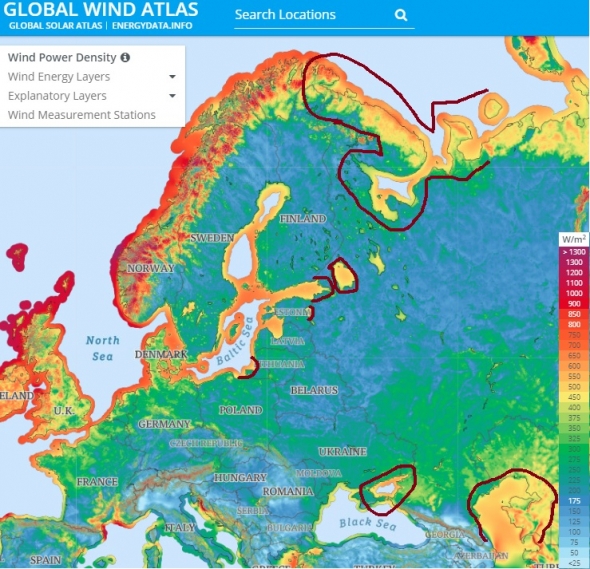

И глянул перспективы России в контексте ВИЭ

Грубо говоря не так много мест ( регионов), где вообще ВИЭ имеют перспективы развития

Грубо говоря:

1. Побережье северного океана (Мерманская и Архангельские области)

2. Побережье каспийского моря (Астраханская область, Республика колмыкия)

3. Азовское море (Краснодарский край, Крым)

4. Побережья Балтийского моря ( Калининградская область и Ленинградская область) + Ладожское оезеро

5. Чудское озеро ( Псковская область)

Во всех этих местах мощность ветра от 400 до 600 Ватт на метр 2, что конечно не сравнится с атлантическим ветрами в Испании, Португалили, Ирландии, Великобритании и Норвегии… там этот показатель выше 1000.

Энел строит два ветропарка...

1. В мурманской области вдоль дороги г. Мурманск – п. Туманный – п. Териберка

( Читать дальше )

Распадская. Обзор финансовых показателей по МСФО за 2018 год. Новая дивидендная политика

- 25 марта 2019, 12:41

- |

В пятницу Распадская опубликовала отличный годовой отчет МСФО, решила не выплачивать дивиденды за 2018 год и объявила долгожданную новую дивидендную политику, но обо всем по порядку.

Компания показала отличные финансовые показатели за 2018 год, правда я ожидал их еще немного выше. Значения оказались несколько ниже из-за роста себестоимости. Основное увеличение пришлось на такие статьи затрат, как «материалы», «транспортные расходы» и «прочие затраты».

Рост материальных расходов в 2018 году составил 32% год к году. Исключая влияние курса долл. США, расходы на материалы выросли на 41% в связи с увеличением объема потребления и цен стороннего рядового угля, используемого для производства концентрата, а также за счет роста цен на материалы.

Транспортные расходы в 2018 году увеличились в связи c ростом тарифов на оказание услуг по автоперевозкам сторонними организациями, а также в связи с увеличением объемов добычи на участке открытых горных работ шахты «Распадская-Коксовая» (+143% год к году) и «Разрезе Распадский» (+26% год к году).

( Читать дальше )

Купить дешево, как в 1917 году

- 02 марта 2019, 13:14

- |

Сейчас будет странное место. Для человека, ратующего за инвестиции – разбор причин, почему, возможно, этого не стоит делать. Вот лишь одна из.

Если бы я хотел выпендриться, я бы сказал, что само решение инвестировать – помимо прочего, немного напоминает продажу опционов по дальним страйкам будущей истории человечества, причем как верхним, так и нижним. А продажа опционов только с виду занятие безобидное. Если достаточно подождать, это почти гарантированный маржин-колл по счету, утешает только то, что размерность человеческой жизни не велика – пока мы живы, до этих страйков скорее не дойдет, чем дойдет. Раньше за одну жизнь обычно не доходило. Но давайте лучше без сленга, хотя, вероятно, найдется и тот, кому хватит метафоры с опционами.

Первым делом возникают картины того, что будет Слишком Плохо из серии «глобальные риски цивилизации». Это один конец распределения сценариев по шкале «хорошо — плохо». Но наши риски с обоих концов, включая тот, где все замечательно. Если будет Слишком Хорошо, решение инвестировать окажется столь же неправильным. Об этом говорится и думается сильно меньше, давайте восполним пробел.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал