Избранное трейдера Black-Turtle

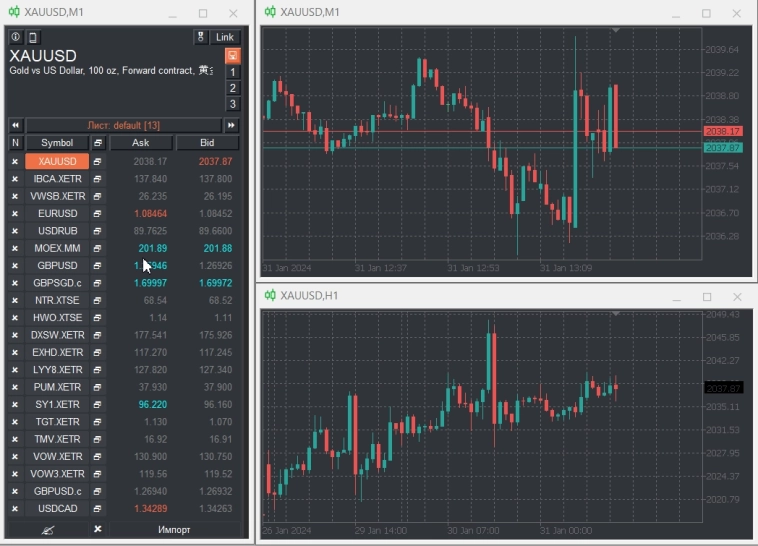

Скринер и линкер в одном для MetaTrader 4 и 5 бесплатно.

- 14 декабря 2024, 10:57

- |

Gif ка

Раздается БЕСПЛАТНО! за спасибо ))) или дельный комментарий.

Никаких ограничений по времени, типам счетов, брокерам, НЕТ.

Все последующие обновления БЕСПЛАТНО!

Техническая поддержка БЕСПЛАТНО!

Как установить ?

В своем MetaTrader переходим в раздел маркет и далее в поле поиска вводим: VR Watch list and Linker

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

5 типов графиков для профессиональных трейдеров

- 15 октября 2024, 15:33

- |

Трейдеры и инвесторы для анализа инструмента и принятия решения о сделке в основном смотрят на график цен, основанный на временном интервале – минутные, часовые или дневные свечи. Профессиональные трейдеры не меньшее значение уделяют объему торгов, т.к. им нужны объемы для подтверждения силы тренда и намерений участников рынка.

Начинающий трейдер, не обращающий внимание на объем торгов, может легко попасться на сделки роботов или мелких трейдеров, которые на малом объеме двигают цену. Для того, чтобы следить за ценой и не отвлекаться на гистограмму объема, которая обычно располагается в нижней части графика цены, можно использовать графики, которые объединяют в себе как цену, так и объем.

Биржевые технологии и платформы для трейдинга позволяют распознать кто сейчас проявляет активность – покупатели или продавцы. В этом трейдеру помогут кластерные графики, кумулятивная дельта, лента сделок и тиковый график, отображающий объем и направление сделок.

5 типов графиков, основанных на объеме, которые являются эффективными инструментами для анализа рынка и принятия решений о сделках и пригодятся, как для внутридневного, так и для кратко- и среднесрочного трейдинга:

( Читать дальше )

Коробка Ганна для МТ4, финальный релиз! Код открытый.

- 15 июня 2024, 22:20

- |

Ладно, короче… Финальная версия коробки-шаблона Ганна, ДЛЯ ЛЮБОГО ТИПА КВАДРИРОВАНИЯ (Тупой Костя-Бабочка, это конкретно для тебя уточнение)! А их тьма тьмущая…

Можно отквадрировать цену экстремума по Ганну, можно тупо взять шаблон 144х144 и его пропорции (пропорции ищем сами) и отквадрировать по первом у импульсу, можно взять цену экстремума и время из шаблона 144х144. Можно отквадрировать прошлое движение тупо в лоб. Можно перевести бары в пипсы, пипсы в бары, и снова получить математические пропорции в правильном шаблоне. Можно еще взять по цене 144 и его пропорции, а время из котировки… И это малая часть математических извращений с этим гениальным инструментом!

Добавили ВСЕ углы для любителей поизвращаться с квадрированием, для любой вашей Фантазии!!!

Скачать можно тут — https://wdfiles.ru/4aK6r

Профит и Грааль у всех перед глазами. ;) Путь не простой, но очень интересный, жаль что и он тоже закончился. Было желание (видя что стандартный шаблон заточен только под квадрирование по Ганну), добить его под любые эксперименты с ценой и временем. Но лень родилась впереди меня. :) Вот кое как её пересилил.

( Читать дальше )

Убираем балласт. Какие акции тянут ваш портфель на дно

- 16 июня 2023, 15:55

- |

Когда рынок растет широким фронтом, как сейчас, бывает трудно понять, какие акции добавляют динамики вашему портфелю, а какие его тормозят. Покажем, как вычислять скрытых аутсайдеров.

Коэффициент Шарпа

Классический прием оценки — соотнести доходность и риск. Наиболее активно растущие акции, как правило, еще и самые рискованные, поэтому напрямую сравнивать их динамику со спокойными бумагами нельзя.

Кроме того, любая инвестиция несет альтернативные издержки. Вместо покупки акций вы могли попросту положить деньги в банк. И получить на депозите — пускай даже и меньшую сумму — зато гарантированно и без нервов.

Все это в сумме учитывает коэффициент Уильяма Шарпа, создателя моделей оценки активов, по которым весь фондовый рынок работает уже более полувека. В упрощенном виде формула выглядит так:

Коэффициент Шарпа = (Доходность актива – Банковская ставка) / Волатильность.

Аутсайдеры среди топ-100

Пройдемся по акциям из Индекса широкого рынка МосБиржи (100 самых ликвидных фишек) и проследим динамику за самый активный период роста, то есть с января этого года до сегодняшнего дня.

( Читать дальше )

Расставим все точки над i про теорию вероятностей в трейдинге

- 07 мая 2023, 16:44

- |

1. Аксиома

Цены случайны (в философском смысле)

Почему? Потому что альтернатива этой аксиоме:

В любой момент времени знак будущего приращения цены может быть предсказан точно.

Третьего не дано.

За все время существования рынков альтернативу случайности никто не доказал (аксиому доказать невозможно). А это значит выбор между аксиомой и альтернативой — это вопрос веры. О вере не спорят.

Поэтому, все, что дальше, сформулировано в рамках аксиомы.

2. Успешная торговля возможна только на базе статаналога статистических взаимосвязей между прошлой информацией и будущим изменением цены. При этом точное знание статистической взаимосвязи необязательно.

Примечание. В рамках аксиомы любая взаимосвязь между прошлой информацией и будущим изменением цены может быть только статистической. Теория вероятностей тут не причем — это просто логическое следствие философского определения случайности.

3. (необязательное). Если Вы нашли какую-то идею для торговли, то проверьте ее на то, что она не противоречит статистическим параметрам ценовых рядов. Для этого Вам понадобятся инструменты теории вероятностей. Этот шаг необязателен, но в случае отрицательного результата он избавит Вас от необходимости тратить время на следующие шаги.

( Читать дальше )

Алкогольный секрет раскрыт

- 12 марта 2023, 12:54

- |

В общем, открываю вам тайну лучшего продукта из того, что я пробовал. Хотя уже не совсем тайна, так как поведал 2-3 людям, но они её успешно не использовали и потеряли в закоулках разума. Но данный секрет не должен умереть вместе со мной. Продаю вам его за добровольные взносы которые равняются вашей личной оценке.

Рецепт сей очень прост, поэтому его никто, по крайней мере из известных мне людей, не использовал. И если бы у меня были определённые мощности производства, то создавал бы сию прелесть цистернами. Проблема только в том, что в небольших количествах получается дорого, а в больших количествах нельзя уследить за качеством. Точнее можно, но, скорее всего, вкус год от года будет меняться, так как большое влияние оказывает вторая часть сырья. Ладно, приступим.

Основа — самогон. Содержание спирта 55-60 градусов. Желательно не разбавлять 70-градусный 40-градусным до достижения нужного процента. Т.е. при перегонке, естественно отделяя головы и хвосты, мы выбираем для нашего продукта 55-60 градусный выход.

( Читать дальше )

Как обеспечивается рост всего фондового рынка? 📈

- 28 февраля 2023, 08:59

- |

Но здесь, повторюсь, речь идёт именно о широком рынке!

Другое дело, если инвестор покупает отдельные акции, доходность которых может значительно отличаться от индекса.

Но на какой результат стоит ему рассчитывать? Давайте рассмотрим некоторые исследования, в том числе от Vanguard, чтобы ответить на этот вопрос.

• University of Arizona в Тусоне 🎓

Ссылка на исследование — papers.ssrn.com/sol3/papers.cfm?abstract_id=2900447

Однажды профессор Бессембиндер решил сравнить доходность рынка акций и практически безрисковых казначейских векселей.

Разумеется, что акции в совокупности принесли в разы больше прибыли, чем векселя, но это превосходство было обеспечено лишь 4% лучших бумаг!

Это означает, что если бы вы не купили те самые 4% «акций-ракет», которые дали > 1000% прибыли, то ваша доходность была бы на уровне казначейских векселей, но только с большим риском.

( Читать дальше )

Как показала себя диверсификация портфеля в роковом 2022 году

- 25 января 2023, 12:01

- |

Насколько худым оказался 2022 год для инвестиции? Как вели себя разные активы за последние десятилетия? Как простой диверсифицированный портфель обошел в доходности основные активы?

Весь январь анализировал прошлый год, перетряхивал стратегии и пересчитывал портфели. Такое у меня обязательное ежегодное упражнение. И благодаря ему, я всегда становлюсь более спокойным, потому что сиюминутный новостной фон всегда расшатывает психику, а базовые принципы работают в долгую.

Как вы знаете, я придерживаюсь портфельных инвестиций в разные активы с периодической ребалансировкой и налоговой оптимизацией. Такой портфель устойчив к волатильностям отдельных инструментов.

Давайте сравним, как это сработало по итогам прошлого рокового года, когда повалились цены, рынки, связи.

Сравним с простейшим диверсифицированным портфелем, который ребалансируется раз в год:

- 60% акции (30% — российские, 30% — американские).

- 30% — золото.

- 10% — деньги (депозиты, облигации, валюта).

( Читать дальше )

Психология системной торговли (Р.Андреев)

- 06 января 2023, 21:23

- |

Сейчас такое время, что никто не пишет о трейдинге, да что там пишет, никто даже и не думает о нём. Не до этой буржуазной забавы, в свете происходящих событий. То ли эмоциональное выгорание тому виной, то ли грянувшие морозы, но меня вдруг понесло в Ютуб, где я немедленно наткнулся на рыночного монстра, которого знают во всём мире. А точнее, наткнулся на выступление этого монстра на той самой конференции, с которой я и начал этот пост.

Роман Андреев, кто ж его не знает? Он же — памятник :-)

Да, это был РА, и его феерическое выступление. Послушав, я вдруг подумал: нахрена мне было читать сотню книг по трейдингу, когда этот РА всё нужное изложил за полчаса?

Это не реклама и не пиар (с самим РА я не знаком), но считаю, что лучше в сотый раз вспомнить интересные трейдерские бывалости, чем в тысячный раз обсуждать осточертевшую политику. Или мы находимся не на трейдерском ресурсе?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал