Избранное трейдера SV_Bozhko

Банковский мультипликатор и Дорогая Эльвира Сахипзадовна

- 02 июня 2023, 20:57

- |

Мы уже приводили структуру основных денежных переменных на 1 мая.

На графике видно, что деньги банков (= банковские резервы) размером 6,594 трлн рублей позволяют банкам поддерживать безналичную денежную массу в размере 68,394 трлн рублей, то есть, сумму в 10,4 раза больше.

10,4 — это банковский мультипликатор. Он показывает, во сколько раз банки приумножают (мультиплицируют) имеющуюся в их распоряжении часть денежной базы.

Как банковский мультипликатор менялся по времени, показано на графике ниже.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 26 )

Доходность к получению

- 23 мая 2023, 11:25

- |

Напомним основные различия между YTM и HPR.

YTM (yield to maturity) — доходность к погашению, номинальная или эффективная, в зависимости от контекста. Это ставка дисконтирования, при которой приведенная стоимость потока платежей по облигации равна ее рыночной цене. Методики расчета YTM есть на сайте Мосбиржи. В Quik и брокерских приложениях указывается эффективная доходность. Ее можно вычислить и самостоятельно при помощи функции Excel ЧИСТВНДОХ(..) /XIRR(..)/ При расчете YTM неявно предполагается, что облигация удерживается до погашения и все получаемые купоны реинвестируются под эту же ставку. Иными словами, это априорная оценка доходности, рассчитываемая заранее.

HPR (holding period return) — реализованная доходность за время удержания позиции. Именно она важна для инвестора, так как отражает финансовый результат в течение срока владения облигацией. Этот срок может быть любым; предполагается, что по его истечении облигация продается или погашается.

( Читать дальше )

О себе (Часть 5)

- 22 мая 2023, 11:24

- |

Часть 1: smart-lab.ru/blog/897318.php

Часть 2: smart-lab.ru/blog/898664.php

Часть 3: smart-lab.ru/blog/899887.php

Часть 4: smart-lab.ru/blog/904834.php

Ранее:

Чуть ранее я описал, что именно и когда мне помогло выйти на доход с рынка. Понятное дело, что речи не шло о том, чтобы жить с рынка, но главный рубеж был преодолён, а именно я начал системную осознанную торговлю с результатами. Пусть немного, но уже не было ни слитых депозитов, а именно торговля с результатом в виде более менее стабильной эквити и неплохих показателей доходность/риск

Продолжение:

Но прежде чем рассказать далее хочу опять немного откатиться назад и затронуть психологическую составляющую данной темы. Почему? Потому что в диалогах со студентами я часто слышу примерно следующее:

«Меня никто не понимает, что я делаю и как»

«Моя жена считает меня дурачком, считает, что я занимаюсь ерундой»

«Мои друзья смеются надо мной, спрашивают про результаты, но на любые мои пояснению только смеются»

И подобное. Скажу так, что это сплошь да рядом, и я не исключение

( Читать дальше )

Рубль будет по 90+

- 22 мая 2023, 00:09

- |

Обещал написать про модель рубля и почему курс будет по 90+, если прошлый пост про Сегежу наберёт 10 лайков, выполняю.

Будет много текста, если лень читать, в конце есть краткое резюме.

Матчасть

Сначала необходимая вводная, чтобы те, кто первый раз читают про платёжные балансы (ПБ) и пр., понимали о чём речь. Если вам это и так известно, переходите сразу к следующей части.

Курс рубля определяется соотношением спроса и предложения на валюту внутри страны.

Спрос определяется импортёрами, которые покупают валюту для завоза товаров и услуг, собственниками активов и работниками, которые получают доходы внутри страны и выводят их (дивиденды, рента, проценты, зп), а также «спекулянтами» и обычными людьми, которые выводят из страны деньги после продажи активов или на финансирование каких-то расходов за границей.

Предложение валюты внутри страны обеспечивается экспортёрами, инвесторами и работниками, которые заводят валюту для покупки активов внутри страны или получают зп от иностранных компаний, а также «спекулянтами» и обычными людьми, которые переводят валюту в страну для покупки активов и собственных нужд.

( Читать дальше )

Астрологи уже знают -а вы?

- 11 мая 2023, 12:58

- |

Хотите верьте-хотите нет...

через год начнутся такие события:

-апгрейд доллара

-закрытие проекта украина

-всех западных правителей будут судить за дела сегодняшние

-новые страны захотят союза с Россией

-новые прорывные технологии в России(они уже есть-ждут своего часа)

-к нам хлынет людской поток из разоренной Европы

-новые виды энергии, новые технологии

-там где не было воды-будет потоп-там где была вода-будет засуха

-новая мораль, честность и открытость, люди сразу будут чувствовать фальшь, зло уже не спрятать(снятие блокады с мозга)

-новый человек-новые знания-новая память

и все это в рамках цикла-период 1700-2000 где англия всех нагибала-заканчивается

2023-назревание

2024-подготовка к переходу(возможны конфликты-грязные игры)

2025-начало процесса перехода к новому миру

по СВО, ещё год активной фазы-после утихание и крах НАТО в Европе

ну как вам будущее?

Лучший актив в Апреле

- 29 апреля 2023, 13:31

- |

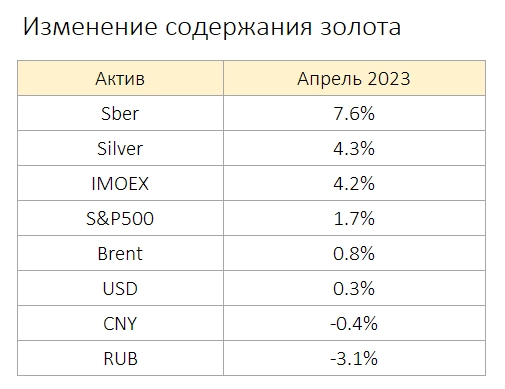

За Апрель содержание золота в активах изменилось так:

Акция Сбера — лучший актив месяца.

Рублевый фантик — худший актив месяца.

Изменение за месяц — это интересно. Но многолетние графики еще интереснее:

( Читать дальше )

Ответ Мартынову. или Человеки, да научитесь вы уже думать своей головой.

- 18 апреля 2023, 21:15

- |

Цель показать, что путей миллионы и не нужно искать правильный, а нужно искать свой.

Итак, есть три типа людей-

1. Кто умеет думать, понимать и копаться внутри.

2. Кто умеет пересказывать прочитанное, подставлять цифры в формулы и запоминать, НО не заглядывать внутрь, не понимать суть вещей.

3. Кому вообще нифига не надо. Просто живут.

Просто мои мысли.

Давайте сравним.

👉20 минут для развития (чтение книг)

---НЕ знаю, как можно читать 20мин и осмыслить прочитанное, уложить это в голове. Для проформу — можно, чтобы потом этим хвастануть. Или если читаешь биллетристику. Умные же книги читаются очень медленно, а обдумываются иногда годами.

👉Самому важному делу жизни надо уделять первые 90 минут дня (после 20/20/20), полностью на нем сфокусировавшись

---Делу жизни нужно посвятить всю жизнь. Только так. Остальное баловство и создание вида.

Другие идеи книги:

👉Аристотель: хорошо вставать до рассвета, ибо такие привычки способствуют здоровью, богатству и мудрости

( Читать дальше )

Когда стоит ждать коррекцию на рынке?

- 09 апреля 2023, 21:32

- |

На мой взгляд, рост по индексу будет продолжаться до тех пор, пока все верят в коррекцию. То есть, чем больше сейчас людей шортят, тем выше пойдет индекс. Вот такой парадокс)

Соответственно, как только вектор такого мышления изменится, мы пойдем в противоположную сторону. Вот тут то в дело вступает наш паттерн.

Думаю что, сейчас запущен цикл роста (об этом свидетельствуют объемы которые пришли на рынок), и сколько он продлится, никто не знает, может полгода, а может год.

Такие циклы состоят из волн т.е. первая – волна рост; вторая – откат или боковик; третья – рост и т.д. Как следствие, есть пул бумаг которые находятся в авангарде каждой из волн и пока они тащат индекс наверх, другие бумаги аккумулируют силы для такого же движения в дальнейшем.

Еще раз повторю, что это только мысли вслух.

⠀

⠀

Представленные графики не являются прогнозами или попыткой предугадать движение цены, а отражают лишь потенциально возможные цели.⠀

( Читать дальше )

Очень большие циклы ДОУ

- 06 апреля 2023, 22:17

- |

Сегодня исполняется год со дня смерти Владимира Вольфовича Жириновского — аналитика высочайшего уровня, которого при жизни многие считали эпатажным провокатором, но по прошествии времени стало понятно, что мы потеряли патриота и настоящего доктора наук с большой буквы. Его самые жесткие прогнозы сбылись и сбываются с пугающей точностью. «Таких нужно беречь» — это его последние слова. В точку.

И этот пост я хочу посвятить самой профессии аналитика и долгосрочным прогнозам. Буду предсказывать будущее индекса нашего врага №1 — США.

Я давно являюсь сторонником больших циклов. Потому что, по моему мнению, именно они правят рынком. И можно сколько угодно пытаться переиграть пилу случайных движений в рамках локального тренда, но только понимание настоящих долгосрочных тенденций принесет настоящие деньги. И убережет от убытков. Да-да, лучше быть Баффетом, легко сказать… но выбора нет. Особенно, если вы управляете портфелем, который для вас неприемлемо слить, а не крутите спекулятивный счет, ради поднятия самооценки и адреналина.

( Читать дальше )

Рубль "ползёт" вверх, доколе?

- 30 марта 2023, 22:03

- |

После резкого отскока вниз, рубль начал плавное восхождение.

На годовом плане без изменений, тенью свечи прокол 5-й цели модели расширения (МР) и топчется под ней (кто доживёт до укрепления рубля до 14,34 скажите внукам, «я же говорил» ;) ):

На квартальном плане цена, после падения не смогла пробить поддержку и закрепиться за трендовой сильной МР и сейчас подбирается к сильной зоне сопротивления, пробой и закрепление за которой может повлечь события и в реальной жизни:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал