Избранное трейдера 100 ik

Модели для торговли. Рендж.

- 03 января 2018, 18:30

- |

Чтобы торговать на фондовом рынке, очень желательна какая-либо система понимания, как двигается рынок. Все видят одно и то же, но по-разному: волны Эллиота, уровни, модели технического анализа, бабочки и тд. Для меня самой простой и понятной оказалась классификация на модели. Определяю тренд, а уже относительно него ищу саму модель. Одну из таких моделей можно назвать ренджем (боковиком, проторговкой, уровнем — без разницы).

Пошагово:

1) Ищем тренд. Я использую определение Доу-джонса, мне хватает.

2) По тренду ожидаем первый откат и последующее повторное касание этого уровня. После двух таких подходов можно иметь наглость предположить, что цена отскочит от данного уровня в третий раз.

3) Аналогичное удержание с противоположной стороны будет задавать запас хода.

4) Важное замечание: я использую не хвостики для проведения уровня, а зоны. Два отката, по которым видим модель, могут не бить в одну и ту же точку, это нормально. Все равно модель работает.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

Какой курс доллара ожидается в 2018 году

- 31 декабря 2017, 14:18

- |

Курс доллара прямо или косвенно влияет на благосостояние всех жителей нашей страны.

Последний цикл роста доллара против рубля начался в июле 2008г. с цены 23,28 руб. Первичная волна [1] закончилась в марте 2009г. на уровне 36.73 руб.

На панике 16 декабря 2014г. рынок установил ценовой уровень 80 руб. и перешел к коррективной фазе (волна [4]). Волна [3] является самой длинной.

Корректирующая волна [4] сформировалась в виде двойного зигзага (на графике разметка зигзага не показана).

После завершения этой коррекции рынок перешел к продолжению восходящего тренда и установил 21 января 2016г. новый ценовой максимум 86 руб.

В настоящее время идёт коррективная фаза. Сильный рост, как правило, заканчивается глубокой коррекцией.

( Читать дальше )

Интересные графики уходящего года

- 31 декабря 2017, 13:10

- |

Есть несколько важных графиков, которые вызывают у меня интерес. Поделюсь с вами.

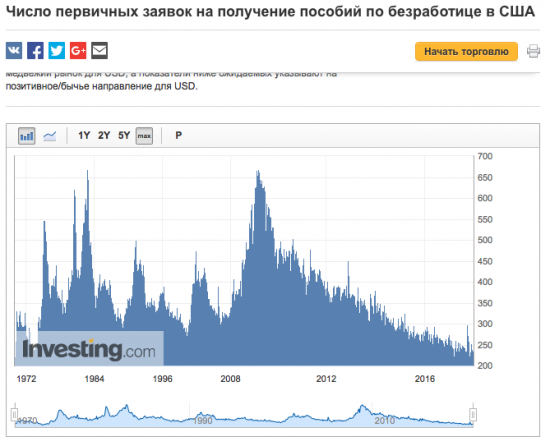

1. Один из любимых — КДТ в заявках на получение пособий по безработице в США.

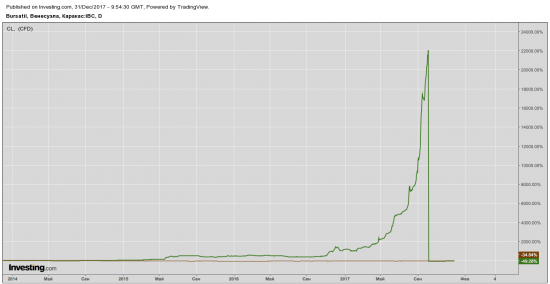

2. Биржевой индекс Венесуэлы сдулся быстрее биткойна. Но зато как рос!

( Читать дальше )

ЗАГАДКА года (рост евро)

- 30 декабря 2017, 17:02

- |

Как вы думаете, какая самая лучшая валюта была в 2017 году? Евро! Валюта, в которой отрицательные ставки, которую просто «печатают» в количестве 60 млрд в месяц, выросла практически ко всем конкурентам в мире. Чудеса. Я теоретически допускал для себя, что евро может вырасти до 1.20 (месячная поддержка была в 2010-2014 году, возврат к пробитому уровню), когда курс был 1.05, но я думал, что это повлечет за собой падение фондовых рынков в мире, как это было в августе 2015 года. Но этого не произошло.

Почему я так думал? Я исходил из того, что евро должен быть валютой фондирования, т.к. выгодней всего занимать деньги именно в евро. Годовой LIBOR по евро составляет минус 0.25% годовых. Т.е. банки первого круга кредитуют друга друга под отрицательную ставку. Дико звучит конечно, но такие времена. Занял деньги в евро, потом продал евро и купил, например, российские или бразильские облигации под 8% годовых. И как говорится, на эту разницу и живем. Соответсвенно, я думал, что рост евро к другим валютам должен будет заставить инвесторов продавать активы, которые были куплены ранее на заемные евро. Но этого не произошло, евро вырос сильно, и все активы продолжили свой рост. Т.е. несмотря на то, что самые низкие ставки на рынке именно в евро, фондирование шло не через европейскую валюту.

( Читать дальше )

Итоги 2017 года на российском фондовом рынке и перспективы на 2018 год

- 29 декабря 2017, 17:48

- |

2017 год для российского фондового рынка выдался непростым. Начало года давало большие надежды, связанные с президентством Трампа. Тем не менее уже с февраля индекс ММВБ начал падать и просел к середине июня на 20%, поскольку инвесторы были разочарованы процессом налаживания отношений между РФ и США. Спад сменился ростом в середине июня, однако к концу года индекс так и не смог восстановиться до уровней начала 2017 года.

Доходность ETF на акции стран в 2017 году, % Источник: Yahoo! Finance

В 2017 году влияние на акции компаний оказывало множество факторов. Разочарование Трампом вылилось в существенный спад на фондовом рынке, сопровождаемый волной маржин-коллов: часть инвесторов использовала маржинальные сделки после победы Трампа на выборах президента США в ноябре 2016 года. На падении рынка в начале 2017 года у инвесторов срабатывало принудительное закрытие позиций. Другим разочарованием года стало невыполнение целым рядом компаний поручения Правительства РФ о направлении 50% чистой прибыли на дивиденды. Среди них выделяется «Газпром», который уже второй год подряд ссылается на высокие капиталовложения, связанные со строительством газопроводов.

Несмотря на это, дивидендная доходность индекса МосБиржи в разгар дивидендного сезона составила около 5,3%, что существенно выше среднемирового уровня в 2,4%. Это послужило толчком для роста рынка с середины июня. Немаловажное значение для расширения рынка во II половине 2017 года имели положительные отчеты компаний за I полугодие и за 9 месяцев 2017 года.

Динамика индекса МосБиржи в 2017 году Источник: Московская биржа, расчет QBF

( Читать дальше )

Самые интересные публикации за 2017 год

- 29 декабря 2017, 15:43

- |

Где-то с середины 2017 года стал вести Telegram канал t.me/economicsguru, чтобы под рукой всегда была ключевая макростатистика, полезные экономические исследования, цифры из корпоративных отчётностей и тому подобное со ссылками на первоисточники. Рад, что все это интересно кому-то кроме меня — к концу года число подписчиков вплотную приблизилось к 1,6 тыс. Большее количество подписчиков стимулирует публиковать больше интересной информации, поэтому присоединяйтесь:) Вот самые интересные публикации за прошедшее время:

✅ «Суеверие голубя». Описание классического гарвардского эксперимента по поиску и анализу истоков причин принятия иррациональных решений t.me/economicsguru/9

✅ «Экономическое развитие». Видео лекции РЭШ: исследование причин того, почему не все развивающиеся страны сокращают отставание от развитых t.me/economicsguru/49

✅ Интересный фрагмент из книги HEDGE HOGGING, рассказывающей о буднях американских инвестиционных фондов t.me/economicsguru/42

( Читать дальше )

Что должен уметь победитель ЛЧИ? Беглый обзор сделок лидера

- 29 декабря 2017, 11:13

- |

Есть такой участник DISCIPLINE, который на этом ЛЧИ-2017 победил на всех рынках.

99.5% его дохода было получено на фондовой секции, и лишь 0.5% — на срочной.

Казалось бы, пример отличного трейдера по акциям, +44% в месяц, что с полным реинвестированием и дало +204% за время трехмесячного конкурса. Помимо прибыли в полмиллиона, за такое высокое место полагается 1.5 млн от биржи призовых, так что был значимый стимул стать первым — для человека, заявившего конкурсный счет всего в 250 000 рублей.

Биржа любезно предлагает скачать все сделки участников ЛЧИ, и я это сделал в отношении лидера, чтобы получить представление, что изменилось в торговле этого участника по сравнению с 2015 годом, когда в результате моего поста про его переливы на послеторговых ауках в неликвиде ему пришлось сняться с конкурса.

Так вот когда Валерий Скотников говорит, что они проверили все сделки лидеров, я бы хотел, чтобы он, как явно неторгующий человек, задумался о том, как на самом деле все эти сделки «лидера» выглядят с нашей, трейдерской стороны.

( Читать дальше )

Даю прибыльный советник. Бесплатно.

- 29 декабря 2017, 11:00

- |

— Трендовый, долгосрочный, открывает сделки на развороте тренда.

— Оптимальный таймфрейм = H4.

— Одна-две сделки в месяц по каждой паре.

— Уверенно работает НА ВСЕХ основных парах, на металлах, на большинстве CFD акций.

— Первый и единственный в мире советник, который использует CUDA ускорение на видео-карте с чипом от nVidia.

— Требует небольшой пере-оптимизации каждые 1-2 месяца.

— В комплекте идёт таблица с готовыми оптимальными параметрами для основных пар по состоянию на май-2016.

— В комплекте есть подробное руководство на русском языке и на английском.

— Советник имеет почти строгое математическое обоснование и использует робастную статистику.

Мониторинг демо-счёта на Альпари (740 дней) на 25...30 валютных парах:

https://www.fxblue.com/users/7915287

Риск на сделку = 1.5%.

Нынешняя просадка объясняется большой тягомотиной с налоговой реформой Трампа. Все форекс-рынки сейчас или во флете, или в неопределённости, без глобальных трендов. Эта неопределённость закончится примерно 5...10 января 2018 года, после подписания Трампом закона. Тогда и можно будет возобновлять торговлю.

( Читать дальше )

Новогоднее.

- 29 декабря 2017, 10:02

- |

Сегодня с утреца зарезал нефтяного лося. Он стал слишком большим и в новый год я решил его не тащить. Потерял на позе $120k, год закрыл в небольшом, но минусе, неприятная тема. При этом умудрился уже заплатить налог за этот год более 100 тыр рублей, т.к. выводил кэш из открывашки. Попрую истребовать взад, хотя фиг знает, убыток у американского брокера, прибыль была у российского.

Глобальные мысли по нефти. Я остаюсь нефтяным медведем на 2018 год, хотя торговать руками не буду весь следующий год, только алгоритмы. Как алгоритм решит, так и будет, ему виднее. Если алгоритм будет покупать brent по $80, я ему не собираюсь мешать. Задаю себе вопрос, как же получилось так, что американские добытчики так грубо просчитались в расчётах и теряют на этом колоссальные деньги? Ответ напрашивается — это временно и дальнейшее падение с лихвой всё отыграет. Но есть и другая тема — в мире появилось гигантское количество денег и они начали выплёскиваться с финансовых рынков в рынки реальные, а соответственно в спрос на сырьё, пока только начали. Если этот темп ускорится, то всё сырьё может переписать абсолютные исторические максимумы, просто в силу того, что денег стало на порядок больше, чем было когда-либо раньше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал