Избранное трейдера Classic

Дивиденды 2016. Газпром: страсти по дивидендам

- 13 ноября 2016, 19:59

- |

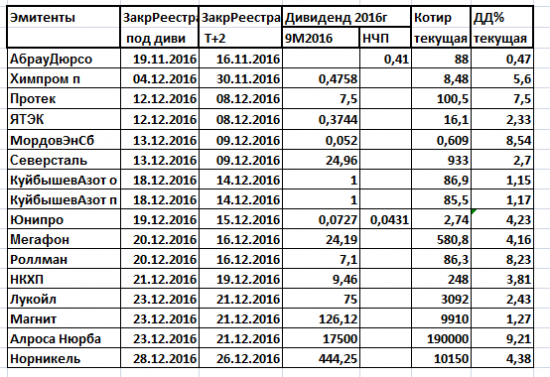

Таблица отсечек под дивиденды за 9 месяцев 2016 года продолжает увеличиваться. СД Алроса Нюрба, ГМК Норникель и НКХП (Новороссийский комбинат хлебопродуктов, второй по мощности зерновой терминал РФ) объявили размеры дивидендов за 9м2016.

Котировки таблицы даны на закрытие пятницы

Хорошая дивидендная новость прошла по Юнипро. Цитирую:

МОСКВА, 10 ноя /ПРАЙМ/. «Юнипро» (подконтрольна международному энергетическому концерну Uniper) намерена обеспечить выплаты дивидендов дважды в год, говорится в презентации компании.

Отмечается, что помимо чистой прибыли, выплаты дивидендов также будут учитывать ожидания величины свободных денежных средств.

Ранее сообщалось, что совет директоров «Юнипро» рекомендовал направить на дивиденды за девять месяцев 2016 года в размере 7,3 миллиарда рублей, 0,1158 рубля на акцию.

Согласно презентации компании, следующие дивиденды могут быть выплачены по итогам четвертого квартала 2016 года — первого квартала 2017 года — в июне-июле 2017 года. Выплаты планируются также по итогам второго и третьего кварталов 2017 года, которые, как ожидается, будут осуществлены в декабре 2017 — январе 2018 года.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 36 )

Электроэнергетика растет как сумасшедшая. Что купить?

- 10 ноября 2016, 12:27

- |

Яркий пример — Мосэнерго, посмотрите на этот рост!

А ведь акция уже неплохо подросла, почему же ее так втаривают? Ответ прост — потому что далеко от исторических хаев и при этом относительно приличная компания. Это вам не Сбербанк.

Кто помнит 2010 год, помнит, как рвалась вверх со дна энергетика. Всякие ОГК, ТГК — люди делали сотни процентов за месяцы.

( Читать дальше )

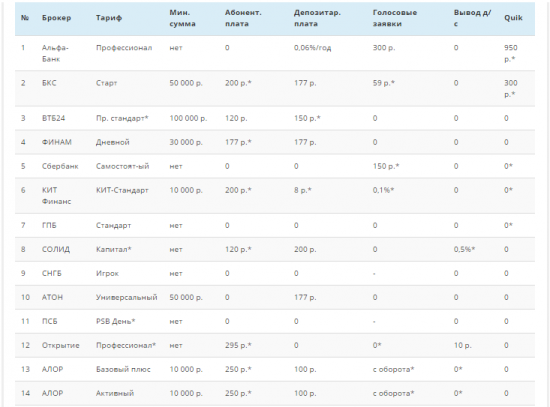

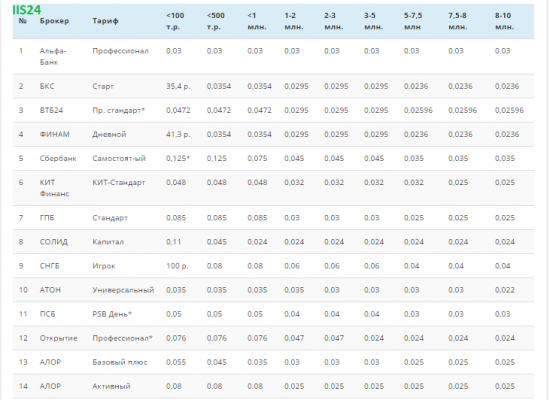

Дивиденды 2017.Ищу брокера

- 04 ноября 2016, 14:53

- |

1.Минимальная первоначальная сумма ДЕПО

2.Отсутствие платы за депозитарное обслуживание

3.Отсутствие платы за пользование терминалом

4.Отсутствие абон платы

5.Отсутствие фиксированной платы за сделку

6.Офис брокера должен быть не далеко от любого метро красной ветки.

Как обычно, собираю информацию в табличном виде.

Нашла сводную табличку брокерских услуг

( Читать дальше )

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

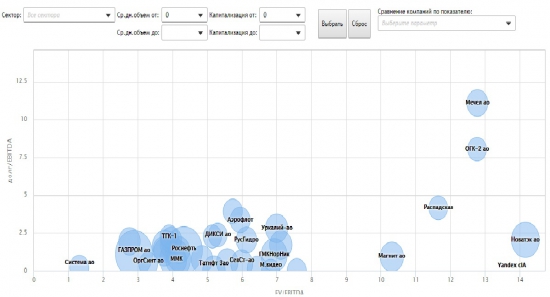

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

Дивиденды2016:Россети АП второй Сургутнефтегаз АП

- 30 октября 2016, 20:56

- |

Прошедшая неделя была исключительно богата на дивидендные новости.

Самое главное: Советы директоров эмитентов начали давать рекомендации по промежуточным дивидендам за 9 месяцев 2016 года

Как обычно, таблица с датами отсечек и дивидендными доходностями по состоянию на закрытие пятницы.

В таблице нет АО Химпром. В отчете эмитента за 6месяцев 2016 года отражено, что 100% АО выкуплены двумя владельцами.

В пятницу вышла новость о том, что дивиденды Газпрома по итогам 2016 года ожидаются в размере 18,8 рубля. Цитирую новость по Рейтер

МОСКВА (Рейтер) — Чистая прибыль российского государственного концерна Газпром в 2016 году может составить 893 миллиарда рублей, из которой российские власти рассчитывают на дивиденды в размере 50 процентов, следует из проекта федерального бюджета на 2017-2019 годы.

Из прибыли Газпрома по международным стандартам финансовой отчетности государство, которому принадлежит 38,4 процента концерна, хочет получить в 2017 году дивиденды в размере 171,3 миллиарда рублей. По расчетам Рейтер, это соответствует около 18,8 рубля на одну акцию.

( Читать дальше )

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

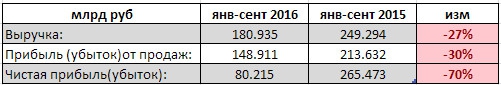

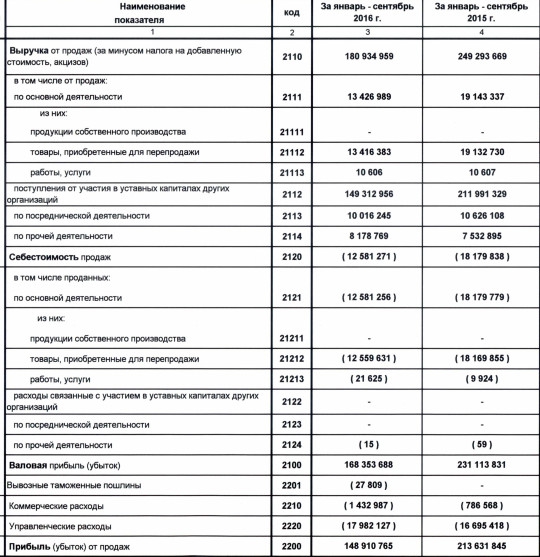

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

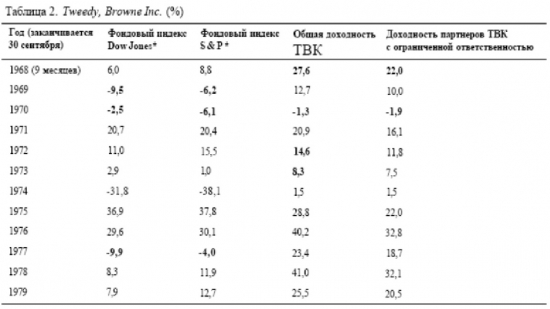

Суперинвесторы из деревни Грэма и Додда. Часть 3.

- 27 октября 2016, 14:54

- |

Продолжение. Начало и часть 2.

Второй пример — Том Кнэпп. который также работал в компании Graham-Newman вместе со мной. До войны он изучал химию в Принстоне, а после войны постоянно развлекался и проводил время на пляже. Однако в один прекрасный день он прочел о том, что Дейв Додд проводит в Колумбийском университете вечерние курсы по инвестированию. Том воспользовался случаем, и в результате после курсов настолько заинтересовался этим предметом, что поступил в Колумбийскую школу бизнеса, где получил степень магистра. Он опять прослушал курс Додда, а затем и курс Бенджамина Грэма. Кстати, через 35 лет я позвонил Тому, чтобы проверить некоторые из указанных фактов и нашел его опять на пляже. Разница лишь в том. что теперь это уже его пляж!

( Читать дальше )

Суперинвесторы из деревни Грэма и Додда. Часть 2.

- 26 октября 2016, 10:32

- |

Я начну это исследование результатов с рассмотрения группы инвесторов, которые работали в Graham-Newman Corporation с 1954 по 1956 год. Их было только четверо — я не выбирал эта имена из тысяч. Я предложил свои услуга корпорации Graham-Newman бесплатно после того, как посетил занятие, проводимое Грэмом. но он отклонил мое предложение как переоцененное. Пришлось долго надоедать ему. прежде чем он все-таки нанял меня. Было трое партнеров и четверо нас — «пахарей». Все четверо ушли с 1955 по 1957 год. когда фирма была ликвидирована, и сейчас можно представить информацию о троих.

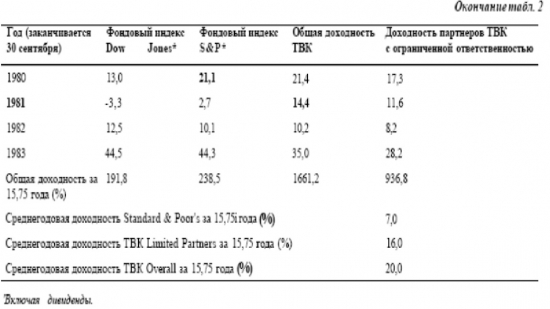

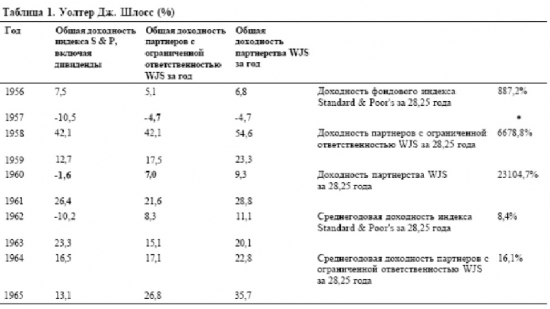

В качестве первого примера рассмотрим деятельность Уолтера Шлосса (см. табл. 1). Уолтер никогда не учился в колледже, но прослушал вечерние курсы Бена Грэма при Нью-йоркском институте финансов. Уолтер ушел из корпорации Graham-Newman в 1955 году и достиг показателей, которые представлены здесь, за 28 лет.

( Читать дальше )

Как я открывался у американского брокера

- 21 октября 2016, 15:57

- |

С сотрудниками банка возникли некоторые трудности, частично описанные в предыдущем посте. По факту схема выглядит так:

В Банке Открытие открывается счет в долларах, что бы выводить с валютной секции доллары, потом с этого же счета отправлять их в Америку, и на этот же счет с Америки выводить доллары, заводить их на биржу и переводить в рубли.А так же дебетовая карта, что бы получить доступ к интернет банку, через который осуществляются эти переводы за исключением международного. У Открытия брокера выбирается

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал